Rok 2019 nie pozwolił na nudę, choć nie był aż tak niespokojny jak jego poprzednik. Rynki finansowe nieco się uspokoiły. Za to banki centralne dały o sobie dać ze zdwojoną mocą, raz jeszcze próbując zakłócić naturalny cykl koniunkturalny. Oto najważniejsze wydarzenia 2019 roku w świecie pieniądza.

13. Atak inflacji w Polsce

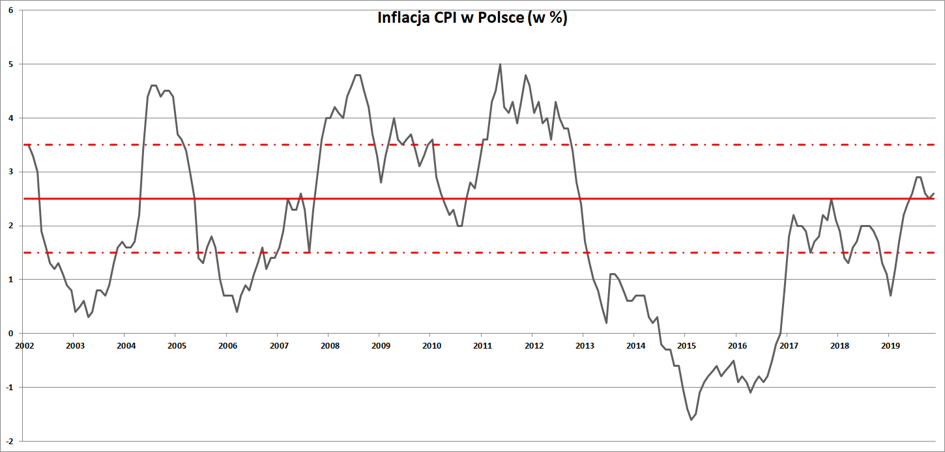

Niejako wbrew globalnym trendom dezinflacyjnym rok 2019 stał pod znakiem nawrotu inflacyjnego wirusa w Polsce. Drożało praktycznie wszystko. Ale najmocniej żywność (o 6,5% rdr w listopadzie) oraz usługi (5,3%) i edukacja (4,6%). Pod koniec roku inflacja CPI wyniosła 2,6%, choć latem podchodziła już pod 3%. Trójka zapewne zostałaby przekroczona, gdyby nie tradycyjnie „taniejące” buty i odzież oraz administracyjnie zamrożone ceny energii elektrycznej. Pomagały też ceny paliw, które w drugiej połowie roku były nieco niższe niż rok wcześniej.

Ale już tzw. inflacja bazowa – czyli wskaźnik CPI z wyłączeniem żywności i energii – w listopadzie wyniosła 2,6% i osiągnęła najwyższy poziom od 2012 roku, minimalnie przekraczając cel inflacyjny NBP. Za sprawą wysokich podwyżek cen prądu, skokowego wzrostu cen administrowanych (wywóz śmieci, wodociągi, opłaty za parkowanie, etc.) oraz drakońskiej podwyżki płacy minimalnej (o 15%) na początku 2020 roku inflacja CPI może przekroczyć 3,5% - czyli dopuszczalne górne odchylenie od celu inflacyjnego.

Lecz obecna Rada Polityki Pieniężnej zapewne nawet nie kiwnie palcem, aby sprowadzić inflację do parteru. Od blisko 5 lat RPP utrzymuje stopy procentowe na rekordowo niskim poziomie (1,5% w przypadku stopy referencyjnej), prowadząc politykę represji monetarnej. Oszczędzający są zmuszeni albo zaakceptować realną utratę kapitału albo przyjąć niechciane ryzyko inwestycyjne na rynkach kapitałowych lub w nieruchomościach. W efekcie Polska po raz pierwszy od przynajmniej 20 lat wchodzi w spowolnienie gospodarcze z realnie ujemnymi stopami procentowymi.

12. Kredytowy balon na rynku nieruchomości

Represja monetarna – czyli polityka utrzymywania nominalnych stóp procentowych poniżej inflacji – wygoniła oszczędności Polaków na rynek nieruchomości mieszkaniowych. W Polsce obserwujemy – choć na szczęście w mniejszym stopniu – to, co przez ostatnią dekadę działo się w Kanadzie, Australii czy Skandynawii: silny wzrost cen nieruchomości, znacznie szybszy od przyrostu dochodów ludności.

Przeczytaj także

Balon jest napędzany dwoma silnikami. Pierwszym są zakupy inwestycyjne bez udziału kredytu dokonywane przez nieco „grubszych” ciułaczy, którzy zamiast trzymać 300 tys. zł na śmiesznie nisko oprocentowanym rachunku bankowym, wolą kupić mieszkanie na wynajem i „wycisnąć” z niego kilka procent rocznie. Drugim źródłem popytu są kredytowi niewolnicy, którzy dzięki podwyżkom wynagrodzeń i praktycznie nieistniejącym bezrobociu poczuli się na tyle pewnie, by zaciągać długi hipoteczne kilkukrotnie przewyższające ich obecne roczne dochody.

Wszystko to w otoczeniu rekordowo niskich stóp procentowych i lekkomyślnej polityki kredytowej banków, dzięki której prawie każdy, kto oddycha, ma zdolność kredytową na przynajmniej 200 tys. zł. Mamy zatem klasyczny boom mieszkaniowy (ale jeszcze nie bańkę!) napędzaną tanim kredytem i dobrą sytuacją na rynku pracy. Wszystkie te rzeczy mają to do siebie, że prędzej czy później się kończą. I wtedy zaczną się kłopoty.

11. Krach w Argentynie

12 sierpnia 2019 roku doszło do jednego z najsilniejszych załamań rynkowych we współczesnej historii. Argentyński indeks giełdowy Merval w ciągu jednego dnia zaliczył spadek o blisko 38%, a peso straciło do dolara prawie 16%. Tak rynek zareagował na sensacyjne zwycięstwo w prawyborach kandydata opozycyjnych socjalistów Alberto Fernandeza. Październikowe wybory potwierdziły wolę ludu: Fernandez został prezydentem Argentyny, w pakiecie z powrotem do władzy klanu Kirchnerów.

W Argentynie znów szaleje kryzys gospodarczy: PKB nie rośnie szósty kwartał z rzędu, bezrobocie sięga 10%, a inflacja gna w tempie ponad 50% (!) w skali roku przy stopach procentowych rzędu 63%. Państwo jest na kroplówce z Międzynarodowego Funduszu Walutowego. Aha, w międzyczasie Argentyna zaliczyła 9. bankructwo w swej sięgającej nieco ponad 200 lat historii. Spore straty ponieśli zagraniczni inwestorzy. Zwłaszcza ci, którzy skusili się na argentyńskie obligacje 100-letnie wyemitowane raptem… dwa lata wcześniej.

10. Debiut Aramco i klapa Ubera

O ile na GPW panowała istna posucha pod względem ofert pierwotnych, to na świecie nie brakowało kapitału chętnego nawet na trwale nierentowne przedsięwzięcia. Na Wall Street IPO roku był debiut Ubera, który trudno było zaliczyć do udanych. Do połowy grudnia kurs akcji Ubera spadł o 27%, cała sytuacja do złudzenia przypomina wydarzenia ze szczytu bańki internetowej sprzed 20 lat. Znamienna była też klapa firmy WeWork, której wycena spadła o kilkadziesiąt miliardów dolarów jeszcze zanim spółka stała się publiczna. Do grudnia 2019 giełdowy debiut We Work nie doszedł do skutku.

Za to pełnym sukcesem zakończyła się starannie wyreżyserowana oferta publiczna akcji Saudi Aramco. Naftowy gigant został wprowadzony na giełdę w Rijadzie z rekordową kapitalizacją, na papierze przekraczającą dwa biliony dolarów i dał porządnie zarobić inwestorom. Rząd Arabii Saudyjskiej zainkasował od inwestorów z Zatoki Perskiej rekordowe 26,5 mld USD, choć w przypadku Aramco trudno mówić o wiarygodnej wycenie na niezbyt płynnej i niewielkiej giełdzie Tadawul.

9. Start Pracowniczych Plany Kapitałowych i koniec OFE

Na polskim rynku kapitałowym zadebiutowały długo oczekiwane Pracownicze Plany Kapitałowe. I zadebiutowały bardziej w stylu Ubera niż Aramco. W pierwszym etapie partycypacja pracowników największych przedsiębiorstw (tj. zatrudniających ponad 250 pracowników) wyniosła tylko 39%. Oznacza to, że aż 61% pracowników na własne życzenie wypisała się z PPK, co trudno uznać za sukces pomysłodawców tego projektu. Od 1 stycznia 2020 r. obowiązek zaoferowania PPK spadnie także na barki firm zatrudniających przynajmniej 50 pracowników. I zapewne dopiero od początku roku napływ gotówki zarządzanej w ramach PPK zacznie być widoczny na GPW.

Niemal równocześnie z wprowadzeniem PPK władza zdecydowała się przeciąć niepewność wokół Otwartych Funduszy Emertytalnych. Pierwsza dobra wiadomość jest taka, że państwo nie położy ręki na akcjach spółek notowanych na GPW. Druga jest taka, że zniknie ten przeklęty „suwak”, który przez ostatnie lata zasysał pieniądze z warszawskiego parkietu. Ma to jednak swoją cenę. Rząd zabierze posiadaczom OFE 15% aktywów w ramach tzw. opłaty przekształceniowej. OFE przestaną istnieć i zostaną przekształcone w specjalistyczne fundusze inwestycyjne, których jednostki zostaną zapisane na prywatnych Indywidualnych Kontach Emerytalnych. Stanie się to 1 lipca 2020 roku. Tyle że nowe IKE nie będą tak naprawdę prywatne – bo kasy nie będziesz mógł z nich wypłacić aż do emerytury. W ramach „wyboru” będziesz mógł zdecydować, czy pieniądze OFE zaksięgować w ZUS-ie czy na IKE.

8. Zmiana trendu na rynku złota

Rok 2019 był udany dla posiadaczy złota. Cena królewskiego metalu wyrażona w USD jest na plusie o ponad 15% YTD, celując w najwyższą roczną stopę zwrotu od 9 lat. Wszystko, co ważne, rozegrało się na tym rynku w czerwcu, lipcu i sierpniu. Widząc panikę w bankach centralnych, które nagle rzuciły się luzować i tak bardzo luźną politykę pieniężną, inwestorzy gremialnie rzucili się na złoto. Kurs żółtego metalu w trzy miesiące poszedł w górę z ok. 1280 USD do 1565 USD/toz. na początku września.

I choć przez resztę roku na rynku złota mieliśmy do czynienia ze spadkową korektą, to kilkuletni trend boczny został definitywnie przełamany, co najprawdopodobniej sygnalizuje początek nowej hossy. Tym bardziej, że przez ostatnie lata kurs złota był tłumiony przez siłę dolara, co zresztą było widać także w 2019 roku. Patrząc przez pryzmat polskiego złotego, cena złota pobiła bowiem rekord z 2011 roku, po raz pierwszy w historii przekraczając poziom 6000 złotych za uncję trojańską. Do grudnia cena kruszcu obniżyła się w pobliże 5655 zł/oz., co wciąż oznacza wzrost o niemal 18% YTD.

7. „Piątka Kaczyńskiego”, podwyżki płacy minimalnej i zrównoważony budżet

W polskiej polityce był to rok podwójnej kampanii wyborczej, co (niestety) musiało mieć przełożenie na kształt polityki gospodarczej. Zaczęło się już w lutym, gdy w ramach kiełbasy przed wyborami do Parlamentu Europejskiego prezes PiS Jarosław Kaczyński obiecał całą serię nowych wydatków państwa. Najważniejsze z nich to 500+ na każde dziecko oraz dodatkowa i 13. emerytura. Łączny koszt oszacowano na 30-40 mld zł w skali roku.

Przeczytaj także

Druga salwa populistycznego rozdawnictwa padła przed wyborami do Sejmu i Senatu. Najbardziej znaczącą obietnicą była zapowiedź skokowych podwyżek płacy minimalnej w najbliższych 4 latach. W 2023 roku minimalna pensja miałaby sięgnąć 4 000 zł – czyli równowartość mediany płac sprzed roku. Co roku limit wynagrodzenia, poniżej którego nie wolno pracować, ma być podnoszony aż o 15%. Takiej płacowej rewolucji nie przeżyła jak dotąd żadna gospodarka OECD. W wielu powiatach proponowana stawka minimalna byłaby wyższa od obecnej średniej.

Przeczytaj także

W ramach wyborczego maratonu otrzymaliśmy też drobne prezenty po stronie podatkowej. Przed wyborami były to miłe niespodzianki: zerowy PIT dla młodych (tj. do 26. roku życia), obniżka niższej stawki PIT z 18% do 17% oraz wyższe koszty uzyskania przychodu oraz tzw. Mały ZUS dla samozatrudnionych. Równocześnie rząd zapowiadał pierwszy w historii III RP zrównoważony budżet. Czyli taki, w którym dochody równają się wydatkom i nie ma deficytu. Po wyborach niespodzianki stały się mniej miłe: mocniejsza od zapowiadanej podwyżka akcyzy na tytoń i alkohol, podwyżka opłaty paliwowej czy podatek cukrowy. Rząd przegrał za to parlamentarną batalię o tzw. limit 30-krotności, z czego liczył na 5 mld zł. Idea zrównoważonego budżetu stała się wątpliwa.

6. Narodowy Bank Polski kupuje i sprowadza złoto

5 lipca 2019 roku Narodowy Bank Polski rzucił prawdziwą „złotą bombę”, publicznie oznajmiając, że w czerwcu kupił prawie sto ton złota, niemalże podwajając narodowe rezerwy królewskiego metalu. Co więcej, zakupiony kruszec miał trafić do kraju, a nie do skarbca w Banku Anglii. W rezultacie NBP przesunął się z 34. na 22. pozycję wśród banków centralnych posiadających najwięcej złota. Udział żółtego metalu w rezerwach dewizowych Polski urósł do ok. 10,5% wobec 20% przeciętnie w krajach europejskich.

Przeczytaj także

W listopadzie lipcowe zapowiedzi stały się faktem. Do Polski sprowadzono ok. 100 ton złota z Banku Anglii. Sprowadzając część złota do kraju, Polska poszła w ślady kilku innych europejskich państw. W sierpniu 2017 roku Bundesbank zakończył wielką operację repatriacji niemieckiego złota, przemieszczając 374 tony kruszcu z Paryża oraz 300 ton z Nowego Jorku. W rezultacie tej operacji połowa niemieckich rezerw złota znajduje się obecnie na terytorium RFN. W listopadzie 2014 roku świat finansów zszokowała Holandia, informując o sprowadzeniu z USA 122,5 ton złota. Rok później o postępach w repatriacji złota poinformował bank centralny Austrii, który zamierza sprowadzić do kraju 90 ton kruszcu. Jako ostatni decyzję o repatriacji złota podjęli Węgrzy.

5. Kapitał wciąż płynął do Ameryki

Aktywa dolarowe były największym wygranym A.D. 2019. O ile rok wcześniej kapitał płynął głównie do dolara, poszukując bezpieczeństwa na amerykańskim rynku pieniężnym, to w roku 2019 nie wybrzydzał i kupował wszystko „made in USA”. Po załamaniu z grudnia 2018 amerykańskie akcje doznały potężnej aprecjacji : Nasdaq zyskał 33%, S&P500 28%, a Dow Jones 21%. Trzy główne nowojorskie indeksy ustanowiły nowe rekordy wszech czasów.

Zyskiwały także obligacje Wuja Sama. Po tym, jak w 2018 rynek Treasuries znalazł się na krawędzi bessy, w 2019 amerykańskie obligacje dały sporo zarobić. Popularny ETF Vanguard Total Bond Market zyskał 8,3% - całkiem niezły wynik jak na „nudne” i bezpieczne papiery skarbowe USA. Zaskoczeniem dla analityków było też umocnienie dolara. Mimo obniżek stóp procentowych w Fedzie indeks dolara wzrósł 1,3%, oddając część zysków dopiero w czwartym kwartale.

4. Amerykańska wojna handlowa z Chinami

Rok temu wydawało się, że po bezpośrednim spotkaniu Trump-Xi wojna handlowa między Stanami Zjednoczonymi a Chinami zostanie wygaszona. Ale tak się nie stało, choć początkowe deklaracje brzmiały optymistycznie. Oficjalnie mówiono nawet o „znaczącym postępie”. Ile te wszystkie deklaracje były warte, przekonaliśmy się 5 maja, gdy prezydent Trump zaskoczył świat deklaracją kolejnej podwyżki ceł na towary importowane z Chin.

Przeczytaj także

I tak już ta handlowa telenowela toczyła się przez resztę roku. Mniej lub bardziej oficjalne komunikaty mówiły „konstruktywnych negocjacjach”, a giełdy rosły lub spadały w rytm tych doniesień. Szum medialny wokół sporu handlowego na linii Waszyngton-Pekin był (przynajmniej pod względem ilości (dez)informacji) dominującym tematem inwestycyjnym A.D. 2019.

Aż wreszcie w połowie grudnia obwieszczono, że władze USA i ChRL dogadały w sprawie częściowego porozumienia handlowego. Treść tej „fazy pierwszej” wielkiego „dealu” z Chinami wciąż nie jest publiczne znana. Co więcej, do Wigilii wciąż nie zostało ono podpisane. A nawet gdy (jeśli?) zostanie przyjęte przez obie strony, to wciąż nie kończy ekonomicznego konfliktu miedzy dwoma największymi gospodarkami świata.

3. Inwersja krzywej terminowej w Stanach Zjednoczonych

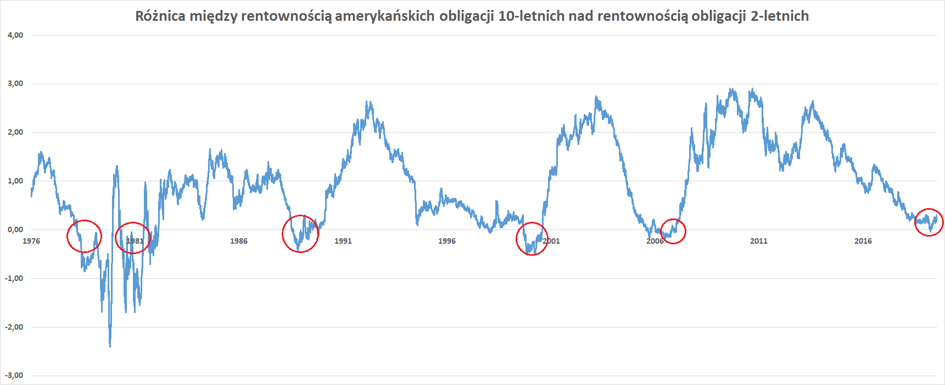

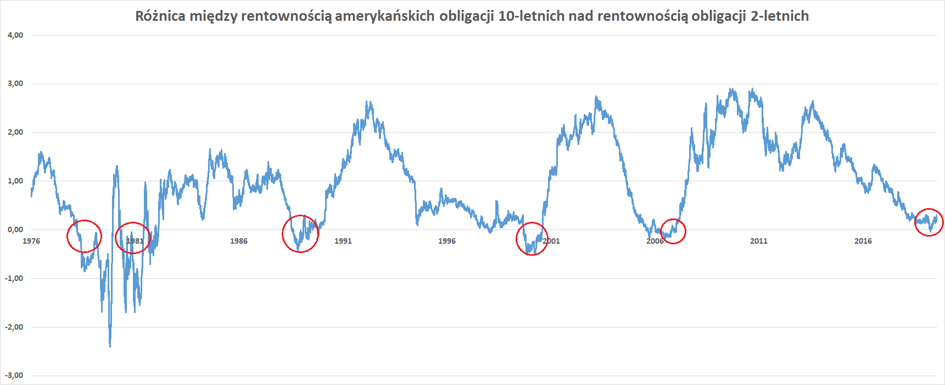

W sierpniu 2019 roku doszło do pełnej inwersji krzywej terminowej w Stanach Zjednoczonych. Po raz pierwszy od 2007 roku rentowność 10-letnich obligacji rządu USA spadła poniżej rentowności obligacji 2-letnich. Przez poprzednie 40 lat był to niezawodny wskaźnik wyprzedzający recesję w amerykańskiej gospodarce.

Podobna inwersja krzywej terminowej w USA pojawiła się także w kwietniu 2000, grudniu 1988, październiku 1980 i sierpniu 1978. Za każdym razem amerykańska gospodarka wpadała później w recesję. Zaczynała się ona odpowiednio w roku 1980, 1981, 1991, 2001 oraz 2008. Od czasu zerwania przez USA z wymienialnością dolara na złoto (w sierpniu 1971) każdą amerykańską recesję poprzedziła inwersja krzywej terminowej.

Od tego czasu minęły ponad cztery miesiące. Inwersja krzywej terminowej trwała tylko kilka dni. Od października krzywa znów się „wystramia”, a recesji w Ameryce jeszcze nie widać na horyzoncie. Co nie oznacza, że nie nadejdzie. Bo o ile to inwersja krzywej poprzedzała recesję, to sama recesja rozpoczynała się dopiero, gdy różnica w oprocentowaniu obligacji 10-letnich ponad 2-letnie rosła.

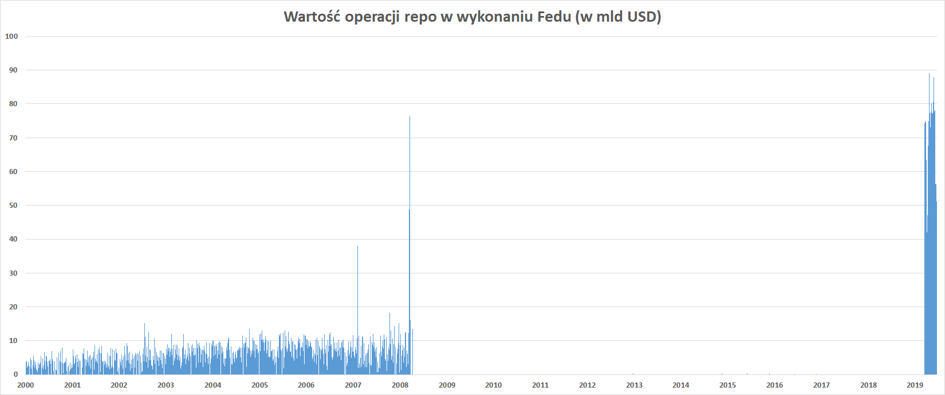

2. Kryzys repo

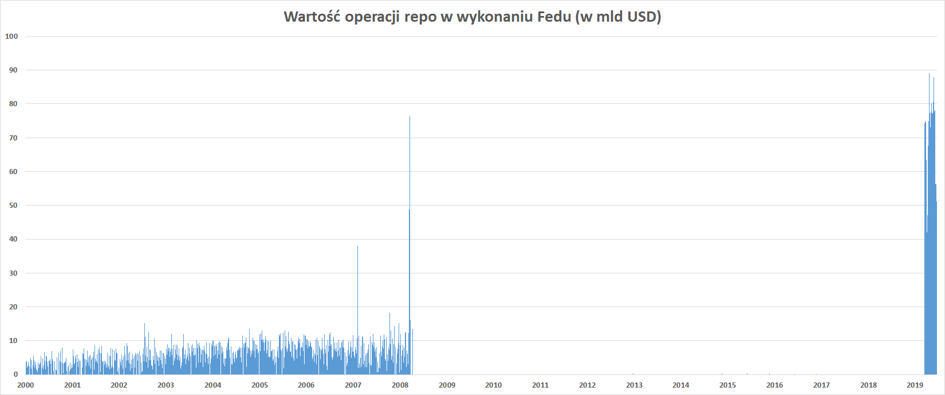

We wrześniu 2019 roku na rynku finansowym stało się coś, co się nie wydarzyło od 2008 roku. Nowojorski oddział Rezerwy Federalnej zmuszony był zainterweniować na rynku repo, na którym stopy procentowe wyrwały się spod kontroli banku centralnego i wystrzeliły do niemal 10%. Taki wystrzał ceny dolara sugerował, że niektórym bankom brakuje płynności i desperacko usiłują pożyczyć pieniądze.

I nie była to operacja jednorazowa. Do końca listopada nowojorski Fed regularnie „dosypywał” do systemu bankowego po kilkadziesiąt miliardów dolarów w ramach krótkoterminowych aukcji repo. Jest bardzo prawdopodobne, że kryzys repo wymusił na Rezerwie Federalnej zmianę polityki monetarnej. I nie chodzi tu tylko o nagłe obniżki stóp procentowych, ale przede wszystkim o faktyczne wznowienie programu skupu aktywów (QE). Jeśli tak faktycznie było, to znaczy, że banki zmusiły Fed do porzucenia planów normalizacji polityki pieniężnej i powrotu do QE.

1. Globalna wolta banków centralnych

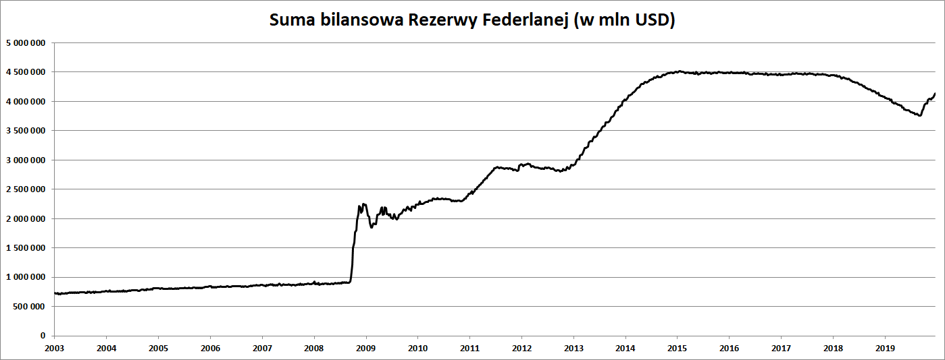

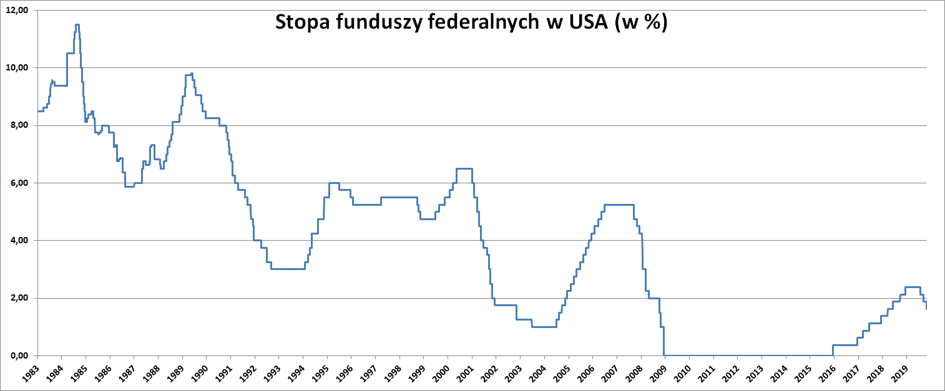

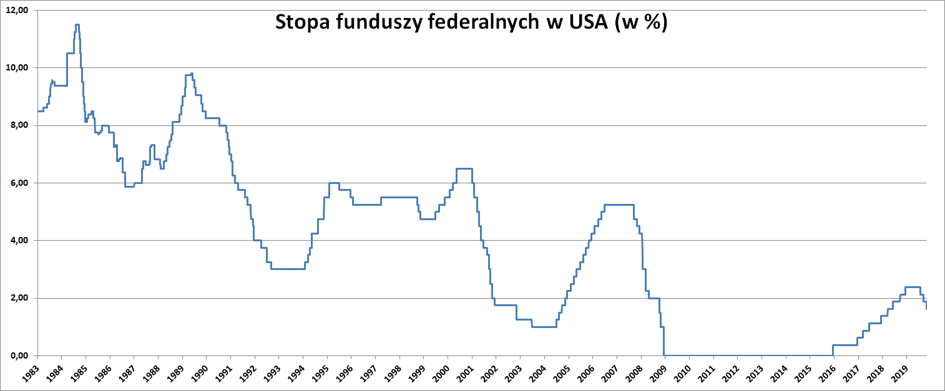

Jeszcze rok temu żyliśmy w świecie, w którym dwa najważniejsze banki centralne świata usiłowały normalizować politykę pieniężną. Fed miał na koncie cztery podwyżki stóp procentowych w ciągu roku – pierwsza taka sytuacja od 2005 roku. I obiecywał dwie kolejne na rok 2019. Ponadto przewodniczący Jerome Powell jeszcze na grudniowej konferencji prasowej zapowiadał, że program „ilościowego zacieśnienia” QT pozostaje na „autopilocie”. Oznaczało to, że Fed będzie drenował rynek z dolarowej płynności. Z kolei EBC od stycznia zakończył swój program QE.

Ale zeszłoroczne grudniowe załamanie na Wall Street i wigilijne spotkanie Plunge Protection Team skłoniło Powella do wolty o 180 stopni. Do marca Fed wycofał się z planów podnoszenia stóp procentowych. W lipcu zaczął je obniżać – na trzech posiedzeniach z rzędu tnąc po 25 pb. Do września wygasił QT. A w październiku w praktyce wznowił QE, rozpoczynając program skupu bonów skarbowych i zwiększając stan swojego bilansu o 377 mld dolarów.

Jeszcze ostrzejszą ścieżką podążył Europejski Bank Centralny. Najpierw zdecydował się na kolejną rundę TLTRO, czyli preferencyjnych pożyczek dla banków komercyjnych. Później odsunął w czasie podwyżki stóp procentowych, pierwotnie zaplanowane na jesień 2019 roku. Ale decydujące było przemówienie Mario Draghiego wygłoszone 18 czerwca w portugalskiej Sintrze. Prezes EBC zapowiedział wówczas dalsze cięcia stóp procentowych i wznowienie QE, co doprowadziło do pogłębienia się szaleństwa ujemnych stóp procentowych w strefie euro. We wrześniu zapowiedzi Draghiego stały się faktem: EBC wznowił QE oraz obniżył stopę depozytową do -0,50%.

Ta wolta bankierów centralnych potwierdziła obawy, że świat nie jest w stanie wyrwać się z „tymczasowego” i „awaryjnego” reżymu zerowych lub wręcz ujemnych stóp procentowych. Że światowy system finansowy nie jest już w stanie funkcjonować bez kolejnych fal QE. Zatem albo ultraekspansywna polityka monetarna pozostanie z nami na dłużej, albo współczesny ład monetarny czeka globalny reset.

Jeśli nie widzisz poniższej ankiety, kliknij w link.

To już siódmy tekst z cyklu „najważniejszych wydarzeń roku w świecie pieniądza”

Zachęcamy do spojrzenia na podsumowania „listy przebojów” z poprzednich lat:

- 10 najważniejszych wydarzeń w świecie pieniądza w 2018 roku

- Najważniejsze wydarzenia 2017 roku w świecie pieniądza

- Najważniejsze wydarzenia 2016 roku w świecie pieniądza

- Najważniejsze wydarzenia 2015 roku w świecie pieniądza

- 10 najważniejszych wydarzeń w świecie pieniądza w 2014 roku

- 10 najważniejszych wydarzeń finansowych 2013 roku