Gaming coraz bardziej zwraca uwagę inwestorów. Ciężar największych spółek jeszcze trzyma sektorowe indeksy na niskich poziomach, ale w tle pojedyncze z nich rosną przy okazji pozytywnych informacji, a nawet bez ich udziału. W dodatku nowy raport Newzoo widzi w rynku gier szansę na wzrost przychodów, nawet w czasie spowolnienia czy recesji, ale czy polskie spółki mogą z tego skorzystać?

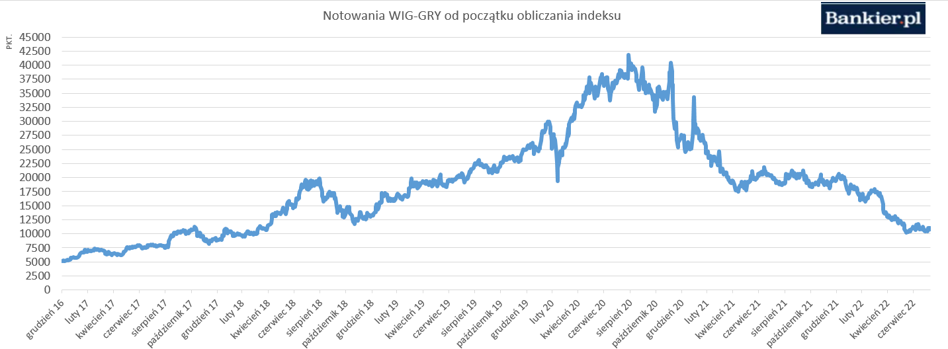

Giełdowe spółki działające w branży produkcji gier nie mają za sobą dobrego czasu. Po tym, jak w całym 2021 r. WIG-Games (obecnie WIG-Games5) był najgorszym sektorowym indeksem (-22,8 proc.), pierwsza połowa 2022 r. tylko pogłębiła spadki. WIG-Games5 w tym czasie stracił kolejne 41,27 proc., a nowo publikowany WIG-Gry (ale obliczany od 2017 r.) był niżej o 44,14 proc. Więcej o konstrukcji indeksu w artykule „Wystartował WIG-Gry”.

Lipiec wraz z uspokojeniem rynkowego sentymentu i próbą odbicia na światowych rynkach akcji w polskim sektorze gamingowym przyniósł co najwyżej wyhamowanie spadków. O ile ich miesięczna skala na WIG-Gry w okresie styczeń-czerwiec wahała się między -7,13 proc. a -24,94 proc. (z 2,5 proc. wzrostem w marcu), o tyle w lipcu zniżka indeksu wyniosła już „tylko” -3,55 proc.

Na kondycję całego benchmarku ogromny wpływ mają jego najwięksi uczestnicy jak CD Projekt, 11bit Studio, Huuuge czy Ten Square Games, co rzutuje na odbiór całej branży przez inwestorów. Mechanizm ten w swojej diagnozie dotyczącej bessy w branży opisał analityk sektora Paweł Sugalski w wywiadzie udzielonym dla Bankier.pl

Te spółki jednak wciąż są notowane w pobliżu poziomu minimów osiągniętych w czasie dotychczasowych spadków. Oczywiście kurs 11bit studio, który dyskontuje szerokie portfolio premier gier w nadchodzącym czasie, nie przyczynił się mocno do zniżek, a kurs Huuuge sporo zyskał po ogłoszeniu przeglądu opcji strategicznych, ale wykres WIG-Gry pokazuje, że bez zwrotu na akcjach CD Projektu i rosnących pozostałych dużych spółek nie ma szans na odwrócenie trendu i zmianę sentymentu, przynajmniej mierzonego sektorowym benchmarkiem.

„Pamiętajmy, że hossę na gamingu rozpoczął CD Projekt rozbudzonymi nadziejami na sukces premiery Cyberpunka, reszta spółek niejako "podłączyła się" do tego "zwycięskiego" zdawałoby się rydwanu. By hossa na gamingu mogła odżyć na nowo, potrzeba kolejnego czarnego konia (dużej spółki) i kolejnego rydwanu (dużej premiery rozbudzającej oczekiwania)” – obrazuje sytuację Maciej Kietliński z DM XTB.

Huuuge rozbudził nadzieję na przejęcia

Co innego, gdy popatrzymy na pojedyncze spółki. Nawet kilka podmiotów z WIG-Gry, czyli spółek notowanych na rynku głównym GPW, ma za sobą okres paru tygodni wzrostów, nie mówiąc już o spółkach z NewConnect, które w dwu, a nawet w trzycyfrowym tempie potrafiły rosnąć na jednej sesji.

W wielu przypadkach wzrosty były konsekwencją cenotwórczy wiadomości z samych spółek. To choćby przykład Huuuge, które przy okazji rozpoczęcia przeglądu opcji strategicznych dało do zrozumienia, że inwestycją w spółkę interesuje się podmiot zewnętrzny, co od razu spowodowało mocne dwucyfrowe odbicie. Rok 2022 r. obfituje w informacje o kolejnych przejęciach w branży rozpoczętych już w styczniu planami kupna Activision Blizzard przez Microsoft, dalej były informacje o mariażu Take-Two z Zyngą, a niedawno doniesienia o większym zaangażowaniu Grupy Tencent w Ubisoft.

To ostatnie przełożyło się na zainteresowanie akcjami CD Projektu i Ten Square Games jako potencjalnych spółek w kolejce do przejęcia przez zagraniczny podmiot. Chociaż, jak wskazuje w komentarzu dla Bankier.pl analityk Michał Wojciechowski z DM Ipopema, raczej ta druga spółka ma większą szansę na udział w takiej transakcji.

„Oczywiście inwestorzy spodziewają się zainteresowania inwestorów branżowych, którzy mogliby wykupić akcje spółek z dużą premią. Dotyczy to dużych podmiotów, które są już atrakcyjne dla globalnych liderów. Zwróciłbym uwagę na Huuuge i Ten Square ze względu na atrakcyjną wycenę na mnożnikach, co w przypadku CD Projektu nie ma miejsca (spółka notowana z premią do peers)” – skomentował Wojciechowski.

Tak samo pytany o sprawę komentuje Krzysztof Tkocz z DM BDM, również wskazując na wskaźniki spółek z segmentu gier mobilnych.

„Ostatnie transakcje pokazują, ile w stanie są zapłacić inwestorzy za podmiot działający w tym segmencie - jak np. ta, która dotyczyła najbliższego konkurenta Huuuge, czyli Playtikę (przejęcie 25,7 proc. udziałów po cenie 21 dol. z 46 proc. premią) implikuje jej wskaźnik EV/EBITDA na poziomie ok. 11x. Wyżej wspomniany przykład pokazuje, jak bardzo tanie są spółki z branży gier mobilnych na naszym rynku: Ten Square Games, BoomBit (otwarty przegląd opcji strategicznych), Artifex Mundi (przekroczenie 5 proc. przez G5 Entertainment)” – zaznacza Tkocz.

Z kolei Maciej Kietliński z DM XTB, tłumacząc reakcję kursów na informacje o kolejnych przejęciach w branży, oprócz niskich wskaźników zwraca uwagę na nieodzowny element giełdowego handlu, czyli emocje.

„Skrajnie negatywny sentyment do spółek gamingowych sprzyja nerwowym wybiciom w górę w odpowiedzi na jakiekolwiek pozytywne informacje” – zauważa Kietliński.

„Mimo relatywnie wysokiej wyceny CD Projektu, stosunkowo słabej sprzedaży "Cyberpunka 2077" i odległego terminu premiery kolejnego "Wiedźmina" spółka nadal budzi spore emocje i zainteresowanie” – mówi.

Premiery, umowy, komunikaty

Oprócz tematu przejęć zaskoczeniem na plus okazały się dobre premiery mniejszych tytułów. Start gry zawsze był śledzony przez inwestorów i szybko przekładał się w razie powodzenia na wzrost kursu akcji podmiotu zaangażowanego w produkcję czy jego wydanie. Tak też było ostatnio choćby z Ice Code Games i debiutem gry „Hard West 2”. Tylko w ciągu jednego dnia akcje podrożały o 104 proc.

W tym obszarze wymienić warto jeszcze debiut uznanego już tytułu Big Cheese Studio (BCS) „Cooking Simulator" w wersji VR na platformie Oculusa, gdzie gra uzyskała zwrot kosztów już po 5 godzinach od premiery. Wersja na konsole ma trafić do subskrypcyjnej usługi Xbox Game Pass od Microsoftu, za co spółka otrzyma 600 tys. dol. Wyniosło to kurs ubiegłorocznego debiutanta na historyczne maksimum.

Notowania wielu spółek zyskały w ciągu ostatnich dwóch, trzech tygodni po kilkadziesiąt procent, ale eksperci ostrzegają, żeby nie przeceniać pojedynczych informacji, zwłaszcza tych z najmniejszych spółek notowanych na NewConnect.

Oprócz Ice Code Games w ciągu wspomnianego okresu wyróżniły się m.in kursy Cherrypick Games po ogłoszeniu tajemniczej umowy z Apple (ok. +300 proc), One More Level (ok. +55 proc.), Live Motion Games (ok. +80 proc.), Moonlit (ok. +57 proc.), Duality (ok. +53 proc.), Qubicgames (ok. +32 proc.). Słusznie na myśl przychodzi sytuacja z gamingowej hossy i jej apogeum w 2020 r., kiedy nawet drobne informacje podrywały mocno kurs do góry. Przypomniał o tym analityk i makler Kamil Sochanek na swoim twitterowym koncie.

New Connect, powiew sentymentu z 2020. $CHP przypomniał o branży. Fakt, że trzeba brać mniejsze tematy pod lupę, bo skala rozegrania 🍒 imponująca. pic.twitter.com/S1gELVKr0p

— Kamil Sochanek (@ksochanek) August 3, 2022

„Z pewnością ruchy na kursach pojawiają się w odpowiedzi na sygnały fundamentalne ze spółek, jak chociażby udana premiera, niemniej nie przeceniałbym potencjału na tym etapie. Należy pamiętać, że wśród mniejszych spółek wciąż dominują podmioty, które dopiero mają przed sobą pierwsze większe premiery” – mówi Michał Wojciechowski z DM Ipopema.

Mocne wzrosty spółek na fali wiadomości o znaczeniu fundamentalnym zauważa także Krzysztof Tkocz z DM BDM i zwraca uwagę inwestorów na ważny czynnik, który jest konsekwencją dynamicznego rajdu kursu.

„Oczywiście każdy taki komunikat powinno się rozpatrywać przez pryzmat kapitalizacji spółki, ponieważ często okazuje się, iż koniec końców może on nie mieć tak dużego przełożenia na poprawę kondycji finansowej spółki, jak wskazywałby na to wzrost kurs” – zauważa ekspert.

Gamedev w czasie problemów gospodarczych

Eksperci zwracają również uwagę, że trudno wiązać ostatnie ożywienie w sektorze z potencjalną zmianą trendu oraz rozważać sektor jako inwestycyjną alternatywę na czas recesji. Póki co inwestorom pozostaje śledzenie poczynań mniejszych spółek oraz czekanie na większe premiery co najmniej do przyszłego roku.

„Przy obecnym sentymencie, braku dużych premier oraz lekcji, jaką wszyscy wyciągnęliśmy, szanse na to (lepsze zachowanie gamingu w czasie recesji, przyp. red.), przynajmniej na razie, zdają się być minimalne. Fanom gamingu pozostaje potencjalna "gra pod premiery" w przypadku mniejszych spółek lub czekanie na bogatą ofertę premier w 2023 r. od spółek z parkietu głównego” - podsumowuje Maciej Kietliński z DM XTB.

Natomiast Krzysztof Tkocz z DM BDM uważa, że sam rynek gier nie musi bardzo cierpieć w czasie gorszego okresu kondycji gospodarki.

„Mając na uwadze to, jak dużej przecenie w ostatnich miesiącach uległy podmioty z tego sektora i na jak niskich wskaźnikach większość z nich jest handlowana, rynek z dużym wyprzedzeniem uwzględnił pogorszenie wyników po bardzo dobrych „covidowych” czasach. Nie spodziewałbym się jednak, iż spowolnienie może w istotny sposób przełożyć się na potencjalny spadek sprzedaży gier i przychodów. Gry to jedna z najtańszych form rozrywki, biorąc pod uwagę cenę do ilości oferowanych przez dany tytuł godzin zabawy” – zaznaczył ekspert.

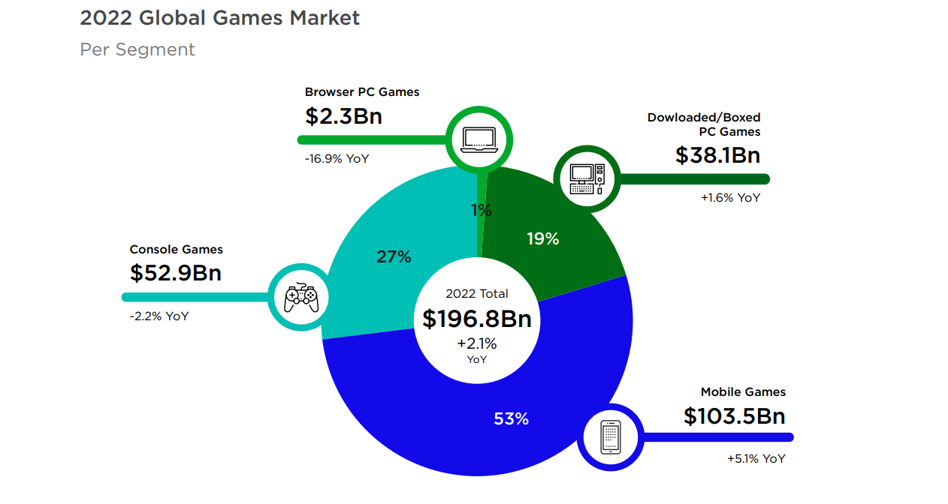

Podobne wnioski można wysnuć z nowego raportu „Global Games Market Report” publikowanego rokrocznie przez portal Newzoo. Wśród najważniejszych wniosków płynących z raportu jest to, że rynek dalej będzie rósł i w 2022 r. globalne przychody od blisko 3,2 miliarda graczy wyniosą 196,8 mld dolarów wobec 192,7 mld w roku poprzednim. Do końca 2025 r. zwiększą się do 225,7 mld dolarów.

Autorzy konkludują, że rynek dalej będzie się zdrowo rozwijał w post pandemicznym świecie, jednak wolniej niż w czasie samej pandemii. Przywołując czynniki inflacyjne i ryzyko recesji, oceniają, że nawet bardziej niż w czasach poprzednich ekonomicznych turbulencji branża może skorzystać z różnych metod monetyzacji i wykorzystać rolę, jaką gry odgrywają w życiu ludzi do tego, by utrzymać wydatki i zaangażowanie w gry, nawet w czasie spowolnienia gospodarczego.

Na aspekt przełożenia tego na wyniki spółek zwraca uwagę Michał Wojciechowski z Ipopemy.

„Sektor nie jest odporny na recesję, o czym ostatnio wspominali eksperci ze Stanów, tacy jak CEO Take-Two (Strauss Zelnick, przyp. red.) czy ekspert NPD. Zakładałbym także, że wysoka inflacja przekłada się negatywnie na marżowość spółek (relatywnie stałe przychody, przy mocno rosnących wynagrodzeniach zespołów), szczególnie w Polsce” – powiedział na zakończenie analityk.

Przywołany Strauss Zelnick przy okazji publikacji wyników Take-Two Interactive (już po przęjęciu Zyngi) powiedział analitykom: „Wciąż powtarzam, że nie wierzę, aby branża rozrywkowa była odporna na recesję. Obserwujemy spadek wydatków konsumentów. Wzrost inflacji będzie miał wpływ na branżę. Widzieliście to w naszym raporcie, a także w raportach naszych konkurentów”.

"Dobrą wiadomością jest to, że radzimy sobie lepiej niż większość, jeśli nie wszyscy, i myślę, że widzimy wzrost naszego udziału w rynku" – powiedział w komentarzu na temat warunków rynkowych dla branży mobilnej. Same wyniki Take-Two pokazały przychody w wysokości 1,1 miliarda dol. w porównaniu do 813,3 miliona dol. rok temu i stratę 104 mln dol. w porównaniu do 152,3 mln dol. zysku w analogicznym okresie.

Według Newzzo Północna Ameryka będzie odpowiadała za 26 proc.(+0,5 proc. rdr) światowych przychodów z rynku gier, przy największym udziale Azji (49 proc., +2,7 proc. rdr) i najszybciej rosnących rynkach w Afryce i Bliskim Wschodzie (+10,8 proc. rdr) i Ameryce Łacińskiej (+6,9 proc. rdr).

O tym, jak polskie największe spółki growe radziły sobie w poprzednim kwartale, zaczniemy dowiadywać się dopiero pod koniec tego i w następnym miesiącu. 25 sierpnia raport opublikuje 11bit, dalej już we wrześniu (05.09) raport pokaże Ten Square Games, 7 września CD Projekt i Huuuge, 26 września People Can Fly, a 30 września PlayWay.

Mniejsze spółki publikację zaczęły już w bieżącym tygodniu od raportu Image Power i Forever Entertainment, a do końca tygodnia poznamy m.in. te od Cherrypick, Live Motion Games, Pixel Crow, Baked Games (10.08), Moonlit, CreativeForge, Draw Distance, Simteract (11.08), Movie Games, Noobz from Poland, Drago Entertainment, Road Studio, Incuvo, United Label, Play2Chill (12.08).