Opuszczająca fotel prezesa Janet Yellen zapewne po raz trzeci w tym roku podniesie stopy procentowe. Uwaga rynku skupia się teraz na tym, o ile cena pieniądza wzrośnie w roku 2018.

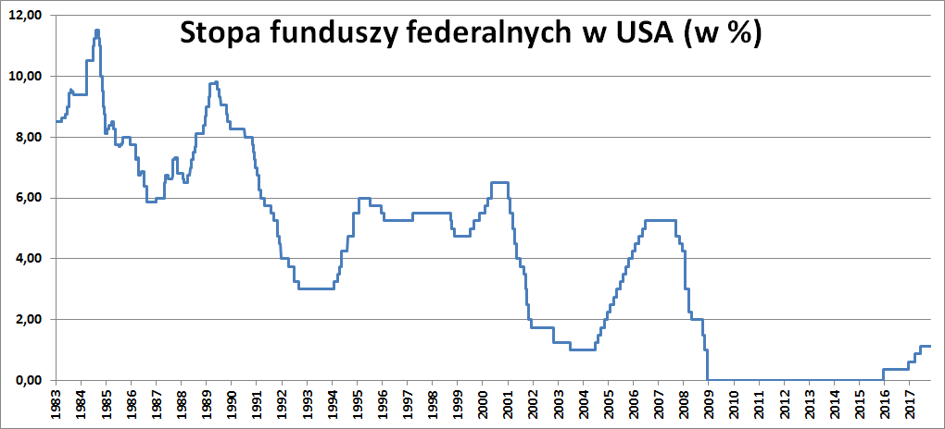

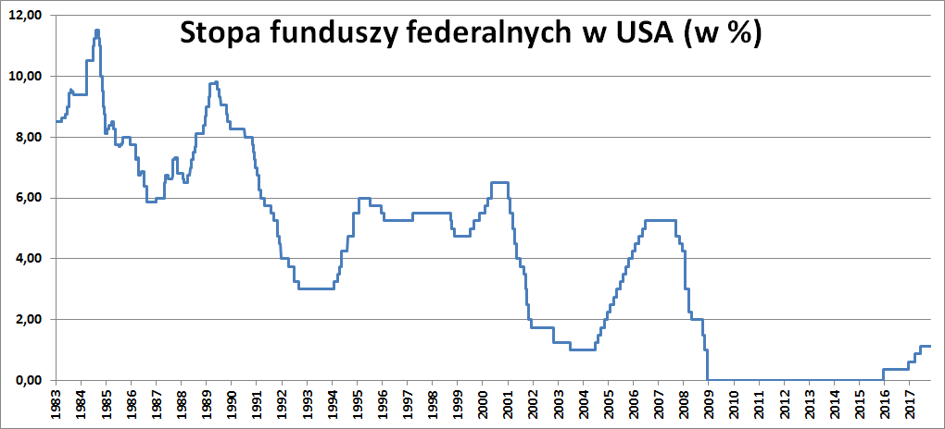

Rok 2017 był przełomowy dla amerykańskiej polityki monetarnej. Rezerwa Federalna dokonała dwóch podwyżek stóp procentowych po 25 pb. każda: jednej w marcu, a drugiej w czerwcu. Jest już niemal przesądzone, że na grudniowym posiedzeniu stopa funduszy federalnych pójdzie w górę po raz trzeci. Zatem w 2017 roku Fed dostarczy na rynek więcej podwyżek stóp procentowych niż przez poprzednią dekadę! Po raz pierwszy zdarzyło się, że członkowie FOMC wywiązali się z deklaracji składanych w ramach tzw. fedokropek.

Ponadto, we wrześniu Federalny Komitet Otwartego Rynku (FOMC) zadecydował o uruchomieniu programu redukcji sumy bilansowej. Czyli mówiąc kolokwialnie - „odkręceniu” skutków ilościowego poluzowania monetarnego (QE) z lat 2008-13. Będzie to jednak proces powolny – początkowo w tempie 10 mld dolarów miesięcznie z puli 4,5 bilionów USD (4500 mld USD) aktywów Fedu.

Długa droga do monetarnej normalności

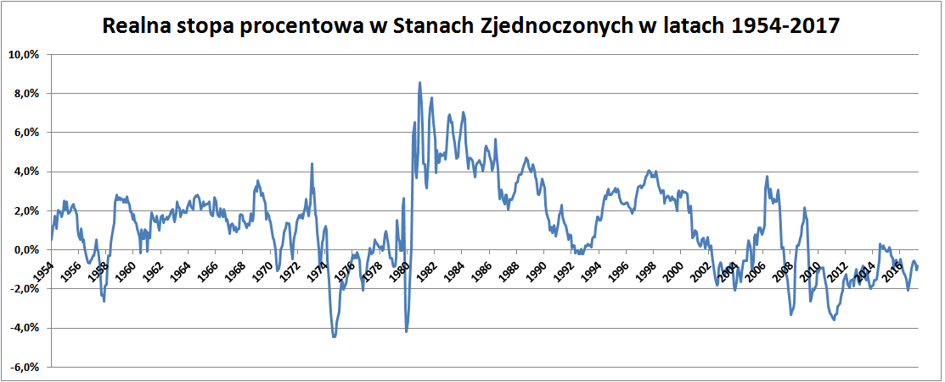

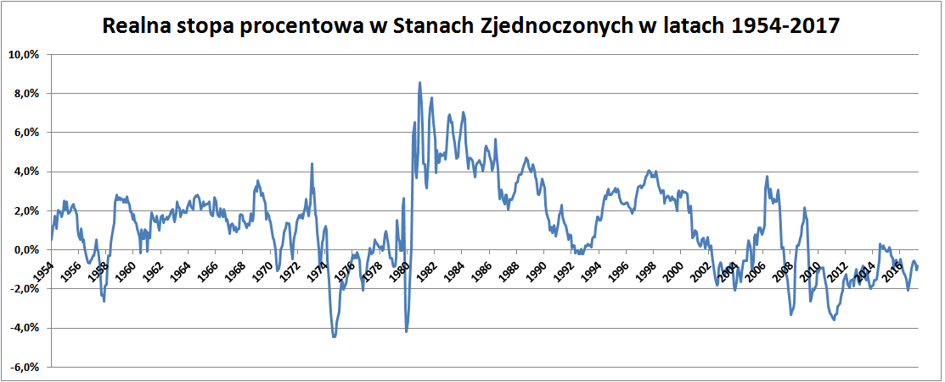

Nawet jeśli na grudniowym posiedzeniu FOMC zapadnie decyzja o podniesieniu stopy funduszy federalnych do 1,25-1,50 proc. (czyli o 25 pb.), to cena pieniądza w USA wciąż pozostanie na bardzo niskim poziomie. Przez poprzednie pół wieku stopy procentowe były niższe tylko w latach 2002-04 oraz po 2008-17. W warunkach inflacji CPI wynoszącej 2 proc. oznacza to utrzymanie realnych stóp procentowych poniżej zera.

Po drugie, normalizacja polityki pieniężnej w Ameryce może się dodatkowo wydłużyć za sprawą zmian w składzie FOMC. Grudzień będzie ostatnim „decyzyjnym” posiedzeniem Janet Yellen w roli przewodniczącej Rezerwy Federalnej. Jako prezes pani Yellen poprowadzi jeszcze posiedzenie styczniowe (ale już bez konferencji prasowej), a 1 lutego przekaże pałeczkę swojemu następcy, którym ma zostać dotychczasowy członek zarządu Fedu Jerome Powell. W listopadzie prezydent Donald Trump wybrał właśnie Powella na nowego szefa banku centralnego. Jego nominację musi jeszcze zatwierdzić Senat, ale krok ten wydaje się formalnością.

W ostatnich tygodniach prezydent Trump powołał jeszcze dwóch nowych członków zarządu Rezerwy Federalnej. Odpowiedzialny za nadzór Randal Quarles objął stanowisko w październiku, a pod koniec listopada desygnowany do zarządu Fedu został Marvin Goodfriend, zwolennik ujemnych stóp procentowych. Ponadto, w styczniu nastąpi zwyczajna coroczna rotacja w gronie prezesów regionalnych oddziałów Rezerwy Federalnej.

Wśród nowej czwórki decydentów znajdzie się jeden „lekki jastrząb” (pani L. Mester), jeden „gołąb” przefarbowany w ostatnio na „jastrzębia” (pan J. Williams), jeden „centrysta” (lub używając terminologii Marka Belki – „członek piwotalny” – pan R. Bostic) oraz szerzej nieznany nowy szef Fedu z Richmond (pan T. Barkin). Co więcej, nieoficjalnie mówi się, że w połowie 2018 roku zrezygnować ma William Dudley - wpływowy szef Fedu nowojorskiego. Zatem przyszłoroczny FOMC będzie pozbawiony charyzmatycznych „jastrzębi”. Odejdą także dwa zadeklarowane „gołębie” . Mimo to w mojej ocenie istnieje spore ryzyko, że przyszłoroczny skład Komitetu będzie bardziej „gołębi” od tegorocznego i trudno będzie mu dostarczyć zapowiedziane wcześniej podwyżki stóp procentowych.

Na co warto zwrócić uwagę

Za to grudniowa podwyżka wydaje się być przesądzona. Spodziewają się jej prawie wszyscy ekonomiści z Wall Street. Także rynek terminowy wycenia jej szanse na blisko 90 proc. - wynika z obliczeń FedWatch Tool.

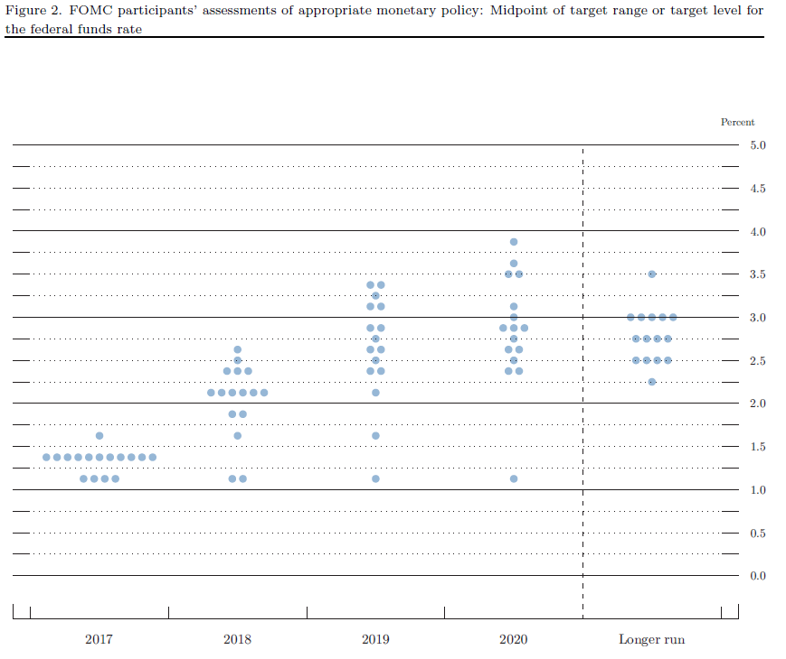

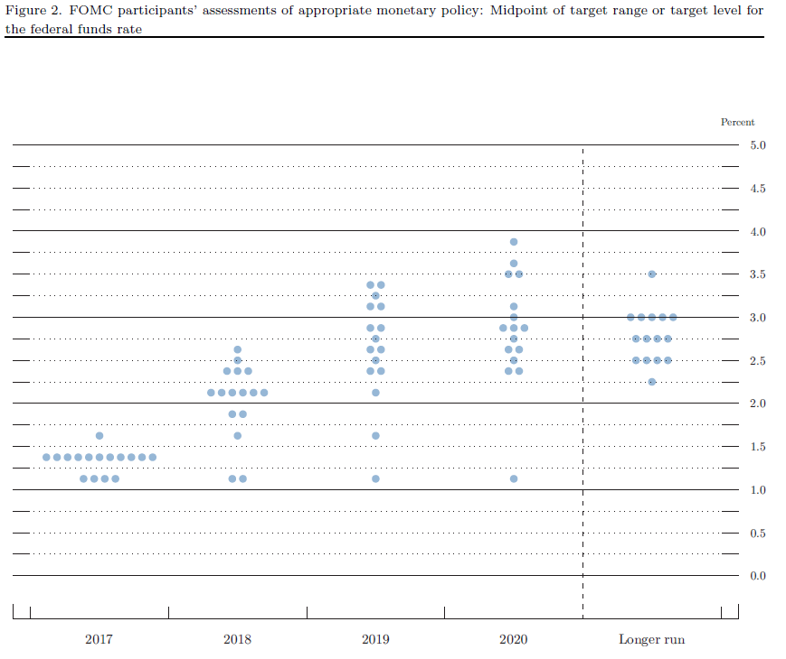

Dlatego według mnie istotne jest to, ilu podwyżek Fed dokona w roku 2018. Z wrześniowych „fedokropek” wynikało, że większość członków FOMC opowiada się za podwyżką łącznie o 75 pb. Tak, aby w „długim terminie” osiągnąć poziom 2,75-3,00 proc. A więc wciąż poziom dosyć niski jak na historyczne standardy. Tyle że rynek nie bardzo wierzy w trzy podwyżki w 2018 roku. Rynek terminowy wycenia szanse jednej podwyżki na 28 proc., dwóch na 37 proc., a trzech na 21 proc.

Po drugie, zarówno analitycy, jak i automatyczne algorytmy transakcyjne zapewne rozbiorą na czynniki pierwsze grudniowy komunikat FOMC. Uczestnicy rynku uznają jego treść za „gołębią”, jeżeli np. pojawi się wyraźna sugestia o spowolnieniu i tak już bardzo wolnego tempa podwyżek stóp. Tzw. „gołębia podwyżka” zapewne ucieszyłaby giełdowych inwestorów i osłabiła dolara. Za „jastrzębią podwyżkę" rynek mógłby uznać "twardą" deklarację dokonania trzech podwyżek w 2018 roku. Wydaje się, że obecnie rynek nie spodziewa się takiego scenariusza.

Po trzecie, liczyć się będą ewentualne nowe informacje na temat programu „zwijania bilansu”. Harmonogram zaprezentowany jeszcze w czerwcu zakłada redukcję sumy bilansowej o 450 mld dolarów w 2018 roku. I tego parametru FOMC raczej nie będzie na razie modyfikował.

I wreszcie po czwarte, uważam, że tym razem wyjątkowo warto przyjrzeć się cokwartalnym projekcjom makroekonomicznym członków Komitetu. W tym względzie spojrzałbym na oczekiwaną inflację. Jeśli większość decydentów nie uwierzy w miarę szybki powrót inflacji PCE w rejon 2 proc. rocznie, to kolejne podwyżki stóp procentowych mogą stanąć pod znakiem zapytania. W bankach centralnych bowiem nadal pokutuje pogląd, że „umiarkowana” inflacja jest stanem pożądanym i korzystnym „dla gospodarki”.

Komunikat z Rezerwy Federalnej trafi na rynki w środę o 20:00 czasu polskiego. Równocześnie na stronach Fedu uzyskamy dostęp do „fedokropek” i projekcji makroekonomicznych. o 20:30 rozpocznie się ostatnia konferencja prasowa Janet Yellen w roli szefowej banku centralnego USA.