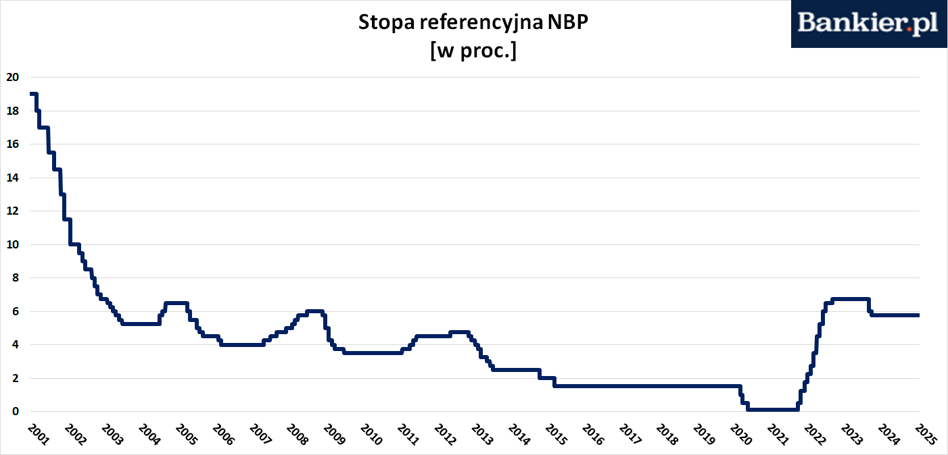

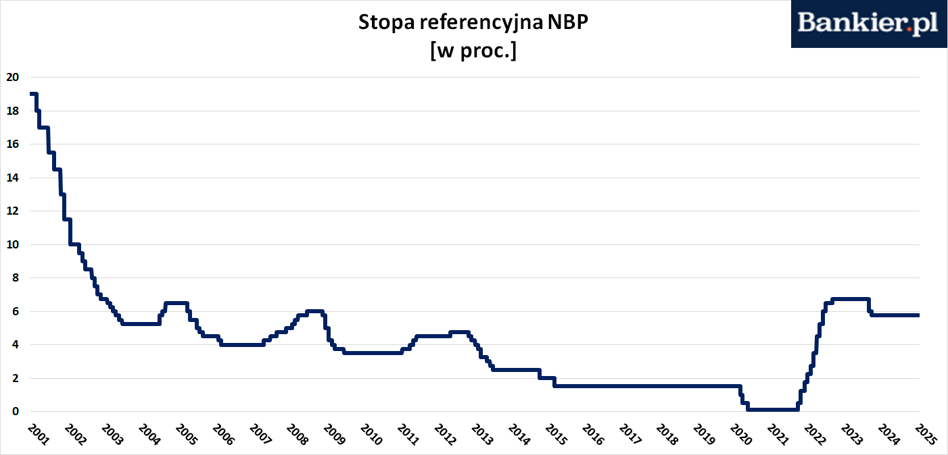

Zgodnie z powszechnymi oczekiwaniami ekonomistów Rada Polityki Pieniężnej na styczniowym posiedzeniu postanowiła nie zmieniać poziomu stóp procentowych. Ze względu na uporczywie wysoką inflację termin ewentualnej obniżki stóp cały czas się oddala.

Na mocy styczniowej decyzji Rady Polityki Pieniężnej stopy procentowe Narodowego Banku Polskiego nadal będą kształtować się następująco:

- stopa referencyjna: 5,75 proc. w skali rocznej (poprzednio 5,75 proc.),

- stopa lombardowa: 6,25 proc. w skali rocznej (poprzednio 6,25 proc.),

- stopa depozytowa: 5,25 proc. w skali rocznej (poprzednio 5,25 proc.),

- stopa redyskonta weksli: 5,80 proc. w skali rocznej (poprzednio 5,80 proc.),

- stopa dyskontowa weksli: 5,85 proc. w skali rocznej. (poprzednio: 5,85 proc.)

Nie było ekonomisty, który spodziewałby się zmiany stóp procentowych na styczniowym posiedzeniu Rady. Pierwsza obniżka możliwa jest najwcześniej na marcowym posiedzeniu RPP, ale większość analityków spodziewa się jej raczej dopiero w drugiej połowie roku. Wydaje się, że wśród członków Rady przeważa pogląd, zgodnie z którym poluzowanie polityki pieniężnej może rozpocząć się w III kwartale. I nawet jeśli to nastąpi, to prawdopodobnie nie będą to redukcje większe niż 25-75 pb. do końca roku.

- Obniżki mogą przesunąć się na 2026 rok – przyznał na grudniowej konferencji prasowej prezes Glapiński. Jednakże ten sam prezes NBP jeszcze w październiku twierdził, że już marcowa projekcja inflacyjna skłoni Radę do obniżenia stóp procentowych. Teraz tak naprawdę nikt nie wie – i nawet nie za bardzo może formułować wiarygodne prognozy – kiedy nastąpi pierwsza zmiana stóp procentowych w Narodowym Banku Polskim.

Decyzja o utrzymaniu dotychczasowych stóp procentowych zapadła także na poprzednim posiedzeniu Rady Polityki Pieniężnej w grudniu, jak również na posiedzeniach w listopadzie, październiku, we wrześniu, w lipcu, czerwcu, maju, kwietniu, marcu, lutym, styczniu, grudniu i listopadzie 2023 roku. Wcześniej w październiku i wrześniu 2023 roku obniżyła stopy o odpowiednio 25 pb. i 75 pb. W dość zgodnej opinii komentatorów zeszłoroczne obniżki stóp w NBP były nie tylko przedwczesne, ale też stały w sprzeczności z zasadami prowadzenia polityki monetarnej.

Na początku 2024 roku większość rynkowych ekonomistów spodziewała się, że RPP będzie kontynuować zapoczątkowane we wrześniu obniżki stóp procentowych. Prognozy mówiły o obniżkach rzędu 25-50 punktów bazowych. Teraz część ekspertów zakłada niewielkie redukcje stóp w II połowie roku. Ale nie brakuje też głosów, że do końca 2025 roku RPP stóp w ogóle nie zmieni.

Przeczytaj także

- Wygląda na to, że funkcja reakcji RPP jest mocno chaotyczna (przypomnijmy sobie, co jeszcze 3 miesiące temu mówił prezes). Rada swobodnie żongluje tematami, które są ważne. Raz jest to wzrost PKB, raz stopa bezrobocia, raz inflacja. Ciężko tutaj doszukiwać się jakiejś konsekwencji. Z tego względu nie wiemy, kiedy stopy ulegną zmianie. Każde działanie może mieć obecnie dowolną interpretację – tak postawę RPP w grudniu ocenili ekonomiści mBanku.

Dlaczego Rada Polityki Pieniężnej nie obniża stóp procentowych?

W 2024 roku polskie władze monetarne nie poszły śladem swoich odpowiedników ze Stanów Zjednoczonych, Wielkiej Brytanii czy strefy euro i nie zdecydowała się na redukcję stóp procentowych. Stało to w sprzeczności także z tym, co robiły banki centralne w naszym regionie.

Stopy procentowe na Węgrzech zostały zredukowane z 10,75% do 6,50%. Ale od września NMB już nie luzował polityki pieniężnej, która i tak zdaje się niezbyt restrykcyjna w kontekście odbijającej inflacji. Podobnie było w Czechach, gdzie pomiędzy grudniem 2023 a listopadem 2024 stopa procentowa banku centralnego została obniżona z 7% do 4%. Ale w grudniu Czeski Bank Narodowy już wstrzymał się z kolejną obniżką.

Argumentów na rzecz utrzymywania relatywnie wysokich stóp procentowych w Polsce dostarczają dane makroekonomiczne, a w szczególności uporczywa presja inflacyjna. W grudniu inflacja CPI co prawda utrzymała się na poziomie 4,7%, ale to wciąż był odczyt niemal dwukrotnie wyższy od 2,5-procentowego celu Narodowego Banku Polskiego. Ekonomiści zakładają, że w pierwszym półroczu inflacja CPI w Polsce ustabilizuje się w pobliżu 5% i dopiero jesienią może zacząć się obniżać.

Równocześnie najnowsze dane z polskiej gospodarki wskazują na istotne spowolnienie wzrostu. Jednakże nie przeszkadza to w utrzymaniu dwucyfrowej dynamiki nominalnych płac w sektorze przedsiębiorstw w otoczeniu praktycznie nieistniejącego bezrobocia. Stąd też nawet w warunkach niemalże stagnacji gospodarczej presja inflacyjna pozostaje silna.

Komunikat RPP po styczniowym posiedzeniu

Koniunktura w otoczeniu polskiej gospodarki pozostaje osłabiona. Pod koniec 2024 r. roczna dynamika PKB w strefie euro była prawdopodobnie umiarkowana, w tym w Niemczech bliska zeru. Natomiast w Stanach Zjednoczonych roczne tempo wzrostu aktywności gospodarczej prawdopodobnie pozostało relatywnie wysokie. Utrzymuje się niepewność dotycząca perspektyw aktywności w największych gospodarkach.

Inflacja w największych gospodarkach rozwiniętych w ostatnich miesiącach wzrosła, co wynikało w znacznej mierze ze wzrostu dynamiki cen energii. Jednocześnie inflacja bazowa jest nadal wyższa od inflacji ogółem, przy podwyższonej dynamice cen usług.

W Polsce napływające dane sygnalizują, że w IV kw. 2024 r. dynamika PKB wzrosła. W listopadzie 2024 r. wzrost sprzedaży detalicznej przyspieszył, przy ujemnej rocznej dynamice produkcji przemysłowej i budowlano-montażowej. Na rynku pracy utrzymuje się niskie bezrobocie i wysoka liczba pracujących, choć zatrudnienie w sektorze przedsiębiorstw w listopadzie 2024 r. było niższe niż rok wcześniej. Jednocześnie dynamika wynagrodzeń nadal kształtuje się na wysokim poziomie.

Roczny wskaźnik inflacji CPI w grudniu 2024 r. wyniósł 4,7% (wobec 4,7% w listopadzie ub.r.). Wzrost inflacji w II połowie 2024 r. względem I połowy ub.r. wynikał głównie z podwyżek administrowanych cen nośników energii, a także – choć w mniejszym stopniu – z wyższej rocznej dynamiki cen żywności i napojów bezalkoholowych. Jednocześnie na podwyższonym poziomie utrzymuje się wskaźnik inflacji po wyłączeniu cen żywności i energii, głównie ze względu na wysoką dynamikę cen usług. Przyczynia się do tego wysoka dynamika wynagrodzeń, w tym w związku z podwyższeniem płac w sektorze publicznym. Roczna dynamika cen produkcji sprzedanej przemysłu pozostaje przy tym ujemna.

W ocenie Rady w najbliższych kwartałach inflacja utrzyma się wyraźnie powyżej celu inflacyjnego NBP, do czego przyczynią się efekty wcześniejszego wzrostu cen energii, a także wzrosty stawek akcyzy i cen usług administrowanych. Jednocześnie podwyższona pozostanie prawdopodobnie także inflacja bazowa. Odmrożenie cen energii w II połowie 2025 r. może przyczynić się do przedłużenia okresu pozostawania inflacji powyżej celu inflacyjnego.

W średnim okresie – przy obecnym poziomie stóp procentowych NBP oraz w warunkach oczekiwanego stopniowego obniżania się dynamiki płac – inflacja powinna powrócić do celu NBP. Czynnikiem niepewności pozostaje wpływ podwyższonej inflacji na oczekiwania inflacyjne i presję płacową, zwłaszcza wobec oczekiwanego ożywienia gospodarczego i niskiego bezrobocia. Na kształtowanie się inflacji w średnim okresie będą miały także wpływ dalsze działania w zakresie polityki fiskalnej i regulacyjnej.

W tych warunkach Rada postanowiła utrzymać stopy procentowe na niezmienionym poziomie. Rada ocenia, że obecny poziom stóp procentowych NBP sprzyja realizacji celu inflacyjnego w średnim okresie.

Dalsze decyzje Rady będą zależne od napływających informacji dotyczących perspektyw inflacji i aktywności gospodarczej.

NBP będzie nadal podejmował wszelkie niezbędne działania dla zapewnienia stabilności makroekonomicznej i finansowej, w tym przede wszystkim dla trwałego powrotu inflacji do celu inflacyjnego NBP w średnim okresie. NBP może stosować interwencje na rynku walutowym.