W czwartek członkowie Rady Polityki Pieniężnej podejmą decyzję ws. poziomu stóp procentowych NBP. Przed nimi twardy orzech do zgryzienia: z jednej strony nasilają się sygnały zdecydowanego spowolnienia gospodarki, z drugiej - inflacja wciąż rośnie i przekracza już 15 proc. Analitycy spodziewają się dziesiątej z rzędu podwyżki kosztu pieniądza.

[Aktualizacja 7.07.2022 r. godz. 15:45 RPP podniosła stopy procentowe o 50 pb.]

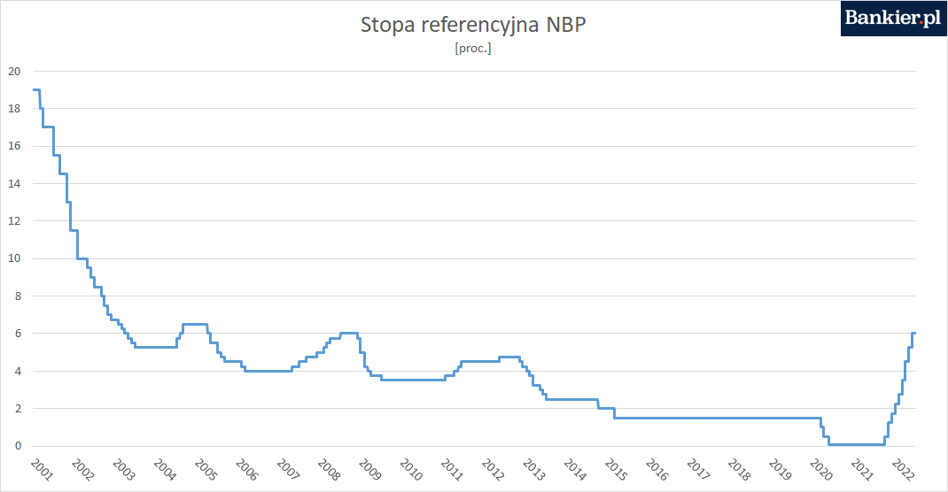

RPP rozpoczęła cykl podwyżek stóp procentowych w październiku. Od tamtej pory wywindowała stopę referencyjną z najniższego poziomu w historii (0,1 proc.) do najwyższego poziomu od listopada 2008 r. (6 proc.). Skala i tempo wzrostu kosztu pieniądza wskazują, że jest to najbardziej agresywne zacieśnienie polskiej polityki pieniężnej w XXI w.

W ostatnich tygodniach z polskiej i światowej gospodarki zaczynają napływać wyraźne sygnały pogorszenia koniunktury, a na rynkach finansowych rosną obawy przed recesją. Tymczasem inflacja w Polsce nadal przyspieszała w czerwcu.

"Ostatnie dane stawiają bank centralny przed coraz większym dylematem, pokazując niesłabnącą presję inflacyjną (CPI w czerwcu 1,5% m/m i 15,6% r/r, inflacja bazowa prawdopodobnie 9,3-9,4% r/r) przy coraz bardziej czytelnych sygnałach nadciągającej recesji (PMI przemysłowy w czerwcu załamał się niemal tak mocno jak w szczycie pandemii, spadając do 44,4 pkt i sygnalizując spadek zamówień, produkcji i zatrudnienia)" - wskazują ekonomiści Santander Bank Polska.

"Rada Polityki Pieniężnej ma przed sobą nietrywialne zadanie. Z jednej strony inflacja nie odpuszcza, z drugiej strony wiele wskazuje na to, że szybkim krokiem zbliżamy się do recesji w przemyśle. Za recesją w sektorze usługowym przyjdzie nam jeszcze trochę poczekać, niemniej powinno to być kwestią czasu, biorąc pod uwagę silne uderzenie w realny dochód rozporządzalny (pogorszenie sytuacji na rynku pracy tylko wzmocni ten proces). Książkowo może się wydawać, że recesja powinna schłodzić procesy inflacyjne, jednak obecna sytuacja jest trochę specyficzna, głównie z uwagi na sam poziom inflacji" - zauważają analitycy mBanku. "Jednocześnie notowania złotego zaczynają w coraz większym stopniu blokować kanał kursowy (i tutaj wszelkie szybkie mechanizmy chłodzenia wzrostu cen). Fakt, że dzieje się to w dużej mierze przez czynniki egzogeniczne (choć może i nie do końca, bo w kursie tkwić może nieco obaw o optymalność policy-mix) nie wydaje się obecnie najistotniejszy" - dodają.

"Warunki prowadzenia polityki pieniężnej komplikują się" - wtórują im analitycy ING. "Dane o inflacji pokazały, że pojawiają się niewyraźne sygnały wytracania jej wzrostu, ale wciąż widzimy szczyt później, niż ostatnio mówił prezes NBP (raczej pod koniec roku i w I kwartale 2023 r., a nie w lipcu 2022 r.). Dodatkowo istnieją ważne zagrożenia utrzymania wysokiej inflacji w długim okresie. Ponadto duże podwyżki w regionie wywindowały oczekiwania rynkowe odnośnie do decyzji NBP w lipcu. Z drugiej strony silny spadek PMI to scenariusz spowolnienia" - dodają.

Ekonomiści przypominają, że członkowie RPP będą podejmowali decyzję, znając najnowszą, lipcową projekcję inflacji i PKB przygotowaną przez ekspertów z banku centralnego. "Uważamy, że ścieżka oczekiwanej inflacji zostanie w niej zrewidowana wyraźnie w górę względem prognozy przedstawionej w marcu" - wskazują analitycy Credit Agricole. Centralna ścieżka inflacji z marcowej projekcji zakładała, że tempo wzrostu cen konsumpcyjnych sięgnie w tym roku 10,8 proc., w przyszłym zwolni do 9 proc., a w 2024 r. wyniesie 4,2 proc.

Prawdopodobnie obniżone zostanie za to prognozowane tempo wzrostu gospodarczego. "Wyniki nowej projekcji NBP (...) powinny wskazać na wyraźne spowolnienie PKB w latach 2023-24 oraz możliwe zejście inflacji do celu w końcówce okresu prognoz" - przewidują ekonomiści z Banku Pekao.

| Projekcje NBP | ||||

|---|---|---|---|---|

| Listopad 2021 r. |

Marzec 2022 r. |

|||

| CPI (%) |

PKB (%) |

CPI (%) |

PKB (%) |

|

| 2022 | 5,8 | 4,85 | 10,75 | 4,35 |

| 2023 | 3,65 | 4,95 | 9 | 3,5 |

| 2024 | 4,25 | 2,7 | ||

| Źródło: NBP | ||||

Choć w teorii zacieśnienie polityki monetarnej istotnie wpływa na realną gospodarkę dopiero po 4-6 kwartałach, co władcy pieniądza powinni brać pod uwagę przy podejmowaniu decyzji, to w ostatnim czasie wskazują oni, że bieżące odczyty inflacji rzutują na ich nastawienie, ponieważ oddziałują na oczekiwania inflacyjne ludzi, a te z kolei sprzyjają utrzymaniu szybkiego wzrostu cen w przyszłości.

Konsensus rynkowy przewiduje, że RPP ogłosi decyzję o podwyżce stóp proc. o 75 pb. Ale zdania ekspertów są podzielone.

Ruchu o 50 pb. spodziewają się m.in. ekonomiści PKO BP, Banku Ochrony Środowiska i Citi Handlowego. "Naszym zdaniem wpływ wysokiego wzrostu bieżącej inflacji będzie miał dla Rady mniejsze znaczenie niż napływające dane świadczące o pogorszeniu krajowej koniunktury. Rada zdecyduje się na ruchy mniejszymi krokami, co w razie opóźnienia się szczytu inflacyjnego umożliwiłoby kontynuację podwyżek stóp przy ograniczaniu ich negatywnego wpływu na gospodarkę realną" - wskazują analitycy PKO BP.

"Prognozowana przez nas niższa niż w miesiącach minionych skala podwyżki stóp wynika z kolejnych sygnałów hamowania koniunktury krajowej gospodarki. Jednocześnie przyznajemy, że ryzyko wyższej skali podwyżki (rzędu 75 pkt. baz.) jest bardzo wysokie, niewiele niższe niż 50%" - piszą ekonomiści z BOŚ.

Takie same scenariusze kreślą eksperci Citi Handlowego. "Mieszanka nadziei na ustabilizowanie inflacji oraz jednoczesnych obaw przed recesją (PMI) powinna wzmocnić gołębią frakcję w RPP" - przewidują. W czerwcu PMI dla polskiego przemysłu osiągnął wartość zaledwie 44,4 pkt, drugi miesiąc z rzędu utrzymując się poniżej poziomu 50 pkt., oddzielającego ekspansję od recesji w sektorze. Z kolei odczyt inflacji CPI nie zaskoczył analityków tak jak w poprzednich miesiącach. "Wnioskując po komentarzach rynkowych pojawiających się po publikacji danych o CPI, sam brak dużego zaskoczenia wydaje się być interpretowany jako pozytywny sygnał" - komentują analitycy.

Po przeciwnej stronie prognostycznej tabeli znajdują się analitycy mBanku. "Regionalne banki centralne podniosły stopy procentowe w ostatnim czasie mocniej, niż oczekiwał tego rynek. Ostatnim krajem, który dokonał takiego ruchu, była Rumunia, podnosząc wczoraj koszt pieniądza o 100pb. W takim środowisku jakakolwiek próba rzucenia rękawic spotka się tylko z przyspieszoną deprecjacją waluty" - przekonują. "Inwestorzy - przed zobaczeniem szczytu inflacji (i przed faktycznym ujrzeniem recesji w Polsce) - będą niechętni obniżaniu tempa podwyżek stóp, choć sam ich docelowy poziom ulega redukcji w kierunku narzuconym przez gospodarkę globalną. Nie należy również zapominać, że polska gospodarka boryka się obecnie z istotnych deficytem budżetowym oraz na rachunku bieżącym. Jednocześnie droga do otrzymania pierwszej transzy z KPO nie wydaje się usłana różami. Z tego powodu uważamy, iż RPP podniesie dzisiaj stopy o 100pb." - oceniają.

"Tuż przed publikacją inflacji oraz przed publikacją (recesyjnego) wskaźnika PMI wskazywaliśmy, że optymalną odpowiedzią na obecny stan rynku, gospodarkę i kalendarz (brak posiedzenia w sierpniu) jest 100 pb. Obecnie presja do działania spada od strony samych oczekiwań rynkowych (rynek stopy procentowej wykonał kolejny skok na główkę), ale de facto rośnie od strony złotego (słabiej: powyżej 4,70). Otoczenie gospodarcze przesuwa się w stronę mniej inflacyjnego. Z tego tytułu zapewne prawdopodobieństwo znaczącej podwyżki też spada i wracamy do przedziału 50-75 pb. 100 pb. pozostaje jednak naszym zdaniem sensowną opcją jako kropka nad "i" (zakończenie cyklu, ale bez wyraźnego wskazania tego faktu w komunikacie; jak pisaliśmy wcześniej, o tym, że to koniec cyklu, dowiemy się, gdy kolejnej podwyżki nie będzie)" - precyzowali w komentarzu do danych o czerwcowej inflacji.

Większość analityków bankowych spodziewa się ruchu o 75 pb., czyli podniesienia stopy referencyjnej NBP do 6,75 proc. - najwyższego poziomu od stycznia 2003 r. Wśród nich są m.in. eksperci z Banku Pekao, Banku Millennium, ING, Santander Bank Polska, Credit Agricole, Goldman Sachsa czy Cinkciarz.pl.

"W naszej ocenie RPP podniesie stopy procentowe o kolejne 75 pkt. baz. windując stopę referencyjna do poziomu 6,75%. Taki też jest konsensus rynkowy. W naszej ocenie bilans czynników ryzyka dla tych prognoz jest skierowany w górę, szczególnie ze względu na spadek wartości złotego, który wymaga od RPP wykazania się determinacją do oddziaływania w kierunku mocniejszej polskiej waluty i przez to do ograniczenia inflacji. To główny argument za silniejszą podwyżką oprocentowania, choć spadek cen surowców i hamowanie gospodarki będą zapewne uzasadnieniem dla przeciwników przyspieszenia zacieśniania" - wskazują analitycy z Banku Millennium.

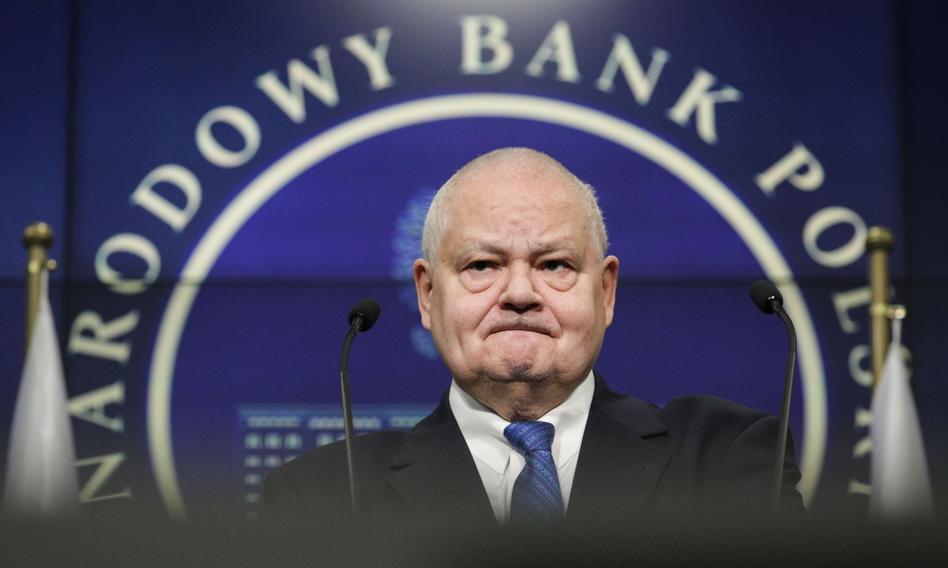

"Wrażliwość RPP i prezesa Glapińskiego na ryzyko znacznego wyhamowania koniunktury, wyraźnie widoczna w jego ostatnich wypowiedziach, oznacza pokusę zmniejszenia skali podwyżki stóp procentowych na najbliższym posiedzeniu. Przypomnijmy, że już w maju RPP zaskoczyła rynek mniejszą od prognoz skalą ruchu (75 pb. zamiast 100 pb.), co uzasadniano „wyważeniem” bilansu ryzyk dla inflacji i wzrostu gospodarczego. Naszym zdaniem optymalną decyzją obecnej sytuacji byłaby kolejna zdecydowana podwyżka stóp o 75 pb., która podkreśliłaby determinację w walce z inflacją i zmniejszyła ryzyko presji na krajową walutę w miesiącach letnich w warunkach agresywnego zacieśniania polityki przez banki centralne za granicą. To jest wciąż nasz scenariusz bazowy, chociaż widzimy wzrost szans na mniejszą skalę podwyżki, o 50 pb." - informują ekonomiści Banku Pekao.

Podobnego zdania są ich koledzy z Credit Agricole. "Dostrzegamy ryzyko, że w odpowiedzi na opublikowane w ostatnich tygodniach słabsze wyniki badań koniunktury w strefie euro i Polsce, sygnalizujące postępujące szybciej od oczekiwań spowolnienie wzrostu gospodarczego, RPP może zdecydować się na podwyżkę stóp procentowych tylko o 50 pb. w tym tygodniu" - piszą.

"W poprzednich dwóch miesiącach stopy podnoszono o 75 punktów bazowych i w czwartek spodziewamy się powtórzenia takiego ruchu. W obliczu hamowania gospodarki powinna to być ostatnia tak mocna podwyżka. W minionych dniach wyraźnie wzrosło prawdopodobieństwo, że RPP może zdecydować się na skromniejszy ruch, o 50 pkt bazowych, lub dokonać ostrego dostosowania finalizującego cykl" - przewiduje Bartosz Sawicki z Cinkciarz.pl.

Analitycy podkreślają, że skala podwyżki kosztu pieniądza będzie miała wpływ na notowania złotego, które znajdują się w ostatnich dniach pod wyraźną presją. "Naszym zdaniem jeżeli RPP przypisze zbyt dużą wagę PMI i podniesie stopy o 50 pb., to PLN straci wyraźnie. W przypadku podwyżki o 75 pb. straty PLN powinny być niewielkie, natomiast ruch o 100 pb. będzie neutralny/pozytywny dla PLN" - oceniają eksperci ING. "Decyzja będzie podejmowana w momencie, gdy rynki finansowe znajdują się w oku cyklonu, co na ciężką próbę wstawia złotego. Zbyt łagodna podwyżka stóp procentowych w Polsce lub ogłoszenie końca cyklu pogłębiają osłabienie złotego, a tego władze z pewnością chciałyby uniknąć" – twierdzi analityk Cinkciarz.pl.

W czwartek RPP po raz piąty z rzędu nie zbierze się na posiedzeniu decyzyjnym w ustawowym, 10-osobowym składzie. Większość sejmowa wciąż nie obsadziła dwóch wakatów w Radzie.

Czy stopy procentowe będą dalej rosły?

W trakcie konferencji prasowej po czerwcowym posiedzeniu Rady prezes Glapiński stwierdził, że zbliża się koniec cyklu podwyżek stóp procentowych. Od tamtej pory wiele się wydarzyło - zarówno w globalnej polityce monetarnej, jak i w realnej gospodarce w kraju i za granicą.

Na bardziej jastrzębie zmieniło się nastawienie władz głównych banków centralnych - Fedu, EBC czy SNB - oraz tych z naszego regionu - czeskiego czy węgierskiego. To, wraz ze wspomnianymi rosnącymi obawami przed recesją i - w konsekwencji - awersją do ryzykownych aktywów, wpływa na osłabienie złotego, co z kolei przekłada się na wzrost kosztów importu, czyli sprzyja przyspieszeniu inflacji. Z drugiej strony na rynkach obserwujemy wyraźne spadki cen surowców, m.in. ropy czy pszenicy.

Eksperci podkreślają znaczenie lipcowej projekcji inflacji i PKB. "Uwaga rynku skupiona będzie na projekcji inflacji i PKB, która uwzględniać będzie wpływ dotychczasowych podwyżek stóp procentowych na polską gospodarkę. Jej wyniki, szczególnie prognoza inflacji w roku 2024, mogą wpłynąć na rynkowe oczekiwania co do perspektyw polityki pieniężnej w kolejnych miesiącach. Jest to szczególnie interesujące w kontekście coraz wyraźniejszych sygnałów spowolnienia wzrostu gospodarczego" - komentują analitycy z Banku Millennium.

"Lipiec (m.in. dzięki nowej projekcji inflacyjnej) jest dogodnym momentem, by zakomunikować jakąkolwiek zmianę nastawienia, zwłaszcza że poprzedza on dwumiesięczną, przymusową pauzę. Z tego względu wynik posiedzenia (a także kształt projekcji) będzie bardzo ważny" - piszą ekonomiści z Banku Pekao.

"Najnowsze informacje z gospodarki wspierają nasze oczekiwania, że RPP faktycznie zbliża się do końca cyklu podwyżek i stopy NBP osiągną maksimum w pobliżu 7% na jesieni" - przewidują eksperci z Santander Bank Polska.

Podobnego zdania są ekonomiści mBanku. "Wariant bazowy pozostaje bez zmian: skończymy ze stopami w okolicach 7%. Albo już dzisiaj, albo we wrześniu (mniejsza skala podwyżki niż prognozujemy może być problematyczna w bieżącym otoczeniu, a presja na złotego może sprawić, że RPP szybko "dołoży" brakujące procenty). Tak czy inaczej jesteśmy już znacząco bliżej niż dalej zakończenia cyklu podwyżek. Do tej pory prognozowaliśmy pierwsze obniżki w drugiej połowie 2023 roku" - wskazują.

"Chociaż niektórzy członkowie Rady mogą chcieć wkrótce zakończyć cykl podwyżek, w obecnych warunkach mogłaby to być ryzykowna decyzja" - oceniają analitycy Citi Handlowego. "Proces obniżania inflacji bazowej jest zazwyczaj długotrwały, a wyśrubowane oczekiwania inflacyjne na pewno go nie ułatwiają. Naszym zdaniem RPP może wyhamować tempo podwyżek, zmniejszając skalę pojedynczych podwyżek do 50 pb., a potem i 25 pb. (wobec 75-100 pb. wcześniej), ale za to cykl będzie zapewne rozciągnięty również na jesień i ostatecznie stopa referencyjna może sięgnąć 7,5%" - prognozują.

Ten sam poziom docelowy wskazują analitycy Banku Pekao. "Członkowie RPP konsekwentnie komunikują, że będą podwyższać tak długo, jak inflacja będzie w trendzie wzrostowym. Nie mamy powodu, żeby nie wierzyć tym zapewnieniom, a szczytu inflacji spodziewamy się w sierpniu lub wrześniu. Sądzimy więc, że czekają nas jeszcze dwie podwyżki o 75 pb., na jutrzejszym posiedzeniu i we wrześniu" - przewidują. "Docelowa stopa sięgnie więc 7,5 proc., a nie 6,5 proc., jak sądziliśmy miesiąc temu. Przestrzeń do pierwszych obniżek stóp procentowych wciąż widzimy w końcówce 2023 r." - dodają.

Pod koniec czerwca własne prognozy dot. ścieżki stóp procentowych w przyszłości zaprezentowali m.in. ekonomiści PKO BP oraz Credit Agricole. Zdaniem pierwszych przed nami jeszcze tylko dwie podwyżki, a stopa referencyjna zatrzyma się na poziomie 7 proc. Drudzy przewidują trzy podwyżki i wzrost kosztu pieniądza w banku centralnym do 7,75 proc.

Wpływ na politykę banku centralnego będzie też zapewne miała decyzja posłów oraz prezydenta Dudy ws. wakacji kredytowych. Jeśli w życie wejdzie rozwiązanie w proponowanym kształcie, zakładające, że możliwość zawieszenia na 4 miesiące (w tym roku i kolejne 4 w każdym kwartale 2023 r.) płatności rat kredytu zaciągniętego na własne cele mieszkaniowe będą mieli wszyscy chętni, to członkowie RPP mogą uznać, że aby zdusić inflację, muszą mocniej zacieśnić warunki monetarne w kraju. Proinflacyjny impuls da również obniżka podatków, która weszła w życie na początku lipca. Prawdopodobnie władza utrzyma także tzw. tarczę antyinflacyjną, doraźnie zaniżającą odczyty wskaźników cen konsumpcyjnych poprzez tymczasowe obniżki danin od paliw, prądu czy żywności.

Więcej światła na przyszłą ścieżkę stóp procentowych może rzucić Adam Glapiński. Prezes NBP zabierze głos w piątek o godz. 15:00.