Myśląc o emeryturze, nie warto powielać znanych nam schematów: że to comiesięczny przelew z ZUS-u, jaki otrzymują nasi rodzice czy dziadkowie. To, co w Polsce nazywamy „emeryturą”, tak naprawdę jest innym określeniem wolności finansowej.

Wolność finansowa to możliwość samodzielnego decydowania o własnym życiu bez przymusu podejmowania pracy. To luksus, na który stać nielicznych. Zarazem to towar dostępny dla każdego. Także dla Ciebie. Lecz wymaga on planowania, wyrzeczeń, dyscypliny, czasu i samodzielnego myślenia. A to wszystko nie każdemu jest dane. Co zrobić, aby przypadło i Tobie?

„Procent składany jest najsilniejszą siłą we wszechświecie” *

Odpowiedź na pytanie „kiedy?” jako jedyna jest banalna: jak najszybciej! Wynika to z zasady, że czas = pieniądz. Wystarczy przeprowadzić kilka obliczeń i porównać wyniki. Załóżmy, że naszym celem jest uzbieranie funduszu emerytalnego w wysokości 200 000 złotych w momencie ukończenia 65. roku życia i że nasze oszczędności wypracują stopę zwrotu o trzy punkty procentowe wyższą od inflacji.

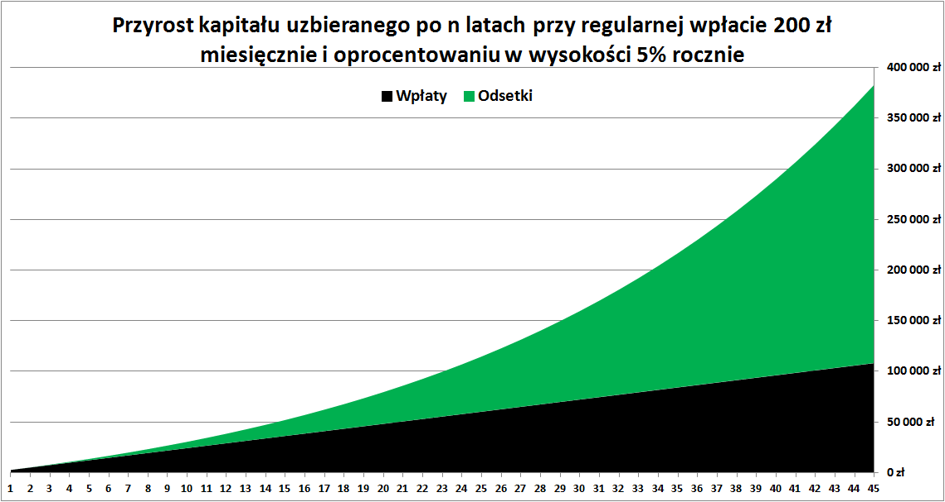

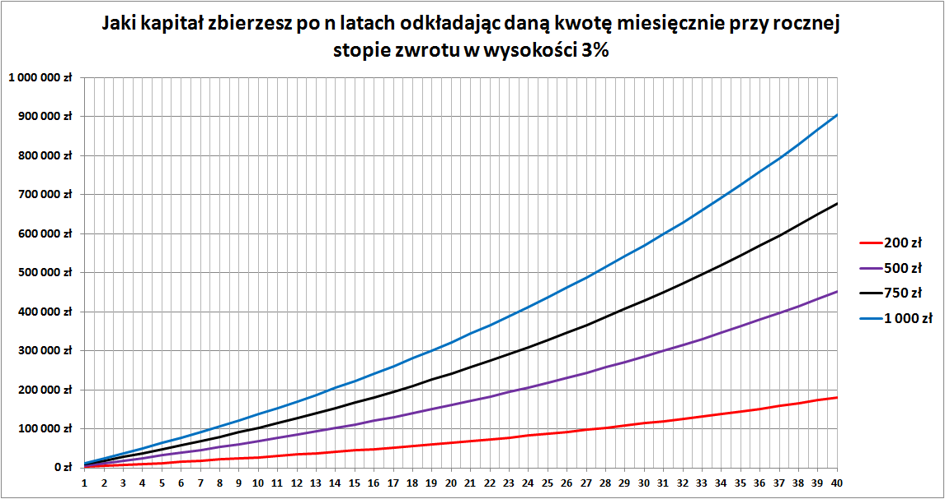

Jeśli rozpoczniemy budowanie naszego funduszu emerytalnego w wieku 22 lat, wystarczy, że będziemy odkładać 200 złotych miesięcznie. Jeśli zabierzemy się za to dwie dekady później, będziemy musieli każdego miesiąca odłożyć 500 zł. Jeśli o wolności finansowej pomyślimy w 50. urodziny, to co miesiąc trzeba będzie wysupłać aż tysiąc złotych.

Przeczytaj także

Można też spojrzeć na sprawę inaczej. Mamy 25-letniego pana Tomasza i 35-letniego pana Macieja. Jeśli obaj panowie rozpoczną gromadzenie oszczędności w tym samym momencie, odkładając 500 zł miesięcznie przy takiej samej efektywności inwestycyjnej (3 pkt. proc. ponad inflację), to w wieku 60 lat pan Tomasz będzie miał „na koncie” prawie 363 tysięcy złotych, a pan Maciej niespełna 219 tysięcy zł. Różnica 10 lat przekłada się na 144 tysiące złotych!

Tak działa siła procentu składanego, gdzie odsetki naliczane są od odsetek i po pewnym czasie to kapitalizacja odsetek odpowiada za większą część przyrostu kapitału niż bieżące wpłaty. Tyle że potęga procentu składanego objawia się z pełną mocą dopiero po kilku dekadach. Inaczej mówiąc: im później zaczniemy oszczędzać, tym większe wyrzeczenia nas czekają lub tym mniejszy będzie nasz kapitał emerytalny lub tym dłużej będziemy musieli pracować. A zatem: im wcześniej, tym lepiej.

Zobacz także

Przeczytaj także

„Nie oszczędzaj tego, czego nie wydałeś. Wydawaj to, co zostało po oszczędnościach” **

Gdy już przekonasz się, że dążenie do finansowej wolności jest kierunkiem dla Ciebie właściwym, czas przejść od decyzji do planowania. To pierwsze zagadnienie w temacie „jak oszczędzać". Jak to wyraził jeden z bohaterów filmu „Chłopaki nie płaczą”, na początek musisz sobie odpowiedzieć na jedno bardzo ważne pytanie: co lubisz w życiu robić?

W kwestii finansów sprowadza się to do odpowiedzi na cztery pytania:

- Kiedy chcesz osiągnąć stan wolności finansowej?

- Jaki poziom życia chcesz zachować po zakończeniu aktywności zawodowej?

- Ile jesteś gotów poświęcić (czyli ile oszczędzać)?

- Jakie ryzyko inwestycyjne akceptujesz, aby osiągnąć swój cel?

A potem już idzie łatwo. Bierzesz do ręki dowolny „kalkulator emerytalny” (obliczający bieżącą wartość renty itp.) i wprowadzasz dane. Po wpisaniu liczby lat (odpowiedź na pytanie 1), które zamierzasz przeżyć za zgromadzony kapitał (tu konsultujesz się z tablicami dalszego trwania życia) i swoich kosztów utrzymania (odpowiedź na pyt. 2) wiesz już, ile potrzebujesz.

Przeczytaj także

Teraz musisz zdecydować, jak to osiągnąć. Po wpisaniu kwoty miesięcznej „składki” na swój prywatny fundusz emerytalny (patrz pyt. 3) pozostaje dopasowanie stopy zwrotu (czyli podejmowanego ryzyka – patrz pyt. 4) tak, aby po x latach (pyt. 1) uzyskać wynik z pytania numer dwa. Jeśli wymagana stopa zwrotu przekracza 10 proc., musisz zmienić parametry – nie ma szans, abyś w długim terminie regularnie bił inflację o 10 pkt. proc. I tak aż do skutku, gdy wszystkie parametry równania przyjmą możliwe do zrealizowania wartości. Powyższy algorytm nie uwzględnia podatku Belki. Natomiast zmiana wartości pieniądza w czasie została uwzględniona poprzez przyjęcie realnej stopy procentowej.

„Zbyt wielu ludzi wydaje zarobione pieniądze na rzeczy, których nie potrzebują i którymi chcą zaimponować ludziom, których nie lubią” ***

Gdy już masz swój plan, powinieneś go konsekwentnie realizować. Nie da się wypracować nadwyżki finansowej, jeśli regularnie wydajesz więcej, niż zarabiasz. Kontrola nad domowym budżetem i postawienie oszczędności przed konsumpcją są pierwszym etapem na drodze do finansowej wolności. Niezależnie od tego, ile zarabiasz, jesteś w stanie znaleźć pewną ilość pieniędzy, które oszczędzisz. Pytanie tylko, z czego będziesz musiał zrezygnować. Bo bez pewnych wyrzeczeń się nie obejdzie. Jak już udowodniliśmy, nawet relatywnie niewielkie kwoty odkładane systematycznie przez wiele lat potrafią zbudować całkiem miłą dla oka sumkę.

Przeczytaj także

Zalet systematycznego odkładania z góry określonej kwoty jest kilka. Po pierwsze, pewien automatyzm wymusza dyscyplinę w wydatkach. Po drugie, regularne dopłacanie do „funduszu emerytalnego” pozwala nam łatwiej znieść wahania cykli inwestycyjnych. Gdy na rynku panuje bessa, to za tą samą ilość gotówki kupujemy więcej aktywów. Gdy mamy hossę, stać nas na mniej, ale równocześnie ratuje nas to przed zbyt dużymi zakupami na przewartościowanym rynku.

Od 25 lat miliony świadomych decyzji mają jedno źródło - Bankier.pl:

- Jak inwestować małe kwoty? 1000 zł, 5000 zł, 10 000 zł i 100 000 zł

- Kiedy i jak zacząć oszczędzanie na emeryturę?

- Podatek liniowy czy ryczałt – jaką formę opodatkowania wybrać, aby zapłacić mniej?

- Najlepsze konta oszczędnościowe na 10 tys. zł. Stawka sięga 9 proc. rocznie

- Wellness w biurze, dodatkowe wolne i opieka psychologa. Tak pracodawcy dbają o pracowników

- Kupić czy wynająć? Policzyliśmy

- Królewski kruszec nie zawodzi. „Pozostaje ostateczną rezerwą wartości”

„Sukces kroczy od porażki do porażki bez utraty entuzjazmu” ****

Gdy już wiemy, po co i ile oszczędzać, czas na zbudowanie najważniejszego parametru naszego „równania emerytalnego”. Czyli na przekucie naszych oszczędności w inwestycje, które dostarczą nam wymaganą stopę zwrotu. Jednakże wraz ze wzrostem oczekiwanej stopy zwrotu musimy się liczyć także z wyższym ryzykiem – czyli możliwość utraty części bądź całości zainwestowanych pieniędzy.

I tu dochodzimy do nieśmiertelnego pytania: w co inwestować? Dla wielu to kwestia najważniejsza. Dla mnie to jednak sprawa drugorzędna. Za istotniejsze uważam, jak inwestujemy. Czy jesteśmy aktywnym inwestorem i gonimy „okazje”, czy też preferujemy pasywne „siedzenie” w walorze, niezależnie od koniunktury? Czy stawiamy wszystko na jedną kartę, czy też gramy całą talią? Czy inwestujemy samodzielnie, czy powierzamy nasze oszczędności ekspertom z branży finansowej?

Przeczytaj także

Osobiście jestem zwolennikiem DYWERSYFIKACJI. Historycznie rzecz biorąc, szansa na to, że portfel zaprzężony w kilka inwestycyjnych koni dowiezie nas do celu szybciej i bezpieczniej jest większa niż w przypadku powierzenia wszystkiego jednej chabecie. W dużym uproszczeniu wszystko sprowadza się do proporcji podziału kapitału pomiędzy cztery podstawowe klasy aktywów:

- akcje spółek,

- instrumenty przynoszące stały dochód (obligacje, REIT-y, nieruchomości, ewentualnie też akcje dużych i stabilnych spółek dywidendowych),

- gotówka rozumiana jako lokaty bankowe lub fundusze rynku pieniężnego,

- złoto/surowce.

Proporcja alokacji kapitału pomiędzy poszczególne aktywa jest indywidualną sprawą inwestora. Każdy powinien ją dopasować do własnych celów, preferencji, horyzontu inwestycyjnego, wieku i apetytu na ryzyko. Powinniśmy też wiedzieć, że każda z tych klas ma swoje siły i słabości, i inaczej zachowuje się w poszczególnych momentach cyklu koniunkturalnego. Przykładowo, akcje z reguły zyskują najmocniej podczas pierwszej fazy ożywienia gospodarczego, zaś obligacje zyskują na wartości podczas recesji i powiązanego z nią spadku stóp procentowych.

Dlatego też ograniczyłbym swoje rady jedynie do czterech podstawowych zaleceń:

- Lepiej nie ograniczać się tylko do jednej klasy aktywów.

- Lepiej nie ograniczać inwestycji do jednego kraju (np. Polski) lub jednego regionu (np. UE).

- Żadna z klas aktywów nie powinna stanowić więcej niż 40 proc. wartości portfela.

- Alokacja powinna przebiegać automatycznie, być pasywna i tania.

„Inwestycja w wiedzę płaci najlepsze odsetki” *****

W polskich warunkach prowizje „za zarządzanie” w funduszach akcyjnych jeszcze niedawno potrafiły wynosić 3-4 proc. Jeśli długoterminowa realna stopa zwrotu z akcji wynosi 5-7 proc., to pozbawialiśmy się 40-80 proc. naszego potencjalnego zarobku. Teraz koszty te spadły w okolice 1-2%, ale nawet to wydaje się zbyt dużo. Dodajmy do tego, że zwykle większość funduszy w okresie jednego roku nie jest w stanie osiągnąć wyników wyższych od benchmarku. W długim okresie ta sztuka udaje się bardzo nielicznym.

Dlatego uważam, że kapitał emerytalny warto budować samodzielnie, a wysokie opłaty i prowizje wypłacać samemu sobie. Rzecz jasna bez pośredników finansowych się nie obejdzie (bank, biuro maklerskie, giełda), ale nie warto wybierać tych, którzy pobierają opłaty nieadekwatnie wysokie do świadczonych usług.

Indywidualnemu i nieprofesjonalnemu inwestorowi przychodzą tu z pomocą fundusze ETF, które oferują automatyczną i tanią dywersyfikację portfela inwestycyjnego. W polskich warunkach do skorzystania z ETF-ów potrzebny jest tylko rachunek maklerski z sensownym dostępem do rynków zagranicznych. Nawet początkujący inwestor bez problemu poradzi sobie także z „zarządzaniem” portfelem obligacji skarbowych, lokatami bankowymi czy funduszami pieniężnymi. Drogie i skomplikowane produkty finansowe pozostawmy mniej świadomym inwestorom.

Przeczytaj także

Zgodnie z regułą Warrena Buffetta na rynku pieniądze przepływają od aktywnych do cierpliwych. Niewielu jest inwestorów, którzy potrafią regularnie i przez lata osiągać wyniki lepsze od rynku. Nie łudź się: jest mała szansa, że to właśnie Ty będziesz osiągał rezultaty lepsze od rynku. Zatem rynkową stopę zwrotu można uznać za wynik satysfakcjonujący. A jeśli wynik ten osiągniesz tanio i niskim nakładem czasu, to będziesz mógł brylować na zjazdach zarządzających aktywami.

„Pytanie nie brzmi: kto mi pozwoli? Brzmi: kto mnie powstrzyma?” ******

W Polsce od dekady oswajamy się z faktem, że każdy sam jest odpowiedzialny za siebie. Że twój poziom życia po okresie aktywności zawodowej będzie zależeć od indywidualnie zgromadzonych oszczędności. Szkoda, że dopiero teraz dociera to do ludzi. Ale lepiej późno niż wcale. Zdanie się na łaskę państwowego „systemu emerytalnego” jest receptą na niemal pewne ubóstwo.

Nie łudź się, że ktoś pomoże ci w budowie oszczędności emerytalnych. Prędzej powinieneś się spodziewać utrudnień. Państwo będzie cię łupiło wysokimi podatkami (ZUS, VAT, PIT), ograniczało możliwości inwestycyjne i czasami wręcz dopuszczało się bezpośredniej konfiskaty zgromadzonego kapitału (patrz: OFE). Po Twojej stronie nie stanie także branża finansowa: ich interesuje prowizja wyciśnięta z Twoich pieniędzy, czego najlepszym dowodem była afera tzw. polisolokat.

Gromadzenie oszczędności emerytalnych to tak naprawdę droga do finansowej wolności. To stroma, wąska i nierówna ścieżka, z której wielu będzie Cię próbowało strącić bądź zawrócić. Dla władzy i wpływowych lobby niezależny finansowo obywatel stanowi najgorszy koszmar. Ale to od Ciebie zależy, czy znajdziesz się na drodze do zniewolenia, czy obierzesz kurs na indywidualną niepodległość. Moją nieśmiałą podpowiedzią jest opisany powyżej system PSDS: Planowego, Systematycznego, (z)Dywersyfikowanego i Samodzielnego budowania kapitału emerytalnego.

Autorzy cytatów:

*cytat przypisywany Albertowi Einsteinowi

** Warren Buffett

*** Will Rogers

**** Winston Churchill

***** Benjamin Franklin

****** Ayn Rand