Zysk bez ryzyka

Arbitraż polega na zawarciu dwóch odwrotnych transakcji na różnych rynkach. Inwestor nabywa towar na jednym rynku i sprzedaje na innym rynku po cenie wyższej. Cena sprzedaży musi być odpowiednio wyższa, aby pokryć koszty spedycji, ubezpieczenia, transportu itp. W efekcie prowadzi to do zmniejszenia różnicy cen pomiędzy rynkami.Analogiczna sytuacja może mieć miejsce na rynku kontraktów terminowych. Operacje tego typu są często wykorzystywane przez grupę inwestorów określanych mianem arbitrażystów. Posiadają oni dostęp do cen na różnych giełdach krajowych i zagranicznych. Narzędziami, które wykorzystują są nowoczesne technologie transmisji danych. Tak więc niwelowanie różnic cenowych pomiędzy instrumentami z różnych rynków następuje bardzo szybko.

Podstawową cechą transakcji arbitrażowych jest brak ryzyka finansowego. To nie mieści sie w kanonach teorii, którą koryguje życie.

Przykład 1.

W maju cena kontraktu dolarowego (100.000 USDPLN) wygasającego w czerwcu, notowanego na towarowej giełdzie terminowej wynosiła 2,1260 PLN, natomiast bank oferuje zawarcie transakcji na takim samym kontrakcie po kursie bid 2,1280 PLN. Inwestor zawiera dwie transakcje:

- kupuje na giełdzie czerwcowy kontrakt (długa pozycja) po kursie 2,1260 PLN

- sprzedaje w banku kontrakt z taką samą datą wygaśnięcia (krótka pozycja) po kursie 2,1280 PLN

W czerwcu w tym samym dniu oba kontrakty wygasają. Cena rozliczeniowa każdego z nich w tym dniu jest równa średniemu kursowi ogłaszanemu przez NBP (fixing).

Przyjmijmy, że podany przez NBP kurs dolara wynosi 2,1318 PLN.

Przepływy pieniężne wynikające z opisanych operacji zestawiono w poniższej tabeli:

- 100 PLN + 300 PLN = + 200 PLN | |

Tabela 1. Rozliczenie arbitrażu przy wzroście kursu USDPLN

Rozważmy sytuacje odwrotną - NBP ogłosił kurs dolara 4,1150 PLN.

800 PLN - 600 PLN = + 200 PLN | |

Tabela 2. Rozliczenie arbitrażu przy spadku kursu USDPLN

Jak wynika z powyższego, bez względu na kierunek zmian kursów dolara wobec złotego inwestor uzyskuje stały, niewielki zysk. W naszych rozważaniach zostały pominięte koszt transakcyjne W przypadku ich uwzględnienia zysk byłby mniejszy, zerowy lub wynik arbitrażu mógłby być ujemny. Dlatego arbitrażyści muszą każdorazowo dokonywać kalkulacji, czy różnice cen miedzy dwoma rynkami są odpowiednio duże, aby pokryć te koszty a także zapewnić odpowiedni zysk.

Arbitraż cash and carry

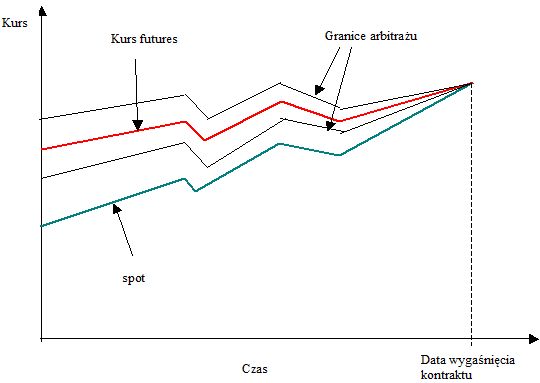

Bardziej skomplikowaną odmianą omawianej strategii jest arbitraż między rynkiem terminowym futures oraz rynkiem transakcji gotówkowych.Aby zaistniały warunki dla przeprowadzenia arbitrażu kurs kontraktu terminowego musi się odchylać od wartości teoretycznej. Jeżeli wartości teoretyczne zostaną określone dla ceny bid oraz ask otrzymamy dwa wykresy tworzące kanał zeroarbitrażowy. Jeżeli wykres kursu kontraktu znajduje się wewnątrz kanału, wówczas arbitraż nie jest opłacalny. Na wykresie 1 poniżej przedstawiono przykład zależności cen w okresie trwania kontraktu na rynku spot oraz terminowym oraz możliwości arbitrażu.

Wykres 1. Kanał zeroarbitrażowy

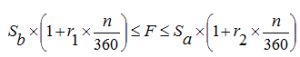

Linie czarne pokazują granice bezarbitrażowe, tzn. powyżej i poniżej obszaru ograniczonego tymi liniami arbitraż jest opłacalny. Obszar pomiędzy tymi liniami nazywany kanałem zeroarbitrażowym określony jest przez następującą zależność:

Sb – kurs bieżący bid aktywa bazowego,

Sa – kurs bieżący ask aktywa bazowego,

r1 – stopa procentowa depozytu

r2 – stopa procentowa pożyczki

n – ilość dni do zamknięcia pozycji

Wyjście kursu kontraktu terminowego poza ten obszar jest okazją do zyskownej transakcji arbitrażowej. Jeżeli kurs kontraktu terminowego znajduje się powyżej kanału wówczas należy kupić aktywa oraz sprzedać odpowiadający im kontrakt. W przypadku, kiedy kurs terminowy znajduje się poniżej kanału należy zająć odwrotne pozycje, tzn. dokonać krótkiej sprzedaży aktywów oraz kupić kontrakt terminowy.

Transakcja arbitrażowa jest zazwyczaj zamykana w dniu wygaśnięcia kontraktu terminowego, to znaczy wtedy, gdy kurs terminowy zrówna się z kursem kasowym (indeksu). Warunki takie mogą zaistnieć również wcześniej, gdy oba kursy zrównają się lub dostatecznie zbliżą. Takie zdarzenie to doskonała okazja wcześniejszego zamknięcia strategii, przy wyższej niż oczekiwana stopie zwrotu, ze względu na krótszy okres zamrożenia środków.

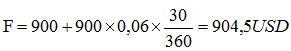

Przykład 2:

Arbitraż między rynkiem złota oraz rynkiem terminowym. Cena złota wynosi 900USD/oz natomiast kurs kontraktu terminowego na złoto 915 USD/oz. Oprocentowanie pożyczek krótkoterminowych wynosi 6% w skali roku. Kurs teoretyczny kontraktu na ten kruszec wynosi:

Jak widać z powyższego, rzeczywisty kurs terminowy jest wyższy od teoretycznego kursu terminowego, wynikającego z kosztów finansowania (odsetki od pożyczki). Jest więc spełniony warunek dla zyskownej transakcji arbitrażowej.

przy oprocentowaniu 6% i kupuje 100 uncji złota. |

|

i zwraca pożyczkę 90.000 USD z odsetkami wynoszącymi: 90.000USDx6%x1/12=450USD |

|

(880-900)*100oz = - 2.000USD - Koszt pożyczki: - 450USD - Razem: - 2.450 USD |

|

Tabela 3. Rozliczenie arbitrażu cash and carry na rynku złota

Arbitraż na GPW

Na GPW strategia arbitrażowa może polegać na zawarciu transakcji kupna portfela akcji o składzie identycznym jak WIG20 oraz sprzedaży kontraktu terminowego na ten indeks.W praktyce należy uwzględnić jeszcze koszt zamrożenia środków na depozyt dla Izby Rozrachunkowej oraz prowizje maklerskie związane z kupnem i sprzedażą akcji oraz otwarciem i rozliczeniem kontraktu terminowego. Efektywność transakcji arbitrażowej może ulec zmianie wskutek trudności jednoczesnego nabycia lub sprzedaży całego portfela akcji i kontraktu terminowego - ceny w ciągu dnia poszczególnych akcji mogą ulegać znacznym fluktuacjom.

Na polskim rynku kontraktów terminowych istnieje praktyczna możliwość zawierania transakcji arbitrażowych opisanych powyżej. W związku z tym, przedstawione zostanie teraz studium przypadku w oparciu o autentyczne notowania z GPW. Zostanie wykazane, że takie możliwości zdarzają się na naszym rynku, a ich wykorzystanie zależy jedynie od refleksu inwestujących. Na efektywnym rynku działania arbitrażystów winny spowodować zmniejszenie do zera różnicy między rynkową ceną kontraktu i jego teoretyczną wartością.

Przykład 3:

W dniu X inwestor pożyczył kwotę 32.000 PLN z czego 30.000 PLN przeznaczył na zakup akcji zgodnie ze składem koszyka WIG20, 1.500 PLN przeznaczył na depozyt zabezpieczający oraz 500 PLN na prowizje maklerskie. Środki na tę inwestycję pozyskał z pożyczki o oprocentowaniu 6% w stosunku rocznym . Jednocześnie inwestor kupił kontrakt terminowy na indeks WIG20 notowany na GPW po kursie 3.150 pkt. wygasający za kwartał.

W dniu Y, kiedy wygasał kontrakt wartość WIG20 wynosiła 2.500 pkt (wartość portfela akcji: 25.000 PLN), co oznacza, że kurs rozliczeniowy kontraktu terminowego został ustalony na takim samym poziomie. Przypomnijmy, że mnożnik dla tego kontraktu wynosi 10 PLN.

W tym też dniu inwestor sprzedał posiadane akcje uzyskując za nie kwotę 25.000 PLN oraz spłacił pożyczkę wraz z narosłymi odsetkami.

Cash flow tego arbitrażu przedstawiono w tabeli 4.

| Dzień X | Dzień Y | ||||

OPERACJA | WIG20 FW20 | Cash flow | OPERACJA | WIG20 FW20 | Cash flow |

| Pożyczka (6%) |

| +32.000 | Zwrot pożyczki |

| -32.000 |

| · akcje · depozyt · prowizje maklerskie | 30.000 1.700 500 | Spłata odsetek | -480 | ||

| Zakup akcji | 3.000 | -30.000 | Sprzedaż akcji | 2.500 | +25.000 |

| Sprzedaż kontraktu terminowego | 3.150 |

| Zamknięcie futures | 2.500 | +6.500 |

| Wpłata depozytu |

| -1.700 | Zwrot depozytu |

| +1.700 |

| Prowizje |

| -250 |

|

| -250 |

| WYNIK | +520 | ||||

Tabela 4. Rozliczenie arbitrażu cash and carry na rynku papierów wartościowych

Zysk z tej inwestycji był już pewny w dniu X, kiedy była rozpoczęta inwestycja i bez względu, jaką wartość osiągnąłby WIG20 w dniu Y, zysk byłby taki sam. Wynika on z bazy, która w tym przypadku wynosi 150 pkt i przekłada się na kwotę 1.500 PLN. Wystarcza ona na pokrycie kosztów pożyczki oraz prowizji maklerskich, które stanowią łącznie 780 PLN. Stąd zysk netto wynosi 720 PLN.

Zawierania transakcji arbitrażowych z wykorzystaniem indeksu jest w praktyce trudne, gdyż nie zawsze rynek jest wystarczająco płynny, aby w krótkim czasie można było kupić, a następnie sprzedać określone ilości akcji 20 spółek, zgodnie ze składem indeksu WIG20. Nie bez znaczenia w takiej sytuacji są koszty transakcji giełdowych.

Powyższe przykłady pokazują, że wykorzystanie nieefektywności wyceny instrumentów pochodnych przez rynek może dawać okazje do osiągania, aczkolwiek niewielkich, lecz pewnych zysków. Wymaga to jednak ciągłego monitorowania sytuacji na rynku kasowym oraz terminowym. Transakcje arbitrażowe są domeną profesjonalistów, mających stały dostęp do rynku oraz kapitału pożyczkowego.

Jan Mazurek