Panująca nam łaskawie hossa na nowojorskich parkietach jest zjawiskiem skrajnie nienormalnym. Na Wall Street od miesięcy obserwujemy wydarzenia, które na rynku giełdowym właściwie się nie zdarzają.

Minęło równo 30 lat od pamiętnego „czarnego poniedziałku” na Wall Street. 19 października 1987 roku Dow Jones w ciągu jednej sesji spadł o 22,6% i była to największa dzienna strata w historii. Krach sprzed trzech dekad nadszedł niespodziewanie, w szczycie wielkiej hossy lat 80, gdy (prawie) nikt nie spodziewał się niczego złego.

Dziś jest podobnie. Choć przez 30 lat i na świecie zmieniło się bardzo wiele, to jedna rzecz łączy obie daty – całkowity brak strachu na nowojorskich parkietach. Powiedzmy sobie szczerze, trwająca od marca 2009 roku hossa nie jest normalna. To coś więcej niż zwykły, cykliczny rynek byka. To czyste szaleństwo, umykające większości schematów. Poza dwoma: bańką internetową z końca XX wieku i szalonej dekadzie lat 20 zakończonej krachem z października 1929 roku.

Nikt nie zważa na wyceny

Pierwszym objawem szaleństwa, jakie ogarnęło Wall Street, jest to, że nikt nie zważa na horrendalnie wysokie wyceny akcji. Inwestorzy kupują rekordowo drogie papiery ignorując wskaźniki c/z. Liczą tylko na to, że zawsze znajdą się frajerzy, którzy za ten sam papier zapłacą jeszcze więcej.

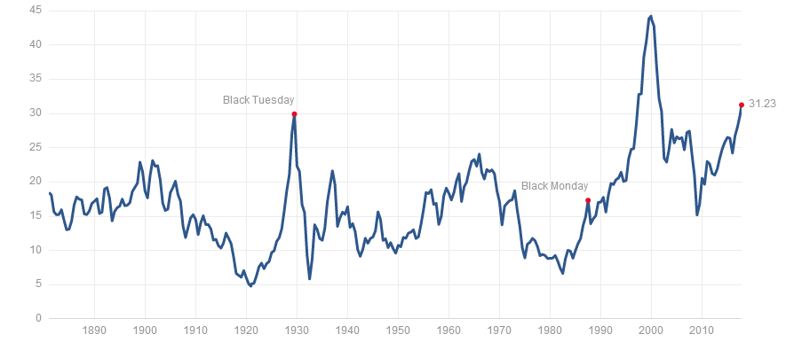

Relacja uśrednionych zysków z ostatnich 10 lat przypadająca na indeks S&P500 (tzw. Shiller PE) właśnie przekroczyła 31. Podobne odczyty odnotowano tylko dwa razy w ciągu ostatnich 130 lat: w roku 1929 i podczas bańki internetowej. Najwyższe wartości od czasu dotcomowego szaleństwa notuje też inny wskaźnik: relacja indeksu S&P500 do przypadających nań przychodów spółek.

Ale to nie wszystko. Według analityków Bank of America amerykański rynek jest przewartościowany na bazie 18 z 20 popularnych mierników. Skala przewartościowania (tj. odchylenia od historycznej średniej) waha się od skromnych 17% w przypadku oczekiwanego c/z po 91% w przypadku relacji kapitalizacji rynku do PKB Stanów Zjednoczonych (tzw. wskaźnik Buffetta). Do podobnych wniosków doszli eksperci Goldman Sachs, według których S&P500 notowany jest na poziomie 88-procentu historycznych wycen. Innymi słowy – średnio rzecz biorąc tylko w 12% historii Wall Street było drożej niż obecnie.

Brak korekty i śmierć zmienności

Mimo ekstremalnie wysokich wycen i dość umiarkowanej dynamiki zysków spółek amerykańskie indeksy cały czas idą w górę i w wartościach nominalnych śrubują historyczne rekordy. Co więcej, robią to z wręcz nienaturalną regularnością. Zrealizowana zmienność na indeksie S&P500 spadła właśnie do najniższego poziomu od roku 1966 – gdy reprezentacja Anglii w piłce nożnej zdobyła pierwszy (i jak dotąd jedyny) tytuł mistrza świata.

Przeczytaj także

Od początku 2017 mieliśmy tylko osiem sesji, w trakcie których S&P500 na zamknięciu odnotował zmianę o więcej niż 1%. Wystarczy spojrzeć na wykres dzienny, by zobaczyć długie serie małych białych świeczek z rzadka przerywanych nieco dłuższą świecą czarną. W tym roku na Wall Street mieliśmy raptem dwie (!) prawdziwie spadkowe sesje. Ostatnią korektę widzieliśmy na początku 2016 roku. Inwestorów już nic nie jest w stanie wystraszyć: ani Trump, ani Brexit, ani Korea Północna, ani kryzys bankowy w strefie euro (w tym roku padło już kilka banków włoskich i hiszpańskich).

Przeczytaj także

Wraz ze zmiennością zamarły obroty. Jak zauważył „The Wall Street Journal”, łączny wolumen obrotu na największych amerykańskich giełdach jest w tym miesiącu o 12% niższy od tegorocznej średniej i aż o 22% niższy od średniej z roku ubiegłego. Dodajmy do tego, że coraz więcej inwestorów zamiast kupować akcje poszczególnych spółek, inwestuje w jednostki ETF kupujące „hurtem” wszystko jak leci według udziału w indeksie.

„Zawsze będzie tak samo”

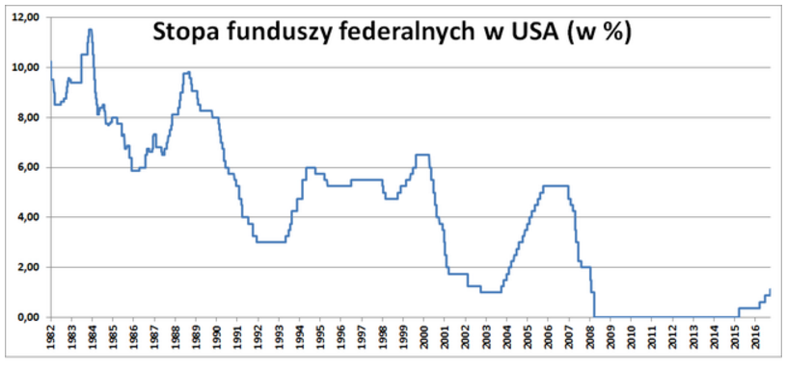

Ale chyba najbardziej przerażająca w tym wszystkim jest wiara uczestników rynku w to, że już zawsze będzie tak samo. Że gospodarki USA i Europy będą rosnąć w skromnym ale stabilnym tempie 2% rocznie. Że inflacja cenowa nie będzie przekraczać 2%. I wreszcie że banki centralne nigdy nie zdecydują się porzucić polityki ultra-niskich stóp procentowych.

Z kwotowań rynku stopy procentowej wynika, że oczekiwana cena pieniądza w USA za trzy lata wyniesie 1,88%, w strefie euro 0,05%, w Japonii 0,03%, a w Wielkiej Brytanii 0,99%. Czyli że pieniądz będzie prawie za darmo w dającej się przewidzieć przyszłości. Tak rynek został wytresowany przez ostatnią dekadę zerowych (lub prawie zerowych) stóp procentowych.

Jak mawiał J.M Keynes rynek potrafi być irracjonalny dłużej, niż racjonalny inwestor pozostanie wypłacalny. Zanim zobaczymy bessę, ceny akcji mogą zajść jeszcze wyżej – taka już jest natura ludzka, gdy chciwość wygrywa ze strachem. Ale gdy już się zacznie... to możemy być świadkami największego krachu finansowego w historii.

„Jedynym pytaniem dotyczącym następnego kryzysu jest „kiedy i gdzie”, a nie czy” on nastąpi – wypalił niedawno minister finansów Szwajcarii Ueli Maurer. I nie sposób nie przyznać mu racji.