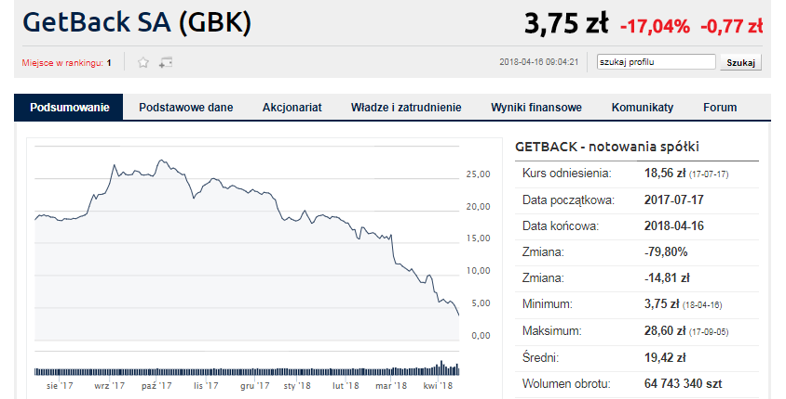

Stało się, GetBack nie wykupił obligacji od Quercusa. Co to jednak może oznaczać? Przyglądamy się bliżej problemowi obligacji GetBacku, bo jest on naprawdę szeroki. Nawet realizacja pozytywnego scenariusza może się silnie odbić na rynku.

GetBack dał kolejny sygnał, że z jego finansami jest krucho. Tym razem był on wyjątkowo silny - spółka nie znalazła 5,5 mln zł, by wykupić obligacje od Quercusa. To jasny sygnał, że problemy GetBacku są bardzo poważne. Spółka, której łączne aktywa we wrześniu 2017 roku przekraczały poziom 2 mld zł (na poziomie grupy są przeszło 3 mld zł), nie potrafi wysupłać 5,5 mln zł dla obligatariusza.

Warto wspomnieć, że problem ze wspomnianymi obligacjami wyniknął już wcześniej. Termin ich wykupu przypadał na 13 kwietnia, wówczas jednak GetBack poprosił Quercusa, by ten poszedł mu na rękę. Warte 10 mln zł papiery spłacone miały zostać do 18 kwietnia. 4,5 mln zł do Quercusa trafiło jeszcze przed tym terminem, kolejnych 5,5 mln zł spółka Sebastiana Buczka już jednak nie ujrzała. Co to jednak oznacza dla pozostałych obligatariuszy, a także akcjonariuszy spółki?

Reakcji łańcuchowej (póki co) nie będzie

Na początku należy podkreślić, że wcale nie oznacza to, iż spółkę można uznać za kompletnego bankruta. Sytuacja jest jednak poważna, firmę można nazwać niewypłacalną. Brak wykupu obligacji sprawił też, że nad GetBackiem zawisło ryzyko tzw. cross-default (niestety ciężko o dobry polski odpowiednik). W skrócie pod tym określeniem kryje się mechanizm, który sprawia, że naruszenie warunków jednego zobowiązania powoduje naruszenie warunków innych zobowiązań. Jeżeli zobowiązania posiadają taką klauzulę, wówczas pozostali wierzyciele (w tym wypadku obligatariusze) mogą zażądać natychmiastowego wykupu swoich papierów.

W obligacje GetBacku jest wbudowany kowenant cross-default W zależności od serii obligatariusze mogą zażądać wcześniejszego wykupu wtedy, gdy naruszona wartość sięgnie od 10 do 30 proc. kapitałów własnych spółki. Choć istnieje rozróżnienie, za wartość graniczną warto wziąć 10 proc., bo to ten poziom - o ile zostanie przekroczony - może wywołać reakcję łańcuchową.

Póki co GetBack ma jeszcze bufor błędu. Z raportu za III kwartał 2017 roku (poziomy liczy się na podstawie ostatniego dostępnego raportu) wynika, że na koniec września kapitały własne grupy wynosiły 567 mln zł. 10 proc. tej kwoty to 56,7 mln zł. I to ten poziom jest póki co poziomem odniesienia w tej kwestii. 5,5 mln zł dla Quercusa tego poziomu nie naruszyło.

Bogaty kalendarz spłat

GetBack ma przed sobą jednak jeszcze bogaty kalendarz spłat. Na wrzesień 2017 roku grupa miała po stronie pasywów obligacje warte 1,65 mld zł. Obecnie ostrożne szacunki mówią o ok. 1,9 mld zł, choć kwota ta równie dobrze może przekraczać 2 mld zł. Część z nich (dokładnie odpowiadająca 519 mln zł) notowana jest na giełdzie (aktualnie notowania są zawieszone z powodu zamieszania w spółce). Najbliższy termin zapadania obligacji notowanych na Catalyście to 17 maja, gdy zapadają obligacje warte 20,6 mln zł. Przypominam jednak, że Catalyst to tylko część (i to mniejsza) zobowiązań spółki.

| Obligacje GetBacku notowane na Catalyst | |||||

|---|---|---|---|---|---|

| Seria | Wartość emisji | Zapadalność | Seria | Wartość emisji | Zapadalność |

| GBK0518 | 20 589 000,00 | 2018-05-17 | GBK0819 | 14 800 000,00 | 2019-08-08 |

| EGB0618 | 6 000 000,00 | 2018-06-22 | GBK0919 | 5 284 000,00 | 2019-09-16 |

| GBK0918 | 30 000 000,00 | 2018-09-16 | GB10919 | 6 000 000,00 | 2019-09-18 |

| GB10918 | 20 000 000,00 | 2018-09-21 | GB11019 | 6 000 000,00 | 2019-10-01 |

| GB20918 | 20 000 000,00 | 2018-09-22 | GBK1019 | 7 564 000,00 | 2019-10-05 |

| GBK1018 | 1 520 000,00 | 2018-10-02 | GB21019 | 16 317 000,00 | 2019-10-22 |

| GBK1218 | 10 000 000,00 | 2018-12-14 | GB31019 | 5 000 000,00 | 2019-10-30 |

| GB11218 | 9 423 000,00 | 2018-12-19 | GBK1119 | 11 299 000,00 | 2019-11-27 |

| GB21218 | 9 820 000,00 | 2018-12-29 | GBK0520 | 139 300 000,00 | 2020-05-10 |

| GBK0119 | 20 000 000,00 | 2019-01-29 | GBK1220 | 40 000 000,00 | 2020-12-30 |

| GB10219 | 20 000 000,00 | 2019-02-28 | GBK0221 | 40 000 000,00 | 2021-02-16 |

| GBK0219 | 13 503 000,00 | 2019-02-28 | GBK0421 | 25 000 000,00 | 2021-04-30 |

| GBK0319 | 6 497 000,00 | 2019-03-17 | GBK0921 | 12 147 900,00 | 2021-09-14 |

| GBK0619 | 3 020 000,00 | 2019-06-24 | SUMA | 519 083 900,00 | |

| Źródło: Catalyst | |||||

Warto dodać, że poziom odniesienia może się już wówczas zmienić, do końca kwietnia spółka ma bowiem czas na zaprezentowanie raportu rocznego. Kowenanty biorą pod uwagę ostatni raport, więc jeżeli sprawozdanie roczne się pojawi 17 maja to na jego podstawie będzie wyliczane 10 proc., których GetBack nie może przekroczyć, by nie dać podstaw do żądań ze strony pozostałych obligatariuszy. Do końca maja spółka ma zaś czas na publikację raportu za I kwartał, w którym będzie musiała pokazać bilans na dzień 31 marca (gdy w GetBacku było już naprawdę gorąco). Oczywiście w giełdowej historii zdarzały się przypadki, że raporty nie pojawiały się w terminie, póki co jednak należy wierzyć, że akurat z tego zobowiązania GetBack się wywiąże. Spółka, choć zwleka, nadal mieści się w terminie przewidzianym przez prawo.

Kolejna runda spłat obligacji giełdowych to 22 czerwca 2018 roku, gdy spółka będzie musiała oddać 6 mln zł. Z kolei we wrześniu 2018 roku suma wartości zapadających obligacji wynosi aż 70 mln zł. Łącznie do końca 2018 roku zapadają notowane na giełdzie obligacje GetBacku o wartości 127 mln zł. A przecież jeszcze w bilansie kryją warte o wiele więcej zobowiązania pozagiełdowe, których specyfikacji dokłądnie nie znamy, a które przecież spółka także musi uregulować. Mamy także kredyty. Łącznie w sprawozdaniu grupy za III kwartał znajdziemy 124 mln zł kredytów i pożyczek (w tym 97 mln zł zapadające przed wrześniem 2018). Na liście wierzycieli są m.in. Getin Noble, Raiffeisen, BGŻ oraz Alior. Świeższych danych niestety jednak brak z powodu nieopublikowania jeszcze rocznego raportu.

Skąd wziąć pieniądze?

Oczywiście nie jest powiedziane, że skoro GetBack nie wykupił obligacji od Quercusa, nie wykupi i kolejnych serii. Spółka cały czas funkcjonuje, powinna więc generować przepływy operacyjne. W najbardziej optymistycznym scenariuszu pieniędzy tych jest tyle, że wystarczają na pokrycie zobowiązań i bieżące finansowanie spółki. Nawet jednak i bez tego na horyzoncie rysuje się kilka lepszych scenariuszy niż upadłość.

Przede wszystkim należy pamiętać o dwóch przegłosowanych emisjach, łącznie do 70 mln akcji. Problemem z emisją polega jednak na tym, czy znajdzie się kogoś chętnego na papiery niewypłacalnej (obecnie), pozostającej w zawieszeniu na GPW spółki. Nowy zarząd nabiera wody w usta i nie chce składać żadnych deklaracji dotyczących ceny czy terminu. Jedyne co usłyszeliśmy na wtorkowym WZA to stwierdzenie, że spółka potrzebuje dokapitalizowania.

Jednym ze scenariuszy (prawdopodobnych, choć niepewnych), które mogą się zrealizować w razie pogłębiania się problemów, jest dokapitalizowanie GetBacku przez głównego akcjonariusza, który już raz w ostatnim czasie udzielił spółce "szybkiej" pożyczki". Abris deklarował także chęć wzięcia udziału we wspomnianych emisjach. Problem polega jednak na tym, że choć interesy głównego akcjonariusza mogą być rozbieżne od interesów "drobnych". Ostateczną deską ratunku wydaje się wkroczenie państwa, które może (choć nie musi) nie chcieć dopuścić do upadku tak dużego podmiotu. I nie tyle myślę tu o przejmowaniu GetBacku, co o awaryjnym wsparciu finansowym. Tutaj wkraczamy jednak w sferę polityki, a ta, jak wiadomo, rządzi się swoimi prawami.

Odcienie czerni

Jeżeli zaś zrealizowałby się czarny scenariusz i GetBack jednak dalej pozostawałby niewypłacalny, wtedy realną opcją wydaje się sanacja, która chroni spółkę przed wierzycielami i daje jej czas na restrukturyzację (o ile sąd oceni, że taka jest możliwa). Obecnie brak jednak danych, na których podstawie można byłoby ocenić prawdopodobieństwo tego negatywnego scenariusza. Wobec bieżącej niewypłacalności GetBacku ciężko jednak go nie rozważać.

Przeczytaj także

Inna sprawa, że nawet jeśli unikniemy czarnego scenariusza, perturbacje związane z problemami GetBacku mogą być spore. Ogromne straty inwestorów indywidualnych, którzy zdecydowali się na zakup obligacji i akcji spółki, to ogromna rysa na wizerunku rynku. Szczególnie obligacji korporacyjnych, które w Polsce na szerszych wodach dopiero raczkują.

Papiery GetBacku posiadają także więksi gracze, w tym Towarzystwa Funduszy Inwestycyjnych. Ich klienci, bojąc się o zaangażowanie konkretnego funduszu w GetBack, mogą uciec z pieniędzmi. A przecież i obligacje, i akcje GetBacku są obecnie zawieszone. Strach przed takim scenariuszem widać było w ruchu Quercusa, który postanowił przenieść ryzyko z klientów na swoich akcjonariuszy. Inne fundusze - które "podejrzewane" są o posiadanie papierów GetBacku (wymienialiśmy je w tym artykule) - póki co na taki ruch się nie zdecydowały, jednak na wykresach niektórych z nich widać spadki pokrywające się z falą wyprzedaży obligacji GetBacku. Z papierami tymi wiązane są także silne spadki notowań Idea Banku - byłego właściciela windykacyjnej spółki, który oferował swoim klientom właśnie m.in. obligacje GetBacku.

Pat trwa, zarząd nie pomaga

Niestety nie możemy obecnie ocenić, czy sytuacja spółki jest "tylko" trudna, czy już beznadziejna. Czy brak spłaty obligacji wynika z przejściowych problemów z płynnością, czy może jednak spółka jest na równi pochyłej. Rozeznania w sytuacji nie ułatwia ani brak raportu rocznego (choć mamy już drugą połowę kwietnia i niektóre spółki chwalą się już wynikami za I kwartał) oraz postawa samego zarządu. I starego, i nowego.

Stary zarząd nie dość, że doprowadził do sytuacji, w której obecnie jest spółka, to jeszcze konsekwentnie robił dobrą minę do złej gry, uniemożliwiając akcjonariuszom właściwą ocenę sytuacji w spółce. Smutny "kabaret" z poniedziałku z informacją o dofinansowaniu od PFR i PKO BP był świetnym podsumowaniem ostatnich tygodni w GetBacku. Miejmy nadzieję, że KNF rozpatrzy sprawę szybko, nadzorca musi dać bowiem jasny sygnał, że takie praktyki są na rynku niedopuszczalne i ukarać albo prezesa Kąkolewskiego, albo PFR i PKO (w zależności od tego, kto rzeczywiście kłamał w tym przypadku). Bez tego ciężko mówić o poważnym rynku kapitałowym.

Nowy p.o. prezesa, który awaryjnie przejął stery w spółce, wciąż nie zabrał zaś głosu w kluczowych kwestiach dotyczących spółki. Wciąż słyszymy uzasadnienia, że "jestem nowy, potrzebuję zgłębić sytuację". Pan Kenneth William Maynard do tej pory był jednak przewodniczącym rady nadzorczej, jeżeli on nie ma głębokiej wiedzy o sytuacji spółki, to kto ma ją mieć? Takie podejście nowego prezesa nie nastraja pozytywnie. Jak najszybciej powinien on znaleźć odwagę i w końcu wyłożyć inwestorom kawę na ławę. Pokazać powagę sytuacji oraz swój pomysł na spółkę. Brak komunikacji z rynkiem rodzi bowiem domysły i spekulacje. Te zaś na takim etapie rzadko są dla spółki pozytywne. Szczególnie, że już przypadła jej - za sprawą prezesa Buczka - łatka "Amber Gold II".