Inwestowanie na polskiej giełdzie znów jest modne. Tłumaczymy, co stoi za wzrostem popularności Giełdy Papierów Wartościowych w Warszawie i czy warto do tej fali się przyłączyć.

W ramach cyklu "Tłumaczymy" przedstawiamy szerszy kontekst dla najgorętszych w ostatnim czasie tematów. Chociaż o giełdzie i

inwestowaniu w Bankier.pl piszemy każdego dnia, dziś chcemy nakreślić szerszy kontekst ostatniego napływu inwestorów na GPW.

- Bardzo cieszy nas, że giełda znowu „jest fajna” dla tak wielu Polek i Polaków – mówił dwa tygodnie temu prezes GPW, Marek Dietl.

Trudno o trafniejszą diagnozę. Chociaż 2020 r. kojarzy się z niemal samymi katastrofami, z pandemią na czele, to inwestowanie przeżywa w Polsce renesans. Szczególnie, jeżeli mowa o inwestowaniu przez zwykłych Kowalskich. Po raz ostatni z takim szturmem na giełdę mieliśmy do czynienia ponad 10 lat temu, za czasów wielkich prywatyzacji spółek skarbu państwa. Bardziej doświadczeni inwestorzy porównują nawet obecną sytuację na niektórych spółkach z „szalonymi latami 90.”.

Od kilku miesięcy o giełdzie znowu się żywiołowo dyskutuje, nie tylko w internecie (choć fora i grupy dyskusyjne też przeżywają „oblężenie”), ale i wśród rodziny czy znajomych. Biura maklerskie otwierają tysiące nowych rachunków, do inwestowania garną się ludzie bez wcześniejszego doświadczenia czy wykształcenia finansowego. Więcej osób szuka informacji o giełdzie, co obserwujemy np. po odsłonach notowań i profili spółek, liczbie użytkowników dyskutujących na forum czy liczbie czytelników poradników „Jak kupować akcje. Giełda dla początkujących” oraz „Inwestowanie dywidendowe. Poradnik dla początkujących”.

Tyle opisu sytuacji. Przejdźmy do tego, co najistotniejsze czyli do 5 powodów, dla których polska giełda znów jest „fajna”?

1. Na giełdzie (znów) się zarabia

Nie było, nie ma i nie będzie lepszego magnesu dla nowych inwestorów niż zyski. Nic tak nie skłania do założenia rachunku maklerskiego jak wizja pomnożenia pieniędzy. Z tego powodu to właśnie wysokie stopy zwrotu w 2020 r. trzeba uznać za główną przyczynę napływu inwestorów na GPW.

Warto jednak zauważyć, że to nie „cały rynek” poszedł w ostatnim czasie w górę. Owszem, po marcowym kataklizmie na rynkach finansowych (polecamy nasze podsumowanie), który od początku porównywany był do wybuchu Wielkiego Kryzysu w 1929 r. czy Wielkiej Recesji w 2008 r., główne indeksy polskiej giełdy wyraźnie odbiły.

Żaden z nich jednak nie znajduje się w pobliżu historycznych rekordów, których pokonanie zazwyczaj budzi większe zainteresowanie giełdą wśród szerokiej publiczności (z sytuacją taką mamy do czynienia obecnie np. w USA).

| Zmiana głównych indeksów GPW | ||

|---|---|---|

| Od początku 2020 r. | Od dołka czasu pandemii (marzec 2020 r.) |

|

| WIG | -10,36% | 45,7% |

| WIG20 | -15,58% | 45,3% |

| mWIG40 | 5,87% | 37,5% |

| sWIG80 | 21,80% | 61,4% |

| NCIndex | 139% | 197,4% |

| Źródło: Bankier.pl | ||

Skoro to nie indeksy napędzają zainteresowanie giełdą, to trzeba zejść na poziom poszczególnych spółek. Tu znajdziemy cały zestaw „giełdowych gwiazd”, które rozbłysły w 2020 r. Wiele z tych spółek zyskało wiatr w żagle dzięki pandemii – np. produkujący rękawice Mercator czy pracujący nad lekarstwem na koronawirusa Biomed-Lublin. Spółki te, wraz z kilkoma innymi, szturmem weszły do czołówki rankingu popularności spółek Bankier.pl.

| Wzrost cen akcji wybranych spółek w ciągu ostatnich 6 miesięcy | |

|---|---|

| Mercator Medical | 2269,60% |

| Harper Hygienic | 1910,00% |

| Biomed-Lublin | 1720,63% |

| Global Cosmed | 855,13% |

| BioMaxima | 840,30% |

| 4Mass | 472,76% |

| CreepyJar | 472,09% |

| XTB | 349,88% |

| Columbus | 242,24% |

| DataWalk | 227,87% |

| Źródło: Bankier.pl | |

Poza „koronawirusowymi spółkami”, dużą popularnością niezmiennie cieszą się producenci gier: począwszy od gigantycznego, wartego już ponad 39 mld zł CD Projektu (największa polska spółka na GPW) po dopiero wchodzących na rynek debiutantów, którzy zazwyczaj z marszu zyskują na wartości. Do grona modnych tematów dodać można także fotowoltaikę (np. Columbus) czy spółki innowacyjne (np. DataWalk). Rzecz jasna nie brakuje inwestorów zainteresowanych dobrze znanymi państwowymi gigantami – np. wzrost cen miedzi i srebra doprowadził do wzrostu cen akcji KGHM.

Oczywiście nie znaczy to, że wszystkie spółki zyskują lub, że zakup wyżej wymienionych po dowolnej cenie to świetna inwestycja. "Giełdowe rakiety" mają jednak silną moc przyciągania nowych inwestorów. To oczywiste, że nie wszyscy zostaną milionerami, a część - jeżeli będzie lekkomyślnie zarządzać kapitałem - poniesie duże straty. Nie zmienia to faktu, że z jakiegoś powodu zainteresowali się giełdą, czego wciąż nie można powiedzieć o wielu Polakach.

2. Niskie stopy i wysoka inflacja czyli ratuj się, kto może

Jeżeli wzrosty to marchewka zachęcająca do inwestowania, to rolę kija odgrywają niskie stopy procentowe oraz inflacja. Chcąc wesprzeć gospodarkę i budżet państwa, Rada Polityki Pieniężnej obniżyła w trakcie pandemii stopy procentowe NBP do najniższego w historii poziomu 0,1 proc.

Decyzja ta wywołała falę zmian w ofertach banków. Zmian, rzecz jasna, na gorsze – widać to wyraźnie we wszystkich rankingach Bankier.pl oraz analizie DepoTracker. Doszło nawet do tego, że niektóre instytucje zaczęły wprowadzać lokaty oprocentowane na 0,01 proc. lub… 0 proc., czego nie omieszkaliśmy podsumować w naszym „antyrankingu lokat”.

Równocześnie, polscy oszczędzający wciąż dociskani są przez inflację. Owszem, odnotowane w lipcu 3 proc. to mniej niż blisko 5 proc. obserwowane na początku roku. To wciąż jednak dużo (np. więcej od celu inflacyjnego NBP), szczególnie na tle gorszej oferty na lokatach i kontach oszczędnościowych czy zawirowań na rynku pracy, przez które wiele osób musi pożegnać się z podwyżką. Równocześnie wciąż w mocy pozostaje podatek od zysków kapitałowych, zwany potocznie „podatkiem Belki”, którego obecne władze ani myślą likwidować.

W ubiegłym roku rosnącym zainteresowaniem Polaków cieszyły się obligacje skarbowe, które lepiej niż lokaty chroniły przed inflacją. Rekord sprzedaży został pobity w kwietniu - po tym, jak RPP ścięła stopy procentowe, a Ministerstwo Finansów ogłosiło, że w maju dostosują ofertę obligacji do nowych realiów. Gorsza oferta obligacji z pewnością skłoniła wielu Polaków do zainteresowania się akcjami notowanymi na GPW. Wprawdzie w lipcu i obligacje sprzedawały się nieco lepiej, ale spory w tym udział sukcesywnego pogarszania się oferty bankowej.

O dylematach inwestycyjnych stojących przed osobami, które chciałby zamienić lokatę na produkt, który ochroni ich kapitał szerzej przeczytać można w artykule „Jak nie lokata, to co? Ryzykujesz lub przegrywasz” autorstwa Krzysztofa Kolanego, głównego analityka Bankier.pl.

3. Gdy sąsiad już zarobił

Człowiek jest zwierzęciem stadnym i to samo powiedzieć można o inwestorach. Do kanonu giełdowych anegdot należą te mówiące o taksówkarzach rekomendujących kupno akcji. Nawet jeżeli tak jeszcze w Polsce nie jest, to nie da się ukryć, że w 2020 r. przybyło kilkadziesiąt tysięcy nowych inwestorów – czegoś takiego polski rynek nie widział od 10 lat.

Jak wynika z comiesięcznych danych Krajowego Depozytu Papierów Wartościowych, na koniec lipca liczba rachunków maklerskich wyniosła 1 328 750. To o 10 tysięcy więcej niż miesiąc wcześniej i 83,47 tys. więcej niż na początku roku.

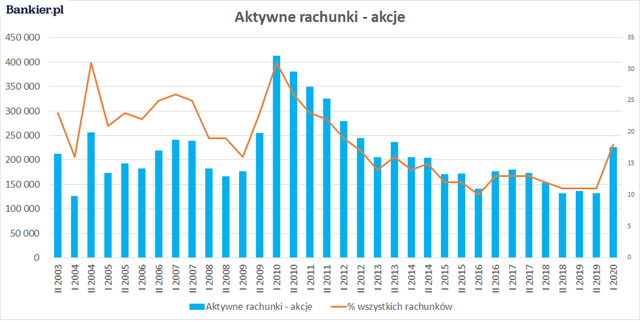

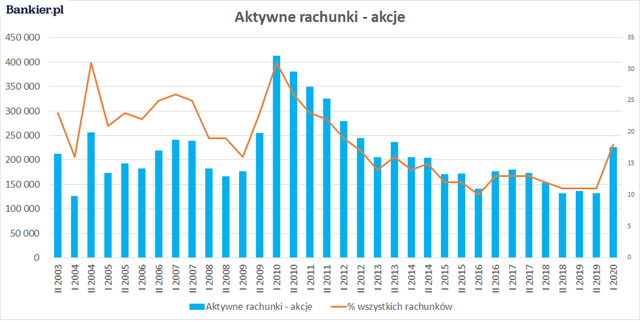

Co więcej, w ostatnich miesiącach uaktywniło się wielu inwestorów, którzy na jakiś czas dali sobie spokój z giełdą. Jak wynika z danych GPW, w pierwszej połowie 2020 r. liczba aktywnych rachunków przekroczyła 225 tys., co jest wynikiem o 94 tys. wyższym niż na koniec 2019 r. Oznacza to wzrost o 71,5 proc. Po raz ostatni więcej aktywnych rachunków mieliśmy w 2013 r., zaś udział aktywnych (18 proc.) po raz ostatni był tak wysoki w 2012 r.

Im więcej inwestorów, tym większa szansa, że giełdą zainteresują się nowi – oczywiście o ile będą zyski, o których wiele osób lubi mówić głośniej, niż o stratach. Dodatkowa fala inwestorów może pojawić się jesienią, jeżeli dojdzie do skutku coraz głośniej, choć wciąż nieoficjalnie, zapowiadany giełdowy debiut Allegro. Tak popularna marka może przyciągnąć na giełdę kolejne osoby, tak jak miało to miejsce w trakcie wielkich prywatyzacji równie dobrze znanych wszystkim PKO BP czy PZU.

4. Pandemia i nuda

Szczyt wzmożonego zainteresowania nowych inwestorów giełdą przypadł na marzec i kwiecień. Owszem, zapewne najważniejszym powodem były opisane wyżej chęć skorzystania na rynkowych zawirowaniach oraz ochrona kapitału. Nie możemy jednak zapominać o tak prozaicznym czynniki jak… nuda.

Chociaż w 2020 r. dzieje się tyle, że można obdzielić tym kilka lat, to ze względu na pandemię życie wielu z nas uległo zmianie. Ograniczenie kontaktów społecznych, praca zdalna pozwalająca oszczędzić czas na dojazd, odwołane wydarzenia branżowe i kulturalne, brak zagranicznych wakacji… wyliczanka, którą każdy dobrze zna, trwać może długo. Tymczasem, mimo pierwotnych obaw, polska giełda przez cały okres pandemii funkcjonowała bez żadnych zmian.

Aktywności, które wcześniej uzasadniały odkładanie inwestowania (i wielu innych pożytecznych spraw) na później, nierzadko zniknęły. Tymczasem zapanowanie nad własnymi finansami stało się palącą potrzebą w obliczu nadchodzącego kryzysu gospodarczego. Nierzadko też zdarzało się, że w efekcie pandemii… w portfelach zostawało więcej pieniędzy, na skutek mniejszych wydatków i np. wsparcia z tarcz antykryzysowych.

Grono inwestorów zwiększyć mogło się z jeszcze jednego powodu. Wprawdzie nikt nie zrobił tego typu badań, ale można założyć, że np. osoby pozbawione możliwości obstawiania zakładów bukmacherskich (bo mecze zostały odwołane), skierowały swoje kroki ku giełdzie, gdzie emocje wcale nie są mniejsze. To wcale nie takie małe pieniądze – tylko u legalnych bukmacherów w 2019 r. obroty wyniosły 6,7 mld zł, a przecież doliczyć trzeba jeszcze zagranicznych bukmacherów internetowych, oficjalnie w Polsce zakazanych (szacunkowo to drugie 7 mld zł).

5. Praca u podstaw plus strach

Na koniec warto poruszyć jeszcze przyczyny napływu inwestorów na giełdę, które nie są związane z rokiem 2020 r. Patrząc z szerszej perspektywy, należy podkreślić „organiczną pracę u podstaw” wykonywaną przez instytucje i organizacje związane z rynkiem kapitałowym czy szeroko pojętą edukacją finansową. Na co dzień wielu działań można nie zauważać, co nie zmienia faktu, że tworzą one grunt dla rozwoju polskiego rynku kapitałowego.

Zacząć można od samej GPW, która do inwestowania zachęca już od najmłodszych lat (projekt edukacyjny „Niebanalnie o giełdzie” czy Szkolna Internetowa Gra Giełdowa), a następnie wspiera rozwój kursami, konferencjami czy – co modne szczególnie ostatnio – webinarami.

Nie sposób też pominąć roli Stowarzyszenia Inwestorów Indywidualnych, największej organizacji zrzeszającej polskich inwestorów. Organizowana przez SII przy współpracy z GPW darmowa Letnia Szkoła Giełdowa rokrocznie dostarcza na rynek nowych inwestorów. Również imprezy takie jak Konferencja WallStreet (pakiet wejściówek zawsze przeznaczony jest dla studentów) czy debiutujące w tym roku Forum Finansów i Inwestycji pomagają w popularyzowaniu tematyki giełdowej.

Do tego łańcuszka dołączyć można działania biur maklerskich, autorów i wydawców książek, dziennikarzy, blogerów czy zwykłych internautów, którzy dzielą się swoimi inwestorskimi spostrzeżeniami w mediach społecznościowych. Również niektóre spółki przyczyniają się do powiększenia grona inwestorów - wystarczy wspomnieć o programie "Orlen w portfelu". Wreszcie – z każdym rokiem przybywa absolwentów uczelni o profilu ekonomicznym, którzy przynajmniej w teorii powinni być świadomi roli giełdy w gospodarce oraz możliwości jakie daje ona zwykłym inwestorom.

Na sam koniec jeszcze jedna instytucja, która w opowieści o przyczynach popularności giełdy może grać rolę czarnego charakteru. To oczywiście Zakład Ubezpieczeń Społecznych, będący synonimem niewydolnego systemu emerytalnego, który – szczególnie młodszym dziś pokoleniom – nie daje wiarygodnych obietnic godnego zabezpieczenia finansowego na starość. Chcąc nie chcąc, wielu Polaków kieruje się w stronę giełdy (i innych form inwestowania) w ramach „finansowej samoobrony”.