"Jak się nie ma, co się lubi, to się lubi, co się ma" - zdają się myśleć oszczędzający, którzy dość szybko z powrotem przekonali się do obligacji detalicznych Skarbu Państwa. Pomimo tego, że Rada Polityki Pieniężnej do spółki z Ministerstwem Finansów sponiewierały inwestycyjny hit, w lipcu papiery znów schodziły jak świeże bułeczki. Szczególnie te o najkrótszym terminie zapadalności, będące (jeszcze?) odrobinę lepszą alternatywą dla większości bankowych lokat.

W otoczeniu rekordowo niskich stóp procentowych (przekładających się na oprocentowanie depozytów bankowych) oraz przyspieszającej inflacji, obligacje oszczędnościowe cieszyły się w ubiegłym roku rosnącym zainteresowaniem Polaków, szukających bezpiecznej przystani do ochrony kapitału przed erozją wartości.

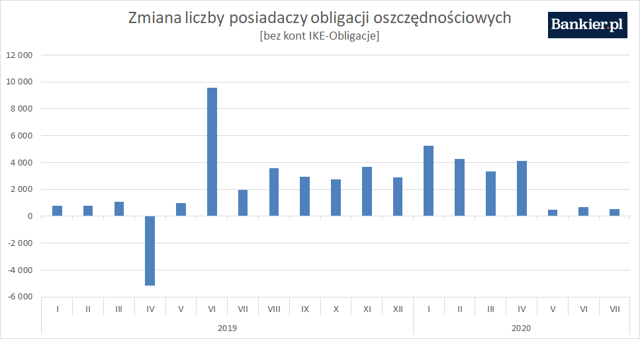

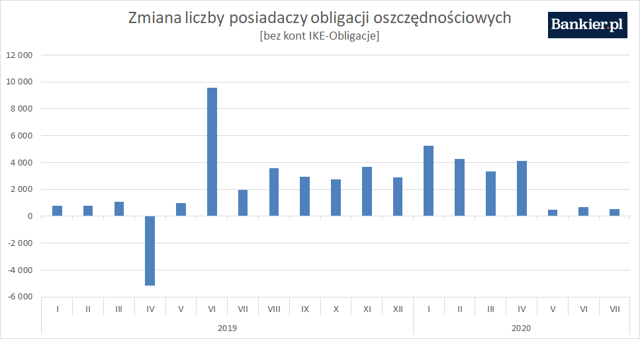

Popularność rządowych papierów wzrosła do rekordowych poziomów na początku obecnego roku, na fali rosnącej inflacji. Ministerstwo Finansów nie tylko pozyskiwało coraz wyższe kwoty z emisji, ale przyciągało również nowych klientów.

Absolutny rekord został pobity w kwietniu - po tym, jak RPP ścięła stopy procentowe, a pracujący po drugiej stronie ul. Świętokrzyskiej urzędnicy ogłosili, że w maju dostosują ofertę obligacji do nowych realiów. Wówczas w detalicznych papierach MF ulokowano ponad 5 mld zł, więcej niż w całym 2016 r.

W efekcie inwestycyjny hit utracił swój powab - w maju zakupy były najmniejsze od 2 lat, a miesiąc później - od 13 miesięcy. Najmocniej spadł popyt na "antyinflacyjne czterolatki", w przypadku których obniżono nie tylko odsetki w pierwszym roku, ale i marżę w kolejnych latach.

Co ciekawe, pomimo ogłoszonego w ostatnich dniach maja kolejnego cięcia stóp proc. NBP, Ministerstwo Finansów nadal nie zmieniło oferty papierów detalicznych. Dlatego pozytywnie wyróżniały się one na tle bankowej alternatywy, czyli lokat. Banki bowiem szybko dostosowały oprocentowanie depozytów do rekordowo niskiego poziomu stóp.

W efekcie popularność obligacji oszczędnościowych znów wzrosła. W lipcu na ich zakup przeznaczono 2,375 mld zł - wyższą sprzedaż notowano wcześniej wyłącznie w styczniu, marcu i kwietniu.

Szczególnym powodzeniem wśród nabywców cieszyły się papiery o najkrótszym terminie zapadalności - 3-miesięczne. Ich sprzedaż w wysokości niemal 1,2 mld zł była najwyższa w historii i po raz pierwszy stanowiła ponad połowę całkowitej sprzedaży obligacji detalicznych. A przecież papiery te przynoszą "tylko" 0,5 proc. zysku (brutto!) w skali roku. Uwzględniając inflację, inwestor realnie traci zatem kapitał.

Przyzwoita była również popularność obligacji 4-letnich. Oszczędzający ulokowali w nich 711 mln zł - jest to co prawda wynik zdecydowanie niższy od rekordowych 2,85 mld zł z kwietnia, ale rezultat na poziomie notowanym w drugiej połowie ubiegłego roku.

Ministerstwo Finansów pozyskało także 344,5 mln zł ze sprzedaży obligacji 2-letnich (stałe oprocentowanie w wysokości 1 proc. rocznie) oraz 100,1 mln zł z emisji detalicznych obligacji 10-letnich. Marginalnym zainteresowaniem cieszyły się papiery 3-letnie oraz przeznaczone dla beneficjentów programu Rodzina 500+ - w obu przypadkach sprzedaż wyniosła nieco ponad 11 mln zł.

Na zakup obligacji oszczędnościowych zdecydowało się w lipcu ponad 21,5 tys. osób, czyli o blisko 5 tys. więcej niż miesiąc wcześniej. O ile liczba nabywców wróciła do poziomów z ostatniego kwartału ubiegłego roku, to uwagę zwraca wyjątkowo niski wzrost liczby rachunków rejestrowych. W poprzednim miesiącu przybyło ich nieco ponad 500.

Oznacza to, że papiery detaliczne Skarbu Państwa kupują stali klienci, m.in. ci lokujący spore pieniądze - średnio ponad 110 tys. zł w lipcu. Papiery skarbowe są atrakcyjną formą oszczędzania dla zamożnych z kilku przyczyn. Po pierwsze, gwarantują bezpieczeństwo (nawet powyżej kwoty 100 tys. euro). Po drugie, umożliwiają dywersyfikację portfela. Po trzecie, nie ma limitu zakupów. Po czwarte, przynoszą relatywnie przyzwoity zwrot (również zważywszy na wielkość "zaparkowanych" środków) i do pewnego stopnia chronią przed inflacją. Ponadto, procedura zakupu jest prosta, a nabywcy mogą odsprzedać obligacje w każdej chwili, tracąc niewielką część zainwestowanego kapitału albo odsetki.

Pod koniec miesiąca Ministerstwo Finansów opublikuje ofertę papierów emitowanych we wrześniu. Niestety zapewne zostanie ona dostosowana do warunków rynkowych, czyli oprocentowanie zostanie obniżone. Możliwe, że czeka nas zatem powtórka z rozrywki - w ostatnich dniach miesiąca, podobnie jak w kwietniu, zainteresowanie obligacjami detalicznymi może skokowo wzrosnąć. Tym razem boom przybierze już raczej mniejszą skalę niż wówczas.

Z drugiej strony, resort wcale nie musi pogarszać oferty - koszt obsługi tego długu i tak jest rekordowo niski, a w zestawieniu z wielkością całego zadłużenia państwa - marginalny. Skoro władza nie chce zlikwidować lub zmodyfikować podatku Belki, by ulżyć oszczędzającym Polakom, być może choć trochę ich wesprze, nie obniżając niemal do 0 oprocentowania obligacji oszczędnościowych.