Chociaż rok 2022 r. był dla polskiego sektora bankowego wymagający po stronie kosztowej, to i tak zyski powróciły do poziomów z czasów przed pandemią. Niestety "frankowe" problemy mogą skutecznie zablokować możliwość wypłaty dywidendy przez banki notowane na GPW.

Zysk sektora bankowego w 2022 r. był ponad dwa razy większy niż w 2021 r., nie wspominając o pandemicznym 2020 r., kiedy cała branża zanotowała stratę. Powrót do „normalności” nie jest jednak powodem do zadowolenia, ponieważ rok temu prognozy mówiły o nawet 30 mld zł zysku.

Na drodze do tego historycznego wyniku stanęły przede wszystkim wakacje kredytowe oraz nowe rozwiązania podnoszące bezpieczeństwo kredytobiorców. Pojawił się też „dobrowolnie” utworzony system ochrony instytucjonalnej IPS, którego mechanizm pozwalał jednak w części rekompensować wpłaty w postaci kosztów podatkowych.

Ostatecznie przy zebranych w 2022 r. 118,6 mld z odsetek i 24,3 mld z opłat i prowizji na talerzu dla akcjonariuszy zostało 13,1 mld zł, czyli mniej więcej tyle ile w 2018 r., kiedy przychody z powyższych wygenerowały łącznie 77,2 mld zł wpływów sektora bankowego.

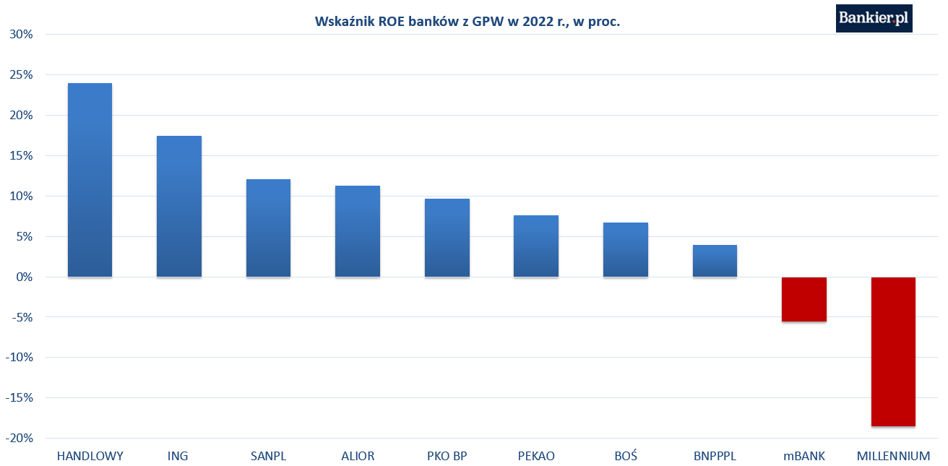

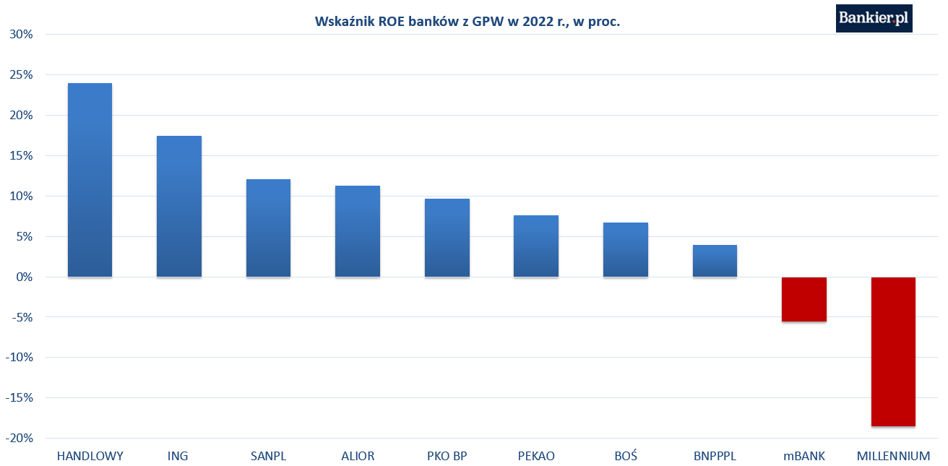

Pojawia się więc pytanie o rentowność kapitałów własnych, czyli popularny w analizie fundamentalnej wskaźnik ROE (z ang. return of equity). Otrzymuje się go, dzieląc zysk netto przez kapitały własne. Po zamianie na procenty wiemy, w jakim stopniu bank pomnażał środki powierzone mu przez właścicieli.

Według wyliczeń KNF w 2022 r. ROE całego sektora bankowego wyniosło 7 proc. wobec 3,14 proc. na koniec 2021 roku i 0,3 proc. w grudniu 2020 r. Cofając się bardziej, w grudniu 2019 r. było to 6,7 proc., w 2018 r. 6,5 proc. i 6,9 proc. w 2017 r.

Dopiero grudzień 2016 r. pokazał wyższe ROE sektora bankowego na koniec roku, na poziomie 7,6 proc. Tyle samo (7,6 proc.) wyniósł wskaźnik po trzech kwartałach w nadzorowanym przez EBC systemie bankowym, co wynika z raportu rocznego banku centralnego za 2022 r.

Podane przez KNF dane to średnia dla całego sektora, tak samo jak dane NBP dotyczące zysków banków. Nie ulega jednak wątpliwości, że w największym stopniu odpowiadają za kondycję sektora największe podmioty notowane na GPW. Po ubiegłorocznej restrukturyzacji Getin Noble Banku na warszawskim parkiecie jest w sumie 10 banków, nie licząc akcji hiszpańskiego Santandera i włoskiego Unicredit, notowanych też na zagranicznych giełdach.

Wypracowane zyski i w niektórych przypadkach wysokie ROE dają powody do zadowolenia. Jednak to, co inwestorów indywidualnych interesuje najbardziej, to wzrost kapitalizacji banku, czyli ceny notowanych na giełdzie akcji i wielkość wypłacanej dywidendy.

Kursy pokazują, że inwestorzy najbardziej cenią Handlowy, którego akcje od początku roku zyskały na wartości w okolicach 10 proc., a za ostatnie 12 miesięcy stopa zwrotu zbliża się do 50 proc. Na drugim końcu są akcje Millennium ze stratą w tym roku już 11 proc. wartości akcji i 36 proc. za ostatni rok.

Wracając do dywidend, ważne były ostatnie komunikaty KNF, która dla szeregów instytucji wydała precyzyjne zalecenia co do sposobu dzielenia się zyskiem z akcjonariuszami. Na pierwszy plan wysuwa się znaczenie orzeczenia TSUE, ale po opinii rzecznika trybunału dywidendowa przyszłość wydaje się mocno niepewna.

I tak Komisja uznała, że największy PKO BP spełnia wymogi do wypłaty dywidendy na poziomie do 50 proc. zysku netto za 2022 r. i zaleciła m.in. niewypłacanie jej do wydania rozstrzygnięcia TSUE dotyczącego kredytów frankowych. Jednak i po tym bank ma się skonsultować w sprawie wypłaty.

Santander jest w podobnej sytuacji, z tym że ewentualnie na dywidendę może przeznaczyć 100 proc. zysku za 2022 r. Tak samo Komisja poinstruowała ING, ale tam zarząd zarekomendował wstrzymanie wypłaty dywidendy, chociaż zostawił sobie furtkę do dzielenia się zyskiem w postaci ewentualnej zaliczki na poczet dywidendy za 2023 r.

Kryteriów kwalifikujących do wypłaty dywidendy nie spełnia mBank ze względu na całoroczne straty, tak samo jak Millennium Bank, który w dodatku realizuje plan naprawy, a ten według zaleceń KNF wyklucza możliwość wypłaty dywidendy. W podobnej sytuacji jest BOŚ, mimo że wypracował zysk w 2022 r.

W zupełnie innych nastrojach mogą być akcjonariusze Handlowego, gdzie KNF nie widziała przeszkód do wypłaty nawet 100 proc. zysku w postaci dywidendy. Sam zarząd zarekomendował wypłatę 75 proc. zysku za 2022 r., co oznacza 9 zł na akcję, czyli (według kursu sprzed podania informacji) daje stopę dywidendy na poziomie 11,4 proc.

| Prognozy dywidendowe banków z GPW | ||

|---|---|---|

| Bank | Zalecenie KNF | Rekomendacja zarządu |

| Handlowy | Spełnia wymagania kwalifikujące do wypłaty do 100% dywidendy z zysku za 2022 r. | Zarząd Banku Handlowego

rekomenduje, by przeznaczyć na dywidendę 9 PLN na akcję (75% jednostkowego

zysku netto za 2022). |

| ING | Spełnia wymagania kwalifikujące do wypłaty do 100% dywidendy z zysku za 2022 rok, ale zaleciła niepodejmowanie decyzji, bez uprzedniej konsultacji z organem nadzoru. |

Zarząd ING BSK rekomenduje

wstrzymanie wypłaty dywidendy za 2022 r. Zarząd przedłożył WZA propozycję

przeznaczenia kwoty w wysokości 513,9 mln PLN na zasilenie kapitału rezerwowego przeznaczonego na wypłatę dywidendy, w tym zaliczek na poczet przewidywanej dywidendy. |

| Santander | Spełnia wymogi do wypłaty

dywidendy na poziomie do 100% zysku netto za 2022 r., ale zaleciła m.in. niewypłacanie dywidendy do wydania rozstrzygnięcia TSUE. Komisja zaleciła także niewypłacanie dywidendy po wydaniu rozstrzygnięcia TSUE bez uprzedniej konsultacji. |

Zarząd Santander Bank Polska rekomenduje przeznaczenie na kapitał dywidendowy 2,38 mld zł z zysku za 2022 r. i 0,84 mld zł z transakcji sprzedaży Aviv. Będzie to uwarunkowane w szczególności uzyskaniem przez Bank pozytywnego stanowiska KNF po wydaniu rozstrzygnięcia TSUE. |

| Alior | Brak. Sam bank ocenia, że mógłby najwcześniej wypłacić dywidendę z zysku za 2024 rok. | Bank nie wypłacał jeszcze dywidendy w swojej historii na GPW. |

| PKO BP | Spełnia wymogi do wypłaty

dywidendy na poziomie do 50% zysku netto za 2022 r. i zaleciła m.in. niewypłacanie dywidendy do wydania rozstrzygnięcia TSUE. Komisja zaleciła także niewypłacanie dywidendy po wydaniu rozstrzygnięcia TSUE bez uprzedniej konsultacji. |

Intencją Banku jest wypłata dywidendy w 2023 roku z zysku netto 2022 r. - Informuje raport, czekamy na rekomendacje zarządu. |

| Pekao | Spełnia wymagania kwalifikujące do wypłaty do 75% dywidendy z zysku za 2022 r. | Zarząd Banku nie podjął jeszcze decyzji w sprawie propozycji podziału zysku za rok 2022. Zgodnie ze strategią na lata 2021-2024 Bank zamierza przeznaczać 50-75% zysku netto na wypłatę dywidendy. |

| BOŚ | Realizowany plan naprawy. | Nie dotyczy |

| BNP PL | Zarząd sam postanowił zawnioskować do Komisji Nadzoru Finansowego o wyrażenie zgody na zaliczenie kwoty zysku netto za rok 2022 do funduszy własnych. | Zarząd BNP Paribas rekomenduje przeznaczenie całego zysku netto Banku za rok obrotowy 2022 w kwocie 370,89 mln zł na kapitał rezerwowy. |

| mBank | Z uwagi na poniesioną za 2022 rok stratę netto, bank nie spełniał kryteriów kwalifikujących do wypłaty dywidendy za 2022 r. | Nie dotyczy |

| Millennium | Realizowany plan naprawy. | Nie dotyczy |

| Opracowanie własne na podstawie komunikatów banków | ||

Jak się okazuje, dywidendowa sytuacja znów jest mocno zróżnicowana. W niektórych przypadkach posucha trwa już dobre kilka lat, jak w przypadku Millennium, którego akcjonariusze nie otrzymują jej od 8 lat czy w przypadku mBanku, kiedy ostatnia dywidenda została wypłacona w 2018 r. Alior przewiduje, że pierwszy raz może ją wypłacić dopiero za zysk z 2024 r. – jeśli takowy będzie. Bank jest na giełdzie od 2012 r. i jeszcze nigdy nie dzielił się zyskiem z akcjonariuszami.

Przyszłość dywidend od pozostałych banków stoi pod wieloma znakami zapytania, a największym z nich na ten moment wydaje się być rozstrzygnięcie sprawy "frankowych" kredytów hipotecznych, które mogą według szacunków kosztować sektor ok. 100 mld zł. Do tej pory zawiązano ok. 40 mld zł rezerw na to ryzyko. Nawet jeśli frankowy węzeł gordyjski zostanie przecięty ustawą, to coraz głośniej mówi się o pozwach związanych z kredytami hipotecznymi opartymi o WIBOR. Wydłużenie wakacji kredytowych to kolejna niewiadoma.

Zatem niemal pewna jeszcze kilka lat temu dywidenda z giełdowego banku staje się powoli luksusem, o który może być coraz trudniej w przyszłości. Wydaje się, że tylko akcjonariusze nielicznych instytucji będą mogli liczyć na przyzwoitą stopę dywidendy.