W trzecim kwartale roku banki obniżyły szacunki maksymalnej zdolności kredytowej, wynika z analizy Bankier.pl. To w dużej mierze wynik zasad wprowadzonych Rekomendacją S KNF. Dla kredytobiorców pewnym pocieszeniem może być lekki spadek marż.

![Hipoteki. Banki przykręciły śrubę, zdolność w dół [HipoTracker Bankier.pl]](https://galeria.bankier.pl/p/b/0/1cff15aafbca44-948-567-0-67-1000-599.jpg)

![Hipoteki. Banki przykręciły śrubę, zdolność w dół [HipoTracker Bankier.pl]](https://galeria.bankier.pl/p/b/0/1cff15aafbca44-948-567-0-67-1000-599.jpg)

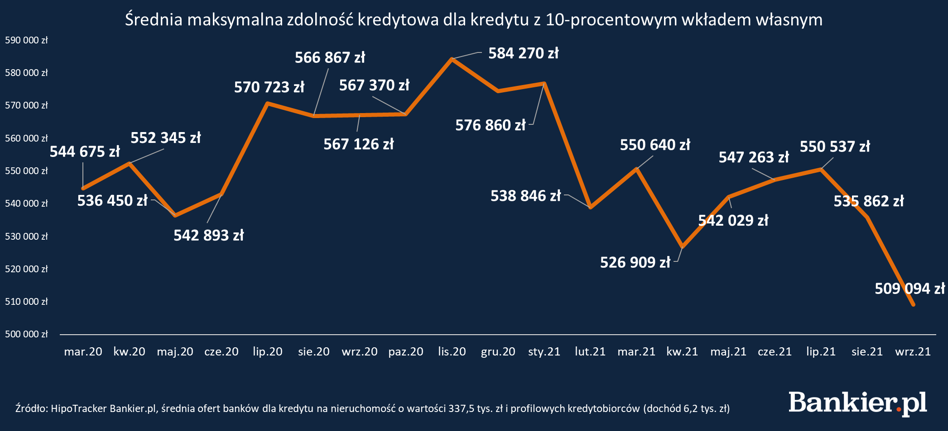

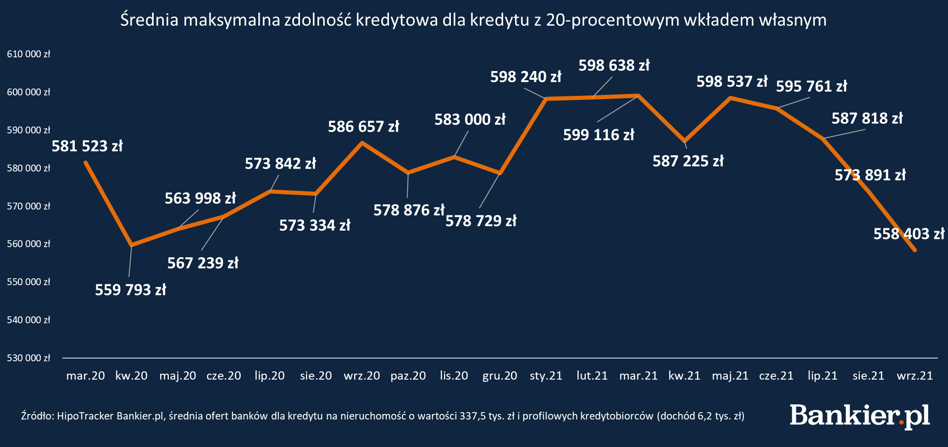

Po dwóch kwartałach stabilizacji marż kredytów hipotecznych nadszedł czas na lekkie korekty. Banki obniżyły nieco stawki, chociaż skalę zmian trudno nazwać rewolucyjną. Rekordowa sprzedaż kredytów mieszkaniowych nie zachęca do cenowych wojen – hipoteki z łatwością znajdują na razie nabywców.

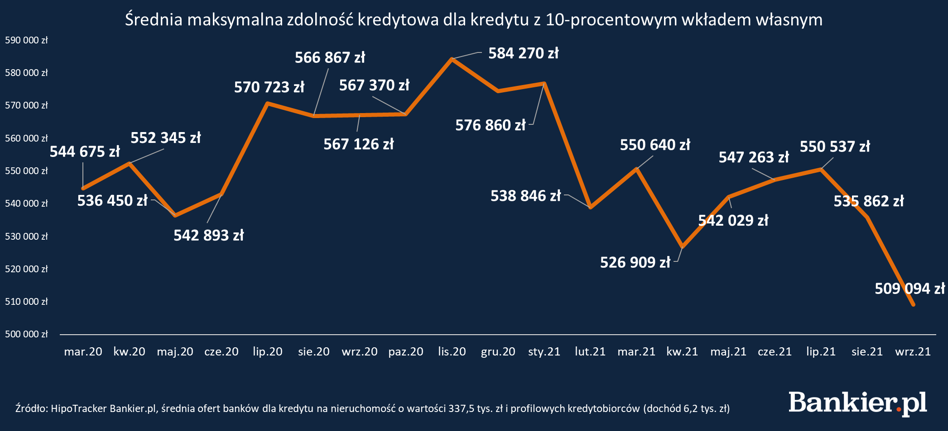

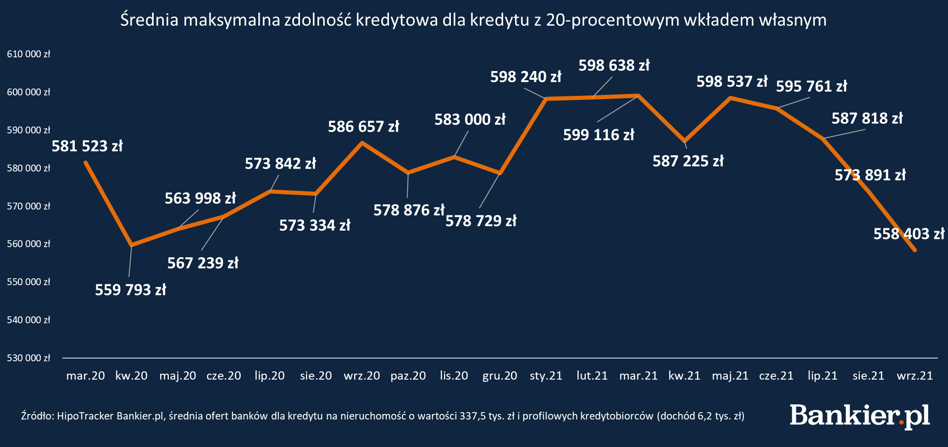

Wyraźne zmiany zaszły jednak w ocenie zdolności kredytowej. Z danych gromadzonych przez Bankier.pl wynika, że od lipca szacunki banków dla 30-letniego kredytu obniżyły się o kilka procent. Istotnym czynnikiem były tutaj zalecenia nowej wersji Rekomendacji S. Nadzór oczekuje, że wydolność finansową klienta będzie teraz oceniać się dla maksymalnie 25-letniego okresu spłaty.

W cokwartalnych raportach od stycznia 2018 r. śledzimy, jak zmienia się rynkowa oferta kredytów hipotecznych dla jednego, niezmiennego profilu klienta. Przyjęliśmy, że kwota kredytu hipotecznego zaciąganego przez profilowych kredytobiorców będzie zbliżona do średniej wartości nowego kredytu w Polsce. Na potrzeby HipoTrackera Bankier.pl, założyliśmy, że o finansowanie stara się:

- bezdzietne małżeństwo mieszkające w mieście pow. 500 tys. mieszkańców,

- kupujące na rynku pierwotnym mieszkanie o wartości 337,5 tys. zł (50 m kw.),

- zarabiające łącznie 6,2 tys. zł miesięcznie, w oparciu o umowy o pracę na czas nieokreślony,

- posiadające pozytywną historię kredytową, bez obecnie spłacanych obciążeń.

Klienci gotowi są skorzystać z dodatkowych produktów banku, aby obniżyć marżę kredytową. Nie chcą jednak nabywać produktów inwestycyjnych i ubezpieczeń z funduszami kapitałowymi. Zobowiązanie zaciągane jest na 30 lat i spłacane w ratach równych.

Oferty banków zbieramy dla dwóch wariantów kredytu:

- z 10-procentowym wkładem własnym,

- z 20-procentowym wkładem własnym.

Kredyty z minimalnym wkładem własnym – średnia marża nieco w dół

Pierwszy scenariusz, dla którego wyliczyliśmy średnie wartości z bankowych ofert, to kredyt na 303 750 zł, z 10-procentowym wkładem własnym (33 750 zł).

We wrześniu 2021 r. średnia marża kredytowa dla kredytów z 10-procentowym wkładem własnym wyniosła 2,68 pp., o 0,11 pp. mniej niż w rekordowym listopadzie 2020 r. W porównaniu z marcem 2020 r., gdy ruszyła fala zmian w cennikach, średnia marża jest o 0,35 pp. wyższa.

Średnia maksymalna zdolność kredytowa osiągnęła we wrześniu 2021 r. wartość 509 tys. zł. To najniższy wskaźnik w historii panelu HipoTracker, od początku 2018 r.

Średnia rata kredytu z 10-procentowym wkładem własnym, po okresie opłacania ubezpieczenia pomostowego i wpisaniu do księgi wieczystej hipoteki na rzecz banku, wynosiła 1281 zł we wrześniu. W porównaniu z czerwcem 2021 r. spadła o ok. 50 zł.

Średni łączny koszt kredytu, uwzględniający odsetki, prowizję, obowiązkowe ubezpieczenia i wszystkie pozostałe elementy poza ubezpieczeniem nieruchomości wynosił we wrześniu 2021 r. 167,3 tys. zł. Był niższy o 67 tys. zł w porównaniu z przedpandemicznym marcem 2020 r., po którym rozpoczął się cykl obniżek stóp procentowych.

Kredyty z 20-procentowym wkładem własnym – marże cały czas powyżej 2,1 p.

W drugim scenariuszu zakładamy, że kredytobiorcy wnoszą wkład własny w wysokości 67,5 tys. zł. Kwota kredytu wynosi wówczas 270 tys. zł. Średnia marża kredytowa we wrześniu wynosiła 2,14 pp., pozostając na zbliżonych poziomach od lipca 2020 r.

Średnia maksymalna zdolność kredytowa odnotowana na koniec III kwartału 2021 r. wynosiła 558 tys. zł. Ponownie odnotowaliśmy najniższe w historii badania HipoTracker wartości tego wskaźnika – przebity został „od dołu” rekord ze szczytu pandemicznych restrykcji. Zanegowany został w ten sposób obserwowany od lata 2020 r. trend wzrostowy. Średnio profilowa rodzina może obecnie pożyczyć o 40 tys. zł mniej niż jeszcze w maju.

Średnia rata kredytu ze standardowym, 20-procentowym wkładem własnym, wyniosła w grudniu 2020 r. 1060 zł, 1075 zł w marcu 2021 r. i 1058 zł w czerwcu. We wrześniu wskaźnik pozostawał na zbliżonym poziomie – 1051 zł. Średni łączny koszt kredytu dla profilowego zobowiązania osiągnął wartość 119 tys. zł i był nieco niższy na koniec poprzedniego kwartału.

Kwartał pod znakiem zmian regulacyjnych

Początek lipca wyznaczył nowy etap dla rynku kredytów hipotecznych w Polsce. Banki zostały zmuszone nie tylko do zmian w zasadach oceny zdolności, ale także do wprowadzenia kredytów hipotecznych z okresowo stałym oprocentowaniem.

Na razie „stałoprocentowe” produkty nie stanowią większości sprzedaży, na co wpłynęły zapewne spore różnice cenowe zniechęcające klientów. Nadzór tymczasem wskazuje, że oczekiwałby cenowych zachęt ze strony banków, aby skłonić kredytobiorców do wyboru bezpieczniejszej dla domowych finansów opcji „zamrożonego” oprocentowania.