Drastycznie drożejące hipoteki przekładają się na spadek akcji kredytowej. Jak podkreślają eksperci portalu GetHome.pl, po drugim kwartale 2022 roku liczba udzielonych kredytów była aż o blisko 44 proc. niższa niż przed rokiem. Na razie jednako pomimo rosnących rat kredytowych Polacy radzą sobie ze spłatami.

Udział zagrożonych kredytów w całość portfela kredytowego banków pozostaje stabilny. Nie zmieniła się też zasadniczo wysokość zobowiązań zaciąganych w bankach. Przeciętna kwota kredytu to około 350 tys. zł. Aktualni kredytobiorcy większe pieniądze na zakup mieszkania wykładają z własnej kieszeni.

Najnowsze dane na temat sytuacji na rynku kredytowym prezentuje ostatni raport Amron-Sarfin za II kw. 2022. Zgodnie z prognozami mocne wzrosty stóp procentowych musiały odbić się na popycie na kredyty. Od początku roku liczba nowo zawartych umów kredytowych drastycznie spada.

W I kwartale tego roku wyniosła blisko 48 tys., co było wynikiem o 25 proc. gorszym względem ostatniego kwartału roku 2021. W II kwartale tego roku banki udzieliły 38 tys. kredytów - o 19 procent mniej niż kwartał wcześniej. Jeszcze gorzej wygląda porównanie z tym samym okresem roku ubiegłego. Z raportu Amron-Sarfin wynika, że w porównaniu do II kw. 2021 udzielono aż o ponad 28 tys. kredytów mniej. Spadek wyniósł blisko 44 proc. Z kolei wartość nowo podpisanych umów kredytowych była niższa aż o ponad 8,6 mld zł, czyli o blisko 40 proc.

Zadłużenie Kowalskiego

Średnia wartość kredytu zaciąganego w polskich bankach w II kw. 2022 wyniosła 350 tysięcy złotych. W porównaniu do tego samego okresu roku ubiegłego wysokość przeciętnego kredytu złotówkowego (350 580), który zaciągnął statystyczny Kowalski, nawet się zwiększyła - o ponad 20 tysięcy złotych.

Przeciętna wartość kredytu walutowego wyniosła 320 tysięcy i była o ponad 30 tys. zł wyższa niż przed rokiem. Wzrosty średniego zadłużenia to przede wszystkim efekt drożejących mieszkań. Równocześnie drastyczny spadek liczby przyznawanych kredytów to efekt rosnących kosztów kredytowania i mocnego spadku zdolności kredytowej Polaków.

W drugim kwartale roku najwięcej kredytobiorców zadłużało się na kwoty w przedziale 200-300 tys. zł. Udział takich kredytów w całej puli podpisanych umów wyniósł blisko 25 proc. 20-procentowy udział odnotowano w przedziale kredytów od 100 do 200 tys. zł i od 300 do 400 tys.

Zadłużenie z większym wkładem

Interesujące wnioski wynikają z analizy wskaźnika LTV zaciąganych obecnie kredytów. LtV (loan to value) mówi o relacji wysokości zadłużenia do wysokości zabezpieczenia kredytu. Zabezpieczeniem jest oczywiście mieszkanie, ale ponieważ niemożliwe jest uzyskanie finansowania na 100 proc. wartości nieruchomości, klienci posiłkują się wkładem własnym. Minimalny akceptowany przez banki obecnie wkład własny wynosi 10 proc., ale najczęściej obwarowany jest koniecznością wykupienia dodatkowego ubezpieczenia.

Z danych Amron-Sarfin wynika, że w minionym kwartale więcej kredytobiorców przychodziło do banków z przynajmniej 20 proc. wkładem własnym. Udział kredytów z wkładem w wysokości od 20 do 50 proc. (wskaźnik LTV od 50 do 80 proc.) zwiększył się o blisko 5 punktów procentowych i wyniósł blisko 56 proc. Z kolei wyraźnie spadła liczba kredytów z najmniejszym możliwym wkładem - poniżej 20 proc. Udział takich umów w całej puli wyniósł niecałe 19 proc. i z kwartału na kwartał spadł o 7,6 punktów procentowych.

Oznacza to, że aktualni kredytobiorcy w większym stopniu finansują inwestycję własnymi środkami. Może to wynikać z chęci obniżenia wysokich kosztów kredytowania, może być jednak i tak, że utrzymujące się do niedawna jeszcze wysokie ceny mieszkań, a co za tym idzie - rosnący wkład własny stają się barierą, która blokuje uzyskanie kredytu dla osób z ograniczonymi środkami (co często wiąże się z niską zdolnością kredytową - niższy wkład własny oznacza wyższą ratę kredytu, która może być nie do ”uniesienia” dla klienta). Krótko mówiąc - obecny kredytobiorca to w większym stopniu ten, który ma kapitał - przynajmniej na pokrycie 20 proc. ceny mieszkania.

Jeśli chodzi o okres kredytowania, na rynku nadal dominują umowy na najdłuższy możliwy czas - od 25 do 35 lat. Udział takich kredytów w całej puli wyniósł ponad 66 proc. Nieznacznie zwiększył się odsetek zobowiązań zaciąganych na 15 do 25 lat. Było ich ponad 27 proc., co stanowi wzrost o 2,59 punktów procentowych z kwartału na kwartał.

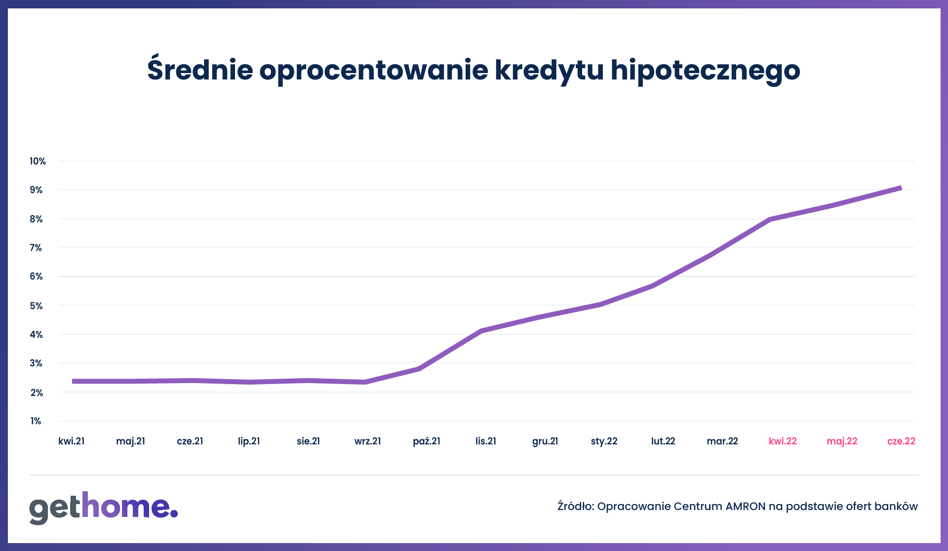

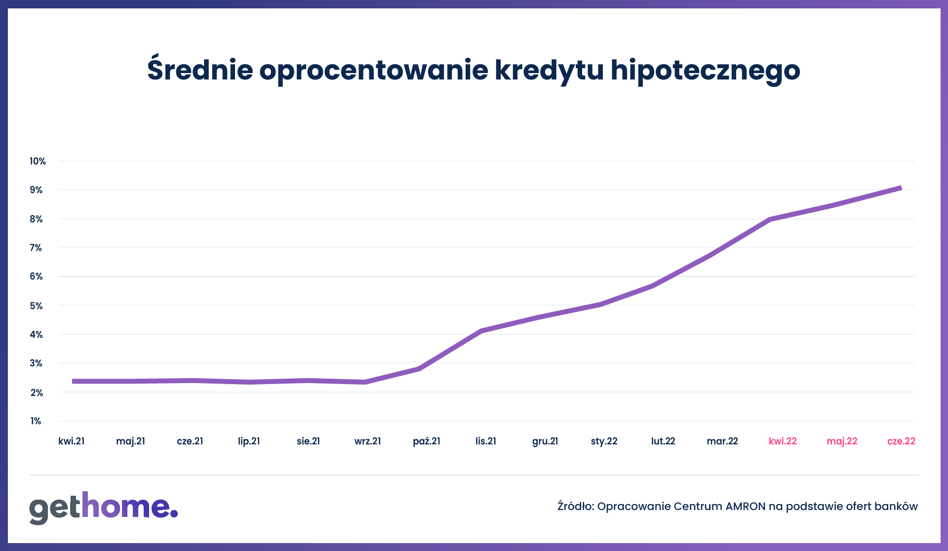

Ile płacimy za kredyt?

Jak podają eksperci Amron-Sarfin, w analizowanym okresie, a więc do końca czerwca 2022, przeciętne oprocentowanie kredytu hipotecznego wraz z marżą banku wyniosło 9 proc. W tym przeciętne marże banków (przy kredycie na 300 tys. zł, przy poziomie LtV 75 proc., udzielonym na 25 lat) wyniosły 1,98 proc. Warto zaznaczyć, że marże nawet nieznacznie spadły względem roku ubiegłego.

Należy dodać, że od końca czerwca 2022 stopy procentowe NBP, czyli i wskaźnik WIBOR, poszły jeszcze do góry, dziś więc koszty kredytowania są jeszcze większe. Aktualnie stopa referencyjna NBP wynosi 6,75 proc., a wskaźnik WIBOR 3M 7,15 proc. (stan na 12.09.22). Tym samym całościowe oprocentowanie przeciętnego kredytu hipotecznego zbliża się do 10 proc. Dodać jednak należy, że banki coraz częściej rywalizują wysokością marży. Aktualnie spotyka się oferty nawet z marżami poniżej 1,5 proc.

Przeciętna rata kredytu na 300 tys. zaciągniętego na 30 lat wyniesie obecnie około 2400 zł.

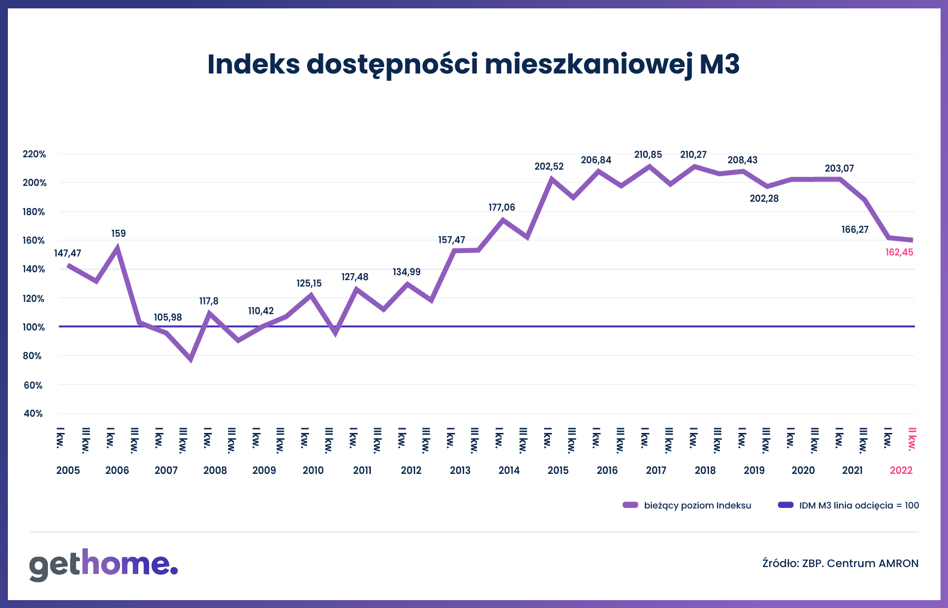

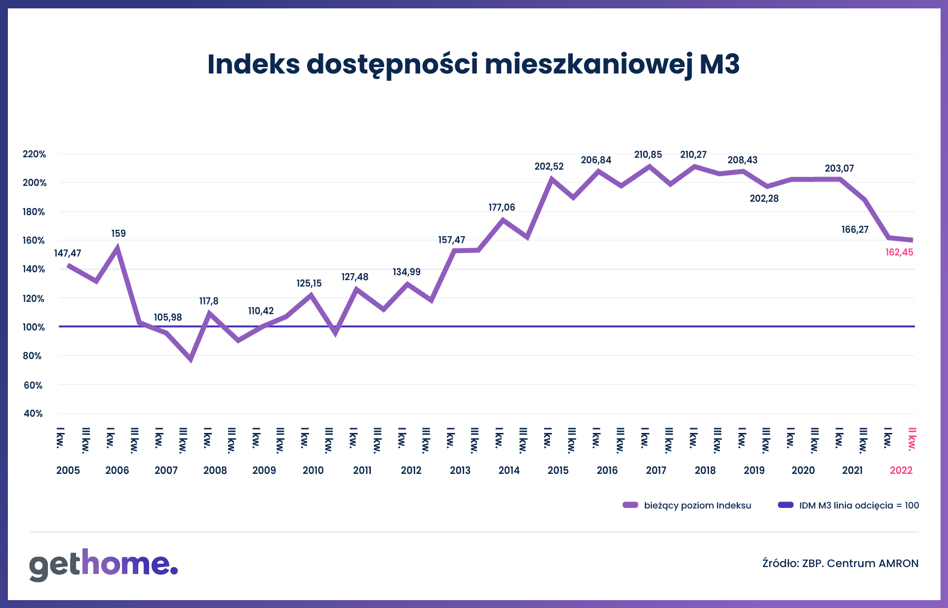

Dostępność mieszkań do tyłu o blisko 10 lat

Nieciekawe wnioski płyną z analizy tzw. Indeksu Dostępności Mieszkaniowej, który cyklicznie publikuje w swoich raportach Amron-Sarfin. Wynika z niego, że sytuacja kredytobiorców drastycznie się pogorszyła. Dostępność mieszkania na kredyt dla modelowej rodziny składającej się z dwojga dorosłych i starszego dziecka w ciągu roku spadła do poziomu sprzed blisko 10 lat.

Aktualna wartość indeksu - obliczanego poprzez ustalenie dochodu rozporządzalnego rodziny (dochody pomniejszone o wysokość raty kredytowej), a następnie skorygowanego o ceny mieszkań - wynosi 162 punkty. Na zbliżonym poziomie wartość indeksu była w latach 2013-14. Wpływ na spadek wartości indeksu mają oczywiście drożejące kredyty, wzrost kosztów utrzymania i spadek dochodów.

Spłacamy (drogie) kredyty

Mimo drastycznie rosnących kosztów kredytowania na razie Polacy radzą sobie ze spłatą zobowiązań kredytowych. Z danych Amron-Sarfin za II kw. 2022 wynika, że udział kredytów zagrożonych w portfelu kredytów mieszkaniowych ogółem wyniósł 2,35%, a zatem utrzymał się na poziomie notowanym w poprzednim kwartale.

W porównaniu do II kwartału 2021 roku spadł udział zagrożonych kredytów mieszkaniowych ogółem (o 0,14% p.p.). Udział złotowych kredytów z zaległościami w spłacie spadł o 0,24 p.p., udział kredytów zagrożonych we franku szwajcarskim wzrósł o 1,11 p.p., natomiast w pozostałych obcych walutach spadł o 0,21 p.p.

Ceny mieszkań niekoniecznie w dół

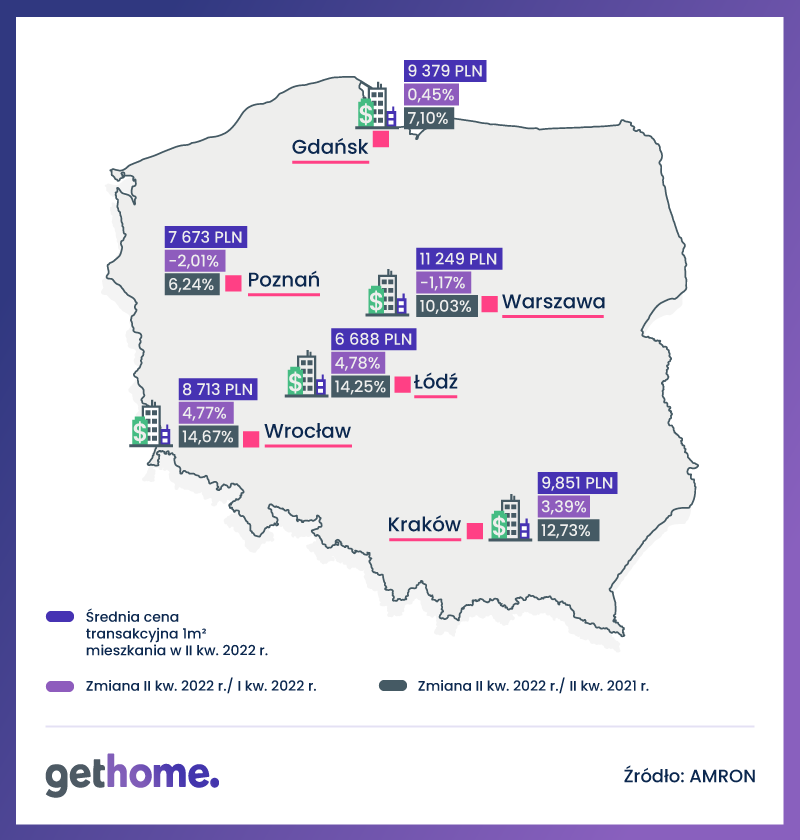

Eksperci Amron-Sarfin podkreślają, że na chwilę obecną ciężko jednoznacznie stwierdzić, czy nadszedł czas taniejących nieruchomości. W II kw. 2022 odnotowano wyraźne wzrosty cen mieszkań na kilku największych rynkach.

Jak piszą autorzy raportu: "Najwyższe wzrost średniej ceny nominalnej zanotowano w Łodzi i Wrocławiu – odpowiednio o 4,78% i 4,77%. Średnia cena transakcyjna w II kwartale 2022 roku wyniosła w tych miastach kolejno 6 688 zł/m2 i 8 713 zł/m2. Niższe wzrosty średnich cen wystąpiły w Krakowie (o 3,39%) i Gdańsku (o 0,45%). Spadki średnich cen zanotowano natomiast w Warszawie (o 1,17%) i Poznaniu (o 2,01%). W relacji do analogicznego okresu 2021 roku największe wzrosty przeciętnej ceny mieszkań zarejestrowano we Wrocławiu (o 14,67%), Łodzi (14,25%) oraz Krakowie (12,73%). Najniższy wzrost wystąpił natomiast w Poznaniu – 6,24%.

Eksperci podkreślają, że w warunkach zmniejszonej liczby transakcji ciężko przesądzić, czy na rynkach, gdzie zanotowano spadki cen, mamy do czynienia ze zmianą trendu, czy ze zmianą struktury obrotu mieszkaniami. Podkreślają też, że notowane wzrosty cen mieszkań nigdzie nie przekroczyły wskaźnika wzrostu inflacji, który dla II kw. 2022 wyniósł 5,8 proc.

Tak więc na chwilę obecną ciągle niewiadomym pozostaje, w którą stronę pójdzie rynek mieszkaniowy.

Marcin Moneta