Gdy stopy procentowe są niższe od inflacji CPI (tak jak to teraz ma miejsce w Polsce), złoto staje się często jedyną alternatywą. Nie oznacza to jednak, że realnie ujemne stopy procentowe stanowią gwarancję wyższych cen kruszcu w przyszłości.

Zakup złota to beznadziejna inwestycja. Dosłownie i w przenośni. Złoto z finansowego punktu widzenia ma same wady. Nie daje prawa do udziału w zyskach z majątku produkcyjnego jak akcje. Nie przynosi odsetek jak obligacje czy lokaty bankowe ani czynszu jak nieruchomości. Złoto dodatkowo generuje koszty przechowywania. Tylko inwestor przymuszony do ostateczności wybiera złoto. I z reguły robi to w sytuacjach, gdy liczy się zwrot kapitału, a nie zwrot na kapitale.

Złoto jest beznadziejną inwestycją w „normalnych” czasach. Ale obecne czasy do normalnych nie należą. Brakuje zwłaszcza normalności w systemie monetarnym. Bo normalnie jest wtedy, gdy stopy procentowe są znacząco wyższe od zera i gdy za użyczenie kapitału przysługuje adekwatne wynagrodzenie. Ale co w sytuacji, gdy inflacja jest wyższa niż krótkoterminowe stopy procentowe i to w dodatku przez dłuższy czas? Nie mówiąc już o sytuacji, z jaką mamy do czynienia od niemal dekady, gdy stopy procentowe w niemal wszystkich gospodarkach rozwiniętych są bliskie zera lub wręcz ujemne? Co w takiej sytuacji można zrobić z oszczędnościami?

Ulokować w banku, aby traciły na skutek inflacji? Kupić obligacje skarbowe o ujemnej rentowności, co gwarantuje już nie tylko realną, ale nawet nominalną utratę kapitału? Zaryzykować i wziąć udział w bańce dmuchanej na rozwiniętych rynkach akcji czy w nieruchomościach? Same złe możliwości. Pozostaje tylko... no właśnie – złoto. Żółty metal co prawda odsetek nie płaci, ale za to w długim terminie zachowuje siłę nabywczą. Co prawda nie zawsze taką samą, ale na ogół wypada pod tym względem lepiej niż papierowy pieniądz – nawet ulokowany na nieujemny procent w banku.

Kupno złota to swoisty wybór ostatniej szansy. Wybór dla desperata, jakiego z inwestora uczyniły banki centralne, od wybuchu kryzysu stosując coraz drastyczniejsze środki represji finansowej. Im większa skala represji (czyli im bardziej ujemne realne stopy procentowe), tym większy powinien być popyt na złoty bulion. A skoro rośnie zapotrzebowanie, to przy (niemal) stałej podaży fizycznego metalu jego cena wyrażona w papierowym pieniądzu powinna rosnąć.

Gdy teoria mija się z praktyką

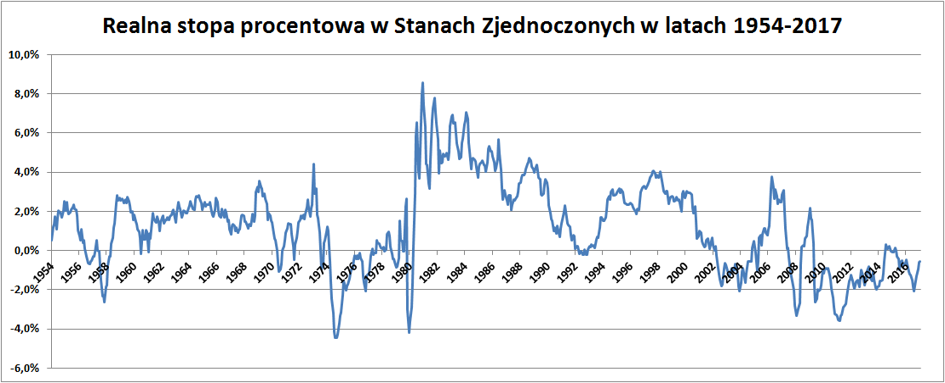

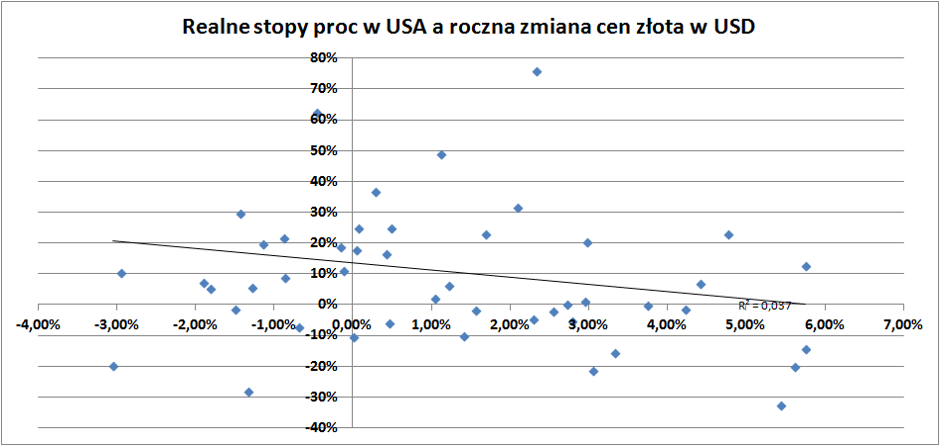

Tyle teorii. W praktyce sprawa jest bardziej złożona, ponieważ w grę wchodzi tysiące innych czynników. Przede wszystkim zmienne oczekiwania wobec przyszłych stóp procentowych oraz inflacji. Obserwacje z ostatnich 50 lat sugerują brak korelacji między realnymi stopami procentowymi a zmianą cen złota. Za realną stopę procentową przyjąłem iloraz stopy funduszy federalnych w USA i inflacji CPI publikowanej przez rządowe Biuro Statystyki Pracy.

Jak widać, w niektórych latach nawet względnie wysokie realne stopy procentowe (rzędu 4 proc. i więcej) nie wykluczały wzrostu dolarowych cen złota. Tak było choćby w latach 1975-76, gdy notowania złota odreagowały po silnych spadkach z poprzednich lat, mimo że Fed utrzymywał stopy wyraźnie powyżej inflacji CPI. Za to w roku 2013 doszło do krachu na rynku złota (-28 proc.), mimo że stopa funduszy federalnych była praktycznie zerowa, a inflacja CPI wyniosła 1,5 proc. Podobnie jak w roku 1975, gdy złoto potaniało o blisko 20 proc. przy realnej stopie procentowej w USA wynoszącej -3 proc.!

Jednakże jeśli uważniej przyjrzeć się danym historycznym, można dostrzec pewne prawidłowości. Im wyższe były realne stopy procentowe, tym częściej obserwowano spadki cen złota. Im bardziej przesuwamy się w stronę zera (od „prawej”), tym częściej pojawiają się zwyżki cen kruszcu, zaś spadki bywają coraz łagodniejsze. Znany spekulantom risk-reward ratio zaczyna się robić coraz korzystniejszy.

Punktem krytycznym wcale nie jest tutaj zero. Diametralną różnicę widać już w sytuacji, gdy realna stopa procentowa w USA spadała w okolice 1 proc. Po roku 1969 mieliśmy 26 takich lat i w 20 z nich złoto kończyło rok na plusie, a tylko w 6 znalazło się pod kreską (w tym dwa razy w ciągu ostatnich 5 lat). Średnia roczna stopa zwrotu dla złota w otoczeniu realnych stóp procentowych w USA niższych od 1,5 proc. wyniosła aż 16,9 proc. Mediana to 10,5 proc.

Lata, gdy realne stopy w Ameryce przekraczały 1,5 proc., są statystycznie dla złota bardzo słabe: mediana stóp zwrotu wynosi -1 proc. (przy średniej +3,6 proc.). Tylko 9 z 20 takich okresów kurs złota zdołał zakończyć nad kreską.

Podobne wnioski dotyczą okresów realnie ujemnych stóp procentowych. Od roku 1970 w Stanach Zjednoczonych naliczono 16 takich przypadków i w 12 z nich złoto zyskiwało względem dolara. Średnio o 17,3 proc. przy medianie w wysokości 9,4 proc. Gdy stopy były realnie dodatnie, mediana rocznych stóp zwrotu ze złota wynosiła tylko 1 proc. (przy średniej 7,2 proc.).

Przy czym warto mieć na uwadze, że mówimy tu tylko o prawdopodobieństwie wyestymowanym na bazie historycznych statystyk, a nie o "żelaznych" zależnościach.Ceny złota nie będą rosły w każdym przypadku, gdy realne stopy procentowe w Ameryce są ujemne. Istnienie realnie ujemnych stóp procentowych jedynie zwiększa szanse, że w danym roku złoto przyniesie dodatnią stopę zwrotu.