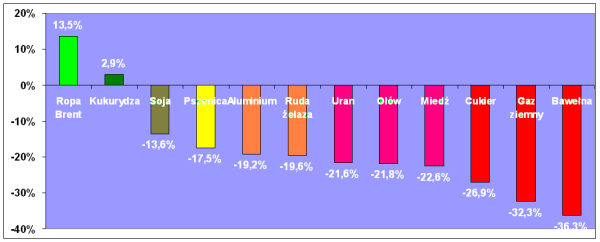

Zmiany cen wybranych surowców w 2011 roku

Opracowanie: Dział Analiz Bankier.pl

W maju 2011 roku skończyła się przeszło dwuletnia odsłona hossy na rynkach towarowych. Cena miedzi po raz pierwszy w historii przekroczyła 10.000 dolarów za tonę. Przemysł tekstylny zmagał się z rekordowymi kosztami zakupu bawełny. Polacy rzucili się na najdroższy od 30 lat cukier. Wysokie notowania zbóż sprawiły, że indeks cen żywności FAO wspiął się na historyczne wyżyny, stając się katalizatorem arabskich rewolucji. Średnioroczna cena ropy Brent sięgnęła 111 USD i była o 13% wyższa niż w pamiętnym roku 2008. Za sprawą słabości złotego cena „czarnego złota” w Polsce pod koniec roku sięgnęła rekordowych 379 złotych za baryłkę wobec 306 złotych w lipcu 2008 r. W rezultacie ceny paliw na polskich stacjach benzynowych z impetem przebiły psychologiczny próg pięciu złotych za litr, w 12 miesięcy rosnąc o 20%.

Indeks cen głównych surowców spadł o 17,6% względem kwietniowego szczytu

Źródło: barchart.com

Koniunktura będzie słabnąć

Ekonomiści nie mają wątpliwości - niemal wszędzie na świecie wzrost gospodarczy będzie wolniejszy niż w minionych dwóch latach. Różnice dotyczą tylko skali spowolnienia. Powoli buduje się jednak konsensus zakładający dość łagodną recesję w strefie euro, bardzo niski wzrost w USA i Japonii oraz coraz ostrzejsze hamowanie w Azji, a zwłaszcza w Chinach.

Prognozy banku HSBC na lata 2011-13

| Dynamika PKB w procentach | ||||

| Region | 2010 | 2011 | 2012 | 2013 |

| Świat | 3,9 | 2,6 | 1,9 | 2,6 |

| Stany Zjednoczone | 3,0 | 1,8 | 1,5 | 1,7 |

| Strefa euro | 1,8 | 1,5 | -1,0 | 0,7 |

| Niemcy | 3,6 | 3,0 | -0,3 | 1,1 |

| Francja | 1,4 | 1,6 | 0,0 | 1,4 |

| Włochy | 1,2 | 0,4 | -2,0 | 0,2 |

| Hiszpania | -0,1 | 0,7 | -1,5 | 0,2 |

| Wlk. Brytania | 1,8 | 0,9 | 0,3 | 1,9 |

| Szwajcaria | 2,7 | 1,8 | 0,5 | 1,9 |

| Szwecja | 5,3 | 4,5 | 0,9 | 2,6 |

| Czechy | 2,7 | 1,7 | -0,6 | 2,5 |

| Węgry | 1,3 | 1,5 | -0,4 | 2,1 |

| Polska | 3,9 | 4,2 | 2,4 | 3,5 |

| Rosja | 4,0 | 4,2 | 3,0 | 3,0 |

| Turcja | 9,0 | 8,1 | 1,1 | 4,2 |

| Japonia | 4,1 | -0,7 | 1,0 | 0,5 |

| Chiny | 10,4 | 8,9 | 8,6 | 8,8 |

| Indie | 8,8 | 7,5 | 7,2 | 8,3 |

| Korea Płd. | 6,2 | 3,6 | 3,1 | 3,7 |

| Australia | 2,6 | 2 | 3,4 | 3,5 |

| Brazylia | 7,5 | 3,0 | 3,7 | 4,5 |

Źródło: HSBC Global Economincs „When the wheels fall off”

Punkt startu wygląda nieciekawie. Obecna faza cyklu koniunkturalnego w gospodarce sprzyja spadkom cen surowców. Repatriacja amerykańskiego kapitału umacnia dolara, a inwestorzy boją się ryzyka. Szanse na rychłe wznowienie dodruku pieniądza przez Rezerwę Federalną wydają się obecnie niewielkie. Popyt na metale przemysłowe będzie słabł, a dodatkowe ryzyko stwarza przegrzewający się chiński rynek nieruchomości. W grudniu pojawiły się doniesienia o kilkudziesięcioprocentowym spadku cen w Szanghaju oraz załamaniu sprzedaży nowych mieszkań.

Wielka bańka inwestycyjna, jaka przez ostatnie lata narosła w Chinach, lada moment może pęknąć, drastycznie redukując popyt na surowce, których Państwo Środka stało się dominującym kupcem. Chiny odpowiadają za ok. 40% globalnego zużycia miedzi, stali i aluminium, choć zamieszkuje je niespełna 19% populacji Ziemi. W przypadku rudy żelaza i węgla koksującego proporcje te sięgają 50-60% i w mojej ocenie są nie do utrzymania w dłuższym terminie. Gospodarcze załamanie w Chinach wywołałoby krach na rynku surowców przemysłowych i ryzyko to w roku 2012 będzie wyraźnie wyższe niż w latach poprzednich.

Co się wydarzy w 2012 roku?

Ale nawet zakładając, że „twarde lądowanie” chińskiej gospodarki nastąpi dopiero za 2-3 lata, to w tym roku i tak zapowiadają się spadki cen w sektorze surowcowym. Od maja notowania ropy Brent i aluminium poruszają się w bardzo regularnych kanałach spadkowych, podobnie zresztą jak cały indeks CRB. W przypadku miedzi mieliśmy wręcz do czynienia z pęknięciem bańki spekulacyjnej i bez zmasowanego dodruku dolarów przez Fed pięciocyfrowe ceny zobaczymy raczej nieprędko.

Źródło: Bankier.pl

Spowolnienie wzrostu lub nawet recesja i restrukturyzacja gospodarki chińskiej to w mojej ocenie największe pojedyncze zagrożenie dla inwestujących w surowce przemysłowe. Nawet rozpad strefy euro i dramatyczny spadek popytu w Europie nie miałby tak silnych konsekwencji. Choć ten pesymistyczny scenariusz uważam za mniej prawdopodobny, to każdy inwestor powinien się z nim liczyć i mieć świadomość podejmowanego ryzyka.

Rok 2012 wyznaczy też kolejny etap rozpoczętego niemal pięć lat temu kryzysu finansowego. Ten akt dramatu rozegra się w strefie euro. Dlatego oczekuję, że zapewne już w pierwszym półroczu Europejski Bank Centralny uruchomi prasy drukarskie, choć zrobi to pewnie bardziej dyskretnie niż Fed czy Bank Anglii. Nielimitowany dodruk pustego pieniądza podniesie ceny dóbr materialnych, choć w tym roku surowce mogą nie być preferowaną przez inwestorów klasą aktywów. Czas commodities nadejdzie dopiero w roku 2013, gdy poprawią się perspektywy gospodarcze.

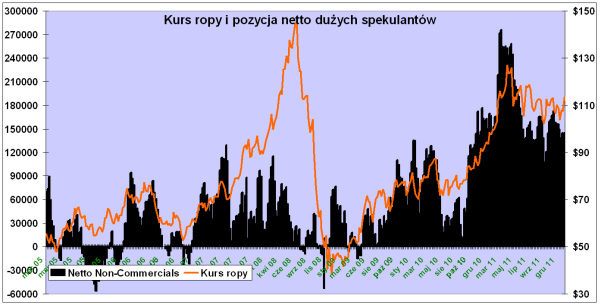

Co nam mówią spekulanci?

Pesymistami są fundusze i banki inwestycyjne grające na amerykańskim rynku kontraktów terminowych. Raporty Commodity Futures Trading Commission (CFTC) wskazują, że tzw. duzi spekulanci od września obstawiają spadek cen miedzi, zajmując krótką pozycję netto w kontraktach na czerwony metal. Dostrzegam tu analogie do drugiej połowy roku 2006 oraz roku 2008, gdy odwróceniu spekulacyjnej pozycji towarzyszyły silne spadki cen miedzi.

Źródło: Bankier.pl na podstawie danych CFTC.

Odmiennie inwestorzy postrzegają ropę naftową. Choć redukcja długiej pozycji netto względem kwietnia sięgnęła aż 44%, to zaangażowanie spekulantów pozostaje większe niż kiedykolwiek przed listopadem 2011 roku. Oznacza to, że rynek ropy tylko w minimalnym stopniu zdyskontował ryzyko redukcji globalnego popytu na paliwa.

Źródło: Bankier.pl na podstawie danych CFTC.

Jeśli w 2012 roku zmaterializuje się kreślony przeze mnie scenariusz spadku cen surowców, będzie to dobrą wiadomością. Po pierwsze, tańsze paliwa czy metale ulżą konsumentom i całej gospodarce. Po drugie, niższe ceny zaoferują inwestorom lepszy punkt wejścia na rynki surowcowe, które w mojej ocenie pozostają w wieloletnim trendzie wzrostowym. Tegoroczna korekta nie powinna oznaczać zakończenie tego megatrendu, dla którego paliwem pozostaje wzrost gospodarczy w krajach wschodzących oraz drukowanie pustych pieniędzy przez banki centralne bogatego Zachodu.

Krzysztof Kolany

Główny analityk Bankier.pl