Coroczne listy Warrena Buffetta do akcjonariuszy Berkshire Hathaway to w zasadzie kompletny podręcznik inwestowania. Pomimo „ketchupowej wpadki” legendarnego inwestora nie opuszcza też poczucie humoru.

Rok 2018 nie był specjalnie udany dla portfela „wyroczni z Omaha”. Wartość księgowa akcji Berkshire Hathaway zwiększyła się zaledwie o 0,4%, a więc najmniej od 2008 roku (gdy zmalała o 9,6%). Kurs akcji buffettowskiego wehikułu inwestycyjnego podniósł się o 2,8%, podczas gdy indeks S&P500 (włącznie z wypłaconymi dywidendami) stracił 4,4%, po raz pierwszy od 2008 roku notując regres w ujęciu total return.

Dla porównania, w latach 1965-2018 Berkshire odnotowała średnioroczny wzrost wartości księgowej przypadającej na akcję o 18,7%, a kurs spółki rósł w tempie 20,5%. Przez 55 lat spółka Warrena Buffetta tylko w dwóch latach odnotowała spadek wartości księgowej (w 2001 i 2008).

Siedem dekad i siedem lat inwestowania

– 11 marca minie 77 lat, od kiedy po raz pierwszy zainwestowałem w amerykański biznes. To był rok 1942, a ja miałem 11 lat i wszedłem całym kapitałem 114,75 dolarów, który zacząłem akumulować w wieku lat sześciu. Kupiłem trzy uprzywilejowane akcje Cities Service. Zostałem kapitalistą. I czułem się z tym dobrze – wspomina Warren Buffett w corocznym liście do akcjonariuszy Berkshire Hathaway.

Był to ciężki i niezbyt optymistyczny czas. Ameryka przegrywała wojnę na Pacyfiku, a jej alianci ponosili ciężkie straty w Afryce i Europie. Amerykanie mieli dobrze w pamięci Wielką Depresję z poprzedniej dekady. „Pomimo alarmujących nagłówków prawie wszyscy Amerykanie 11 marca wierzyli, że ta wojna będzie wygrana (…) Amerykanie wierzyli, że ich dzieci i następne pokolenia będą żyły lepiej niż oni sam” – dodaje Buffett.

Ameryka ponad wszystko

I faktycznie kolejne dekady były czasem Stanów Zjednoczonych – gospodarczego boomu oraz militarnej i ekonomicznej hegemonii Ameryki. Przez te 77 lat indeks S&P500 wypracował średnioroczną stopę zwrotu w wysokości 11,8%. Ktoś, kto w marcu 1942 roku zainwestowałby owe 114,75 dolarów w hipotetyczny wolny od opłat i podatków fundusz odzwierciedlający indeks S&P500 i reinwestujący wypłacane dywidendy, na koniec stycznia 2019 roku miałby 606 811 dolarów. Jak podkreśla Buffett, to zysk 5288 do 1.

Legendarny inwestor wyśmiewa pesymistów, którzy alarmowali przed deficytami budżetowymi i długiem publicznym. Przez poprzednie 77 lat zadłużenie rządu USA zwiększyło się 400-krotnie. Gdyby w 1942 ktoś przestraszony tą wizją za buffettowskie 114,75 dolarów kupił 3,25 uncji złota, dziś nadal miałby 3,25 uncji złota warte 4322 dolarów, czyli „mniej niż 1% tego, co mógłby zrealizować poprzez prostą i niezarządzaną inwestycję w amerykański biznes” – kwituje Buffett.

Lekcja pierwsza: bez oszczędności nie ma rozwoju

Prezes Berkshire Hathaway przypomina, że w roku 1788 – czyli dwie 77-latki wcześniej - cztery miliony Amerykanów nie miało własnego państwa i dysponowało z bardzo ubogą bazą materialną. Co uczyniło z nich największy kraj na Ziemi? Optymizm i ambicja nie wystarczyłyby, gdyby nie podejście do gospodarowania. „Oszczędzaliśmy. Gdyby zamiast tego nasi przodkowie konsumowali wszystko, co wytworzyli, nie byłoby żadnych inwestycji, żadnego wzrostu produktywności i żadnego skoku w standardzie życia” – to bezcenny wniosek w świecie, w którym większość ekonomistów i polityków wierzy w mit, że to konsumpcja „napędza gospodarkę”.

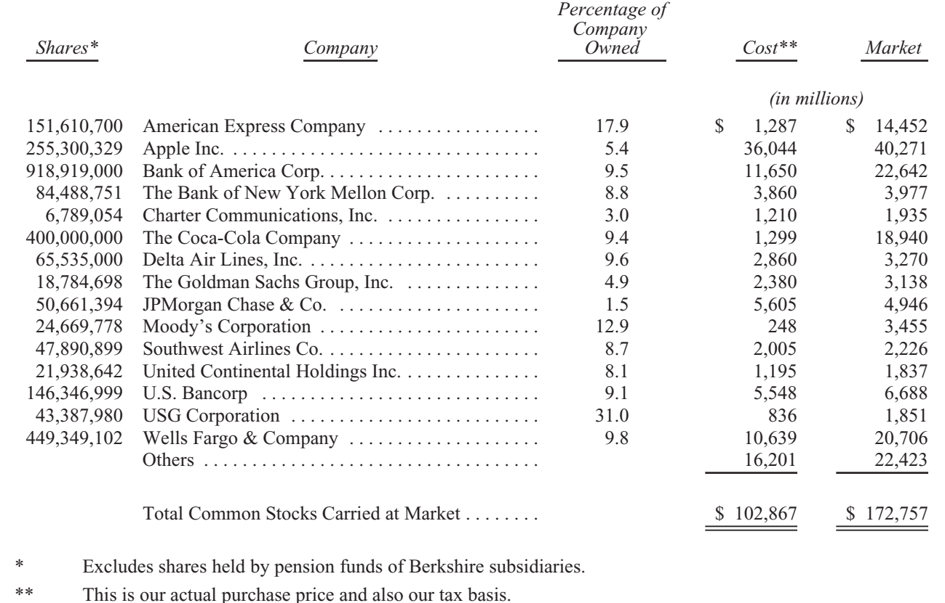

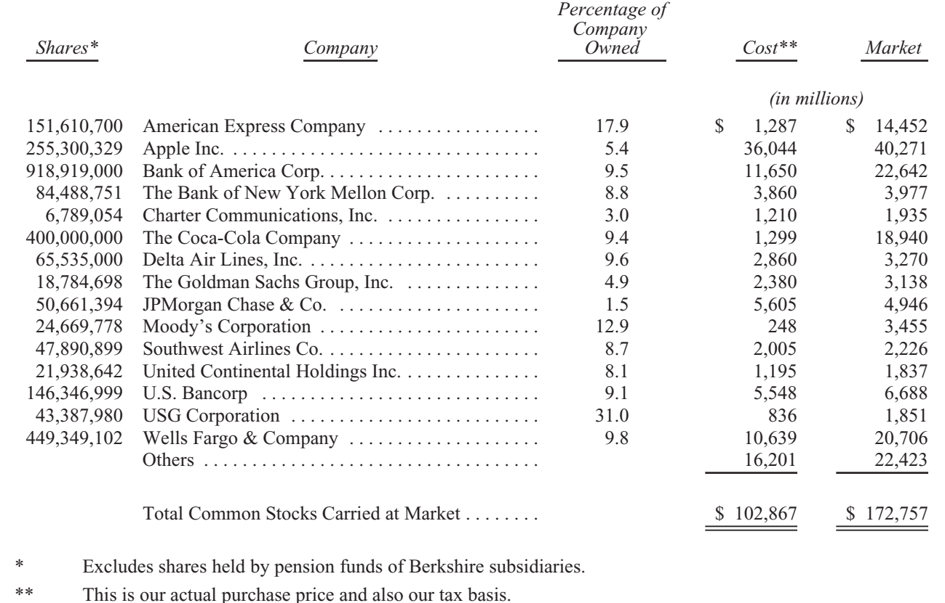

Ten wniosek natury ogólnej „wyrocznia z Omaha” uzupełnia bardziej szczegółowymi zasadami, którymi kieruje się od ponad pół wieku. „Charlie (Munger – przyp. red.) i ja nie postrzegamy 172,8 mld dolarów wyszczególnionych powyżej jako kolekcji giełdowych tickerów” – pisze Buffett o liście swoich giełdowych inwestycji. „Raczej postrzegamy nasz portfel jako zbiór spółek, które częściowo posiadamy i które, średnio rzecz biorąc, zarabiają około 20% na swoim kapitale”- dodaje.

Lekcja druga: dług bywa śmiertelny

Warren Buffett słynie z niechęci do lewarowania inwestycji i z długu korzysta bardzo wstrzemięźliwie, co stoi w sprzeczności z dominującą współcześnie postawą prezesów giełdowych korporacji. Buffett pisze wprost: dług to gra w rosyjską ruletkę - zwykle wygrywasz, lecz czasami umierasz. „W rzadkich i nieprzewidywalnych okresach kredyt znika i dług staje się śmiertelny” – pisze inwestor z Omaha. I dodaje, że nadmierne lewarowanie kapitału własnego jest korzystne dla prezesów korporacji, którzy inkasują premie za wzrost spółki, ale nie uczestniczą w jej stratach.

- Ślepe kupowanie przewartościowanych akcji niszczy wartość - to fakt przeoczany przez wielu promowanych, wiecznie optymistycznych CEO - jak zwykle Buffett nie szczędzi złośliwości kierowanych pod adresem „korporacyjnej Ameryki”. Szef Berkshire deklaruje, że jego firma nigdy nie stawia sobie celów kwartalnych i nie ulega presji ze strony Wall Street, aby osiągnąć konkretne wyniki. „W Berkshire nasza uwaga nigdy nie jest skupiona ani na analitykach, ani na komentatorach: Charlie i ja pracujemy dla naszych partnerów-akcjonariuszy - zapewnia Buffett.

Lekcja trzecia: podatki są jak akcje uprzywilejowane

„Czy wam się to podoba, czy nie, rząd USA „posiada” udziały w zyskach Berkshire w wymiarze ustalanym przez Kongres. W efekcie Departament Skarbu trzyma specjalną klasę naszych akcji – nazwijmy je akcjami AA (prawdziwe akcje Berkshire występują tylko w dwóch seriach: A i B – przyp. red.) – z których otrzymuje sporą „dywidendę” (tj. płatność podatku). W 2017 roku, podobnie jak w wielu latach poprzednich, stawka podatku od przedsiębiorstw wynosiła 35%, co oznacza, że fiskus miał się dobrze ze swoimi akcjami AA. (…) Jednakże zeszłego roku 40% rządowej „własności” zostało zwrócone Berkshire – bez opłaty – gdy stawka CIT została zredukowana do 21%. W konsekwencji posiadacze naszych akcji „A” i „B” otrzymali istotny przyrost zysków przypadających na ich akcje” – tak Warren Buffett opisuje finansowe skutki obniżenia korporacyjnych podatków przez Donalda Trumpa.

Lekcja czwarta: gotówka jest niezbędna

- Nigdy nie zaryzykuję zostania przyłapanym bez gotówki – deklaruje swoim akcjonariuszom „wyrocznia z Omaha”. Na koniec 2018 roku Berkshire Hathaway dysponował 112 miliardami dolarów wolnej gotówki, głównie w postaci rocznych bonów skarbowych USA. Buffett deklaruje, że przynajmniej 20 mld dolarów jest nienaruszalnym buforem chroniącym firmę przed „zewnętrznymi katastrofami”. To jest też „amunicja” na wypadek, gdyby pojawiła się okazja „ustrzelenia” dobrej spółki za rozsądną cenę. Czyli operacji, z której Berkshire słynie od dekad.

- W nadchodzących latach mamy nadzieję przenieść sporą część naszej nadmiernej płynności do biznesów, których Berkshire będzie trwałym właścicielem. Jednakże bezpośrednie widoki na to nie są dobre: ceny przedsiębiorstw o przyzwoitych długoterminowych perspektywach bujają w chmurach (…) Mimo to mamy nadzieję na wielkie przejęcia – zapowiada Warren Buffett.

Lekcja piąta: liczymy, ale nie prognozujemy

- Moje oczekiwania na więcej zakupów akcji nie są zapowiedzią hossy. Charlie i ja nie mamy pojęcia, jak akcje będą się zachowywać w przyszłym tygodniu czy w przyszłym roku. Tego typu predykcje nigdy nie były częścią naszej aktywności. Nasze myślenie jest raczej skoncentrowane na kalkulowaniu, czy część atrakcyjnego biznesu jest warta więcej niż jej cena rynkowa – to kwintesencja inwestowania w wartość przypomniana przez Buffetta.

Mimo blisko 90 lat na karku Buffett ani myśli o sprzedawaniu aktywów i przejściu na emeryturę. „To ja jestem tym młodym” – żartuje Buffett, odnosząc się do wieku swojego wspólnika Charlesa Mungera, który niedawno obchodził 95. urodziny. „Część akcjonariuszy (Berkshire Hathaway – przyp. red.) może po prostu zdecydować, że dla nich i ich rodzin nadszedł już czas stania się konsumentami netto raczej niż kontynuowania budowania kapitału. Ja i Charlie obecnie nie zgłaszamy chęci przystąpienia do tej grupy. Może na starość zaczniemy szastać gotówką” – jak widać, poczucie humoru nie opuszcza Warrena Buffeta.