Pierwsze trzy miesiące na rynku kredytów hipotecznych upłynęły pod znakiem obniżek w cennikach. Zmiany były jednak stosunkowo niewielkie, można wręcz mówić o stabilizacji. To jednak był prawdopodobnie ostatni tak spokojny kwartał.

Opisując 2024 rok w świecie kredytów hipotecznych wspominaliśmy o powrocie do normalności. Po tektonicznych zmianach w latach 2021-2023 nadeszła stabilizacja zarówno pod względem cen, jak i tempa sprzedaży.

Pierwszy kwartał 2025 r. okazał się kontynuacją poprzedniego trendu. Zabrakło poważniejszych szoków i cenowych rewolucji. Dostrzec można jednak było lekkie „przykręcenie śruby”, jeśli chodzi o ocenę zdolności kredytowej.

Osunięcie w marżach

Podsumowując okres styczeń-marzec sięgamy do danych z comiesięcznych rankingów Bankier.pl. Przez ostatnich kilkanaście miesięcy banki przygotowywały symulacje dla tego samego profilu kredytobiorców. To para z dzieckiem, mieszkająca w Warszawie, zaciągająca kredyt na 25 lat z 20-procentowym wkładem własnym i podsuwanym przez bank pakietem sprzedaży krzyżowej. Bardzo zbliżony typ klienta śledziliśmy wcześniej, co pozwala spojrzeć z dalszej perspektywy na ostatnie cenowe trendy.

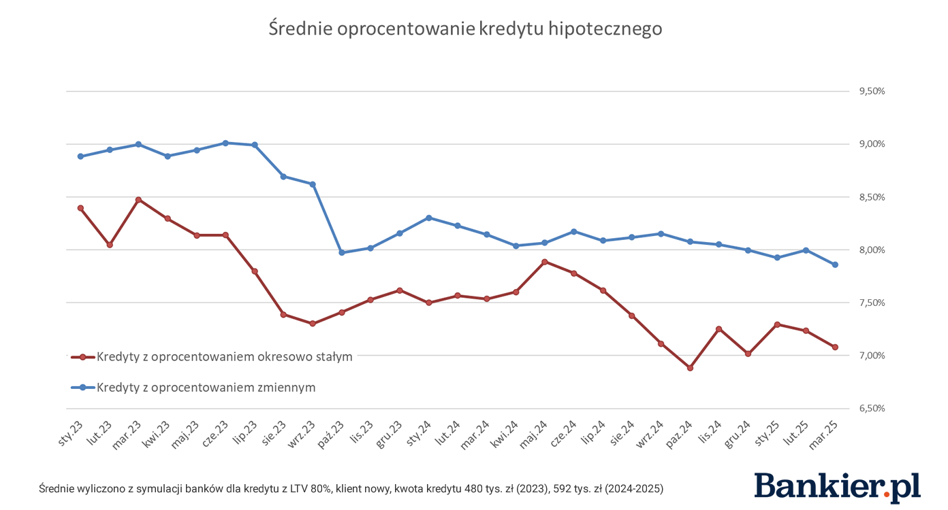

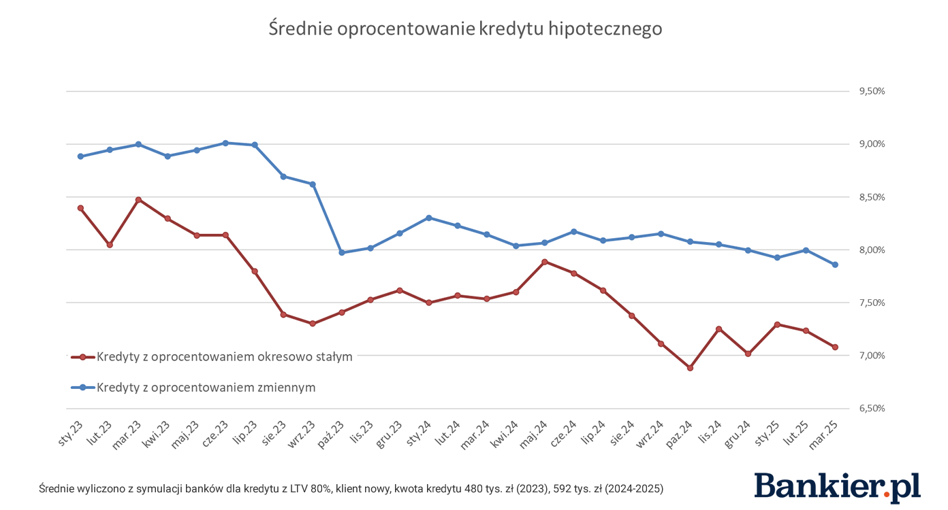

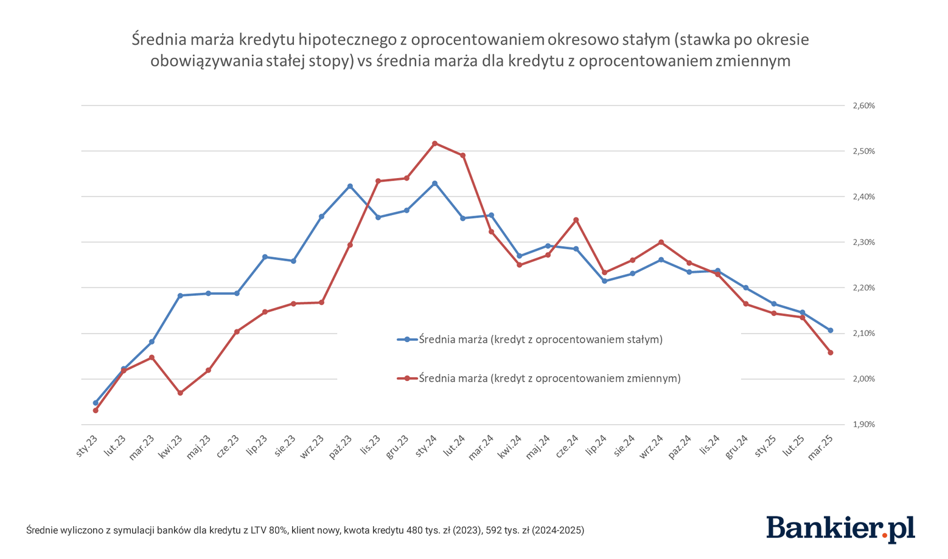

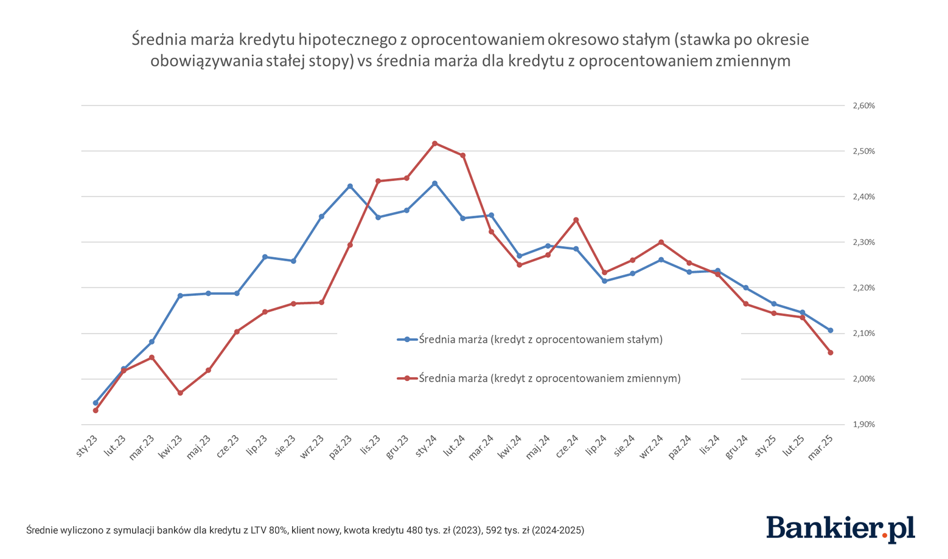

Kredyty hipoteczne lekko staniały w pierwszym kwartale 2025 r. Obserwowaliśmy w tym czasie kolejny „ząbek” od jesieni 2024 r. Minione miesiące charakteryzowały się bowiem wahaniami w wąskim przedziale. Cenowa sinusoida jest wyraźniej widoczna w przypadku kredytów z oprocentowaniem okresowo stałym niż zmiennym.

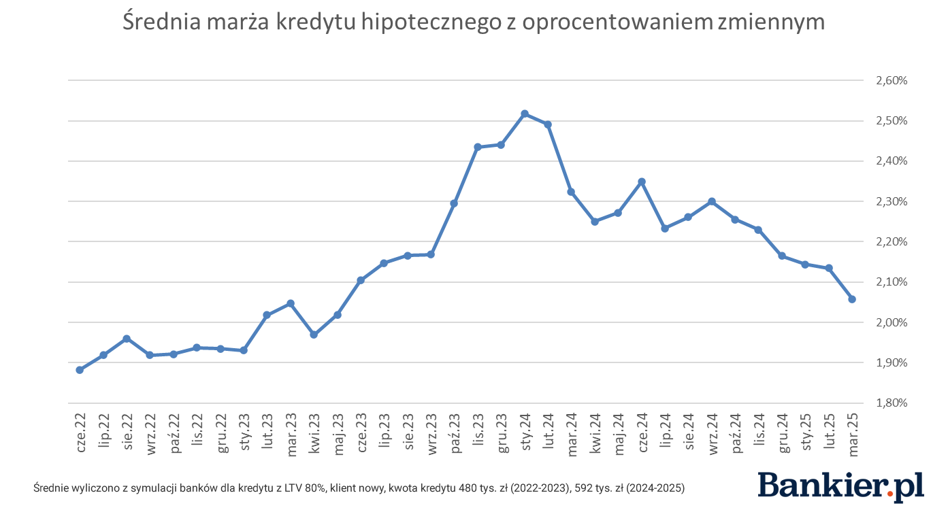

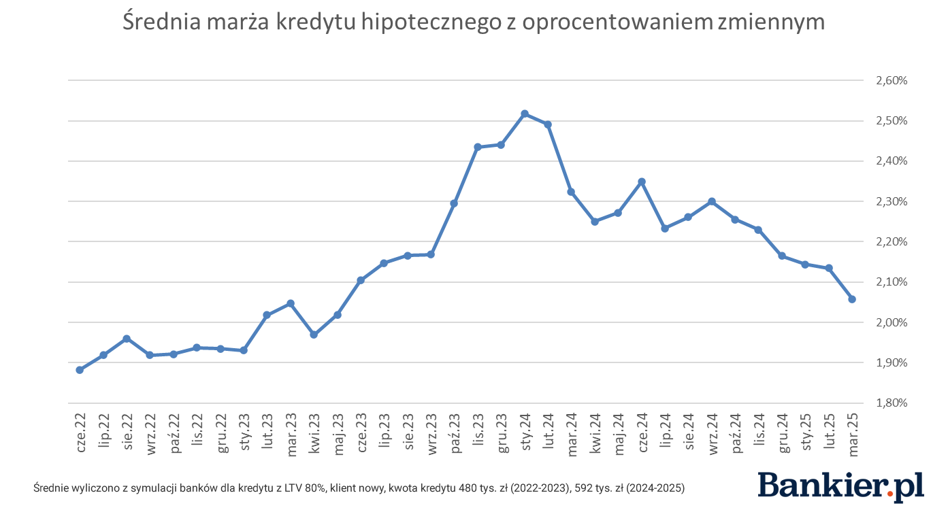

Średnia marża dla kredytów z oprocentowanie zmiennym stopniowo zbliża się do poziomu 2 pp. W ciągu kilkunastu miesięcy obniżyła się o ok. 0,5 pp. To spora zmiana, a tylko w niewielkiej części odpowiada za nią „podmianka” wskaźnika w jednym z banków, który po eksperymencie z WIRON-em powrócił do WIBOR (i niższej stawki marży). Nawet po wyeliminowaniu z danych ING Banku Śląskiego, lokalne maksimum na początku 2024 r. wynosiło ponad 2,5 pp.

Dobrą wiadomością dla kredytobiorców jest również spadkowa tendencja w marżach proponowanych w kredytach z okresowo stałym oprocentowaniem. Średni wskaźnik w tym przypadku podąża tą samą ścieżką co marże zmiennoprocentowe. Warto przypomnieć, że jeszcze kilkanaście miesięcy temu banki podbijały ten parametr, w czym pomagał fakt, że dla klientów jest on stosunkowo mało dostrzegalny w porównaniach.

Lekki rozjazd w zdolności kredytowej

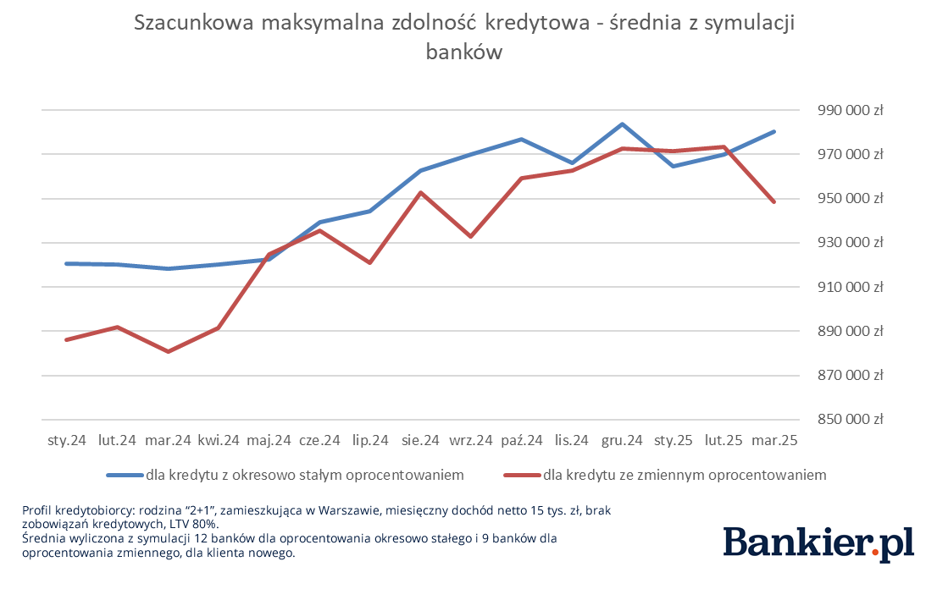

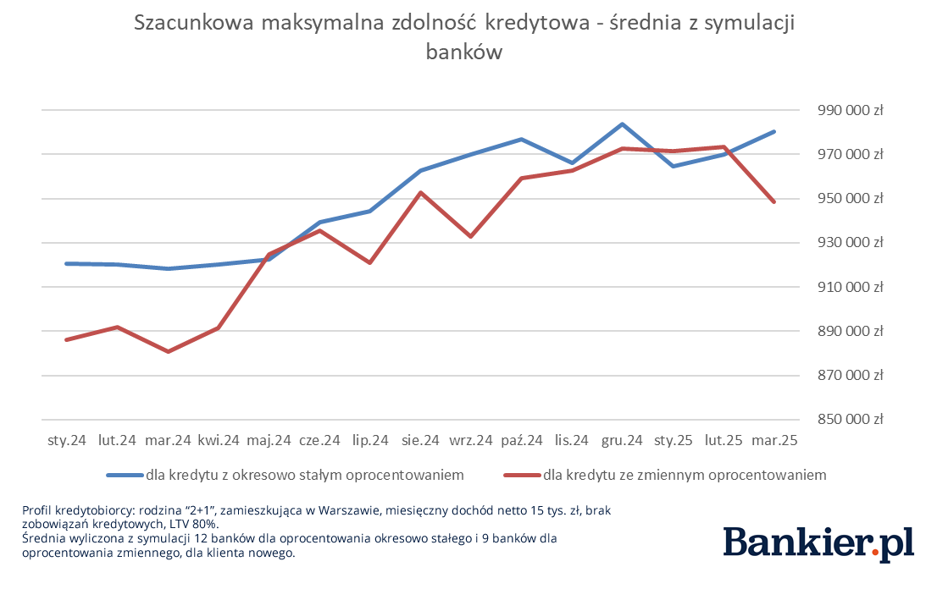

Średnia z szacunków maksymalnej zdolności kredytowej pozostawała na podobnym poziomie od jesieni 2024 r. Profilowa rodzina liczyć może na ok. 980 tys. zł finansowania w przypadku wyboru kredytu z oprocentowaniem okresowo stałym.

Godny odnotowania jest fakt, że szacunki dla zmiennego i stałego oprocentowania ponownie zaczęły się rozjeżdżać. Średnia z symulacji dla zmiennej stopy jest o ok. 30 tys. zł niższa w marcu niż dla stopy stałej.

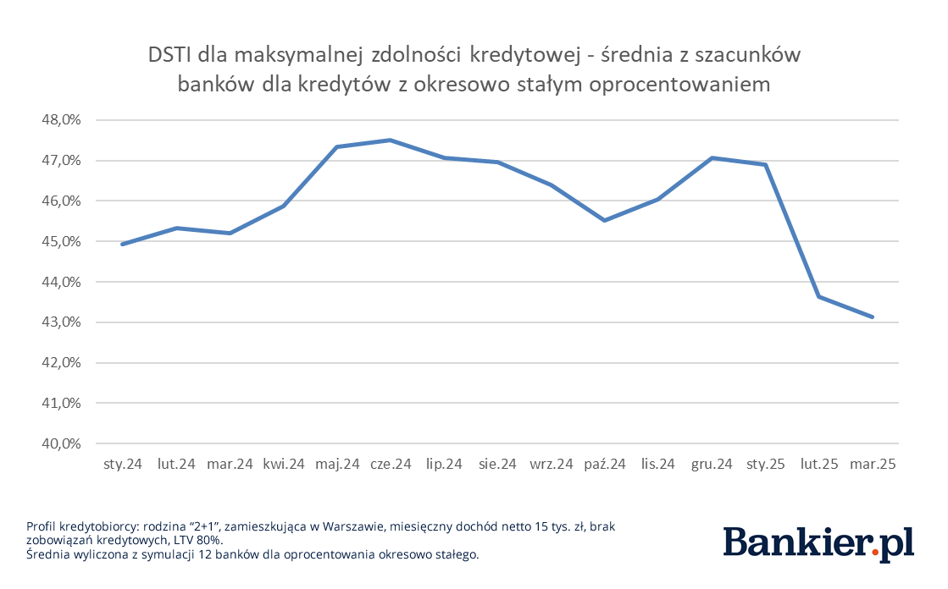

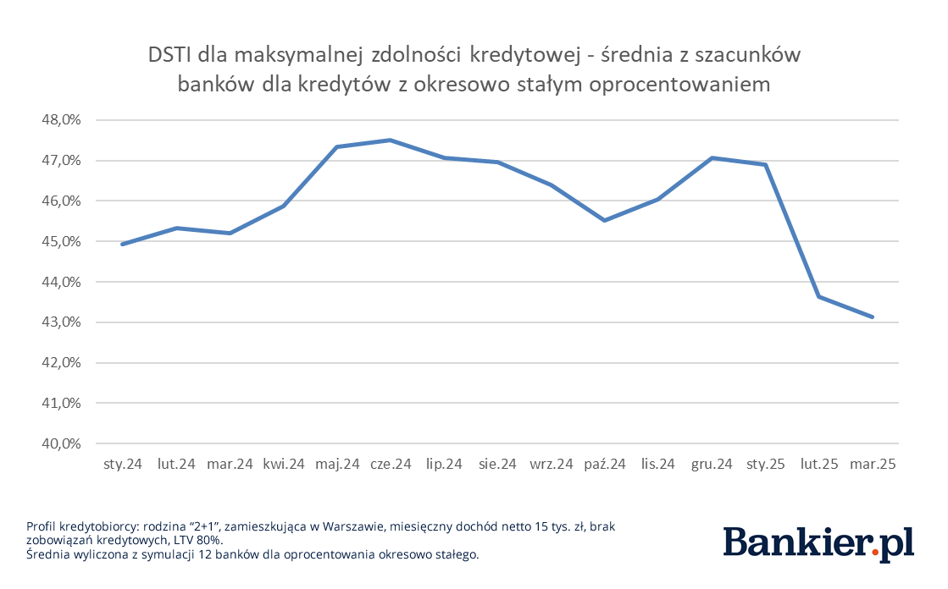

Dla każdego z banków, w każdym z miesięcy, oszacowaliśmy wskaźnik DSTI wynikający z prezentowanych symulacji. Wskaźnik ten to relacja pomiędzy wysokością raty dla maksymalnej dostępnej dla klientów kwoty do miesięcznego dochodu gospodarstwa domowego (15 tys. zł).

Średnia ze wskaźników DSTI wahała się w 2024 r. w dość wąskim paśmie, co wskazywało na brak zdecydowanych zmian w polityce kredytowej banków. W pierwszym kwartale 2025 r. widać jednak spore wahnięcie w dół. Sugeruje ono „przykręcenie śruby”, ale na takie uogólnione wnioski jeszcze za wcześnie. Ruch spowodował bowiem jeden bank – Bank Pekao. Instytucja należała rok temu do najbardziej konserwatywnych (ok. 36 proc. DSTI), by w późniejszym okresie zmienić podejście i zbliżyć się do pozostałych kredytodawców. W lutym 2025 r. bank ponownie obciął szacunki zdolności kredytowej, co może okazać się trwałą zmianą lub chwilową korektą.

Koniec stabilizacji – wiosna będzie dynamiczna

Pierwszy kwartał 2025 r. to zapewne ostatni okres zasługujący na miano stabilizacji. Zwrot w polityce pieniężnej i prawdopodobna seria obniżek stóp procentowych spowodują spore ruchy w cennikach hipotek. To z kolei ma szansę przynieść wzrost zdolności kredytowej i przebudzenie części uśpionego do tej pory popytu.

Szczególnie interesującym pytaniem w kontekście wyczekiwanych zmian stóp są losy kredytów opartych na zmiennej stopie. Teoretycznie miałyby one szansę odzyskać część utraconego rynkowego udziału. Czasy sprzyjają bowiem takiej konstrukcji. Kredytodawcy mogą jednak odpowiednio konstruując cenniki stałoprocentowych hipotek (i wyprzedzając ruchy RPP) utrzymać atrakcyjność tych produktów. Niezależnie od tego, który scenariusz się zrealizuje, czeka nas okres bardziej dynamicznej konkurencji o kredytobiorców.