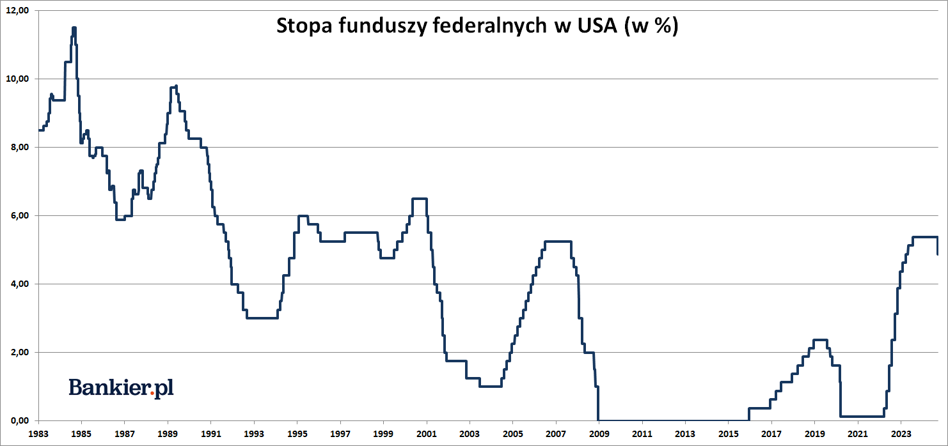

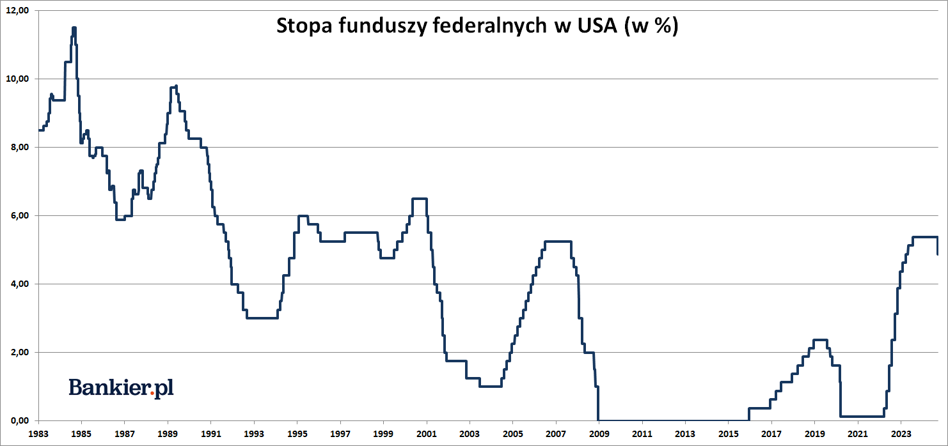

Ostre cięcie stóp procentowych na początek cyklu poluzowania polityki monetarnej w Stanach Zjednoczonych ma za sobą mroczną historię. Jeśli tym razem nie będzie inaczej, to Rezerwa Federalna właśnie weszła na ścieżkę z roku 2001 i 2007.

Był to najbardziej „gołębi” komunikat Federalnego Komitetu Otwartego Rynku od wiosny 2020 roku, gdy Fed panicznie ciął stopy procentowe, aby zapobiec fali bankructw wywołanych covidowym lockdownem. Rzecz jasna teraz sytuacja jest znacznie lepsza i zapowiedzianej już wcześniej wrześniowej obniżki stopy funduszy federalnych w żaden sposób nie można porównywać z wydarzeniami z marca ’20. Istnieją jednak inne, równie niepokojące, historyczne analogie.

Ale idźmy po kolei. Obniżka o 50 pb. była głębsza, niż jeszcze tydzień temu oczekiwała tego miażdżąca większość rynkowych ekonomistów (tylko 9 ze 101 ankietowanych stawiało na -50 pb.). Ale już oczekiwania rynku terminowego wskazywały na przewagę (63%) szans na cięcie o połówkę, aniżeli o ćwiartkę (37%) punktu procentowego. Jednakże w tym momencie sama skala cięcia ma znaczenie drugorzędne.

Ostre poluzowanie polityki monetarnej

Niewątpliwie jest to „gołębi” zwrot w polityce Rezerwy Federalnej. Jeszcze po lipcowym posiedzeniu FOMC przewodniczący Powell zarzekał się, że nie dyskutowano na nim o 50-punktowej redukcji stóp. Co takiego zmieniło się przez ostatnie półtora miesiąca, że kierownictwo Fedu nagle zmieniło zdanie? Oczywistym tropem są tutaj znacznie słabsze raporty z rynku pracy zarówno za lipiec jak i za sierpień. Dość powiedzieć, że tempo przyrostu nowych etatów zostało przepołowione, a stopa bezrobocia podniosła się już o pół punktu procentowego względem postcovidowego minimum.

Także w treści wrześniowego komunikatu FOMC były fragmenty odnoszące się do sytuacji na rynku pracy i kładące nacisk na realizację mandatu „pełnego zatrudnia”. Kwestia inflacji była wspominana jakby mimochodem i można było odnieść wrażenie, że Fed jest przekonany, iż i tak spadnie ona do 2-procentowego celu nawet przy znacznie niższych stopach procentowych.

Przeczytaj także

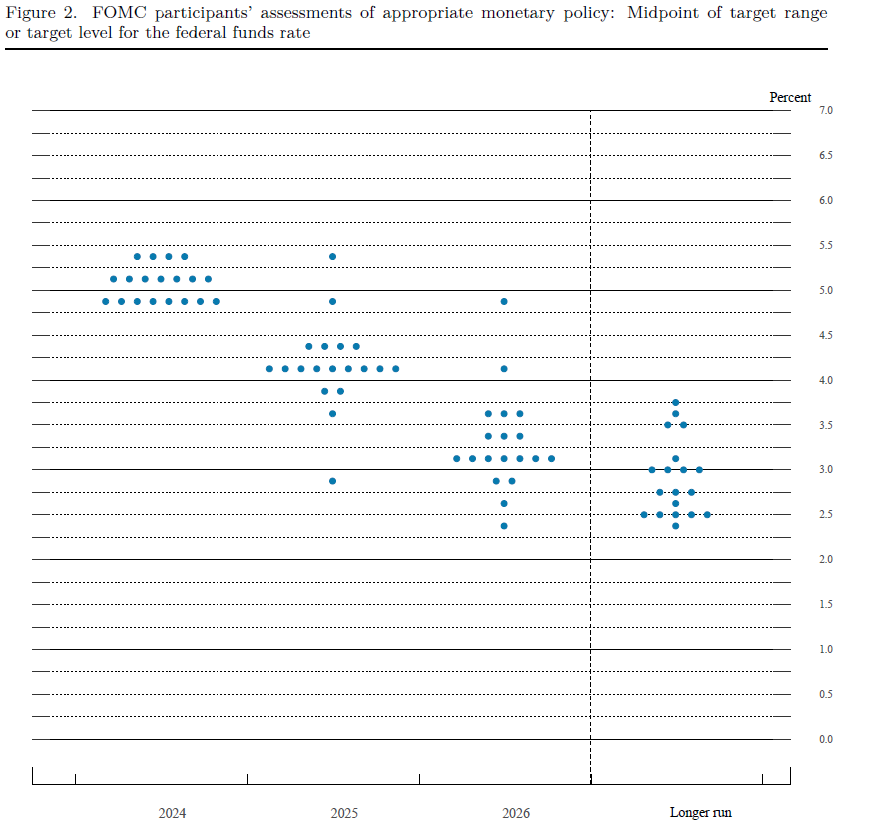

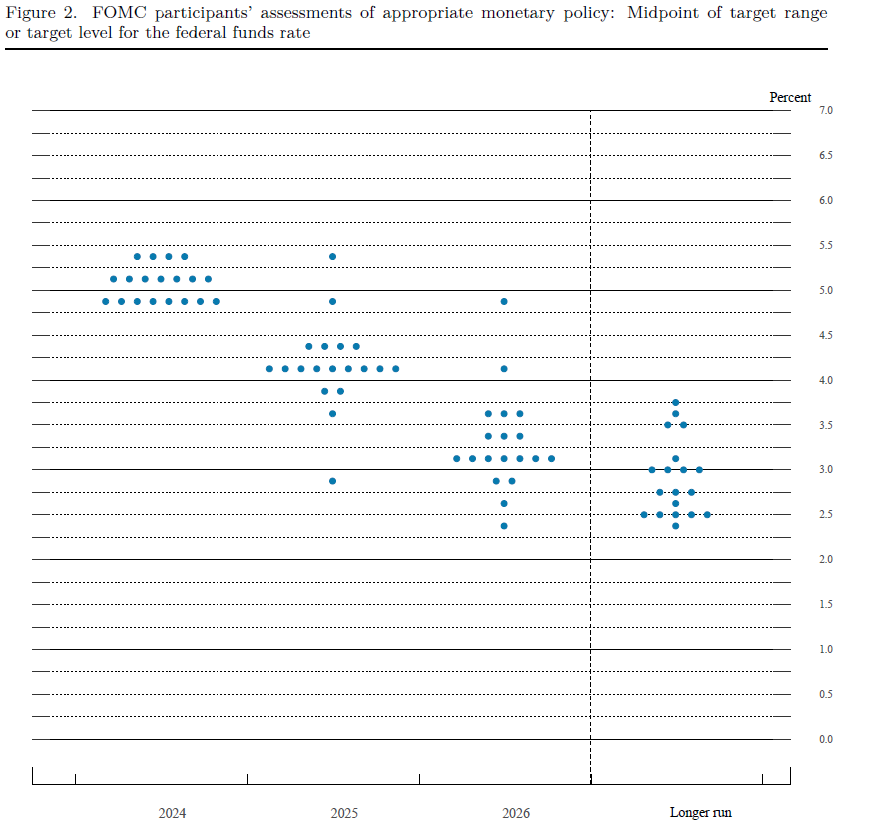

Ale prawdziwą rewolucję przyniósł wykres kropkowy, ilustrujący rozkład poparcia dla danego poziomu stóp procentowych. Wszyscy członkowie Komitetu we wrześniu optowali za stopami procentowymi niższymi, niż to oceniano w czerwcu. Obecnie w łonie FOMC istnieje większość dla cięć o 50 pb. do końca roku (czyli np. po 25 pb. na dwóch ostatnich tegorocznych posiedzeniach) oraz obniżek o kolejne 100 pb. w roku 2025 i jeszcze 50 pb. w roku 2026.

Realizacja tego scenariusza oznaczałaby, że za mniej więcej rok zobaczyli stopę funduszy federalnych w okolicy 3%. Na taki poziom wskazują też notowania kontraktów terminowych. Według obliczeń FedWatch Tool traderzy za najbardziej prawdopodobny przedział stopy funduszy federalnych we wrześniu 2025 roku uważają poziom 2,75-3,00%. To prawie o połowę mniej niż jeszcze przedwczoraj! W kartach jest zatem gwałtowne poluzowanie polityki monetarnej w Stanach Zjednoczonych.

Warto przy tym odnotować, że projekcje makroekonomiczne członków FOMC nie wydają się uzasadniać tak głębokich obniżek stóp procentowych. Mediana prognoz nadal zakłada, że inflacja PCE (deflator wydatków konsumpcyjnych) utrzyma się powyżej 2% w tym i w przyszłym roku. Owszem, są to wartości niższe niż w projekcji z czerwca, ale tylko o 0,2-0,3 pkt. proc. Także o 0,2 pkt. proc. urosła mediana prognoz dla stopy bezrobocia. Co ciekawe, prawie niezmienione zostały oczekiwania względem dynamiki PKB, która ma ustabilizować się na poziomie 2,0% najbliższych latach. Zatem przynajmniej oficjalnie nikt w FOMC nie prognozuje recesji w Stanach Zjednoczonych. Skoro jest tak dobrze, to po co tak gwałtowne cięcia stóp procentowych?

Panika czy tylko „rekalibracja”?

Przy takich założeniach makro tak gwałtowną obniżkę ścieżki przyszłych stóp procentowych trudno uznać za coś innego niż panika. Albo w najlepszym wypadku za przyznanie się do błędu, że stopy procentowe zbyt długo były utrzymywane na zbyt wysokim poziomie (tak zresztą uważa spora część ekonomistów). Jednakże przewodniczący Fedu Jerome Powell tak nie twierdzi i mówił, że sytuacja gospodarcza jest pod kontrolą.

- Ta decyzja odzwierciedla nasze rosnące przekonanie, że w ramach właściwej rekalibracji naszej polityki monetarnej siła rynku pracy może być utrzymana przy inflacji zmierzającej w dół do 2% - powiedział na wrześniowej konferencji prasowej szef Fedu. - Gospodarka USA jest w dobrym miejscu i nasza dzisiejsza decyzja ma za zadanie ją tam utrzymać – dodał Powell.

- Wierzymy, że przy odpowiedniej rekalibracji naszej polityki możemy nadal mieć rosnącą gospodarkę, która będzie podtrzymywała rynek pracy – tak przewodnicy Powell odpowiedział na pytanie, dlaczego projekcie Komitetu nie widzą dalszego pogorszenia kondycji rynku pracy. W przeszłości, gdy stopa bezrobocia w USA już zaczynała rosnąć, to znacząco wzrastała później w kolejnych kwartałach. Według Powella tym razem ma być inaczej, niż zwykle bywało w przeszłości.

Problem w tym, że historyczne doświadczenia stoją w sprzeczności z deklaracjami Jaya Powella. Po pierwsze, każde dziecko wie, że rolą prezesa Fedu jest wywołanie recesji, z której będzie on nas „ratował”. Przez poprzednie pół wieku nie zdarzyło się, aby po tak silnej fali inflacji i tak zdecydowanych podwyżkach stóp procentowych (i przy inwersji krzywej terminowej) gospodarka USA uniknęła formalnej (tj. ogłoszonej przez NBER) recesji. Jeśli tym razem się uda, będzie to pierwszy taki przypadek.

Przeczytaj także

Po drugie, przez poprzednie 35 lat tylko raz zdarzyło się, aby serii obniżek stóp procentowych w Rezerwie Federalnej nie towarzyszyły poważne perturbacje w gospodarce lub na rynkach finansowych. Rok 1991 to recesja wywołana szokiem naftowym po I wojnie w Zatoce Perskiej. Rok 1998 to upadek funduszu LTCM i kryzys rosyjski. Rok 2001 to pęknięcie bańki internetowej i płytka recesja w USA (oraz głębsza w Europie). Rok 2007 to początek kryzysu finansowego i największa powojenna recesja w dziejach świata. Oraz rok 2019 i późniejsza globalna recesja spotęgowana covidowymi lockdownami niszczącymi aktywność gospodarczą. Wszystkie te daty łączy jedno: cykl obniżek stopy funduszy federalnych. Dla kontrastu mamy jedynie rok 1995, gdy Fed obniżył stopy i nic złego się nie stało.

Ponura analogia z XXI wieku

Jest coś jeszcze. Otóż we współczesnej historii to dopiero trzeci taki przypadek, aby Rezerwa Federalna rozpoczynała cykl obniżek od razu od cięcia o 50 pb. (zwykle było to „standardowe” -25 pb.) . Dwa poprzednie takie przypadki zakończyły się bardzo źle dla rynków akcji. Pierwszym było cięcie ze stycznia 2001 a drugim 50-punktowa obniżka we wrześniu 2007 roku. W obu tych przypadkach indeks S&P500 notował mocne spadki w horyzoncie kolejnych 12-24 miesięcy.

|

Stopy zwrotu z głównych klas aktywów po pierwszej w cyklu obniżce stóp proc. w USA (od 1990 r.) |

||||||||

|---|---|---|---|---|---|---|---|---|

| Instrument | Luzowanie monetarne poprzedzone inwersją krzywej terminowej w USA | Luzowanie monetarne bez wystąpienia inwersji | ||||||

| Miesiąc pierwszej obniżki | I 2001 | IX 2007 | VII 2019 | Średnia | VII 1995 | IX 1998 | Średnia | |

| Wielkość pierwszej obniżki | 50 pb. | 50 pb. | 25 pb. | 25 pb. | 25 pb. | |||

| S&P500 | 6 mc-y | -11,4% | -13,4% | 8,2% | -5,5% | 13,2% | 26,5% | 19,9% |

| 12 m-cy | -17,3% | -23,6% | 9,8% | -10,4% | 13,9% | 26,1% | 20,0% | |

| 24 m-cy | -37,4% | -30,8% | 47,5% | -6,9% | 69,8% | 41,2% | 55,5% | |

| Obligacje USA | 6 mc-y | 3,6% | 8,6% | 4,2% | 5,5% | 7,5% | 2,9% | 5,2% |

| 12 m-cy | 6,6% | 8,7% | 11,8% | 9,0% | 5,1% | 1,6% | 3,4% | |

| 24 m-cy | 18,0% | 15,5% | 8,5% | 14,0% | 15,7% | 10,5% | 13,1% | |

| Indeks dolara | 6 mc-y | 4,3% | -3,7% | -5,6% | -1,7% | 7,8% | 5,7% | 6,8% |

| 12 m-cy | 6,2% | 6,7% | -6,6% | 2,1% | 5,1% | 3,2% | 4,2% | |

| 24 m-cy | -10,8% | 10,2% | -9,9% | -3,5% | 9,5% | 1,9% | 5,7% | |

| Złoto | 6 mc-y | 0,2% | 22,6% | 12,0% | 11,6% | 6,2% | 0,2% | 3,2% |

| 12 m-cy | 6,4% | 17,1% | 38,8% | 20,8% | 1,3% | 1,0% | 1,2% | |

| 24 m-cy | 38,1% | 35,3% | 28,2% | 33,9% | -15,1% | -11,4% | -13,3% | |

| Źródło: qnews.pl na podstawie danych Bloomberga | ||||||||

Co więcej, podobnie jak wtedy także teraz mieliśmy do czynienia z inwersją krzywej terminowej w USA. Przypomnę tylko, że przez poprzednie 55 lat inwersja krzywej terminowej poprzedziła każdą recesję w USA i tylko raz jej wystąpienie nie zakończyło się recesją. Zatem tegoroczne cięcie stopy funduszy federalnej od razu o 50 pb. budzi bardzo negatywne skojarzenia z początkami silnych bess XXI wieku. Uważam, że kierownictwo Rezerwy Federalnej zwyczajnie spanikowało i przestraszyło się rosnącej stopy bezrobocia. W Fedzie najprawdopodobniej uznali, że są już spóźnieni (zresztą jak zwykle) z rozpoczęciem poluzowania polityki monetarnej. I stąd decyzja zaprzeczająca wszystkim oficjalnym komunikatom formułowanym przez fedowskich oficjeli przez ostatnie miesiące.

Reasumując, historyczne doświadczenia uczą nas, że po takim posunięciu Rezerwy Federalnej powinniśmy zacząć się bać. Obecna sytuacja przypomina tę z końcówki roku 2000 czy jesieni 2007. Warto też mieć świadomość, że w gospodarce i na rynkach finansowych nigdy nic nie jest pewne. Historia rzadko kiedy się powtarza, ale często się rymuje. Dlatego też przeszłe analogie nie mogą stanowić jedynego punktu podparcia dla decyzji inwestycyjnych.