Dolar amerykański jest światową walutą rezerwową od ponad 80 lat, z czego od blisko pół wieku nie jest już powiązany ze złotem. Na rynkach finansowych nie słabną spekulacje, że czas dolara jest już policzony. Czym jednak można by zastąpić "zielonego"?

- Skąd się w ogóle wziął ten status dolara? Tu musimy się cofnąć w czasie do roku 1944 i konferencji w Bretton Woods. - Wyobraźmy sobie, że jest ten rok '44, końcówka II wojny światowej. I teraz mamy tak: z jednej zniszczoną Europę, zniszczone miasta, zniszczona gospodarka. Podobnie jest w Japonii i Chinach - nakreśla ówczesne realia dyrektor ds. produktów inwestycyjnych i wartości dewizowych Mennicy Polskiej Marta Bassani-Prusik podczas Konferencji WallStreet29.

- No i są Stany Zjednoczone, które których gospodarka w tamtym czasie ma się świetnie. Jeśli chodzi o rozwój przemysłu, wręcz fantastycznie. Do tego w latach 20. i 30. Amerykanie odkryli gigantyczne złoża ropy naftowej na terenie swojego kraju. Także Ameryka ma się świetnie i jej gospodarka stanowi 50% PKB całego świata - dodaje ekspertka Mennicy Polskiej.

Mamy zatem sytuację, gdy gospodarka USA generuje połowę światowego PKB, Ameryka jest globalną potęgą przemysłową i militarną, a dolar najbardziej pożądaną walutą świata. - A jeszcze Amerykanie na tym białym koniu wjechali w Normandii i uratowali całą Europę, a może nawet cały świat od nazistów - pointuje Bassani-Prusik.

W ramach układu z Bretton Woods podtrzymano sztywny parytet wymiany dolara na złoto po stałej cenie 35 USD za uncję trojańską. Był to parytet ustalony jeszcze w roku 1934 przez prezydenta Franklina D. Roosevelta, który rok wcześniej ograbił Amerykanów ze złota, po czym zdewaluował dolara. Porozumienie z Bretton Woods pozwalało zagranicznym bankom centralnym wymieniać nieograniczone ilości dolarów na złoto po stałej cenie 35 USD/oz. Natomiast wszystkie pozostałe waluty wymienialne miały sztywno ustalone kursy względem dolara.

Od Bretton Woods przez plan Marshalla do ery petrodolara

- W 1944 roku mamy w USA gospodarkę, która była nastawiona na wojnę. Czyli przemysł ciężki, zbrojeniowy, wojenny. No ale wiemy, że czasy wojny się kończą i trzeba pomyśleć, co robić. Tak, mamy już ten as w rękawie, że nasza waluta będzie walutą, w której będzie się rozliczał cały świat. No to teraz musimy całemu światu wyprodukować wszystko to, czego oni nie mają, bo jest wszystko zniszczone: czyli samochody, maszyny, sprzęty gospodarcze. A więc wszystko, co jest potrzebne na odbudowanie świata po wojnie - tak powojenną sytuację kreśli Bassani-Prusik.

Ale jest taki problem, że te zniszczone wojną kraje nie mają pieniędzy i nie mogą kupić tych dóbr, które Amerykanie z tak wielką ochotą chcieliby produkować i sprzedawać za granicę. I wtedy przychodzi generał George Marshall, ówczesny sekretarz stanu USA.

- Marshall wpadł na taki pomysł, że skoro w Stanach jest tyle dolarów, to może pożyczymy te dolary Europie Zachodniej i Japonii (na wieczne nieoddanie, jak się później okazało). I wtedy Japonia i Europa za te dolary będzie kupowała u nas te dobra, które wytwarzamy - wyjaśniała Marta Bassani-Prusik.

System z Bretton Woods funkcjonuje sprawnie przez ponad 20 lat. Światowy handel pod hegemonią Stanów Zjednoczonych rośnie, Europa i Japonia szybko podnoszą się z wojennych zniszczeń. USA generują nadwyżki handlowe, korzystając z dobrodziejstw coraz bardziej otwartego handlu i swojej niezniszczonej przez wojnę bazy przemysłowej.

Lecz z czasem Amerykanie zaczynają nadużywać swojego przywileju emitenta globalnej waluty rezerwowej. Budowa państwa opiekuńczego za kadencji prezydenta Lyndona Johnsona w połączeniu z kosztowną wojną w Wietnamie nadwyrężają stan kasy Waszyngtonu. Rząd USA pożycza coraz więcej, emitując coraz więcej dolarów, które z czasem wywołują wzrost inflacji na świecie.

Dodatkowo wtedy też okazało się, że wielkie złoża ropy naftowej odkryte w USA przed II wojną światową są już na wyczerpaniu.

- Amerykanie mają zatem dwa wyjścia. Czy przenieść tą całą produkcję gdzie indziej, tam gdzie ta ropa jest albo gdzie jest po prostu tańsza siła robocza? Czy kupujemy ropę za nasze dolary, sprowadzamy ją do Stanów i znowu grzejemy gospodarkę? - taki dylemat postawiła Marta Bassani-Prusik.

Źródło przyczyn problemów USA wskazał francuski ekonomista Robert Triffin. Dowodził on, że kraj emitujący walutę rezerwową musi utrzymywać wysokie deficyty handlowe tak, aby reszta świata mogła zaspokoić swoje potrzeby posiadania tej waluty. To z kolei prowadzi do erozji zaufania i w konsekwencji do upadku waluty rezerwowej. Zjawisko to przeszło do historii jako "dylemat Triffina".

- Te wszystkie kraje, które się w 1944 roku umówiły ze Stanami na to, na to, że złoto, które będzie trzymane w skarbcu w Stanach Zjednoczonych, będzie miało odzwierciedlenie w ilości dolara, który jest na rynku, zaczęły się wtedy zastanawiać, czy może tego dolara jest trochę więcej. No bo skąd niby mają być pieniądze na loty w kosmos, na na wojny w Wietnamie etc. Amerykanie w tamtym czasie stają się gigantycznymi konsumentami, konsumując znacznie więcej niż 30 lat wcześniej - opisuje ekspertka Mennicy Polskiej.

W ten sposób dochodzimy do sierpnia 1971 roku, gdy prezydent USA Richard Nixon jednostronnie (i tylko "tymczasowo") wstrzymuje wymianę dolarów na złoto. Był to tzw. szok Nixona i zdaniem niektórych ponowna niewypłacalność rządu Stanów Zjednoczonych. Ten podobnie jak w roku 1934 jednostronnie zdecydował, że odda swoim wierzycielom mniej złota, niż och nich pożyczył. Złamał także zasadę utrzymywania parytetu wymiany dolarów na złoto. Ostatecznie i oficjalnie system z Bretton Woods zostaje zakończony jednak dopiero trzy lata później, w roku 1974. Niemal równo po 30 latach.

W tym momencie powstają waluty fiducjarne. Czyli pieniądze niemające pokrycia w żadnym materialnym dobrze i które można kreować w dowolnie dużych ilościach. Przez dekadę kształtuje się system płynnych kursów walutowych, gdzie wartość jednej waluty względem drugiej kształtowana jest przez rynek oraz porozumienia rządów i banków centralnych. To na przełomie lat 70. i 80. wykuwa się tzw. system petrodolara. Polegał on na tym, że kraje arabskie akceptują zdewaluowanego dolara jako zapłatę za ropę naftową importowaną do USA. Rząd Stanów Zjednoczonych zapewnia im militarną protekcję, ale w zamian Arabowie muszą lokować swoje dolarowe nadwyżki w amerykańskich obligacjach skarbowych.

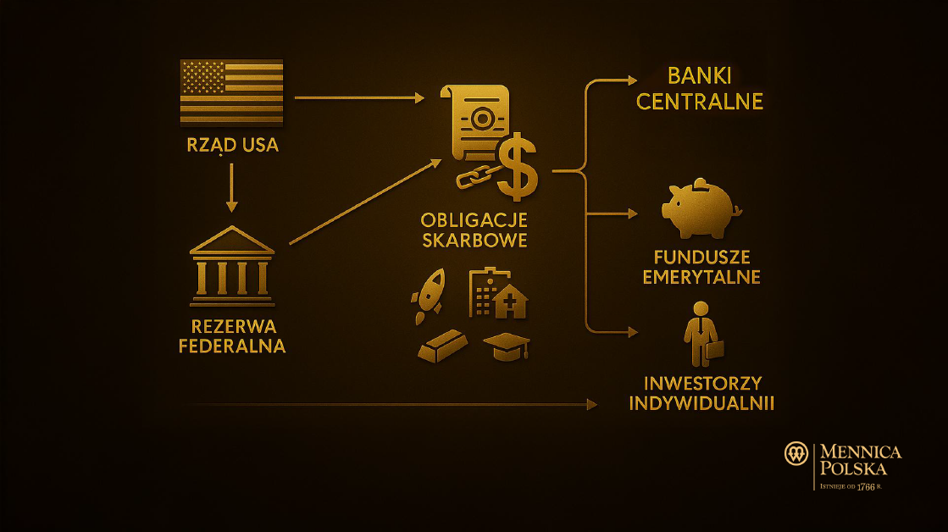

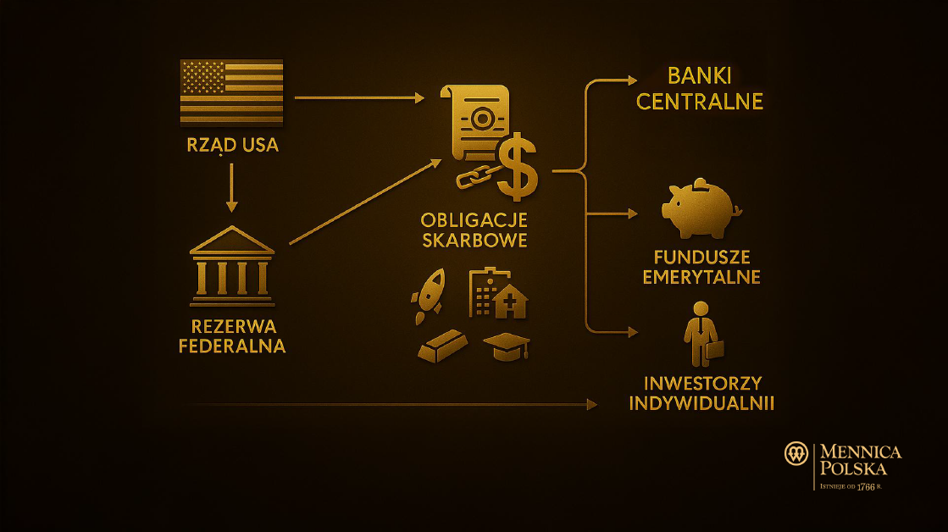

- To jest ten moment kiedy obligacje rządu USA zaczynają mieć coraz większe znaczenie na świecie. Gdy rząd USA jak potrzebuje pieniędzy na czy czy na budowę dróg, czy na szpitale, na edukację, to dogaduje się z Fedem. Fed drukuje dolary,a obligacje są sprzedawane na Wall Street. Są chętnie kupowane, bo w tamtym były postrzegane tak dobrze jak złoto. Ryzyko w zasadzie było może niezerowe , ale w praktyce postrzegano je jako instrument wolny od ryzyka - mówiła Bassani-Prusik.

Od petrodolara do globalnego kryzysu finansowego

System petrodolara i późniejsze załamanie się gospodarki socjalistycznej w ZSRR i jego satelitach jak również w Chinach i Indiach pozwolił królować dolarowi przez następne 30 lat. Ale świat się zmieniał. Produkcja przenosi się z Ameryki do Chin, Meksyku czy innych krajów rozwijających się. Chiny stają się coraz bogatsze i od przyjęcia do WTO na początku XXI wieku przeistaczają się w "fabrykę świata" i największego eksportera na planecie.

Natomiast złoto oddziela się od dolara, pozostając domeną najbardziej zatwardziałych "goldbugów". Banki centralne Zachodu masowo pozbywają się "barbarzyńskiego reliktu" w latach 90. oraz w pierwszej dekadzie XXI wieku. Gospodarka Stanów Zjednoczonych notuje coraz większe deficyty handlowe i fiskalne. Natomiast Chiny gromadzą coraz większe nadwyżki lokowane w obligacjach rządu USA. To wszystko trwa do wybuchu światowego kryzysu finansowego w lipcu 2007, który jesienią roku następnego o mało co nie zniszczył globalnego systemu monetarnego.

- W związku z tym Chińczycy po tym szoku w 2008 roku zdają sobie sprawę, że te zachodnie rynki finansowe wcale nie są takie stabilne, jakie by się wydawały. Czyli te nadwyżki finansowe już nie idą takim wesołym strumieniem na Wall Street, tylko zaczyna się dywersyfikacja. Dywersyfikacja polega nie tylko na tym, że inwestujemy na innych rynkach finansowych, ale polega też na tym, że kupują na przykład commodities, między innymi złoto - wyjaśnia Marta Bassani-Prusik.

Zmienia się także chińska gospodarka. Zamiast stawiać na eksport, Pekin pompuje biliony dolarów w budowę infrastruktury i usiłuje pobudzić krajową konsumpcję. Chiny ograniczają zakupy amerykańskich obligacji skarbowych. Z kolei w Ameryce Fed uruchamia drukarki i skupuje papiery skarbowe za biliony świeżo wykreowanych dolarów. W tym momencie dług publiczny Stanów Zjednoczonych przekracza już 36 bilionów dolarów.

Świat po kryzysie. Żadnych zasad i żadnej alternatywy?

- Co będzie dalej? Nie wiemy czy będzie nadal rósł, czy też stanęliśmy na krawędzi. Teraz jest czas na zmianę - pointuje Bassani-Prusik. I cytuje statystyki, według których złoto i kryptowaluty stanowią ok. 17% całkowitej podaży pieniądza na świecie. Pozostałe 83% to waluty fiducjarne. Czy któraś z tych walut mogłaby obecnie zastąpić dolara w roli globalnej waluty rezerwowej?

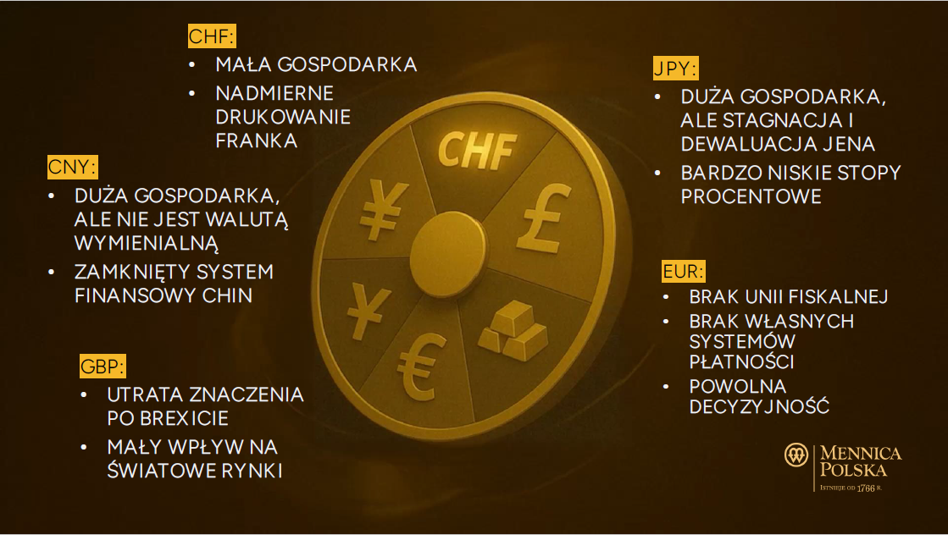

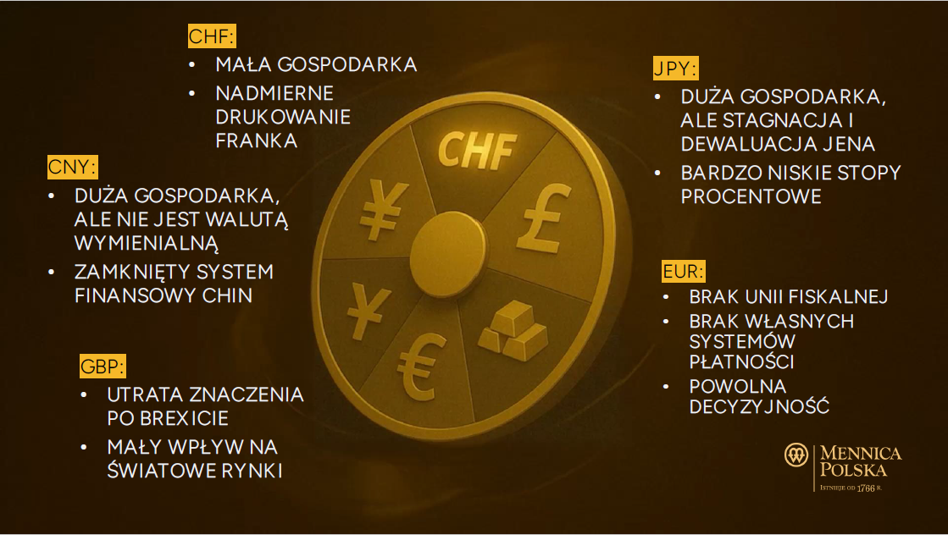

- Może frank szwajcarski, bo przecież to jest taka bezpieczna przystań? Natomiast problem jest taki, że Szwajcaria to jest kraj, który ma niecałe 9 milionów mieszkańców. Jakbyśmy musieli wydrukować tyle waluty, żeby każdy bank centralny miał miał jej miał jej wystarczająco dużo, prawdopodobnie stałoby się to jakąś katastrofą ekonomiczną dla samej Szwajcarii. W związku z tym to raczej nie jest dobry wybór - zastanawia się ekspertka Mennicy Polskiej.

Takiego problemu nie mielibyśmy, gdyby gdyby został walutą rozliczeniową. Chiny to przecież gigantyczna gospodarka, ogromna liczba ludności, baza przemysłowa i największy eksporter świata - co trochę przypomina Amerykę z lat 40. Ale jest jeden "mały" problem.

- Juan nie jest chętnie wybierany na walutę rezerwową, stanowi zaledwie 2-2,3% waluty rezerwowej w bankach centralnych. Juana kupujemy po to, żeby pojechać do Chin, kupić towar i jak ewentualnie sprzedajemy tam towary, to szybko juana wymieniamy albo na inne waluty, albo na commodities - wyjaśnia specjalistka Mennicy Polskiej.

Już nawet większy udział w rezerwach walutowych (ok. 4%) ma dawna globalna waluta rozliczeniowa - czyli funt brytyjski. A ten lata świetności ma już dawno za sobą. Trochę podobnie jest z jenem japońskim - kolejną walutą z koszyka SDR. Tutaj problemem jest polityka skrajnie niskich stóp procentowych prowadzona przez Bank Japonii, przez co inne banki centralnie niechętnie lokują rezerwy w japońskiej walucie.

Jak nie dolar, to może euro lub waluta krajów BRICS?

- No i teraz mój jeden z typów takich osobistych - euro. W tym momencie euro nie ma szans na to, żeby zostać walutą rezerwową. Ale gdybyśmy popracowali, znaczy może nie my, ale bank centralny nad pewnymi przeszkodami, które można przeskoczyć, to myślę, że to w jakiejś perspektywie, jeśli bylibyśmy konsekwentni, to może być możliwe - tak sprawę widzi Marta Bassani-Prusik (podkreślenie od redakcji).

Obecnie euro stanowi około 20% rezerw finansowych świata, ale problem polega na braku decyzyjności w Europejskim Banku Centralnym, który żeby podjąć jakąś decyzję potrzebuje zgód wielu państw. -Gdyby Unia Europejska była w stanie przyspieszyć tę decyzyjność, podpisać dodatkowe traktaty czy czy ustawy, które by to przyspieszyły, to myślę, że wtedy byłoby łatwiej i szybciej EBC podejmować decyzje, które czasami są niezbędne - uważa Bassani-Prusik. Dodatkowym problemem jest brak szeroko rozpowszechnionych i europejskich masowych systemów rozliczeniowych.Tutaj dominują rozwiązana amerykańskie: Visa i Mastercard. Oba oparte o dolara.

- Drugim moim typem jest waluta krajów BRICS, ale tej waluty w tej chwili nie ma. W związku z tym nie ma na razie czego tutaj analizować. Natomiast nie ma żadnych przeszkód, żeby mogło to coś powstać i szybko stać się walutą rezerwową. Także myślę, że teoretycznie, może nawet praktycznie ta nowa waluta krajów BRICS może być konkurencją dla dolara - snuje swoje rozważania ekspertka Mennicy Polskiej.

A co ze złotem, bo złoto też tutaj mamy na tym kole fortuny? - Chciałabym zmienić w ogóle postrzeganie złota. Zastanówmy się, co by było, gdybyśmy do wyrażania wartości złota odrzucili to, co robimy zwykle. Czyli nie dolary, nie euro, nie jeny, nie cokolwiek innego, tylko wrócili do stanu sprzed 1000 lat i używali wagi. Wtedy zupełnie inaczej postrzegamy wartość złota. Wartość złota w czasie - może z pewnymi odchyleniami - w zasadzie jest niezmienna, Np. willa z lat 70. w Kalifornii była mniej więcej tyle warta, ile taka 400-uncjowa sztabka złota. To jest teraz mniej więcej 12 milionów. Czyli tyle, ile teraz nowy dom w Kalifornii - zauważa Marta Bassani-Prusik.

- W przypadku jakiegoś gigantycznego kraku złoto będzie pewnie więcej warte niż 95% reszty naszego portfela ulokowanego na rynkach finansowych. Mało prawdopodobne, ale może się wydarzyć i dlatego banki centralne mają złoto. Ale czy złoto może zastąpić dolara? Myślę, że nie. Z prostej przyczyny: nie tyle mamy złota - taki wniosek wyciągnęła ekspertka Mennicy Polskiej. Choć równocześnie wystarczyłoby znacząco zrewaluować złoto (czyli kilkukrotnie podnieść cenę złota w relacji do USD), aby całe równanie zaczęło nam się zgadzać. Taki jednak scenariusz - czyli pokrycie fiducjarnego pieniądza fizycznym złotem - od kilku dekad pozostaje przepowiednią raczej niewychodzącą poza wąskie kręgi "goldbugów".