W czwartek, 14 sierpnia, spółki z NewConnect hurtowo publikują raporty okresowe za drugi kwartał w ostatnim przeznaczonym na to terminie. Po czterech latach z rzędu, gdy indeks mierzący kondycję tego rynku notował straty, jest szansa, żeby w tym roku wreszcie odbił. Na NewConnect można znaleźć prawdziwe perełki, mówią przedstawiciele nielicznych inwestorów instytucjonalnych, ale wskazują też na bolączki małej giełdy.

Rewitalizacja NewConnect to jedno ze sztandarowych haseł nowego zarządu GPW pod przewodnictwem prezesa Tomasza Bardziłowskiego. Minął już ponad rok od ogłoszenia ogólnych pomysłów, jak to zrobić. Konieczność przyciągnięcia inwestorów instytucjonalnych m.in. poprzez integrację funduszy private equity, poprawa płynności oraz jakości ładu korporacyjnego, rozszerzenie programu wsparcia analitycznego czy modyfikacja segmentacji rynku to najważniejsze postulaty mające na celu ożywienie NewConnect.

Na właściwe leczenie NewConnect jeszcze czekamy

Do tej pory udało się zmienić kryteria kwalifikacji do segmentu NC Focus (obecnie 56 z 362 spółek), tak, aby stał się on bardziej „elitarny” względem pozostałych segmentów: NC Base i NC Alert. Kluczowe w tym aspekcie było podwyższenie wymaganego poziomu kapitalizacji (do 24 mln zł), wprowadzenie kryterium minimalnego poziomu free float (10 proc.) oraz obowiązku wprowadzenia do obrotu co najmniej 50 proc. wszystkich akcji zwykłych. Nowe zasady będą brane pod uwagę po raz pierwszy przy kwalifikacji 26 września 2025 roku.

Ponadto możemy powiedzieć, że w ramach rozpoczętej piątej edycji Programu Wsparcia Analitycznego, publikowane będą także biuletyny kwartalne opisujące segment NC Focus przygotowywane przez analityków Domu Maklerskiego INC oraz Domu Maklerskiego Banku Ochrony Środowiska. Najważniejsze jednak zmiany wciąż przed nami.

Giełda zapytana, na jakim etapie realizacji są pomysły dotyczące poprawy płynności, obranych wskaźników do ewaluacji procesu czy zwięszenia roli funduszy ventures capital, prosi, aby uzbroić się w cierpliwość. „Zespoły odpowiedzialne za projekt rewitalizacji rynku NewConnect obecnie nad nim pracują” – usłyszałem w biurze prasowym GPW. Szczegóły mają zostać przedstawione „wkrótce”, przy czym mowa tu tygodniach. Pytam zatem o opinie na temat NewConnect w nielicznych inwestujących tam jeszcze funduszach inwestycyjnych.

„OFE i największe TFI wyszły z rynku NewConnect, zostało na nim 10, może 15 funduszy TFI, które działają” – informował prezes GPW Tomasz Bardziłowski ogłaszając projekt rewitalizacji NewConnect. „Inwestowanie w spółki notowane na tym rynku nie jest proste z perspektywy inwestorów instytucjonalnych. Fundusze inwestycyjne i emerytalne preferują spółki większe, bardziej płynne” – komentuje pytany o inwestycje na NewConnect prezes i założyciel Quercusa Sebastian Buczek, który ze swoją spółką na NewConnect debiutował, a teraz na rynku głównym może pochwalić się jej wyceną na poziomie 620 mln zł.

Na NewConnect były i nadal są perły

Wśród jeszcze obecnych na NewConnect funduszy znajdziemy jednak prawdziwych gigantów, jak PZU TFI, które jest obecne w akcjonariacie kilku spółek z małego rynku (m.in. Grupa Klepsydra, HiProMine, ATC Cargo).

„NewConnect traktujemy jako wartościowy segment rynku kapitałowego w Polsce, w którym można znaleźć prawdziwe perełki oferujące potencjalnie wysoki zwrot z inwestycji. Warunkiem efektywnego inwestowania na tym rynku jest jednak solidny warsztat analityczny, niezbędny do rzetelnej analizy potencjału w relacji do ryzyka – które w przypadku przedsiębiorstw na wczesnym etapie rozwoju jest podwyższone” – komentuje dla Bankier.pl Tomasz Matras, dyrektor biura rynku akcji TFI PZU.

Na jedną z takich perełek wyrasta Scanway, czyli obok Creotech Instruments (notowany obecnie na rynku głównym, ale po przejściu z NewConnect) druga giełdowa spółka rozwijająca technologie kosmiczne. W tym roku jej kurs zyskał już 173 proc. ale jeszcze dynamiczniej rozwija się sama spółka. W samym II kwartale 2025 roku Scanway osiągnął rekordowe 8,4 mln zł przychodów po wzroście o 120 proc. rdr., pokazując wzrost EBITDA o 216 proc. rdr do 4,7 mln zł. i wzrost zysku o 211 proc., rdr do 3,7 mln zł.

„Jako Esaliens TFI aktywnie inwestujemy również na rynku NewConnect, jednak kluczowe znaczenie mają dla nas długoterminowe perspektywy rozwoju spółek. Dobrym przykładem jest Bloober Team, który w ostatnich latach dynamicznie się rozwinął, przeniósł notowania na rynek główny GPW i – mamy nadzieję – w przyszłości dołączy do głównych indeksów. Podobnych sukcesów oczekujemy m.in. po Scanway” – tłumaczy Andrzej Bieniek, dyrektor inwestycyjny Esaliens TFI, funduszu, który także pozostaje aktywny na NewConnect, angażując się m.in. jeszcze w Lichthund, HiProMine czy Platige Image.

Perspektywa przejścia na rynek główny z NewConnect może być kusząca dla zarządzających. Inwestycja w taką spółkę, gdy jeszcze jest na rynku alternatywnym, to jak wejście do rozpędzającego się pociągu i zajęcie lepszego miejsca przy oknie. Historia zna przypadki Unimotu, Synektika, Mobruk, Voxela, Bioceltix, PGS Software czy DataWalk oraz wielu innych spółek, które na NewConnect debiutowały, by w końcu trafić na rynek główny i do głównych indeksów GPW.

„W przypadku funduszy Quercus historycznie inwestowaliśmy w spółki notowane na NewConnect, szczególnie w przypadku, kiedy firmy miały szanse rozwinąć się i przejść na rynek główny” – mówi prezes Buczek. „NewConnect ma istotną rolę w ekosystemie rynku kapitałowego – jest miejscem, gdzie spółki mogą zdobywać finansowanie i doświadczenie przed wejściem na rynek główny” – dodaje Andrzej Bieniek z Esaliens TFI.

Ale jak trafić na taką spółkę, która okaże się perłą na miarę 11 bit studios, Scope Fluidics czy Spyrosoftu? „Przy selekcji spółek do portfeli funduszy akcyjnych TFI PZU liczą się dla nas przede wszystkim dwie rzeczy: analiza fundamentalna – w tym modelu biznesowego, otoczenia konkurencyjnego, jakości zarządzania, wyników finansowych, długoterminowych perspektyw – oraz analiza płynności. Jeśli spółka notowana na NewConnect spełnia wszystkie oceniane przez nas kryteria, to nie ma przeciwwskazań, żebyśmy w nią zainwestowali” – wyjaśnia Tomasz Matras z PZU TFI.

Płynność główną bolączką

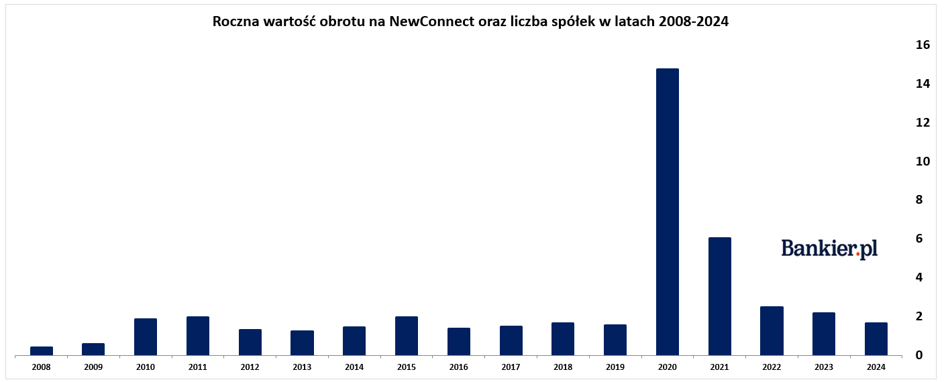

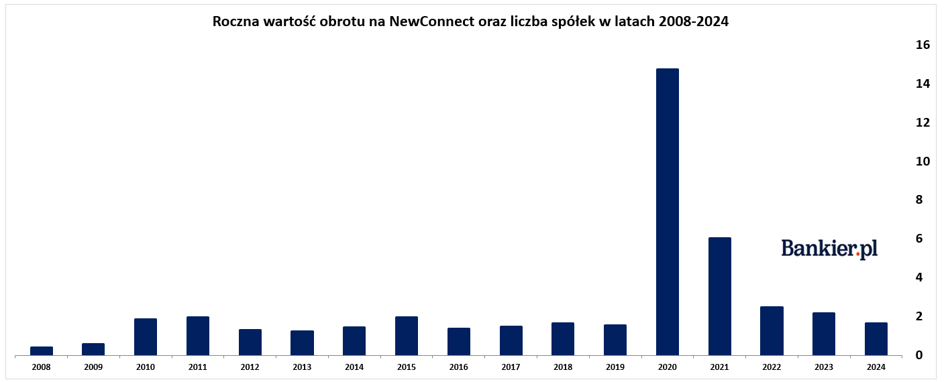

Płynność to największa bolączka NewConnect. Nabycie za większą kwotę pakietu akcji przez fundusz inwestycyjny, nawet w ciągu kilku sesji, może podbić notowania danej spółki o kilkadziesiąt procent. Jeszcze trudniej wyjść z inwestycji, by nie załamać kursu. Wyjątkiem był rok 2020, kiedy inwestorzy kupowali w skali nigdy niewidzianej do tej pory na tym rynku. Roczna wartość obrotu sięgnęła blisko 15 mld zł, przekraczając ponad 10-krotnie średnią z poprzednich lat wynoszącą niespełna 1,4 mld zł. W 2024 r. roczne obroty przekroczyły 1,64 mld zł i były najniższe w czasach po pandemii. W I połowie 2025 r. było już lepiej i tylko w sześć miesięcy obrócono papierami za 1,2 mld zł.

„Z perspektywy inwestora instytucjonalnego największym wyzwaniem na rynku alternatywnym pozostaje niska płynność. (…) Wprowadzenie rozwiązań zwiększających płynność oraz poszerzających free float mogłoby znacząco podnieść jego atrakcyjność dla zarządzających funduszami. Dodatkowym ograniczeniem jest często wysoka koncentracja akcjonariatu, która ogranicza swobodny obrót akcjami” – mówi Andrzej Bieniek z Esaliens TFI.

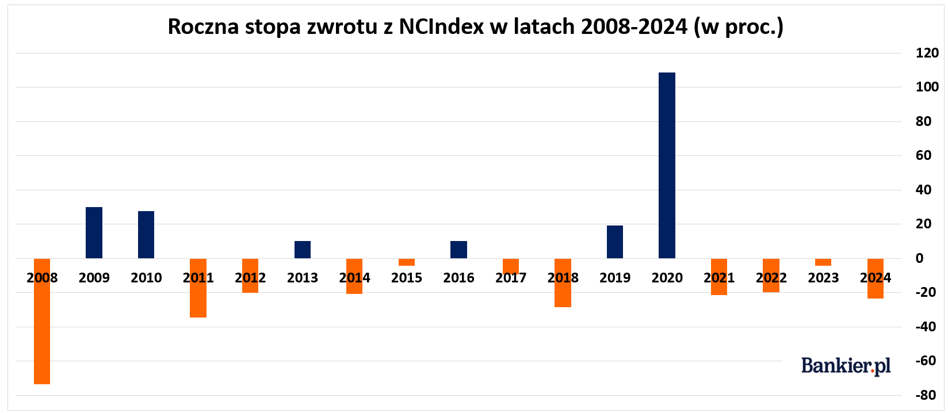

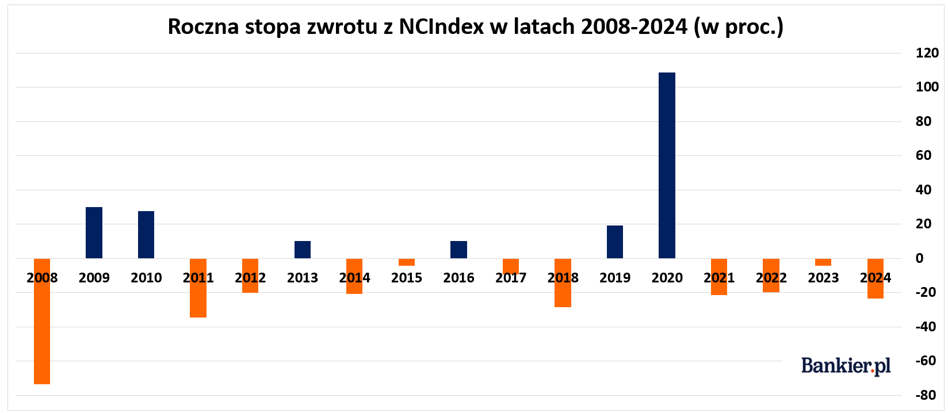

Zwiększone obroty w 2025 r., świadczące o napływie kapitału pozytywie wpływają na rynek. W tym roku NCIndex mierzący kondycję rynku NewConnect zyskał blisko 12 proc. i ma szansę po raz pierwszy od czterech lat skończyć rok na plusie. Ostatni raz dodatnia stopa zwrotu na indeksie miała miejsce właśnie w 2020 r.

W czwartek 14 sierpnia kilkadziesiąt spółek z NewConnect pokaże raporty za drugi kwartał. Wtedy mija nieprzekraczalny termin 45 od zakończenia kwartału na publikację sprawozdania. Sesja będzie pełna sporych wahań kursów i emocji inwestorów reagujących na te raporty, które spółki pokażą przed sesją. Jak zwykle ciekawe będą listy prezesów do akcjonariuszy i pomysły ogłaszane inwestorom na najbliższe kwartały. Konferencje wynikowe to rzadkość na NC, zatem raport okresowy pozostaje głównym kanałem komunikacji z rynkiem.

Można z pewnością powiedzieć, że w wielu aspektach NewConnect niedomaga, o czym szerzej w takich artykułach jak „NewConnect is brutal and full of zasadzkas” lub „Rynek groszówek ma się coraz gorzej”, ale być może jesteśmy świadkami powolnej poprawy, nie tylko notowań indeksu, ale i jego organizacji, do czego niezbędne są zaanonsowane działania GPW, na które czekamy.

"Widać, że mała giełda umożliwia młodym spółkom rozwinięcie skrzydeł. Naturalne jest jednak, że nie każda z nich osiągnie rynkowy sukces i przyniesie zyski inwestorom” - przekonuje Tomasz Matras z PZU TFI. „Uważamy, że obowiązek zapewnienia animatora dla każdej spółki istotnie poprawiłby warunki handlu” – dodaje Andrzej Bieniek z Esaliens TFI.

Mimo trudności w codziennym handlu perspektywa znalezienia przysłowiowej perły, która da zarobić setki, a może nawet tysiące procent, wliczając w to przejście na rynek główny GPW, przyciąga część zarządzających, szukających przewagi na tymi, którzy na NewConnect nawet nie patrzą. Wśród funduszy inwestujących pieniądze swoich klientów poza wspomnianymi, znajdziemy m.in. także fundusze Pekao TFI czy Rockbridge TFI, ale również największy na świecie Norweski Fundusz Majątkowy.