Płatność kartą za granicą w obcej walucie przypomina nieco grę w ruletkę – niemal nigdy nie wiemy, jaka kwota będzie ostatecznie widnieć w historii rachunku. Produkt oferowany przez Revolut stawia sobie za cel zlikwidowanie tej niepewności. To zadanie spełnia doskonale, ale ma także kilka ograniczeń, do których muszą przyzwyczaić się klienci, którzy do tej pory korzystali wyłącznie z usług banków.

Kariera wielowalutowych kart płatniczych na dobre zaczęła się kilka lat temu, gdy organizacje płatnicze zmieniły sposób rozliczania transakcji wymagających wymiany środków. Część banków w Polsce wprowadziła wówczas opłaty za przewalutowanie, próbując zrekompensować sobie wysychające źródło przychodów.

Co bardziej świadomi klienci już dawno zwracali uwagę na koszty posługiwania się krajową, podłączoną do złotowego konta, kartą na wyjazdach. Zmiany w cennikach wprowadzane od 2015 r. tylko powiększyły grono niezadowolonych. Banki zaczęły wprowadzać do oferty plastiki, które same przełączają się pomiędzy rachunkami w różnych walutach, ale ten sam problem na swoją korzyść starają się wykorzystać także instytucje niebankowe. Jedną z nich jest fintechowy „jednorożec” – Revolut, bohater dzisiejszego odcinka z cyklu "Recenzja Bankier.pl".

To nie jest rachunek bankowy

Propozycja Revolut na pierwszy rzut oka przypomina pakiet walutowych rachunków bankowych połączony z wirtualną lub fizyczną kartą płatniczą. Warto jednak podkreślić, że mamy do czynienia nie z bankiem, ale z instytucją pieniądza elektronicznego. Ma to kilka konsekwencji, których polscy użytkownicy mogą nie być świadomi ze względu na nikłą popularność e-pieniądza w naszym kraju.

Po pierwsze, środki przechowywane na „kontach” nie są oprocentowane. Po drugie, nie mają prawnego statusu depozytu. Firma jest nadzorowana przez brytyjski urząd FCA i nie obejmuje jej system gwarantowania depozytów. Regulacje wymagają jednak, aby środki użytkowników były przechowywane osobno (nie wchodzą do masy upadłościowej spółki) lub zabezpieczone gwarancją bankową. W przypadku Revolut trafiają one na rachunki w bankach Lloyd’s oraz Barclays. W razie upadłości banków klienci mają pierwszeństwo do tych pieniędzy przed innymi wierzycielami.

Założenie rachunku – prosto i mobilnie

Usługa Revolut oparta jest na aplikacji mobilnej. Warto podkreślić, że potencjalny użytkownik pakietu z poziomu komputera nie może się zarejestrować. Witryna firmy pełni przede wszystkim funkcję informacyjną, nie znajdziemy tam serwisu transakcyjnego będącego odpowiednikiem bankowości internetowej. Podejście „mobile only” wyróżnia ten fintech na tle tradycyjnych instytucji finansowych.

Revolut proponuje osobom fizycznym trzy wersje usługi – darmową, poszerzoną o dodatkowe funkcje premium (kosztującą 29,99 zł miesięcznie) oraz najbardziej rozbudowaną Metal (49,99 zł miesięcznie). Skupmy się na podstawowym pakiecie, wystarczającym dla osób, które potrzebują tylko doraźnie korzystać z e-portfela.

Oprogramowanie można pobrać ze sklepu Google Play lub App Store. Aplikację przygotowano tylko na te dwie największe platformy. Proces rejestracji nie powinien sprawić kłopotu nawet początkującym użytkownikom smartfonów. Składają się na niego następujące kroki:

- Podanie numeru telefonu, z którym zostanie skojarzone konto. Warto pamiętać, że większość późniejszych czynności będzie można wykonać tylko z tego urządzenia, a niektóre operacje będą potwierdzane jednorazowym hasłem SMS. Może to być istotne dla osób, które w podróży zmieniają karty SIM, by skorzystać z niższych stawek za usługi telekomunikacyjne. Revolut pozwala jednak powiązać nowy numer telefonu z już założonym kontem. Taka opcja dostępna jest przy instalowaniu aplikacji na kolejnym smartfonie.

- Wpisanie jednorazowego hasła wysłanego wiadomością tekstową (lub automatyczne wypełnienie pola przez aplikację, jeśli przyznamy jej odpowiednie uprawnienia). Tak potwierdzany jest fakt, że kontrolujemy dany numer.

- Utworzenie czterocyfrowego hasła niezbędnego do uruchomienia aplikacji. Użytkownik może dodatkowo wykorzystać potwierdzenie biometryczne, korzystające z czytnika linii papilarnych w telefonie.

- Podanie danych osobowych – imienia, nazwiska, daty urodzenia i adresu.

- Podanie adresu e-mail.

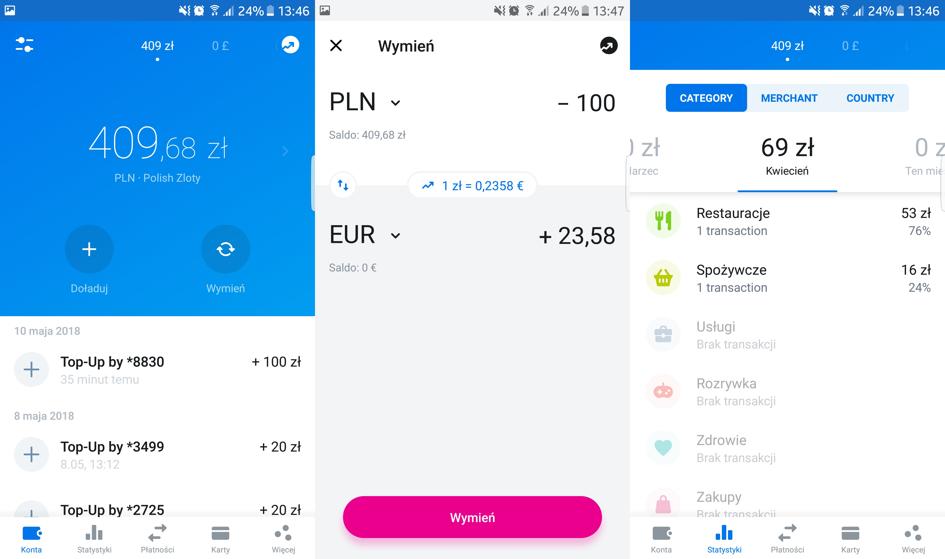

E-portfel z przegródkami plus kantor

Po założeniu rachunku dysponujemy już elektroniczną portmonetką, która na początku zawiera tylko jedną „przegródkę”. Revolut pozwala szybko, kilkoma kliknięciami, założyć kolejne. W sumie obsługiwanych jest obecnie aż 25 walut – od polskich złotych do izraelskich szekli (w tym funty brytyjskie, frank szwajcarski, dolary australijskie i kanadyjskie oraz bardziej egzotyczne - tajlandzkie baty, marokańskie dirhamy i rupie indyjskie).

Przeczytaj także

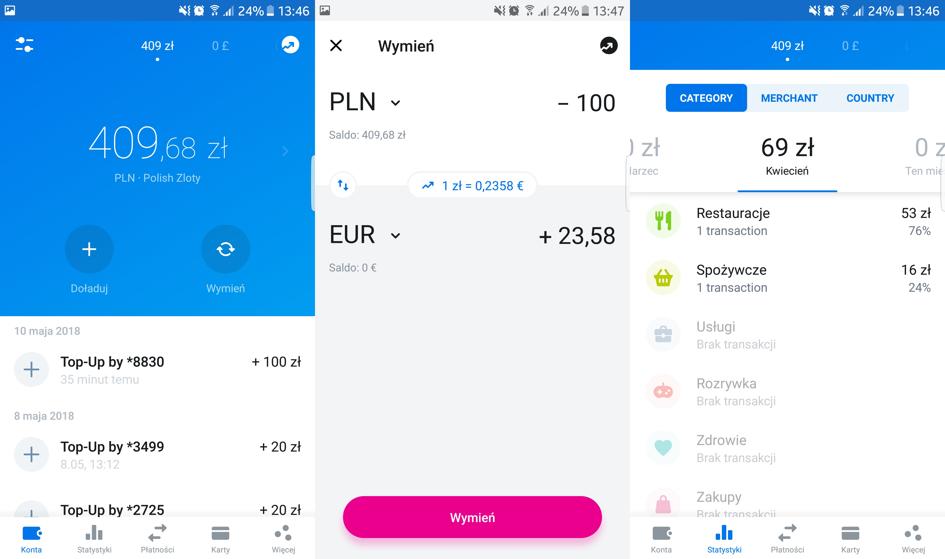

Środki przechowywane na jednym z kont można natychmiast zamienić na inną walutę. Jedną z głównych zalet Revolut jest brak opłat za transakcje wymiany oraz wykorzystanie kursów z rynku międzybankowego (bez dodatkowej marży). Warto jednak pamiętać, że użytkowników darmowej wersji pakietu obowiązuje ograniczenie – bez opłaty można wymienić miesięcznie równowartość 20 tys. zł. Powyżej tego limitu pojawia się prowizja w wysokości 0,5 proc.

W weekendy (kiedy nie działa rynek międzybankowy) Revolut stosuje ostatni rynkowy kurs powiększony o 0,5 proc. marżę. Marża może być wyższa dla mniej płynnych walut (do 2 proc. m.in. dla ukraińskiej hrywny).

Limity i weryfikacje

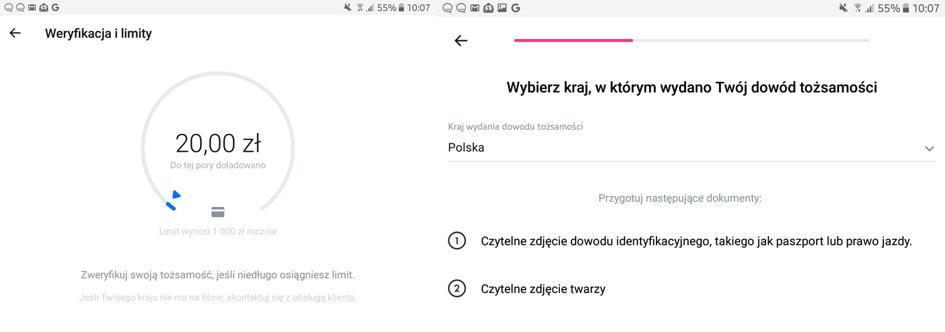

Uważny czytelnik zauważy, że prosta procedura rejestracji nie obejmuje weryfikacji tożsamości. Teoretycznie użytkownik może podać fikcyjne dane i uruchomić elektroniczną portmonetkę. Tak rzeczywiście jest – na tym etapie otrzymujemy jednak bardzo ograniczony produkt. Zgodnie z unijnymi regulacjami dotyczącymi pieniądza elektronicznego i zapobieganiu praniu pieniędzy rachunek bez pełnej weryfikacji pozwala na zasilenie go kwotą maksymalnie 1000 zł w ciągu roku.

Osoby, które chciałyby wykorzystać konto Revolut jako odpowiednik anonimowej karty przedpłaconej, będą raczej rozczarowane. Zamówienie karty płatniczej (fizycznej lub wirtualnej) wymaga doładowania rachunku kwotą co najmniej 20 zł. O ile ten etap można jeszcze przejść bez weryfikacji tożsamości, to aktywacja karty będzie wymagać takiego potwierdzenia.

Proces weryfikacji jest z punktu widzenia użytkownika bardzo prosty. Należy przygotować dokument (np. dowód osobisty lub paszport), a następnie w aplikacji mobilnej wybrać kraj wydania i zrobić zdjęcie wskazanych stron. Kolejnym krokiem jest „selfie”, również wysyłane do potwierdzenia. Po przesłaniu danych otrzymujemy, w ciągu maksymalnie godziny, informację o pomyślnej weryfikacji. W razie problemów (np. trudności w porównaniu zdjęcia z dokumentem) konieczny jest kontakt z obsługą klienta Revolut.

Zweryfikowane konto może być zasilone większą kwotą w ciągu roku. Aktualny limit i stopień jego wykorzystania można sprawdzić w aplikacji. W odróżnieniu od konta bankowego elektroniczna portmonetka ma określoną „pojemność”. Zasady wyznaczania limitu opisane są przez firmę dość enigmatycznie – pod uwagę brany jest „szacowany roczny dochód i/lub posiadane zasoby”. Jeśli chcemy podwyższyć limit, należy zweryfikować źródła uzyskiwanych wpływów. Dla typowego podróżnika, doraźnie korzystającego z pakietu, wyjściowe limity (60 tys. zł) powinny być jednak wystarczające.

Zasilanie – przelewem albo kartą

Pełnię możliwości darmowej wersji konta wykorzystać można, jeśli zdecydujemy się na jednorazowy wydatek i zamówienie plastikowej karty. Najpierw jednak konieczne jest zasilenie świeżo otwartego rachunku. Możliwości jest kilka:

- „Doładowanie” przez przelew bankowy. Revolut umożliwia już transfer na rachunek docelowy prowadzony w polskich złotych, a więc znikła jedna z barier zniechęcająca do wpłat wprost z polskiego rachunku bankowego.

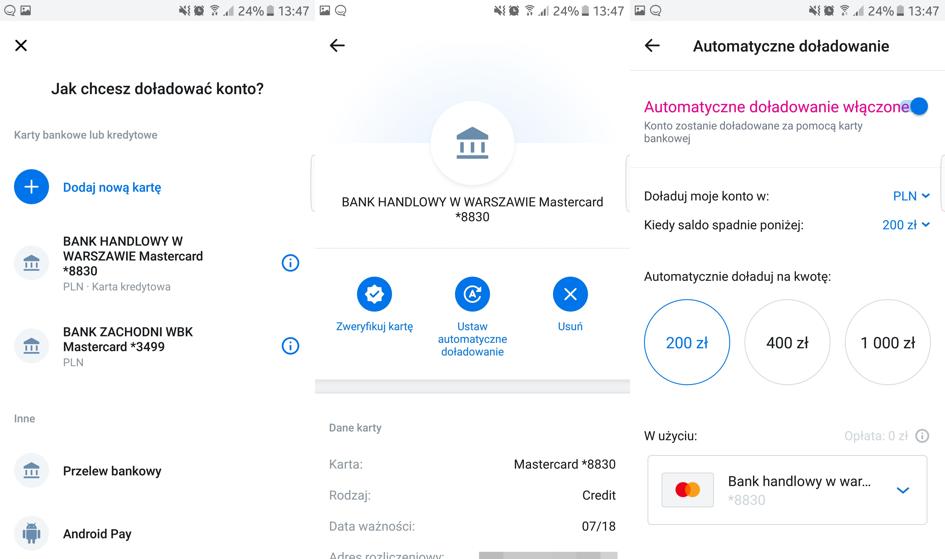

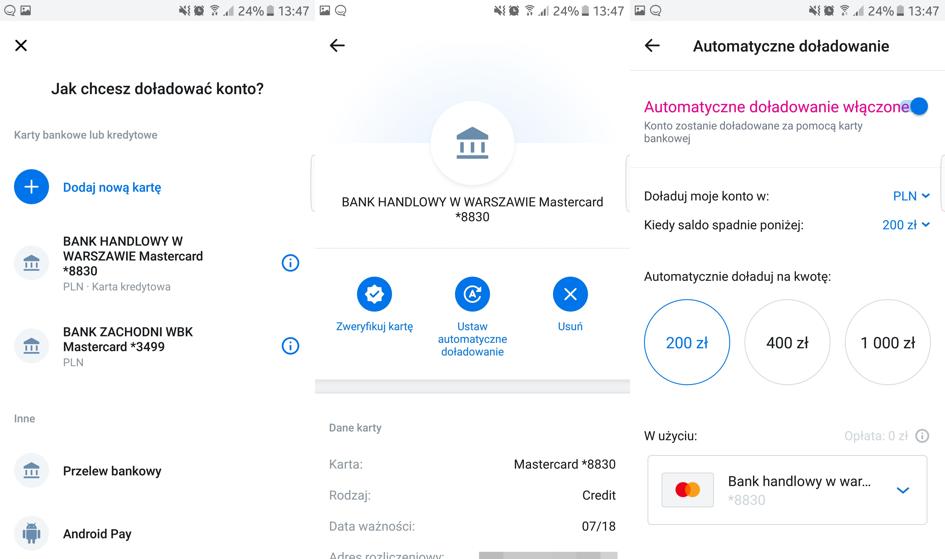

- Zasilenie z karty płatniczej. Dodanie karty jest proste – można zeskanować jej numer za pomocą kamery, skorzystać z NFC (przy karcie zbliżeniowej) lub wpisać dane ręcznie. Jeśli doładowujemy konto w złotych polską kartą debetową nie poniesiemy żadnych dodatkowych kosztów. Ponownie należy pamiętać o zasadzie „płacimy w walucie takiej jak zasilana przegródka”, inaczej czekają nas dodatkowe koszty związane z bankowym przewalutowaniem.

- Zasilenie przez Google Pay – z wykorzystaniem danych karty zapisanej w mobilnym portfelu Google.

Kartę płatniczą można wykorzystać nie tylko do jednorazowego zasilenia e-portmonetki, ale także jako stałe źródło środków. Służy temu mechanizm automatycznego doładowania. Aplikacja pozwala ustawić graniczny poziom salda poniżej którego Revolut sam obciąży wskazaną kartę zdefiniowaną kwotą. To pozwala rozwiązać problem dobrze znany użytkownikom różnych elektronicznych portmonetek, czyli konieczność pamiętania o utrzymywaniu odpowiedniego poziomu środków.

Revolut w nie do końca jasno opisany sposób podchodzi do kwestii weryfikacji kart płatniczych. Po jednorazowym zasileniu możemy dodatkowo potwierdzić, że karta należy do nas. W tym celu należy przepisać w aplikacji czterocyfrowy kod widoczny w opisie transakcji (do podejrzenia np. w bankowości internetowej w banku-wydawcy). Mechanizm ten pozwala zwiększyć limit transakcji doładowujących saldo i ustawić kartę jako źródło automatycznych zasileń. Niestety w aplikacji na próżno szukać informacji o pozostającym limicie i wyjaśnienia dlaczego niektóre karty są aktywne jako źródło powtarzalnych zasileń, a inne nie.

Karta – konieczny dodatek

Użytkownicy darmowej wersji Revolut mogą zamówić przedpłaconą kartę Mastercard lub kartę wirtualną, od razu widoczną w aplikacji i przeznaczoną do zakupów w sieci. Wydanie karty wirtualnej jest bezpłatne, ale jeśli zdecydujemy się na takie rozwiązanie, a potem zapragniemy korzystać z plastiku w fizycznych punktach handlowych, zapłacimy za następny instrument 24,99 zł. Jeśli wybierzemy tylko kartę plastikową, to opłata wyniesie 9 zł. Jeśli korzystamy z linku partnerskiego lub zaproszenia znajomego, karta może być darmowa.

Jeśli zależy nam na czasie możemy wybrać jedną z przyspieszonych (płatnych) form dostawy fizycznej karty. Czas realizacji zamówienia podawany przez firmę należy traktować jako pesymistyczny szacunek. Plastik zwykle dociera wcześniej, nawet przy wyborze standardowej formy przesyłki. Warto pochwalić funkcję śledzenia statusu przesyłki w aplikacji – taką funkcją nie może poszczycić się żaden z polskich banków.

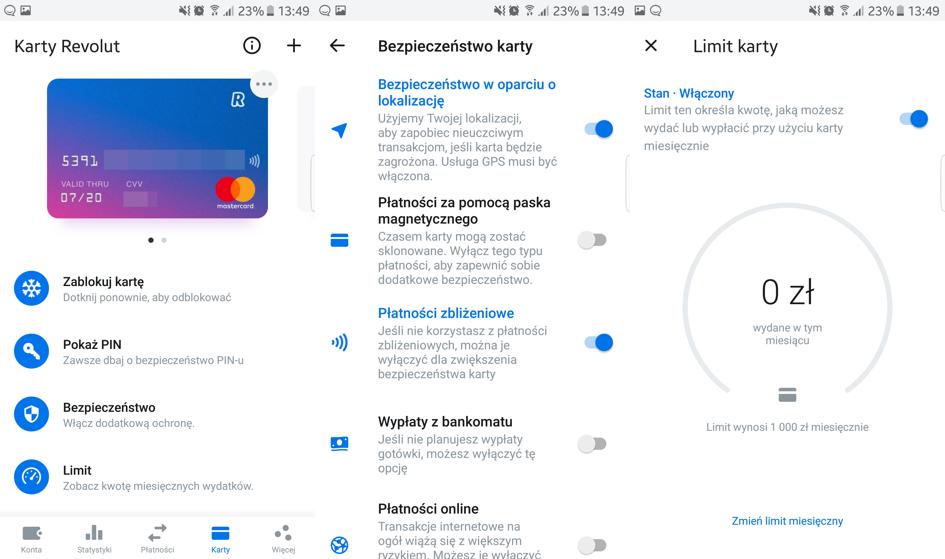

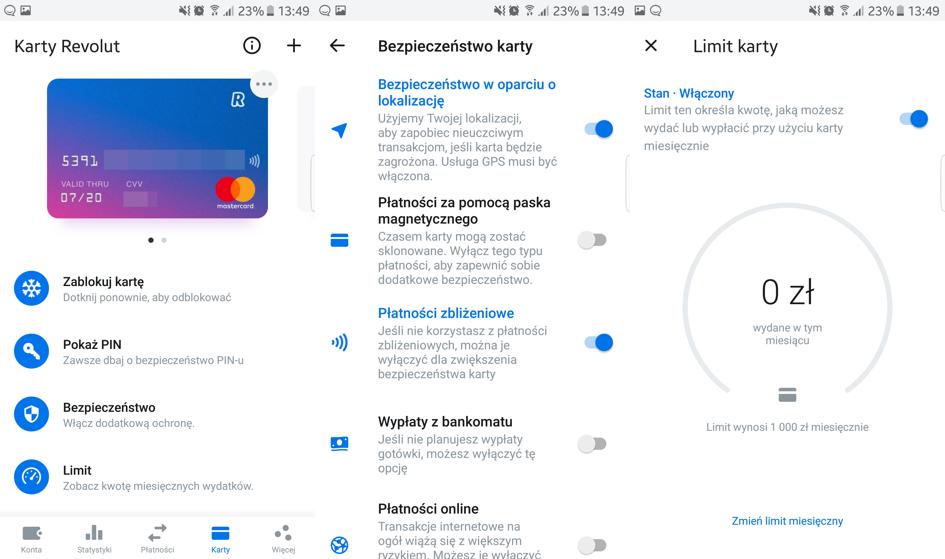

Aktywacja karty wymaga zweryfikowania konta i nadania numeru PIN w aplikacji. Na uznanie zasługuje bardzo rozbudowany zestaw opcji zarządzania plastikiem, wyprzedzający rozwiązania dostępne w aplikacjach mobilnych polskich banków. Użytkownik może:

- Zablokować tymczasowo kartę i samodzielnie odblokować ją z poziomu aplikacji.

- Wyłączyć lub włączyć transakcje z użyciem paska magnetycznego (przydatne, jeśli obawiamy się, że padniemy ofiarą skimmingu, a udajemy się do kraju, w którym powszechnie używany jest mikroprocesor).

- Wyłączyć lub włączać transakcje zdalne, transakcje zbliżeniowe i wypłaty z bankomatu.

- Włączyć ochronę opartą na geoblokadzie. Aplikacja, mając dostęp do lokalizacji, jest w stanie określić, w jakim kraju się znajdujemy i automatycznie blokować transakcje wykonane w innym miejscu. To forma ochrony przed skimmingiem – skopiowane dane zwykle wykorzystywane są w krajach Ameryki Północnej lub Środkowej, gdzie standard EMV nie jest jeszcze w powszechnym użyciu.

- Samodzielnie ustanowić limity wydatków, powyżej których transakcje będą odrzucane.

Dodatkowym atutem karty Revolut są powiadomienia push wysyłane po każdej transakcji i rozbudowany zestaw informacji widocznych w historii operacji. Możemy nie tylko sprawdzić kwotę i nazwę akceptanta, ale również jego lokalizację. Każda transakcja może zostać dodatkowo wzbogacona o opis i zdjęcie (np. paragonu). Ułatwia to utrzymanie porządku w finansach.

Revolut wyposażony jest także w funkcję kategoryzacji wydatków, znane użytkownikom niektórych polskich banków. W aplikacji wydatki są przypisywane wstępnie do jednej z kilku kategorii, a przeglądając historię, możemy dokonać korekt i analizować, na co wydawaliśmy pieniądze.

Jak płacić kartą Revolut?

Głównym atutem pakietu ma być możliwość zaoszczędzenia na kosztach wymiany walut. Sposób rozliczania transakcji kartowych przypomina mechanizm działania kart wielowalutowych (dostępnych np. w ING Banku Śląskim, Banku Pekao i PKO BP). Płatność kartą rozliczana jest zgodnie z następującym algorytmem:

- Jeśli płacimy np. w euro i posiadamy konto w euro zasilone kwotą wystarczającą na pokrycie całości należności, to obciążany jest ten rachunek. W tym przypadku nie następuje żadne przewalutowanie. Należy jednak pamiętać o tym, by nie wybierać w terminalu lub bankomacie opcji DCC (dynamicznej wymiany walut). Ten szczegół jest istotny również w Polsce. Niektóre urządzenia rozpoznają starsze karty Revolut (sprzed września 2018 r.) jako brytyjski plastik. Jesteśmy wówczas pytani czy chcemy zapłacić w złotych czy w funtach. Należy wybrać złote – rachunek Revolut („przegródka” w złotych) zostanie wówczas obciążony dokładnie kwotą transakcji.

- Jeśli płacimy w walucie, do której nie mamy odpowiedniego rachunku Revolut, to obciążone zostanie konto w walucie podstawowej (np. w złotych, dla pakietów zakładanych przez Polaków). Przeliczenie waluty następuje na zasadach, którymi szczyci się firma – po kursie z rynku międzybankowego. Konto musi mieć saldo wystarczające do zapłaty całości należności.

- Jeśli żadna z powyższych opcji nie będzie mogła być wykorzystana, obciążone zostanie konto z najwyższym dostępnym saldem.

Jakie oszczędności może przynieść wykorzystanie takiej formy rozliczania zagranicznych zakupów? Przykładowo, jeśli 7 maja o godzinie 13 zechcielibyśmy dokonać płatności w wysokości 100 euro, to w jednym z banków płacąc zwykłą kartą debetową Mastercard (z 2-procentową prowizją dla banku) obciążeni zostalibyśmy kwotą 434 zł. Wymieniając środki w Revolut (np. już w sklepowej kolejce, przenosząc pieniądze na konto EUR) zapłacilibyśmy 427 zł.

Karta Revolut pozwala także na dokonywanie wypłat w bankomatach na całym świecie. W darmowym pakiecie limit transakcji bezpłatnych wynosi równowartość 200 euro miesięcznie. Po przekroczeniu limitu pobierana jest opłata w wysokości 2 proc. wartości wypłaty.

Warto podkreślić, że karty Revolut posiadają pewne ograniczenia. Wśród akceptantów, którzy nie są obsługiwani, firma wymienia m.in. instytucje finansowe i automatyczne stacje paliw. Karta nie działa także jako źródło zasileń na części giełd kryptowalut, a w niektórych przypadkach wielkość transakcji jest limitowana.

Dodatkowe możliwości

Łatwa rejestracja, możliwość taniego wymieniania waluty, jedna karta do płatności na całym świecie, proste zasilanie salda – te opcje będą najważniejsze dla typowego polskiego użytkownika Revolut, traktującego pakiet jako narzędzie upraszczające zarządzanie finansami na zagranicznych wyjazdach. Trzon usług oferowanych przez Revolut jest jednak stale rozszerzany o kolejne elementy.

Freelancerzy pracujący dla kontrahentów w strefie euro lub Wielkiej Brytanii docenią możliwość uzyskania indywidualnego numeru IBAN dla kont w euro i funtach. W ten sposób można przyjmować wpłaty, tak samo, jak wówczas gdy posiadamy lokalne konto bankowe. Rachunki mają podstawowe funkcje – dokonywanie przelewów (w tym natychmiastowych Faster Payments w Wlk. Brytanii), stałych zleceń i poleceń zapłaty.

Szybkie przekazy można także wykonywać pomiędzy użytkownikami Revolut – aplikacja integruje się z książką telefoniczną urządzenia i może pokazać, kto z naszych znajomych posiada ten produkt (podobnie jak w przypadku płatności P2P Blik w niektórych bankach). Takie transfery są bezpłatne.

Niedawno firma wprowadziła także usługę automatycznego oszczędzania pod nazwą Vaults. Schemat opiera się na zaokrąglaniu końcówek płatności i przekazywaniu reszty na celowe rachunki (nieoprocentowane). Przypomina zatem „oszczędzanie na autopilocie” znane chociażby z mBanku czy Credit Agricole. W aplikacji dostępne są także ubezpieczenia – kosztów leczenia za granicą (z ciekawą innowacją - ochrona może być aktywowana na podstawie lokalizacji urządzenia) oraz urządzeń elektronicznych. Klienci Revolut mogą także inwestować w kryptowaluty, a wkrótce również w akcje na zagranicznych rynkach.

Co otrzymują klienci premium?

Revolut stosuje strategię znaną pod nazwą „freemium”. Użytkownicy, którzy chcą korzystać z zaawansowanych funkcji i podwyższonych limitów operacji mogą wybrać płatny pakiet premium. Różni się on od podstawowego, darmowego w obsłudze m.in.:

- Brakiem limitów bezpłatnej wymiany walut.

- Szybką i darmową wysyłką kart płatniczych i możliwością wybrania wzorów „premium” plastików.

- Możliwością wyrobienia jednorazowych kart wirtualnych.

- Dwukrotnie wyższym limitem darmowych wypłat z bankomatów.

- Priorytetowym dostępem do obsługi klienta.

Użytkownicy płatnego pakietu zwykle jako pierwsi mogą korzystać także z nowości wprowadzanych przez fintech.

Revolut – wady i zalety

Z usług Revolut korzysta już ponad 500 tys. polskich użytkowników. Można zatem powiedzieć, że fintech w krótkim czasie zdołał zdobyć więcej klientów na swój odpowiednik konta walutowego niż niektóre z pierwszej dziesiątki polskich banków.

Do najważniejszych zalet pakietu brytyjskiej firmy należą:

- Niski koszt podstawowej opcji – 9 zł za kartę (promocyjnie oferowaną od czasu do czasu za darmo) oraz brak opłat za prowadzenie elektronicznej portmonetki.

- Korzystne kursy wymiany walut.

- Brak opłat za zasilanie sald z kart, obsługa schematu Google Pay jako źródła zasilenia.

- Przemyślany mechanizm automatycznego wyboru waluty przy transakcjach kartowych.

- Szeroki wybór walut, w których można utrzymywać saldo (25) i atrakcyjne warunki przewalutowania transakcji w pozostałych ze 130 obsługiwanych walut.

- Łatwa w obsłudze, funkcjonalna aplikacja mobilna. Oprogramowanie jest często aktualizowane i wzbogacane o nowe funkcje, co wyróżnia podejście Revolut na tle niektórych banków, zaniedbujących swój m-banking.

Wśród braków propozycji Revolut na plan pierwszy wybijają się:

- Limity na bezpłatne usługi - wymianę walut, wypłaty z bankomatów.

- Ograniczenia dotyczące wysokości doładowań (niedostatecznie jasno opisane w przypadku kart płatniczych).

Oferta brytyjskiego fintechu bardzo szybko ewoluuje. Pod względem tempa wprowadzania nowości trudno porównywać ją z pakietami oferowanymi przez banki. Kierunek wydaje się jasny – zaproponować alternatywę wobec klasycznych bankowych rachunków, europejskie konto z dostępem mobilnym, obudowane ubezpieczeniowymi i inwestycyjnymi dodatkami. Na razie jednak dla Polaków Revolut nie może być zamiennikiem bankowego rachunku. Dobrze natomiast spełnia rolę towarzysza podróży i pozwala zaoszczędzić na zagranicznych wojażach.