Najczęściej w tego rodzaju analizach pojawia się złoto, które uważane jest za bezpieczną przystań dla kapitału. Wizja „El Dorado” zawsze oddziałuje na wyobraźnię, nie tylko zresztą inwestorów. Tym razem skupimy się na surowcach, które znane są ze swoich przemysłowych zastosowań, chociaż niektóre z nich nie są wcale mniej szlachetne od złota. Ich zaletą może być jednak mniejsza doza emocji, a zyski z inwestycji w metale surowcowe mogą być nawet wyższe. Inwestycje w surowce wymagają specyficznej wiedzy i - o ile można oczywiście w czasach różnego rodzaju „struktur” przekonać do nich niemal każdego - to stanowią niemałe wyzwanie. Platyna jest bardziej tajemnicza niż złoto, ale równie pożądana. Wydaje się, że współcześnie to właśnie platyna jest metalem nowoczesnej gospodarki.

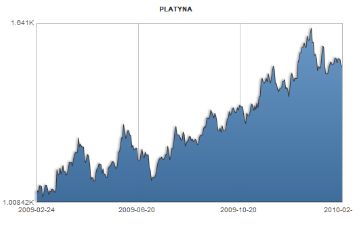

Platynę tak naprawdę wykreowała moda na ekologię. W czasach, gdy ochrona środowiska stała się stylem życia, platyna stosowana w katalizatorach samochodów stała się wręcz symbolem pozytywnych zmian. Nawiasem mówiąc, historia platyny jako metalu szlachetnego sięga również czasów prekolumbijskich w Ameryce. Do Europy platyna dotarła stosunkowo późno, co oznacza, że jej popularność wśród inwestorów była dość ograniczona. Współcześnie pełno jest niespodzianek i zawirowań, stąd rosnąca popularność platyny jako nowej formy inwestycji. Notowania kontraktów platyny na London Platinum and Palladium Market na stałe weszły do niezbędnika inwestora. Przy notowaniach 1518,70 USD/uncja, co oznacza wzrost o niemal 50 proc. r/r (złoto „tylko” 17 proc.), trudno zresztą się dziwić. Przy spadku zaufania do aktywów finansowych, których erozja od 2007 roku jest niezaprzeczalna, stała się ona odskocznią. W perspektywie fundamentalnej ograniczona podaż około 180 ton rocznie (80 proc. światowego wydobycia przypada na RPA) powinna windować ceny. Negatywnym czynnikiem może być spadek popytu na samochody, w tym auta napędzane silnikami diesla, bo to popularność diesli (szczególnie w Europie) w początkowej fazie napędzała zapotrzebowanie na platynę do katalizatorów.

Platynę tak naprawdę wykreowała moda na ekologię. W czasach, gdy ochrona środowiska stała się stylem życia, platyna stosowana w katalizatorach samochodów stała się wręcz symbolem pozytywnych zmian. Nawiasem mówiąc, historia platyny jako metalu szlachetnego sięga również czasów prekolumbijskich w Ameryce. Do Europy platyna dotarła stosunkowo późno, co oznacza, że jej popularność wśród inwestorów była dość ograniczona. Współcześnie pełno jest niespodzianek i zawirowań, stąd rosnąca popularność platyny jako nowej formy inwestycji. Notowania kontraktów platyny na London Platinum and Palladium Market na stałe weszły do niezbędnika inwestora. Przy notowaniach 1518,70 USD/uncja, co oznacza wzrost o niemal 50 proc. r/r (złoto „tylko” 17 proc.), trudno zresztą się dziwić. Przy spadku zaufania do aktywów finansowych, których erozja od 2007 roku jest niezaprzeczalna, stała się ona odskocznią. W perspektywie fundamentalnej ograniczona podaż około 180 ton rocznie (80 proc. światowego wydobycia przypada na RPA) powinna windować ceny. Negatywnym czynnikiem może być spadek popytu na samochody, w tym auta napędzane silnikami diesla, bo to popularność diesli (szczególnie w Europie) w początkowej fazie napędzała zapotrzebowanie na platynę do katalizatorów.

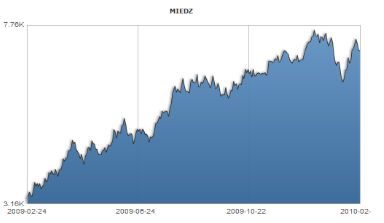

I kolejny hit – miedź, uważana przez niektórych za polski surowiec narodowy, szczególnie przez związkowców z KGHM. Miedziowe inwestycje w ostatnim roku rozpalały umysły inwestorów nie tylko w Polsce. Miedź może być traktowana jako forma inwestycji, ale jej rola w gospodarce, szczególnie w budownictwie czy przemyśle jest olbrzymia. Popyt na miedź jest więc nie tylko wyznacznikiem koniunktury rynkowej, ale przede wszystkim stanu światowej gospodarki. I tu można dojść do dość kuriozalnych wniosków. Z jednej strony mamy do czynienia ze światową recesją, wręcz globalnym kryzysem np. w budownictwie, a z drugiej strony obserwujemy utrzymujący się wysoki popyt na miedź.

I kolejny hit – miedź, uważana przez niektórych za polski surowiec narodowy, szczególnie przez związkowców z KGHM. Miedziowe inwestycje w ostatnim roku rozpalały umysły inwestorów nie tylko w Polsce. Miedź może być traktowana jako forma inwestycji, ale jej rola w gospodarce, szczególnie w budownictwie czy przemyśle jest olbrzymia. Popyt na miedź jest więc nie tylko wyznacznikiem koniunktury rynkowej, ale przede wszystkim stanu światowej gospodarki. I tu można dojść do dość kuriozalnych wniosków. Z jednej strony mamy do czynienia ze światową recesją, wręcz globalnym kryzysem np. w budownictwie, a z drugiej strony obserwujemy utrzymujący się wysoki popyt na miedź.

Wytłumaczenie takiego zachowania rynku miedzi może być dwojakie. Z jednej strony być może spodziewany jest szybki koniec recesji, w który każą wierzyć nam m.in. decydenci, co oznacza rychły wzrost popytu. Taki scenariusz należy uznać za wysoce optymistyczny. Drugi - mało optymistyczny, mówi, że pompowanie gospodarek tanim pieniądzem „drukowanym” przez rządy jest tylko kolejnym etapem zjawiska carry trade, którego konsekwencją będą pękające z hukiem bańki spekulacyjne, tym razem surowcowe. Poszukując analogii do rynku nieruchomości, który był pierwszą ofiarą carry trade, można stwierdzić, że postrzegane konsekwencje nie były aż tak dla rynków straszne. Dziś więc rynki już tak się nie boją, wręcz testują, ile ryzyka sektor publiczny jest jeszcze w stanie na siebie przyjąć. Faktem jest to, że w ciągu ostatniego roku miedź zdrożała do 7105,00 USD/tona (+105,64 proc. r/r). Przy odwróceniu trendu na EUR/USD, z coraz mocniejszym dolarem, trudno wskazywać, że jedyną przyczyną surowcowej hossy jest już słabość dolara. Sytuacja coraz bardziej się komplikuje, a zakład o kierunek notowań obarczony jest coraz większym ryzykiem.

Czas na rekordzistę w tym krótkim rankingu. Pallad stosowany powszechnie w przemyśle motoryzacyjnym powinien przeżywać wraz z nim w ostatnim roku trudne chwile. Spadek produkcji aut, ogólnoświatowy kryzys w branży teoretycznie powinien przyczynić się do spadku popytu i cen tego surowca, ale jednak nie zaszkodził. Potęga ekologii i spekulacji jest tak silna, że przynajmniej w sensie inwestycyjnym pallad był okazją ze wzrostem o 118,49 proc. r/r. Okazało się bowiem, że odpowiedzią na kryzys jest powiem powszechny szturm producentów aut na nowinki ekologiczne, w modzie jest też oszczędzanie, a do tego potrzeba innych aut niż w okresie prosperity. Ochrona środowiska naturalnego wraz z idącą z nią w parze kryzysową wstrzemięźliwością stała się pretekstem do rządowych interwencji. Publiczne pieniądze szeroką strugą płyną więc do producentów ekologicznych, oszczędnych i nowoczesnych aut na czas kryzysu. Na tej fali unosi się pallad. Ten plastyczny metal szlachetny, jeszcze bardziej tajemniczy od platyny, niewątpliwie może rozbudzać wyobraźnię. Niewielka produkcja sięgająca 160 ton rozkładająca się niemal po równo pomiędzy Rosję i RPA jest niemal gwarancją kolejnych rekordów cenowych. Specyfiką rynku palladu są natomiast olbrzymie zapasy tego surowca jeszcze z czasów ZSRR. Podaż może więc ulegać szybkim zmianom.

Czas na rekordzistę w tym krótkim rankingu. Pallad stosowany powszechnie w przemyśle motoryzacyjnym powinien przeżywać wraz z nim w ostatnim roku trudne chwile. Spadek produkcji aut, ogólnoświatowy kryzys w branży teoretycznie powinien przyczynić się do spadku popytu i cen tego surowca, ale jednak nie zaszkodził. Potęga ekologii i spekulacji jest tak silna, że przynajmniej w sensie inwestycyjnym pallad był okazją ze wzrostem o 118,49 proc. r/r. Okazało się bowiem, że odpowiedzią na kryzys jest powiem powszechny szturm producentów aut na nowinki ekologiczne, w modzie jest też oszczędzanie, a do tego potrzeba innych aut niż w okresie prosperity. Ochrona środowiska naturalnego wraz z idącą z nią w parze kryzysową wstrzemięźliwością stała się pretekstem do rządowych interwencji. Publiczne pieniądze szeroką strugą płyną więc do producentów ekologicznych, oszczędnych i nowoczesnych aut na czas kryzysu. Na tej fali unosi się pallad. Ten plastyczny metal szlachetny, jeszcze bardziej tajemniczy od platyny, niewątpliwie może rozbudzać wyobraźnię. Niewielka produkcja sięgająca 160 ton rozkładająca się niemal po równo pomiędzy Rosję i RPA jest niemal gwarancją kolejnych rekordów cenowych. Specyfiką rynku palladu są natomiast olbrzymie zapasy tego surowca jeszcze z czasów ZSRR. Podaż może więc ulegać szybkim zmianom.

Najnowszy Biuletyn Gospodarczy Bankier.pl |

|

| Wyprzedź innych. Źródło dobrej informacji jest w dzisiejszych skomplikowanych czasach podstawą dobrych decyzji i ocen, szansą na zyski. Zapraszam do lektury pełnej wersji kolejnego Biuletynu Gospodarczego Bankier.pl, którą znajdziecie Państwo tutaj: www.bankier.pl/biuletyn/gospodarczy. |

Bogusław Półtorak

Główny Ekonomista Bankier.pl S.A.