Rada Polityki Pieniężnej na

kwietniowym posiedzeniu obniżyła stopy procentowe. To już drugie "kryzysowe" cięcie kosztów kredytu w ciągu ostatniego miesiąca.

Decyzją RPP stopy procentowe zostały obniżone o 0,5 punktu procentowego, do następujących poziomów:

- stopa referencyjna z 1 proc. do 0,5 proc.

- stopa lombardowa z 1,5 proc. do 1 proc.

- stopa depozytowa z 0,5 proc. do 0,0 proc.

- stopa redyskontowa weksli z 1,05 proc. do 0,55 proc.

- stopa dyskontowa weksli z 1,1 proc. do 0,6 proc.

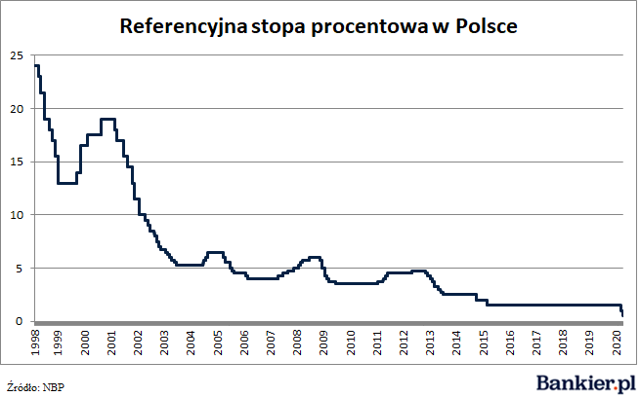

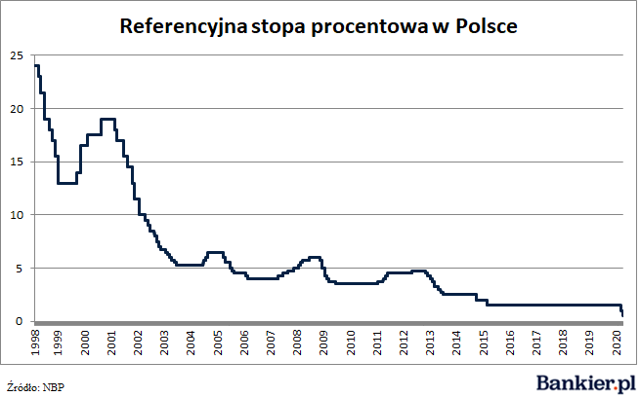

Dzisiejsze posunięcie RPP stoi w sprzeczności z oczekiwaniami ekonomistów, którzy spodziewali się utrzymania stóp na niezmienionym poziomie. Poprzedniej obniżki dokonano 17 marca, co było pierwszym od ponad 5 lat cięciem stóp oraz zakończeniem najdłuższego okresu ich stabilizacji.

Kolejne cięcie oznacza, że stopy procentowe w Polsce są obecnie najniższe w historii. Co więcej, obecnie nasz kraj cechuje się najniższym stopami procentowymi w regionie (wśród państw z walutą narodową). Wcześniej palma pierwszeństwa należała do Węgier (0,9 proc.), wyższe stopy obowiązują także w Czechach (1 proc.).

Dzisiejsze posiedzenie decyzyjne RPP było szczególne, ponieważ ze względu na epidemię koronawirusa zostało skrócone z dwóch do jednego dnia. Odwołana została także konferencja prasowa z udziałem prezesa Glapińskiego oraz dwóch innych członków Rady.

O tym, jaką niespodziankę zgotowała Rada, niech świadczy fakt, że przed dzisiejszym posiedzeniem aż 16 z 20 ankietowanych przez PAP ekonomistów spodziewało się stabilizacji stóp do końca 2020 r., zaś jedynie czterech oczekiwało cięcia cięcia (jeden o 0,25 punktu procentowego., trzech o 50 p.p.).

Zgodnie z harmonogramem prac RPP, kolejne jednodniowe posiedzenie odbędzie się 21 kwietnia. Najbliższe dwudniowe posiedzenie - być może już z konferencją prasową - zaplanowano na 5-6 maja 2020 r.

Co to znaczy dla klientów banków?

Obniżenie stóp procentowych pociąga za sobą zmiany stawek na rynku międzybankowym, a te określają z kolei oprocentowanie znaczącej części kredytów. Przyjmując, że WIBOR 3M obniżyłby się o 0,5 pp. (z notowanego obecnie poziomu 1,17 proc.), to stawka oprocentowania dla kredytu hipotecznego z 2-punktową marżą spadłaby do 2,67 proc. Rata dla 30-letniego kredytu na 350 tys. zł zmniejszy się z 1507 zł do 1382 zł (czyli o ponad 8 proc.).

Stopa referencyjna wyznacza również górny limit rocznego oprocentowania kredytów i pożyczek. Przy poziomie 0,5 proc., maksymalny pułap narzucany przez regulacje antylichwiarskie wynosi 8 proc. (do tej pory – 9 proc.).

NBP rozszerza skup obligacji

Cięcie stóp to tylko jeden z kroków, na który zdecydował się NBP. Od kilku tygodni bank centralny skupuje obligacje skarbowe. Jak czytamy w komunikacie po dzisiejszym posiedzeniu, od teraz skupowane będą także papiery wartościowe posiadające gwarancje Skarbu Państwa. W ten sposób NBP będzie mógł aktywnie wesprzeć przedsiębiorstwa.

- NBP będzie prowadził operacje zakupu skarbowych papierów wartościowych oraz dłużnych papierów wartościowych gwarantowanych przez Skarb Państwa na rynku wtórnym w ramach strukturalnych operacji otwartego rynku. Terminy oraz skala prowadzonych operacji będą uzależnione od warunków rynkowych. NBP będzie także oferował kredyt wekslowy przeznaczony na refinansowanie kredytów udzielanych przedsiębiorcom przez banki – czytamy w informacji po posiedzeniu RPP.

RPP nie martwi się o inflację

W ocenie RPP poluzowanie polityki monetarnej nie sprawia, że znika ryzyko spadku inflacji poniżej celu NBP (2,5 proc. z odchyleniem o 1 punkt procentowy). Wiele zależeć będzie od obserwowanej skali spowolnienia.

- Oczekiwany spadek globalnej aktywności gospodarczej wraz z niższymi cenami surowców oraz osłabieniem krajowego popytu będą oddziaływały w kierunku istotnego obniżenia dynamiki cen. W efekcie, mimo poluzowania polityki pieniężnej NBP w ostatnim okresie, utrzymuje się ryzyko spadku inflacji poniżej celu inflacyjnego NBP w horyzoncie oddziaływania polityki pieniężnej – napisano w komunikacie.

Rada ocenia, że skala spadku aktywności gospodarczej w Polsce może być istotna. Sytuacja w naszym kraju uzależniona będzie także od rozwoju wydarzeń poza granicami.

- W Polsce koniunktura w pierwszych miesiącach roku była relatywnie dobra, jednak podejmowane działania mające na celu ograniczenie epidemii przyczyniają się do spadku aktywności gospodarczej, którego skala w krótkim okresie może być bardzo istotna. Towarzyszyć temu będzie pogorszenie sytuacji na rynku pracy i spadek dochodów do dyspozycji gospodarstw domowych. W dalszej perspektywie powinno jednak nastąpić stopniowe ożywienie aktywności gospodarczej, czemu będą sprzyjać wprowadzane w Polsce i wielu innych krajach pakiety stymulacyjne, a także silne fundamenty makroekonomiczne polskiej gospodarki związane z niskim poziomem wewnętrznego i zewnętrznego zadłużenia oraz wysoką konkurencyjnością, a także dywersyfikacją geograficzną i sektorową polskiego eksportu - napisano.

- Podejmowane przez NBP działania mają na celu poluzowanie warunków finansowych w gospodarce i ograniczenie negatywnych konsekwencji gospodarczych pandemii, wspierając tym samym utrzymanie stabilności makroekonomicznej i finansowej.Będą one także sprzyjać ożywieniu krajowej aktywności gospodarczej po ustąpieniu obecnych zaburzeń. W efekcie, działania te ograniczą ryzyko obniżenia się inflacji poniżej celu inflacyjnego NBP w średnim okresie - konkluduje RPP.

O kolejnych szczegółach dotyczących pomocy dla polskiej gospodarki mówili Adam Glapiński i Mateusz Morawiecki na wspólnej konferencji prasowej.

Planujemy kontynuację tematu