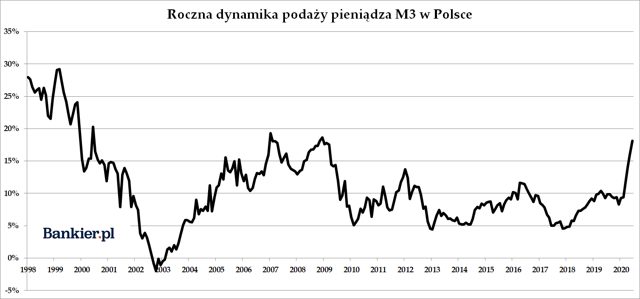

Od marca mamy do czynienia z gwałtownym przyspieszeniem inflacji monetarnej w Polsce. Podaż pieniądza rośnie w tempie niewidzianym od jesieni 2008 roku, czemu towarzyszą praktycznie zerowe stopy procentowe banku centralnego.

Takiego tempa kreacji pieniądza nie widzieliśmy od kryzysu finansowego sprzed przeszło dekady. Tylko w czerwcu monetarny agregat M3 powiększył się o 28,3 mld zł. Od początku roku w systemie przybyło aż 180,6 mld złotych!

Roczna dynamika podaży pieniądza M3 w czerwcu przyspieszyła do 18,1% wobec 16% w maju i 9,4% w lutym. Po raz ostatni tak szybki przyrost tego agregatu odnotowano w grudniu 2008 roku.

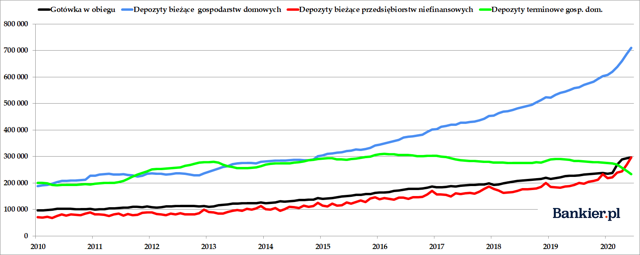

W skład M3 wchodzi nie tylko fizyczna gotówka w obiegu, ale przede wszystkim pieniądze ulokowane na rachunkach bankowych gospodarstw domowych, przedsiębiorstw, samorządów czy funduszy zabezpieczenia społecznego.

Do kogo trafiła świeża gotówka?

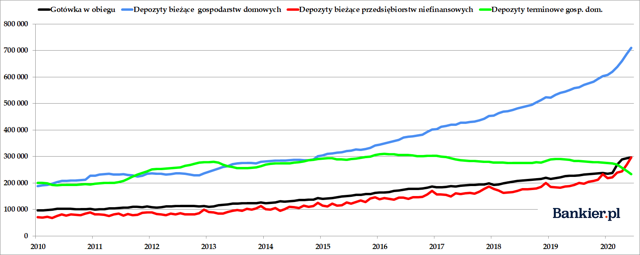

W początkowym etapie koronakryzysu widoczny był skokowy wzrost popytu na fizyczną gotówkę. W marcu i kwietniu wartość banknotów i monet w obiegu zwiększyła się o 46,5 mld złotych, czyli aż o 20,6%. Ale w maju i czerwcu ilość papierowego pieniądza rosła już znacznie wolniej. W ostatnich miesiącach zaobserwowano za to bardzo silne przypływy na rachunkach bieżących gospodarstw domowych i przedsiębiorstw niefinansowych.

Na depozytach bieżących ludności od początku roku przybyło aż 105,8 mld złotych, co oznacza wzrost o 17,5% w zaledwie pół roku. Z tej kwoty aż 90,4 mld zł pojawiło się od końca lutego do końca czerwca. Oznacza to, że gospodarstwa domowe musiały znacząco ograniczyć wydatki, zwiększając bufor płynnościowy w odpowiedzi na załamanie koniunktury gospodarczej. Część z tego przyrostu mogła też wynikać z prostego faktu: wynagrodzenia cały czas były wypłacane, a pieniędzy nie było gdzie wydać, ponieważ wiele punktów usługowych i sklepów pozostawała zamknięta.

Równocześnie Polacy przestali oszczędzać na bankowych lokatach. Od końca lutego wartość depozytów terminowych zmalała o 41,2 mld zł, czemu trudno się dziwić, patrząc na praktycznie zerowe oprocentowanie większości lokat terminowych.

Drugi strumień gotówki trafił na konta przedsiębiorstw niefinansowych. Bieżące rachunki firmowe od końca lutego spuchły o 75,8 mld zł, z czego aż 53,4 mld zł przypadło na maj i czerwiec. Trudno nie wiązać tego faktu z rządową „Tarczą antykryzysową”, w ramach której PFR wypłaca firmom pieniądze w zamian za utrzymanie zatrudnienia.

Kto napędza wzrost podaży pieniądza?

Znacznie ciekawsze jest jednak to, skąd się wzięły te wszystkie nowe pieniądze. To o tyle interesujące, że tym razem nie mamy do czynienia ze „zwyczajnym” mechanizmem kreacji pieniądza, który we współczesnym systemie bankowym odbywa się poprzez udzielanie kredytów. Długi gospodarstw domowych wobec banków wręcz nieznacznie zmalały – łącznie o 4,6 mld zł od końca marca. Wyraźnie (o 18,8 mld zł) zmniejszyło się też zadłużenie przedsiębiorstw. Gdzie w takim razie szukać źródeł nowego pieniądza? Albo też inaczej – nowego długu, który współcześnie pełni funkcję pieniądza?

Po pierwsze, w emisji dłużnych papierów wartościowych, których podaż od marca zwiększyła się przeszło dwukrotnie: z 46,8 mld do prawie 99 mld zł. Za całość tego wzrostu odpowiadały „pozostałe instytucje finansowe” – czyli najprawdopodobniej kontrolowany przez rząd Polski Fundusz Rozwoju.

Po drugie, we wzroście zadłużenia „instytucji rządowych szczebla centralnego”, które po lutym 2020 roku wzrosło aż o 80,5 mld złotych. W zaledwie cztery miesiące państwo zadłużyło się (a tak w zasadzie to zadłużyło nas) na 136,3 mld złotych. Gros tych pieniędzy szybko trafiło na konta przedsiębiorstw i obywateli w ramach „Tarczy”, która w swej istocie sprowadza się do płacenia ludziom za niepracowanie. Tak, aby nie za bardzo buntowali się, że rząd w ramach swych absurdalnych posunięć „antywirusowych” zabronił im normalnie pracować.

Od początku roku działania rządu i banku centralnego „dolały” do systemu finansowego Polski jakieś 180 miliardów złotych, co stanowi prawie 8% zeszłorocznego produktu krajowego brutto. Równocześnie z publikacją danych o podaży pieniądza Narodowy Bank Polski ogłosi, że w ramach „ilościowego poluzowania” (QE) od połowy marca skupił papiery dłużne za 102,9 mld złotych. Na zakupy te prawie po równo złożyły się obligacje skarbowe oraz papiery emitowane przez całkowicie państwowe Polski Fundusz Rozwoju i Bank Gospodarstwa Krajowego.

NBP nie poinformował, w jaki sposób finansuje te „antykryzysowe” zakupy obligacji. Można jednak założyć, że płaci za nie świeżo wykreowanym pieniądzem, po prostu zwiększając salda banków, od których te papiery kupuje. To schemat stosowany od 2008 roku w amerykańskiej Rezerwie Federalnej. Jeśli tak, to polskie QE póki co opiewa na ok. 4,5% PKB. Dla porównania, w przypadku Fedu jest to ok. 30% PKB Stanów Zjednoczonych, a w przypadku EBC 53% PKB strefy euro. Zatem skala polskiego QE jest – przynajmniej na razie – znacznie mniejsza niż w Ameryce i Europie.

Jak to się wszystko skończy?

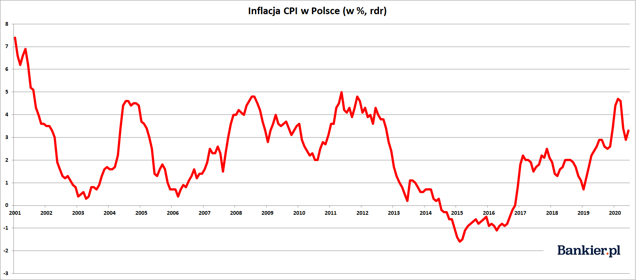

Teoretycznie rosnąca podaż pieniądza przy mniejszej podaży dóbr wytwarzanych w gospodarce (a taki stan rzeczy ma miejsce od marca) powinien prowadzić do wzrostu cen, co zresztą bardzo wyraźnie obserwujemy w ostatnich miesiącach w przypadku usług, żywności czy opłat administracyjnych (za wywóz śmieci, parkowanie, mandaty, bilety komunikacji miejskiej, etc.). Jednakże gospodarka jest niesamowicie złożonym systemem i „dolanie” do niej 180 miliardów złotych nie musi od razu zakończyć się wielką inflacją.

Wszystko zależy od decyzji konsumentów i producentów. Jeśli uwierzą oni, że wzrost cen jest nieuchronny, to nakręci się spirala inflacyjna, którą bardzo trudno będzie przerwać. Z drugiej strony doświadczenia Stanów Zjednoczonych i strefy euro pokazują, że nawet bardzo obfite dozowanie nowego pieniądza nie musi skończyć się wysoką inflacją cenową na poziomie konsumenckim. Zamiast tego obserwowaliśmy potężną inflację na rynkach finansowych oraz w nieruchomościach.

Teraz jednak może być inaczej. Bo w ramach najnowszej fali QE pieniądze trafiają bezpośrednio do firm i gospodarstw domowych. W USA, Kanadzie, Hiszpanii czy we Włoszech faktycznie wprowadzono już tzw. dochód uniwersalny – miliony ludzi pobierają pieniądze, nie dając niczego w zamian. Interesujące jest tylko, kiedy ludzie się zorientują, że te „darmowe pieniądze” można kupić coraz mniej. Jeśli do tego dojdzie, zanim władze zdążą przykręcić kurek z gotówką, to może nas czekać bardzo wysoka inflacja. Jeśli jednak mix fiskalnych i monetarnych stymulantów zostanie w miarę szybko przykręcony (tj. po listopadowych wyborach w USA), to po jego ustaniu bardziej prawdopodobna stanie się deflacja cenowa będąca pochodną utraty dochodu przez ludzi masowo tracących pracę.