Akcje InPostu notowanego na giełdzie w Amsterdamie mają zostać sprzedane w procedurze ABB. Taki zamiar według agencji Bloomberg zgłosili akcjonariusze, oczekując ceny znacznie niższej, niż ta z IPO spółki ze stycznia 2021 r. Giełdowe notowania mocno zniżkują po ujawnieniu informacji.

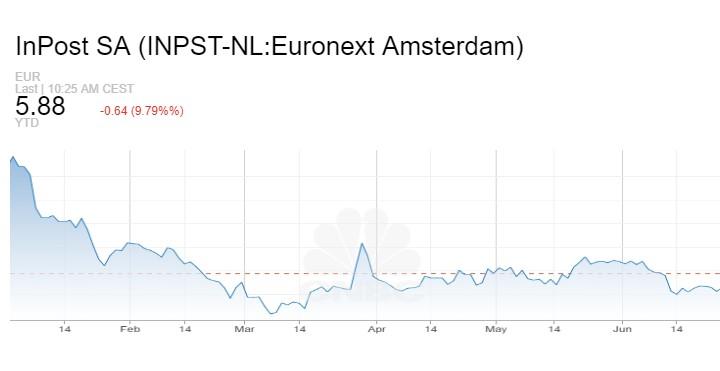

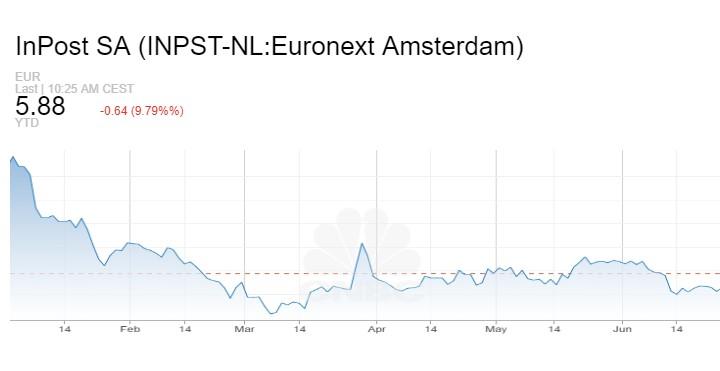

Jeszcze w środę kurs InPostu na giełdzie Euronext w Amsterdamie zakończyły sesję na poziomie 6,52 euro za akcję, po tym jak odbił z okolic czerwcowego dołka o ok. 24 proc. Tylko na poprzedniej sesji notowania wzrosły o ponad 7 proc. W czwartek kurs zniżkował nawet o przeszło 10 proc., poniżej poziomu 5,90 euro. To efekt ujawnienia informacji o zamiarze przeprowadzenia procedury szybkiej sprzedaży akcji w formie budowy przyspieszonej księgi popytu (ABB) po cenie 5,80 euro.

Według agencji Bloomberg, cytowanej przez PAP, akcjonariusze InPostu zadeklarowali chęć zbycia 17,5 mln akcji we wspomnianej cenie. To 10 proc. akcji oferowanych w czasie drugiego IPO spółki, prowadzącego do drugiego już debiutu, tym razem na giełdzie w Amsterdamie. O historii pierwszej przygody z parkietem InPostu, szeroko rozpisywał się Adam Torchała w artykule „Wielki sukces, który stał się koszmarem inwestorów”.

Przypomnijmy, że w styczniu 2021 r. spółka oferowała 175 mln akcji z puli 500 mln po cenie 16 euro. Dało to wycenę całej firmy na poziomie 8 mld euro i miano największej europejskiej oferty publicznej i szóstej na świecie w tamtym roku. Sporą część nabyły wówczas amerykańskie fundusze. Te zarządzane przez BlackRock oraz Capital World Investors i GIC Pte zawarły umowę dotyczącą nabycia akcji InPostu w ofercie za 1,03 mld euro. Z tego na BlackRock przypadło ok. 430,6 mln euro, a na Capital World i GIC po 300 mln euro.

W dniu debiutu cena akcji wyniosła 19 euro, a euforia po pierwszych notowaniach zaprowadziła kurs nawet w okolice 22 euro. Rok po debiucie inwestorzy zaczęli się zastanawiać czy, aby historia z GPW nie zaczyna się powtarzać. Więcej o tym w artykule „Rok od debiutu w Amsterdamie”.

Według Bloomberga w całej operacji ma pośredniczyć Goldman Sachs, powołując się na dokumenty ofertowe. Cena satysfakcjonująca oferentów to 5,80 euro, czyli 63,75 proc. mniej niż cena z IPO i 38,7 proc. więcej niż cena z minimum ustanowionego w marcu 2022 r. Historia spółki na GPW przebiegła od wysokiego debiutu do powolnego opadania kursu na minimum, aż do ściągnięcia spółki z giełdy.

Jeszcze w kwietniu InPost informował o programie skupu akcji własnych do poziomu 10 proc. ogólnej ich liczby. Na koniec marca prezes Brzoska na konferencji zapewniał, że Inpost nie prowadzi negocjacji na temat przejęcia spółki w kontekście medialnych doniesień o potencjalnym zainteresowaniu m.in. CVC Capital Partners (właściciel sieci sklepów Żabka).

"Za Advent nie jestem w stanie odpowiadać. Ja się nigdzie nie wybieram i nie rozpatruję sprzedaży akcji InPostu” - dodał jednak wtedy Brzoska. Advent jest głównym akcjonariuszem InPostu od 2017 r., gdy ściągnął go z warszawskiej giełdy, wydając na to około 430 mln zł. Depesze nie podają jednak kto miałby sprzedawać akcje.

Michal Kubicki