Wzrasta popularność kontraktów terminowych na najważniejszy polski indeks. Grają na nich spekulanci (jak np. Rafał Zaorski), zagraniczni inwestorzy i duże fundusze. Rośnie wolumen oraz liczba otwartych pozycji, a co za tym idzie - wartość obrotu. Niestety w obecnych warunkach jest to potwierdzenie słabości rynku.

Ponad 24 lata minęły od uruchomienia przez GPW rynku instrumentów pochodnych. Pierwszym był kontrakt terminowy na indeks WIG20 (FW20), którego start notowań ruszył 16 stycznia 1998 r. Dzięki prostej i przejrzystej budowie stał się w krótkim czasie bardzo popularny.

Wysoka płynność, niski spread i prowizje powodują, że zainteresowanie tym instrumentem jest największe z pozostałych dostępnych na GPW, a w ostatnich miesiącach znacząco rośnie, jednak nie świadczy to dobrze o kondycji rynku.

Przeczytaj także

Trochę historii i konstrukcji

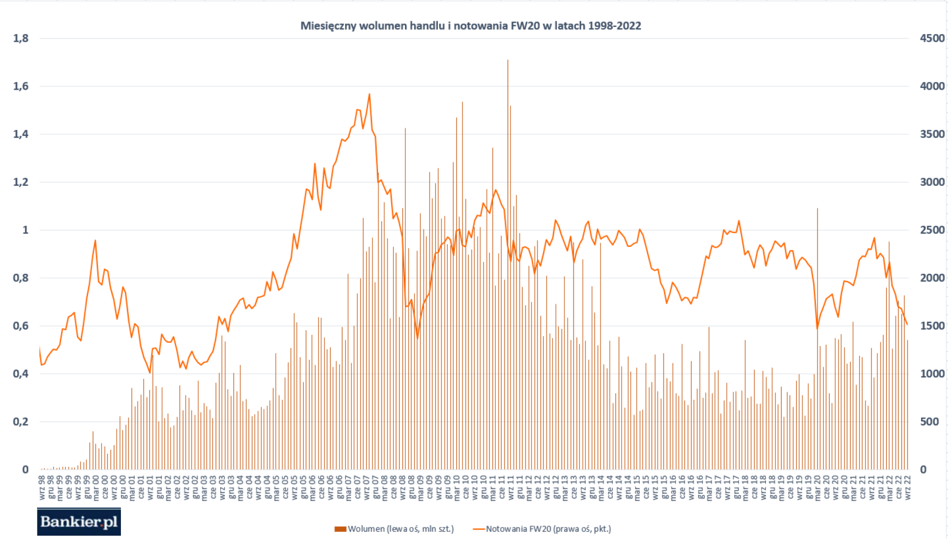

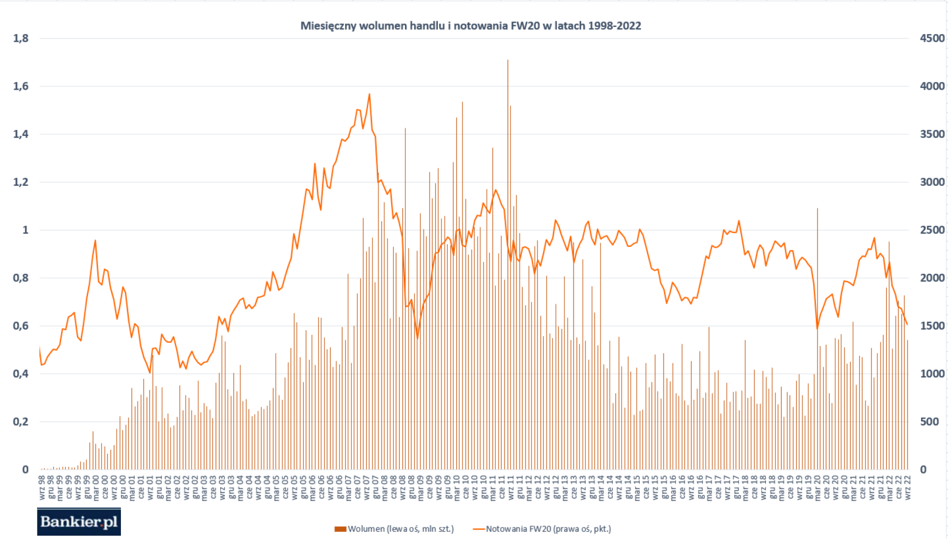

Na początku swojej historii wolumen obrotu FW20 wynosił ledwie kilka sztuk, ale szybko się to zmieniło ze względu na jego atrakcyjność i czas, w którym startował. WIG20 od października 1998 r. do marca 2000 r. zyskał ponad 150 proc., a wolumeny na FW20 przekraczały w tym czasie już 100 tys. sztuk miesięcznie.

Trzeba pamiętać o jednej ważnej rzeczy, jaka na przestrzeni lat się wydarzyła. W 2014 r. zmienił się mnożnik, który zamiast 10 zł za każdy punkt, zaczął oferować dwa razy więcej, czyli 20 zł. Oznacza to, że każda zmiana notowań indeksu o jeden punkt to 20 zł zysku lub straty (bez uwzględnienia prowizji dla domu maklerskiego). Jeśli punktowa wartość indeksu WIG20 wynosi 1500 pkt., to jeden kontrakt ma wartość 30 tys. zł.

Wspomnijmy jeszcze o dźwigni finansowej, która wynika z depozytu zabezpieczającego. Biura maklerskie oczekują tylko kilku procent wartości jednego kontraktu jako zabezpieczenia. Dla 5-proc. depozytu, dziwgnia będzie wynosiła 20:1. Zatem by otworzyć pozycję z jednym kontraktem FW20, przewidując wzrost lub spadek instrumentu bazowego, nie potrzeba dysponować kilkudziesięcioma tysiącami złotych. Na przykład za kontrakt wyceniany na wspomaniane 30 tys. zł (1500 pkt. x 20 zł) przy zabezpieczniu rzędu 5,7 proc. potrzebujemy 1710 zł na depozyt. Dźwignia ozncza potencjalnie większy zysk, ale także większą stratę, która może przekroczyć wartość kapitału początkowego.

Dużo mniejsza jest też prowizja maklerska. Za kontrakt o wartości przykładowych 30 tys. zł zapłacimy w większości przypadków kilka, kilkanaście zł. Za prowizję maklerską zakupu akcji o tej wartości skalkulowaną o średni jej poziom, który ostatnio zbadały MF i KNF, zapłacimy 96 zł. Więcej pisaliśmy o tym w artykule „Drogie inwestowanie na giełdzie”.

Na GPW jednocześnie notowane są cztery serie kontraktów rozliczanych w marcu, czerwcu, wrześniu i grudniu. W tabeli notowań odnajdziemy je z oznaczeniem FW20XYY20, gdzie F oznacza właśnie kontrakt terminowy, a W20 instrument bazowy, na którym jest oparty (w tym wypadku WIG20), dalej X to litera określająca miesiąc jego rozliczenia, czyli kolejno: H-marzec, M-czerwiec, U-wrzesień i Z-grudzień, a YY to rok wykonania. Za 20 kryje się wartość mnożnika. Z tego wynika, że obecna wrześniowa seria ma oznaczenie FW20U2220, grudniowa FW20Z2220, a marcowa FW20H2320.

Od samego początku istnienia FW20 jest najchętniej handlowanym instrumentem pochodnym na GPW, jednak popularność z przełomu dwóch pierwszych dekad XXI wieku, kiedy prawie co miesiąc obracano ponad milionem kontraktów, to na razie tylko wspomnienie. W ostatnich latach tylko dwa razy inwestorzy nawiązali do dawnych czasów. W marcu 2020 r. wolumen przekroczył 1,09 mln szt., a w marcu 2022 r. było to ponad 952 tys. Nie bez znaczenia była wspomniana zmiana mnożnika.

Inwestorze, zaglądaj do notowań kontraktów

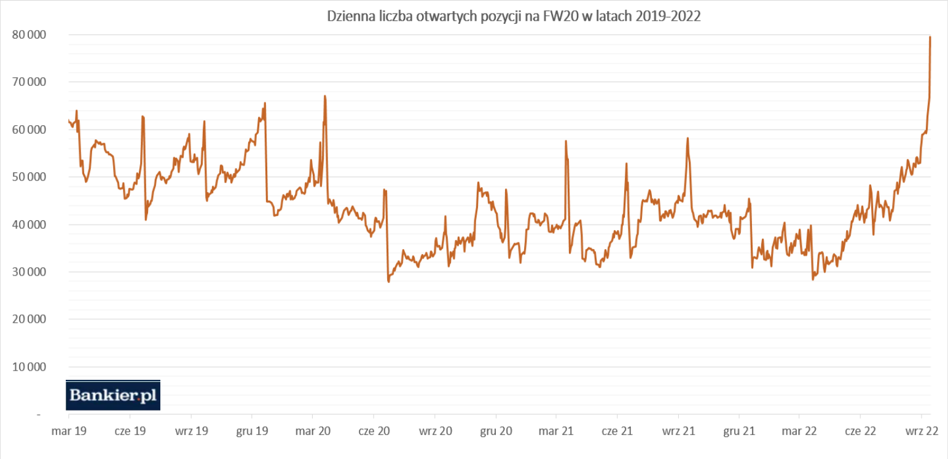

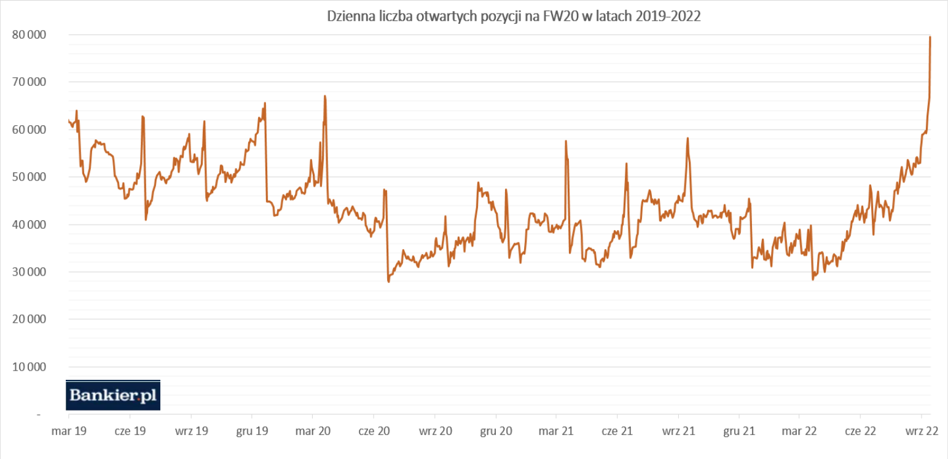

Wolumen jest jedną ze wskazówek dla inwestorów oceniających sytuację na rynku. Razem z ceną i liczbą otwartych pozycji (LOP) może świadczyć o sile lub słabości rynku. Przykładowo, gdy cena instrumentu rośnie, a razem z nią wolumen i LOP można taką sytuację uznać za siłę rynku. Natomiast gdy cena spada, ale wolumen i LOP wzrastają, świadczy to o słabości rynku. W ostatnich miesiącach mamy z tym do czynienia na FW20. W dodatku jeśli wolumen i LOP rosną przez dłuższy czas, to zaznaczają wyraźny trend i należy spodziewać się jego kontynuacji. Z kolei rozjeżdżanie się ich kierunków może świadczyć o zmianie trendu.

Obrót na poszczególnych seriach jest różny. Najchętniej handlowane są kontrakty z najbliższym terminem wykonania. To wtedy obserwujemy na nich zwiększony wolumen i liczbę otwartych pozycji. Nie są to pojęcia tożsame. Wolumen to po prostu liczba zawartych kontraktów, natomiast LOP z niego poniekąd wynika, ale nie oznacza sumy otwartych pozycji na wzrost (długich) i pozycji grających na spadek (krótkich), a wartość pozostających w grze (niezamkniętych) pozycji długich i krótkich. Wynika to z faktu, że aby otworzyć nowy kontrakt, potrzebne są dwie strony transakcji.

LOP zmienia się na trzy sposoby, z których pierwszy to otwarcie nowej pozycji długiej przez jedną stronę i nowej pozycji krótkiej przez drugą, wtedy następuje wzrost liczby, tworzy się nowy kontrakt. Gdy dojdzie do zamknięcia obu tych pozycji, tzn. sprzedaż długiej i kupno krótkiej, liczba spadnie. Nie zmieni się, gdy kupujący otworzy nową długą, a sprzedający zamyka już otwartą pozycję długą. Analogicznie się stanie, gdy ktoś będzie zamykał starą pozycję krótką, a ktoś otwierał nową pozycję krótką.

Hossa i bessa zawsze mile widziana

Zainteresowanie grą na kontraktach jest w ostatnich miesiącach szczególnie duże. Oprócz stałych atutów, jak koszty, ekspozycja, dźwignia (przy zysku) etc., jest jeszcze kilka innych rzeczy. Indeks bazowy notuje najgorszy okres w historii i od początku roku jest ponad 32 proc. na minusie. Na początku września strata wynosiła jeszcze więcej, a agencja Bloomberga okrzyknęła WIG20 najgorszym indeksem na świecie.

Duże wyprzedanie zachęca do spoglądania w stronę odbicia, nawet spekulacyjnego, co w ciągu ostatnich dni miało miejsce. Zresztą pokonanie kolejnych poziomów wsparcia, poziomów psychologicznych może być okazją do szybkiego zagrania na kilka procent, które dzięki dźwigni może dać więcej zysku (ale też strat!). Poza tym inwestor może zagrać na spadek i wzrost, co tym bardziej przekonuje do przyjrzenia się temu instrumentowi jako odpowiedniemu w warunkach zarówno hossy, jak i bessy. Chociaż największą rolę pewnie odgrywa tu owa bessa. Popularność FW20 w tym czasie jest naturalnym wynikiem tego, że pozwala zarabiać na spadkach. Kontrakty na akcje spółek są mało popularne, a przez to mało płynne. Na aspekt poziomu stóp procentowych zwraca z kolei uwagę ekspert z DM BOŚ.

"Kontrakt terminowy umożliwia zarabianie niezależnie od kierunku trendu, oczywiście jeżeli inwestor posiada pozycję z nim zgodną. Ostanie 2 lata były okresem dużej zmienności rynku, co w naturalny sposób stymulowało aktywność inwestorów na rynku derywatów. Ponadto pozycja w kontraktach terminowych może stanowić substytut pozycji na rynku kasowym, ale wymaga zaangażowania mniejszej ilości kapitału, co przy obecnych jego kosztach (wysokość stóp procentowych) ma znaczenie dla uzyskiwanych zwrotów" - komentuje Marek Pokrywka z DM BOŚ.

Sam trend zachęca do grania na jego kontynuację, a dynamiczna sytuacja na rynkach, nowe dane, co miesiąc nowe decyzje banków centralnych skłaniają do ciągłego pozycjonowania się względem rynku. Z drugiej strony coraz więcej osób wierzy w wyczerpanie potencjału spadków na WIG20, co pokazują m.in. także duże napływy środków do lewarowanego funduszu Beta ETF WIG20lev.

WIG20 rzeczywiście jawi się jako bardzo tani, a skala spadków przesadzona. Agencja Bloomberga, nazywając indeks polskich blue chipów najgorszym indeksem na świecie, zauważyła, że prognozowany wskaźnik cena/zysk jest najniższy od powstania indeksu w 1994 r. Takie statystyki przyciągają uwagę inwestorów, także tych zagranicznych. Łatwiej jest operować na kontrakcie opartym o indeks, niż replikować go budową portfela akcyjnego.

Pies, zagranica, drobny inwestor i Rafał Zaorski

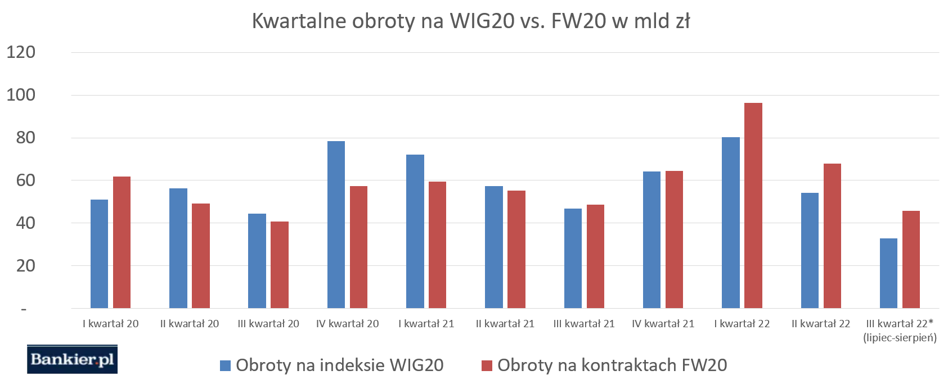

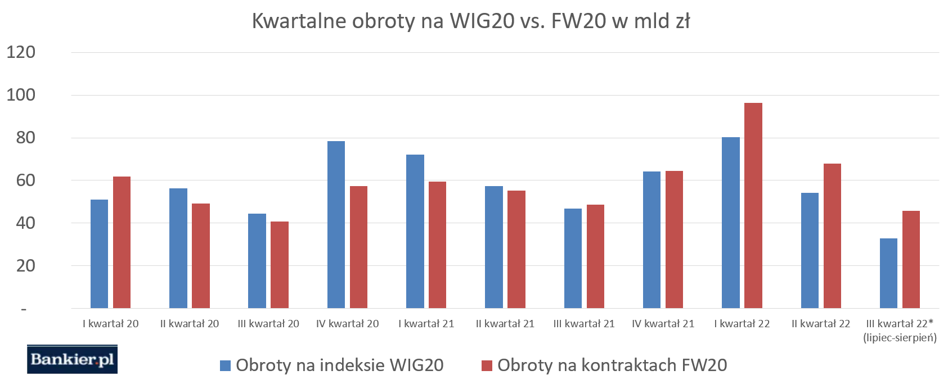

Widać to wyraźnie, porównując obroty z ostatnich miesięcy na samych WIG20 i kontraktach o niego opartych. W sierpniu na kontraktach FW20 handlowano za 24,2 mld zł, gdy na WIG20 obrót wyniósł 15,7 mld. W lipcu z kolei na kontraktach było to 21,7 mld zł, a na WIG20 17,1 mld. W swoich miesięcznych statystykach GPW informowała, że wolumen obrotu wszystkimi kontraktami na indeksy wzrósł w sierpniu o 173 proc. rdr. Tylko dwa miesiące III kwartału wygenerowały już obrót z poziomu całego analogicznego kwartału roku poprzedniego, a do statystyki wpadnie jeszcze wrzesień, w którym następuje rozliczenie.

Być może grono inwestorów zasiliła rzesza fanów giełdowego spekulanta Rafała Zaorskiego, który od kilku miesięcy zdobywa coraz większą popularność, informując w mediach społecznościowych o swoich inwestycyjnych ruchach. Jednym z wykorzystywanych przez niego instrumentów są właśnie kontrakty na WIG20. Już przed rozliczeniem czerwcowej sesji mocno angażował kapitał, otwierając pozycję długą, którą następnie rolował, przerzucając zaangażowanie na serię wrześniową. Rolowanie oznacza zamknięcie wygasającej serii i otwarcie nowej pozycji, aby kontynuować swoją inwestycję. Kto nie zamknie swoich pozycji przed wygaśnięciem serii w trzeci piątek marca, czerwca, września i grudnia zostanie automatycznie rozliczony niezależnie od straty czy też zysku na inwestycji.

Według spekulanta „ogon macha psem”, czyli gra na kontraktach w ostatnich miesiącach determinowała tak naprawdę to, co się działo na indeksie WIG20. Zasada powinna być odwrotna, tzn. indeks bazowy powinien nadawać ton temu, jak wyceniane są kontrakty oparte na nim w kolejnych seriach rozliczeniowych. Dysproporcja wielkości zaangażowania kapitałowego, jaka w ostatnim czasie ma miejsce na WIG20 i FW20, faktycznie budzi wątpliwości, kto nadaje ton obserwowanym trendom.

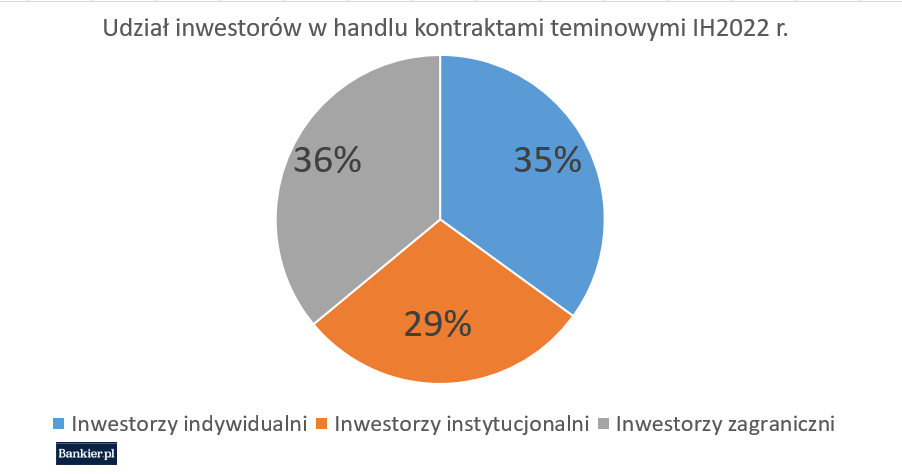

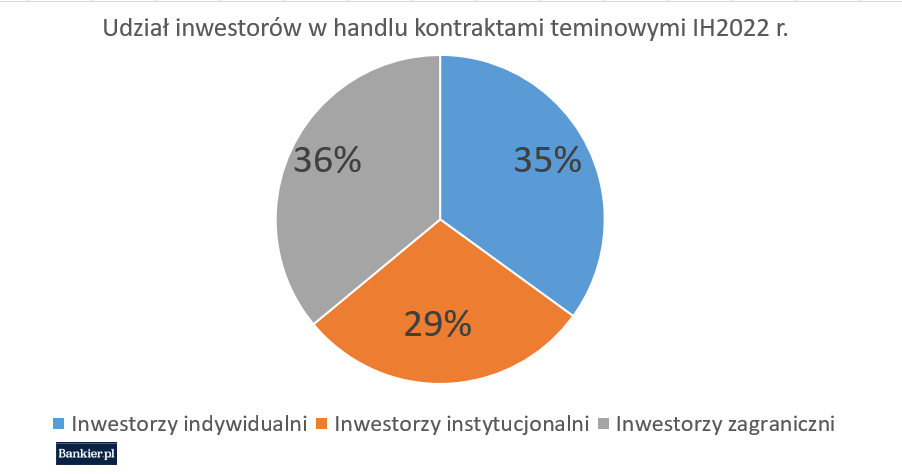

Tutaj jeszcze kilka informacji o najczęściej handlujących na kontraktach. Ze statystyk GPW za I półrocze wynika, że udział inwestorów zagranicznych wzrósł o 7 pp. rdr do 36 proc. i był historycznie rekordowym udziałem w wynikach za pierwsze półrocze w ciągu ostatnich 10 lat. Krajowi inwestorzy indywidulani odpowiadali za 35 proc. udziału, a inwestorzy instytucjonalni za 29 proc. przybyło zagranicznych inwestorów, a stosunek udziału osiągnał niemal równowagę. Inaczej niż na rynku akcyjnym, gdzie zanczną przewagę mają inwestorzy zagraniczni.

Wrześniowa seria za chwilę wygaśnie. Na jej miejsce do obrotu wejdzie seria na wrzesień 2023 r. oznaczona FW20U2320. Uwaga inwestorów już w bieżącym tygodniu zaczęła się przenosić na serię grudniową, gdzie obrót był na poziomie tej wrześniowej. Nie zanosi się, by popularność FW20 miała wkrótce spaść, zwłaszcza na tak dynamicznym rynku, gdzie sesje wyprzedaży przeplatają się z sesjami mocnego, kilkuprocentowego odbicia. Według eksperta z DM BOŚ w dłuższym terminie zainteresowanie może słabnąć.

"W roku bieżącym, w stosunku roku poprzedniego, odnotowujemy kilkudziesięcioprocentowy wzrost aktywności naszych klientów na rynku kontraktów. Taka skala dynamiki pokazuje potencjał tego rynku, ale będzie trudna do utrzymania w długim horyzoncie czasowym" - komentuje Pokrywka z DM BOŚ.

Kontrakty terminowe dają możliwość grania na spadki, charakteryzują się dźwignią finansową i pozwalają osiągnąć ekspozycję na wybrany fragment rynku w o wiele niższej cenie. Pozwalają też zabezpieczyć ryzyko inwestowania na spółki z indeksu bazowego. Na ma problemu płynności, która przekłada się na niższe spready, co też wpływa na końcowy wynik z inwestycji.

Wysoka niepewność co do przyszłych scenariuszy (politycznych, gospodarczych), trwająca bessa na pewno jeszcze przez jakiś czas będą implikować podwyższone zainteresowanie inwestorów. Pozostaje tylko kwestia, jaką pozycję zająć.