Jeszcze nigdy wcześniej polski złoty nie był realnie mocny przez tak długi okres czasu. W przeszłości epizody ekstremalnej siły polskiej waluty kończyły się dla nas bardzo źle. Czy tym razem będzie inaczej?

Od początku roku zwracam Państwa uwagę, że w ujęciu realnym polski złoty jest bardzo mocny. Realny efektywny kurs walutowy dla Polski osiągnął - i już przez dłuższy czas utrzymuje - poziomy, które w przeszłości widziano tylko dwa razy w przeszłości i co w obu przypadkach źle się dla nas później kończyło. Dlatego uważam, że warto się zastanowić, czy tym razem będzie jak zwykle, czy też mamy szanse na dłużej cieszyć się z relatywnie mocnej waluty.

Zacznijmy jednak od początku. 99,999% z nas słysząc o kursach walutowych ma na myśli codzienne notowania na Foreksie, gdzie jedną walutę zamienia się na drugą. Dla nas w Polsce najważniejszą parą walutową jest euro-złoty. To nie tylko naczelna „wakacyjna” waluta Polaków, ale przede wszystkim to w euro rozliczana jest miażdżąca większość polskiego handlu zagranicznego. Na tym froncie złoty do ostatnich dni lutego 2025 wręcz piorunował swoją siłą.

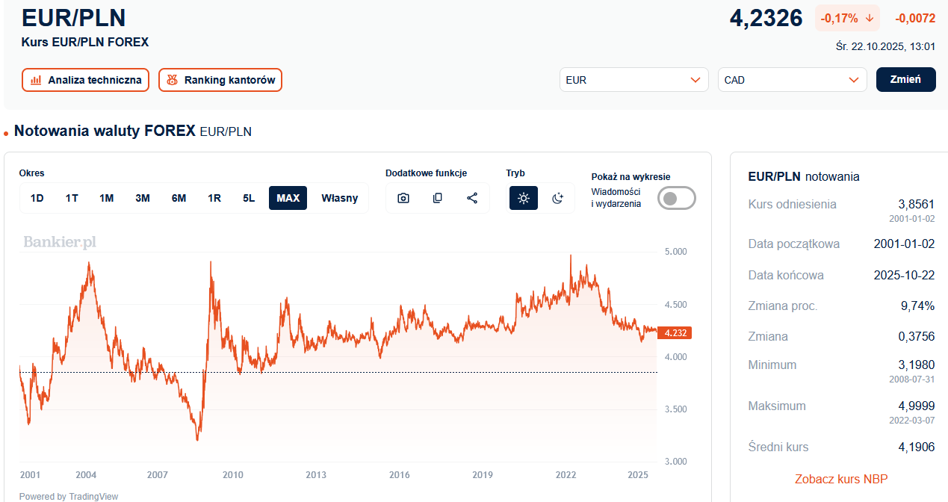

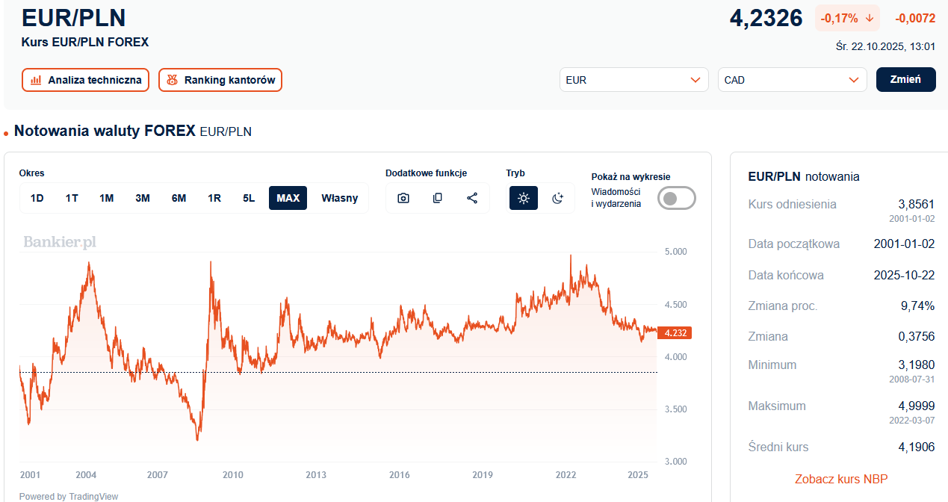

Kurs EUR/PLN zdołał zejść nawet w okolice 4,13 zł i osiągnął najniższe wartości od 10 lat. Wprawdzie później „celna zawierucha” prezydenta Trumpa osłabiła nam złotego i podbiła kurs euro w rejon 4,30 zł, lecz przez kolejne pół roku notowania euro utrzymały się w wąskim „korytarzu” 4,23-4,31 zł. W momencie pisania tych słów euro kosztowało niespełna 4,23 zł i było notowane blisko dolnego ograniczenia tegorocznego trendu bocznego. W rezultacie nominalny kurs euro w 2025 roku do złotego ma szansę spaść trzeci rok z rzędu.

To miła odmiana po trwającej przez przeszło dekadę erze słabości polskiej waluty. Zły czas złotego zakończył się na początku 2023 roku. Od tego czasu złoty wyraźnie zyskał nominalnie. Ale jeszcze większy progres uczynił na polu realnym. Czyli po skorygowaniu kursów nominalnych o wartość inflacji pomiędzy Polską a naszymi głównymi partnerami handlowymi. W praktyce chodzi tutaj o strefę euro. I w takim to realnym ujęciu złoty jest najmocniejszy od 2008 roku.

Czym jest realny kurs walutowy?

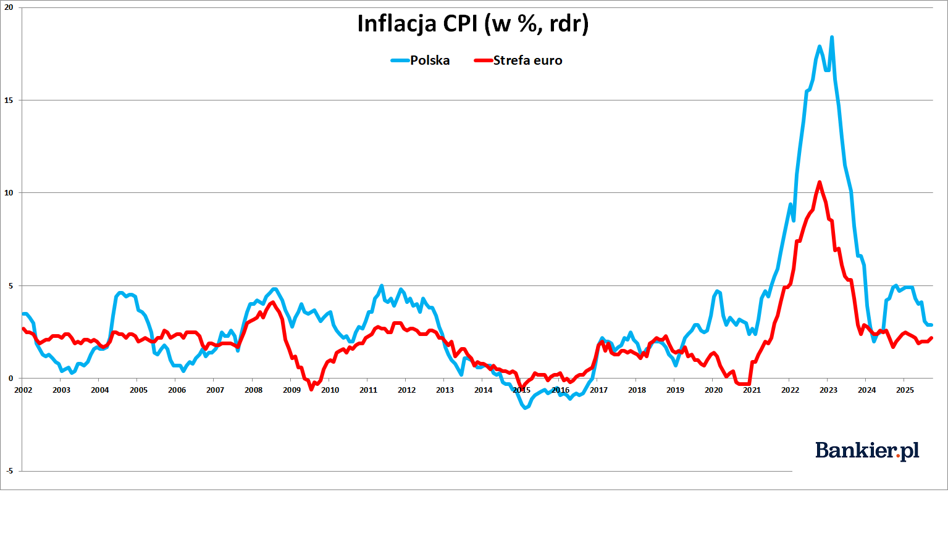

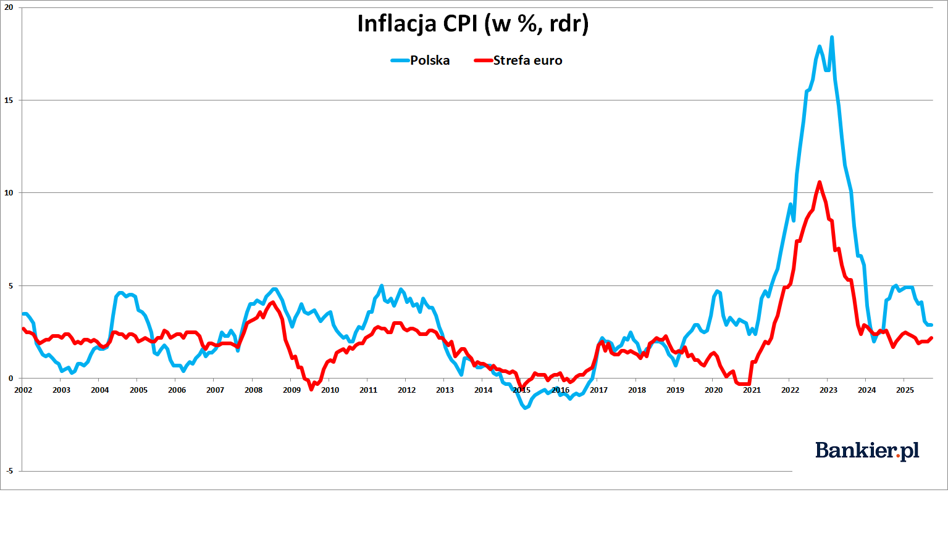

Realny kurs walutowy (ang. real effective exchange rate) jest koncepcją ekonomiczną, która uwzględnia różnice w inflacji między dwoma strefami walutowymi. W tym przypadku chodzi przede wszystkim o różnicę inflacji HICP między Polską a strefą euro – do tego regionu trafia 60 proc. polskiego eksportu oraz pochodzi 45 proc. wartości importu. W latach 2011-19 różnica w inflacji między Polską a eurolandem była niewielka i REER poruszał się mniej więcej tak samo, jak kurs nominalny.

Lecz już pod koniec 2019 r. inflacja w Polsce zaczęła przyspieszać, wyraźnie przewyższając tempo wzrostu cen w strefie euro. Po roku 2020 w naszym kraju doszło do inflacyjnej eksplozji o skali znacznie większej niż w eurolandzie. W rezultacie realny kurs EUR/PLN pozostawał praktycznie bez zmian, mimo że kurs nominalny poszedł mocno w górę i pobił historyczne rekordy, w porywach dochodząc do poziomu 5 złotych. Od tego czasu nominalny kurs euro znacząco spadł, a inflacja w Polsce wciąż przewyższała (i nadal przewyższa) inflację HICP w strefie euro. Stąd wynika bardzo mocny wzrost REER dla Polski obserwowany od mniej więcej połowy 2022 roku do marca 2025.

Warto pamiętać, że REER jest tworem nieco abstrakcyjnym i stanowi efekt twórczości ekonomistów. Nikt jeszcze nie wymienił waluty po kursie realnym – cały obrót gospodarczy dokonuje się przecież po kursach nominalnych. Jednakże w koncepcji REER tkwią kwestie, których na dłuższą metę nie warto lekceważyć.

Jak długo złoty może być tak mocny?

Przez poprzednie ćwierć wieku (czyli w ramach reżymu płynnego kursu walutowego) tylko dwa razy zdarzyło się, aby REER zaszedł równie wysoko jak obecnie. Pierwszy współczesny rekord siły PLN padł na początku XXI wieku, już po szczycie bańki internetowej i po obniżkach stóp procentowych w Rezerwie Federalnej. Sytuacja powtórzyła się w roku 2008, gdy Fed drastycznie ciął stopy w reakcji na kryzys finansowy.

Ale obecna sytuacja nie do końca przypomina wydarzenia sprzed 17 i 24 lat. Wtedy realna aprecjacja złotego następowała błyskawicznie. I później równie szybko ulegała odwróceniu, po czym rynek przechodził do stanu skrajnego niedowartościowania polskiej waluty. Przypomnijmy, że na początku 2004 roku euro kosztowało 4,90 zł, a w lutym 2009 osiągnęło cenę 4,92 zł. Były to okresy apogeum słabości polskiej waluty zarówno w wymiarze nominalnym jak i realnym. Kolejne wieloletnie minima REER miały miejsce pod koniec 2011 (apogeum kryzysu strefy euro) oraz pod koniec 2016 (pochodna szoków Trumpa i brexitu).

Ale teraz realny kurs walutowy dla Polski dotarł w pobliże historycznego szczytu w sposób znacznie spokojniejszy, kontynuując wspinaczkę przez blisko trzy lata. To nie był „wystrzał” jak w latach 2000-01 czy 2007-08. Wtedy droga z dołka na szczyt zajmowała ledwie 12 miesięcy. Teraz były to 32 miesiące. Po drugie, od początku 2025 roku ścieżka REER zdaje się łagodnie „wypłaszczać”, zamiast gwałtownego pikowania tak charakterystycznego dla poprzednich dwóch epizodów realnej siły złotego. I choć fraza „tym razem jest inaczej” lubi się paskudnie starzeć, to tym razem faktycznie jest nieco inaczej niż w roku 2001 czy 2008.

Jednakże trzeba też uczciwie zaznaczyć pewne podobieństwa. Podobnie jak wtedy, także i teraz Rezerwa Federalna luzuje politykę monetarną, ścinając stopy procentowe prawdopodobnie do poziomów zbliżonych lub nawet niższych niż inflacja CPI dla Stanów Zjednoczonych. Na Wall Street mamy do czynienia z boomem na akcjach spółek powiązanych z technologią generatywnej sztucznej inteligencji. Przy wszystkich różnicach mi to przypomina bańkę internetową z końcówki XX wieku. Z kolei na rynkach kredytowych obserwujemy orgię łatwego pieniądza, ze spreadami kredytowymi równie niskimi jak w 1997 czy 2007. Istnieje więc spory potencjał do tego, by za jakiś czas coś na rynkach finansowych „wysypało się” podobnie jak w roku 2001 czy 2008. Nie wiem, czy tak się stanie (ani tym bardziej kiedy się stanie). Ale pochopne ignorowanie tego scenariusza byłoby chyba nierozsądne.

Jak może wyglądać korekta realnego kursu złotego?

Analiza tworu takiego jak REER jest bardziej złożona niż próba przewidzenia, dokąd podąży coś tak nieprzewidywalnego jak kurs jednej waluty wobec drugiej. W przypadku pary euro-złoty wiemy, że może ona pójść tylko w górę, w dół lub w prawo wykresu (to ostatnie w pewnym sensie zawsze występuje). Z grubsza też wiemy, jakie czynniki sprzyjają danemu kierunkowi. Ale przy REER musimy wziąć poprawkę nie tylko na zmiany kursów walut kilku głównych partnerów handlowych Polski (czyli Chin, Czech, Wielkiej Brytanii, USA i Ukrainy, ale również Węgier, Arabii Saudyjskiej i Norwegii), ale też na poziom inflacji w tych krajach. A to już bardzo komplikuje sprawę.

Pisząc jednak w dużym skrócie REER dla Polski może się obniżyć z kilku przyczyn, które mogą wystąpić zarówno łącznie jak i oddzielnie:

1) Najbardziej oczywiste byłby po prostu nominalne osłabienie złotego, czyli wzrost kursu euro. Wtedy REER poszedłby w dół, być może nawet wchodząc w zakres realnej słabości PLN,

2) REER może też spaść za sprawą znaczącego wzrostu inflacji w strefie euro (lub Chin lub USA i UK) bez analogicznej zwyżki w Polsce. Wtedy nawet przy braku istotnych zmian na parze euro-dolar, realna siła złotego uległaby erozji.

Jednakże ten drugi scenariusz wydaje się mało prawdopodobny. Jeszcze nie widzieliśmy sytuacji, w której inflacja konsumencka w eurolandzie (jak również w USA) byłaby trwale i znacząco wyższa niż w Polsce. To się jak dotąd nie zdarzyło i przyznam, że trudno mi sobie jest wyobrazić taki scenariusz. Bo oznaczałby on albo trwałe zbicie inflacji CPI w okolice zera (przy np. 2-3% inflacji w strefie euro) lub skowy wzrost wskaźnika HICP dla eurolandu przy niezmienionych rocznych dynamikach CPI dla Polski.

Zatem na placu boju pozostaje kwestia nominalnej deprecjacji złotego, czyli wzrostu kursu EUR/PLN. A na to się w najbliższym czasie raczej nie zanosi, gdyż w chwili pisania tego artykułu eurozłoty atakował dolne ograniczenie trwającej od pół roku konsolidacji. Równocześnie wiemy, że trudno oczekiwać, aby na dłuższą metę złoty pozostawał tak mocny w ujęciu realnym, jak jest obecnie. Coś takiego się po prostu nigdy w naszej historii nie przydarzyło. I prawdę mówiąc nie oczekiwałbym, aby tak wielka realna siła złotego mogła się na dłuższą metę utrzymać (choćby ze względu na konkurencyjność cenową polskiej gospodarki w handlu zagranicznym).

Reasumując, póki trwa hossa na GPW i realne stopy procentowe w Polsce wyraźnie przewyższają inflację, póty złoty może pozostawać mocny. Nie brakuje jednak czynników ryzyka (przede wszystkim niekontrolowany wzrost długu publicznego) dla scenariusza osłabienia polskiej waluty w kolejnych kwartałach. I chyba lepiej dla wszystkich byłoby, gdyby owa ewentualna deprecjacja złotego następowała łagodnie, a nie tak gwałtownie jak w roku 2001 czy 2008.