Okazało się, że niemal połowa czytelników biorących udział w cotygodniowej ankiecie #naBankiera ma "problem" z zainwestowaniem stu tysięcy euro. Postanowiliśmy pomóc Państwu w podjęciu właściwych decyzji.

Szczerze mnie cieszy, że tak wielu z Państwa nie wie, co zrobić z wolnymi stoma tysiącami euro. Mam nadzieję, że takich czytelników będzie nam przybywać – i wcale nie na skutek hiperinflacji. Drugim powodem do zadowolenia jest fakt, że chcą Państwo te pieniądze mądrze zainwestować, zamiast wydać na niepotrzebne dobra materialne.

Czy 100 000 euro to dużo czy mało?

Dlaczego akurat kwota 100 000 euro, a nie na przykład 100 000 złotych polskich? Być może dlatego, że to górny limit gwarancji wkładów bankowych obiecywanych w Unii Europejskiej. A może dlatego, że to taka kwota „ani, ani”. Ani to mała sumka – to kwota pozostająca poza zasięgiem zdecydowanej większości Polaków. Ani to też jakaś fortuna umożliwiająca życie rentiera. To przecież raptem równowartość nowego M2 w Warszawie... przynajmniej po obecnych cenach.

Lecz równocześnie ponad 420 tysięcy złotych to coś więcej niż zaczątek całkiem ładnego funduszu emerytalnego lub wręcz czegoś w rodzaju rodzinnej fundacji. Mądrze zainwestowane 100 000 euro może zapewnić finansową niezależność kolejnym pokoleniom Twojej rodziny. Zatem to prawdziwe wyzwanie inwestycyjne.

Zobacz także

Co powinieneś wiedzieć, zanim zainwestujesz

Inwestycje ZAWSZE wiążą się z ryzykiem utraty pieniędzy. To niby oczywista oczywistość, ale odnoszę wrażenie, że dla wielu to wciąż zaskoczenie. Tak samo jak fakt, że finansowe konsekwencje każdej inwestycji ponosi inwestor. To on podejmuje decyzje (świadome bądź nie) i z reguły nie powinien mieć pretensji do doradców, sprzedawców, analityków czy firm finansowych.

Inwestor powinien mieć też świadomość, że inwestowanie nie jest sportem drużynowym. To konkurencja indywidualna wymagająca żelaznego przygotowania kondycyjnego, taktycznego i strategicznego. To wyścig, w którym każdy biegnie w swoim tempie, lecz nie każdy osiąga metę. Inwestowanie bardziej przypomina maraton z przeszkodami niż partyjkę golfa. A dodatkowo inni uczestnicy zawodów nierzadko dopuszczają się brutalnych i niesportowych fauli.

Jeśli jeszcze wszystkich nie zniechęciłem, to czas rozpocząć przygotowania. Proponuję zacząć od listy pytań, na które odpowiedź jest wymagana, aby w ogóle mówić o rozsądnym inwestowaniu.

1. Jaki jest Twój cel i horyzont inwestycyjny? Inaczej postępuje się z długoterminowymi oszczędnościami emerytalnymi, a inaczej ze spekulacyjnym portfelem giełdowym.

2. Jaki jest Twój apetyt na ryzyko? Innymi słowy: ile gotowy jesteś stracić?

3. Ile wynosi Twoja wymagana stopa zwrotu? To tak naprawdę pochodna odpowiedzi na pytanie pierwsze (ile kapitału i kiedy chcesz uzbierać) w zestawieniu z odpowiedzią na pytanie drugie (jeśli nie akceptujesz obsunięć większych niż 10%, to siłą rzeczy Twoja stopa zwrotu musi być niska).

Gdy już sobie to wszystko gruntownie przemyślisz, radzę spisać odpowiedzi i przechowywać je w bezpiecznym miejscu. Po to, abyś w razie porażki lub wątpliwości wiedział, jaki masz plan. I czy nadal zamierzasz się go trzymać, czy też należy go zmodyfikować. Regularne porównywanie osiągniętych rezultatów z początkowymi założeniami stanowi znakomitą szkołę pokory. A przede wszystkim pozwala określić, czy nasz inwestycyjny okręt porusza się we właściwym kierunku, czy też utknął na mieliźnie.

Strategia determinuje taktykę

To jeszcze nie koniec „kwestionariusza początkującego inwestora”. Gdy masz już cel, horyzont i warunki brzegowe, czas przejść do sporządzenia strategii. To nie żart. Inwestowanie bez planu i strategii rzadko kiedy przynosi oczekiwane rezultaty. Skuteczne inwestowanie nie sprowadza się tylko do podzielenia „inwestycyjnego tortu” na kawałki i patrzenie jak każdy z nich rośnie.

Przed zainwestowaniem stu tysięcy euro moim zdaniem warto zastanowić się nad tym:

- czy portfel ma być zarządzany aktywnie, czy też preferujemy pasywną alokację kapitału;

- czy zainwestować wszystko naraz, czy też stopniowo „dokładać”; np. po 20.000€ rocznie;

- czy inwestujemy „tradycyjnie” (tj. akcje, obligacje, gotówka, złoto) czy też rzucamy się w wir kryptowalut, funduszy private equity i wszelakich „inwestycji alternatywnych”;

- czy inwestujemy w „wartość” (czyli szukamy dobrych spółek w dobrej cenie) czy we „wzrost” (czyli szukamy spółek ze znakomitymi perspektywami, choć niekoniecznie tanich);

- jaka jest nasza waluta odniesienia;

- jak bardzo chcemy się zdywersyfikować;

- ile czasu jesteśmy gotowi poświęcić na analizę rynku;

- inwestujemy samodzielnie, czy zakładamy „komitet inwestycyjny” (żona, dzieci, szwagier);

- w jakim stopniu korzystamy z porad/rekomendacji, a w jakim polegamy na własnym rozeznaniu.

To nie są banalne pytania. W wielu przypadkach odpowiedzi będą nieoczywiste. Ale zawsze będą indywidualne i zależne od osobistych celów, preferencji i możliwości inwestora. Od Twoich odpowiedzi zależy przyjęta strategia inwestycyjna, do której dopasujesz posunięcia taktyczne.

Inwestowanie tradycyjne czy „nowoczesne”?

Powyższe zasady i zalecenia są uniwersalne i ponadczasowe. Lecz z drugiej stronie żyjemy w świecie, w którym wiele rzeczy zmienia się szybciej niż kiedykolwiek wcześniej. Dotyczy to także inwestowania i rynków finansowych. Jeszcze 20-30 lat temu inwestor ze Stanów Zjednoczonych czy Europy Zachodniej systematycznie odkładał część zarobionych pieniędzy, w zależności od swojego wieku lokując je w określonych proporcjach pomiędzy akcje lub obligacje.

Zazwyczaj inwestował za pośrednictwem towarzystwa powierniczego o wieloletniej tradycji i ugruntowanej reputacji. Inwestor z USA nawet nie odczuwał potrzeby dywersyfikacji geograficznej, bo na rodzimym rynku miał operujące globalnie korporacje. Portfel złożony z względnie bezpiecznych obligacji skarbowych z domieszką akcji dużych i stabilnych spółek bez większych problemów przynosił 7-8% rocznie przy niewielkim ryzyku. Tyle wystarczyło, aby po osiągnięciu 60. urodzin cieszyć się niezależnością finansową i wysokim poziomem życia.

Teraz tak łatwo nie jest. Seria kryzysów finansowych i zmian technologicznych zachwiała zarówno światowym systemem monetarnym jak i inwestycyjnymi paradygmatami. Globalizacja sprawiła, że wzrost gospodarczy przeniósł się na rynki wschodzące, w tym przede wszystkim w region Azji i Pacyfiku. Niemal terminalna zapaść systemu w roku 2008 prawdopodobnie na wiele lat (a może i dekad) obniżyła realizowane stopy zwrotu. Dziś nie ma już szans, aby w bezpieczny sposób osiągać 7-8% rocznie. Nie w sytuacji, gdy rentowności obligacji skarbowych w Europie są ujemne lub bliskie zera. Prysła też wiara w bezpieczeństwo i wiarygodność nawet największych instytucji finansowych – dziś każdy z banków „zbyt dużych, aby upaść” swoją stabilnością przypomina domek z kart. Świat siedzi na finansowej bombie zegarowej, jaką jest 217 bilionów dolarów długu (dane Institute of International Finance). W warunkach niskiego nominalnego wzrostu gospodarczego i kurczącego się zasobu siły roboczej spora część tych zobowiązań w przyszłości okaże się niespłacalna.

Do tego dochodzi coraz bardziej wymyślna inżynieria finansowa, która z jednej strony upraszcza proces inwestycyjny, lecz z drugiej strony generuje dodatkowe ryzyko, nieznane jeszcze 20 lat temu. Inwestorom indywidualnym oferowane są skomplikowane i niezrozumiałe dla nich „produkty finansowe”, na których z reguły zarabia tylko bank lub oferujący je pośrednik. Oprócz tego mamy falę finansowych innowacji takich jak fundusze ETF, kryptowaluty, „lokaty strukturyzowane” i innej maści fundusze wykorzystujące egzotyczne instrumenty pochodne. Przeciętny klient ich kompletnie nie rozumie i – co gorsza – w wielu przypadkach nawet zrozumieć ich nie próbuje. Tymczasem w inwestowaniu nie warto bazować na zaufaniu. Inwestowanie jest raczej sztuką wyobrażania sobie scenariuszy – zarówno tych dobrych jak i tych najgorszych.

W tradycyjnym modelu dzielimy portfel inwestycyjny na cztery podstawowe klasy aktywów: akcje, obligacje, „gotówkę” (rozumianą jako lokaty bankowe lub fundusze rynku pieniężnego) i złoto fizyczne. Dobór proporcji i sposobu (aktywnie czy pasywnie) i częstotliwości alokacji kapitału był już kwestią indywidualną.

Dziś możliwości jest znacznie więcej. Poprzez tradycyjne fundusze lub jednostki ETF nawet drobny inwestor uzyskał dostęp do nowych klas aktywów: rynków wschodzących, surowców przemysłowych i rolnych, mniej lub bardziej wyrafinowanych strategii opcyjnych czy spreadowych. Oraz przede wszystkim do potężnej dźwigni finansowej poprzez kontrakty futures i CFD. Tradycyjne inwestowanie na ogół jednoznacznie odradzało lewarowanie czy krótką sprzedaż.

Inwestowanie w czasach represji finansowej

Od dekady największe banki centralne świata stosują politykę represji finansowej. To rozmaite działania zmuszające posiadaczy oszczędności do podjęcia niekorzystnych dla siebie decyzji. Celem i efektem represji finansowej jest z reguły przepływ kapitału od podmiotów prywatnych do państwa. Szczególnie perfidnym objawem tego niecnego procederu jest polityka realnie (lub wręcz nominalnie) ujemnych stóp procentowych lub tzw. ilościowe poluzowanie (QE). Represja finansowa jest zatem mechanizmem transferującym bogactwo od oszczędzających do dłużników.

Przeczytaj także

W świecie ultraniskich stóp procentowych inwestowanie obarczone jest nadzwyczajnie wysokim ryzykiem. W takich warunkach obligacje skarbowe gwarantują realną (po uwzględnieniu inflacji) lub nawet nominalną utratę kapitału. To są wręcz antyinwestycje! Na zerowe lub prawie zerowe odsetki możemy liczyć w bankach lub w bezpiecznych funduszach pieniężnych.

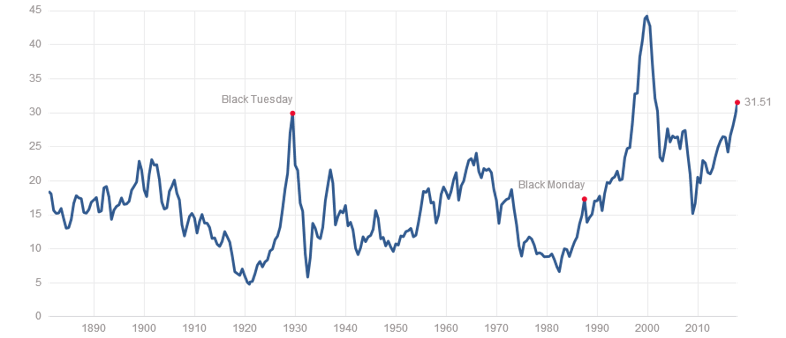

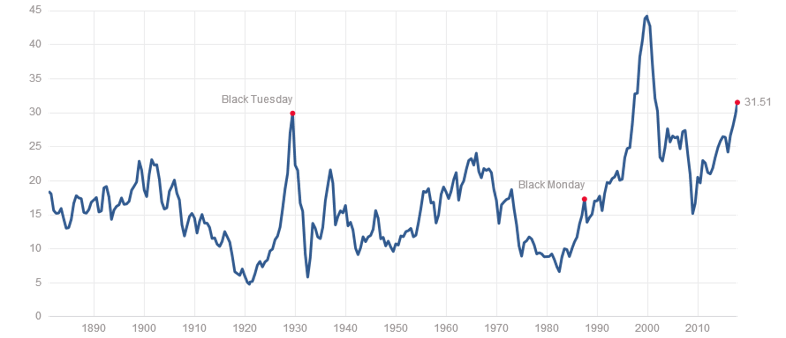

Na skutek sztucznie zaniżanych stóp procentowych akcje na rynkach rozwiniętych stały się ekstremalnie przewartościowane. Przykładowo, jeden dolar zysku wygenerowany przez spółki tworzące indeks S&P500 wyceniany jest obecnie na niemal 25 dolarów! Jeśli uśrednić zyski amerykańskich spółek z ostatnich 10 lat i skorygować je o inflację, to tak wysokie wyceny akcji widziano tylko dwa razy w historii w szczycie boomu lat 20. i podczas bańki internetowej.

Podczas gdy Amerykanie mają kolejną hossę na akcjach, Polacy są zaślepieni miłością do nieruchomości. „Kult mieszkania” kupowanego czy to dla siebie czy pod inwestycje pozostaje niezachwiany. Tymczasem ceny nieruchomości zwykle maleją w otoczeniu rosnących stóp procentowych. Obecny boom mieszkaniowy zapewne skończy się, gdy koszty kredytu pójdą w górę, a trendy demograficzne dodatkowo ograniczą popyt na i tak już bardzo drogie nieruchomości.

W otoczeniu sztucznie zaniżonych stóp procentowych modne stają się też wszelakie "inwestycje alternatywne": wino, whiskey, znaczki pocztowe, stare samochody, dzieła sztuki itp. Tyle że to sektor dla kolekcjonerów lub inwestorów z naprawdę grubym portfelem. Dysponując 100 tysiącami euro, nie odważyłbym się ulokować w "alternatywach" więcej niż 2-3% kapitału. Mając 10 000 euro lub mniej nie włożyłbym w ten sektor nawet centa.

Każda bańka kiedyś pęka

Przewartościowane aktywa (zarówno akcje jak i obligacje czy nieruchomości) z czasem wykazują tendencję regresji do średniej. Co w tym kontekście oznacza groźbę bardzo silnej przeceny lub osiąganie przez wiele lat stóp zwrotu znacznie niższych niż w przeszłości. Równocześnie potężna fala monetarnych stymulantów nie potrafiła pobudzić ani inflacji cenowej na poziomie dóbr konsumpcyjnych, ani nominalnego wzrostu gospodarczego. To tłumaczy słabość rynku surowcowego obserwowanego przez poprzednie 6 lat. Obecnie sektor surowcowy – a zwłaszcza segment metali szlachetnych (poza palladem) - wydaje się jedną z bardzo nielicznych nieprzewartościowanych klas aktywów.

Ale czy rozsądne jest np. zaangażowanie 100% kapitału w złoto i zamknięcie się w bunkrze w oczekiwaniu na TEN kryzys? To moim zdaniem spore ryzyko. Bo zanim kryzys wybuchnie, to w międzyczasie drogie i przewartościowane aktywa finansowe mogą stać się jeszcze droższe. Czy zatem lepiej jest z pełną świadomością ryzyka rzucić się w wir „drukowanej” hossy? Licząc, że zdążymy zainkasować zyski, nim bańka pęknie? Ta opcja także wydaje się zbyt ryzykowna.

Z drugiej stronie trzymanie 100 tysięcy euro na bankowym rachunku w kraju Unii Europejskiej także nie wydaje się zbyt bezpieczną alternatywą. Europejski system bankowy leży na stercie biliona euro długów. Nawet niewielki wzrost stóp procentowych grozi falą upadłości europejskich firm-zombie. Zatem co robić?

Rozczaruję cierpliwych czytelników, którzy dotrwali do końca tego artykułu: nie mam gotowych recept. Wydaje mi się, że pewna dywersyfikacja portfela inwestycyjnego jest w obecnych czasach więcej niż wskazana. Trochę akcji, trochę złota, trochę aktywów przynoszących stały dochód (spółki dywidendowe?) i przeważenie portfela wolną gotówką może (ale nie musi!) okazać się dobrym rozwiązaniem. Tak samo jak podzielenie naszych tytułowych 100 000 euro na transze i „wrzucanie” ich na rynek co rok. Przecież milcząco przyjęliśmy, że inwestujemy długoterminowo. W dobrym tego słowa znaczeniu.