Polska giełda po kilku latach marazmu znów rośnie i przyciąga zagraniczne spółki. Pod koniec maja na GPW zadebiutuje Pepco Group. Wcześniej na warszawskim parkiecie zadebiutowała amerykańska spółka gamingowa Huuuge.

Po szacowanym na przeszło 3,2 mld zł debiucie Pepco wartość rynkowa spółek zagranicznych notowanych na GPW niemal zrówna się z wartością spółek krajowych. Już teraz (według stanu na 17 maja) kapitalizacja podmiotów zagranicznych (do których ze względów formalnych zalicza się zarejestrowane w Luksemburgu Allegro) wynosi blisko 610 mld zł, podczas gdy wartość rynkowa spółek krajowych wynosi 619 mld zł.

Przeczytaj także

Nie oznacza to jednak, że polski rynek daje takie same możliwości inwestycyjne co duże i dojrzałe rynki zagraniczne.Dla większości z nas centrum interesów życiowych jest Polska. Tu się urodziliśmy, tu żyjemy, pracujemy i płacimy podatki. Wielu z nas zapewne także tu umrze. Ale to jeszcze nie powód, aby wszystkie nasze inwestycje trzymać w kraju nad Wisłą i Odrą.

Zobacz także

Zapewne zdecydowana większość Czytelników tego artykułu mieszka i pracuje w Polsce. Zarabiamy i wydajemy głównie PLN. Prowadzimy biznesy zarejestrowane w Polsce. Nasze nieruchomości znajdują się w Polsce. Po świecie możemy (mogliśmy) podróżować dzięki polskiemu paszportowi. Podatki odprowadzamy do polskiego fiskusa. I większość naszych inwestycji też znajduje się w Polsce. Jesteśmy więc ekstremalnie przeważeni Polską.

Przeważeni Polską

Nie ma z tym większego problemu, gdy sytuacja w kraju jest pomyślna. A tak z grubsza było przez poprzednie 30 lat. Tak, mimo licznych problemów, skandali i porażek po roku 1990 żyliśmy w miarę bezpiecznym, stabilnym i względnie szybko rozwijającym się kraju. Po zapaści realnego socjalizmu z lat 80. wkroczyliśmy na ścieżkę mniej lub bardziej wolnego rynku z generalnie bogacącym się społeczeństwem. Rosły płace, rosły oszczędności, a polski złoty cieszył się coraz większym zaufaniem.

Ale tak wcale nie musi być przez następne 30 lat. Co więcej, od kilku lat pojawiają się sygnały, że „złota era” dobiega końca. Wykorzystaliśmy proste rezerwy wzrostu i o przeskok z grona krajów rozwijających się do rozwiniętych będzie bardzo trudno. Zwłaszcza przy fatalnym stanie wielu instytucji państwa, braku poszanowania prawa przez rządzących i przy malejącej stopie inwestycji. Na to nakłada się postępująca katastrofa demograficzna - coraz mniej pracujących będzie musiało utrzymać rosnącą rzeszę emerytów, co z kolei będzie wywierało presję na dalszy spadek współczynnika dzietności i pogłębienie się kryzysu.

Dlatego stoję na stanowisku, że dywersyfikacja geograficzna jest nawet nie tyle potrzebna, co wręcz niezbędna. I nie chodzi tu tylko o inwestowanie aktywa zagraniczne, ale o „dywersyfikowanie siebie” rozumiane jako proces uniezależnienia się od jednego państwa i jego władz. Optymalnie byłoby rozdzielić kraj rezydencji podatkowej od obywatelstwa, kraju zamieszkania i kraju rejestracji biznesu (np. firma w Singapurze, paszport japoński, rezydencja podatkowa w Szwajcarii, dom w Polsce). Jednakże ponieważ jest to opcja bardzo kosztowna i zarezerwowana dla ludzi zamożnych, to w tym tekście zajmiemy się jedynie kwestią rozproszenia inwestycji, która nie wymaga ponoszenia tak wysokich kosztów.

Nie wkładaj wszystkich jaj do jednego koszyka

Dywersyfikacja oznacza rozproszenie ryzyka poprzez zróżnicowanie składu portfela inwestycyjnego. Inwestycje możemy różnicować ze względu na klasę aktywów (akcje, obligacje, złoto, etc.), sektorów gospodarki (banki, firmy przemysłowe, handlowe itp.), wielkości emitenta (duże lub małe spółki) oraz lokalizację geograficzną (np. fundusze akcji polskich lub zagranicznych). Dywersyfikujemy się w nadziei na to, że jeśliby jakaś część portfela przyniosła straty, to inne jego składowe pozwolą nam je zrekompensować. Chodzi więc o ograniczenie ryzyka, jakie na siebie bierzemy.

W przypadku dywersyfikacji geograficznej mamy na celu zmniejszenie ryzyka tego, że stopa zwrotu naszego portfela będzie uzależniona od sytuacji gospodarczej w jednym konkretnym kraju. Wyobraźmy sobie na przykład inwestora z Grecji, który na początku XXI wieku zainwestował cały kapitał na ateńskiej giełdzie. Po 20 latach indeks Athex znajduje się 70% niżej. Jest to więc inwestycyjna katastrofa. Albo wyobraźmy sobie Argentyńczyka trzymającego oszczędności życia w lokalnym peso. Przez poprzednie 20 lat argentyńskie peso straciło 99% wartości względem dolara amerykańskiego. Tak może (ale nie musi) skończyć się brak dywersyfikacji geograficznej portfela.

Zapewne w tym miejscu wielu Czytelników może powiedzieć, że to skrajnie niekorzystne przykłady. Że przecież Polska to nie Grecja czy Argentyna, czyli kraje o wręcz patologicznej skłonności do bankrutowania. Jest w tym trochę racji. Ale zapewniam Państwa, że 20 lat temu żaden Grek nie uwierzyłby w to, co z jego krajem stało się w drugiej dekadzie XX wieku. Zapewne też niewielu Wenezuelczyków potrafiło sobie wyobrazić, jak socjalistyczna dyktatura chavistów obróci niegdyś najbogatszy kraj Ameryki Południowej w drugą Kubę. Przykładów jeszcze gorszych (Syria, Irak, Libia) można by długo wymieniać. Nie musimy zresztą aż tak daleko szukać. Jeszcze kilka lat temu Jarosław Kaczyński powiedział, że chciałby, aby Polska była jak Turcja. Czyli kraj, w którym od kilku lat szaleje dwucyfrowa inflacja i pełzający kryzys walutowy.

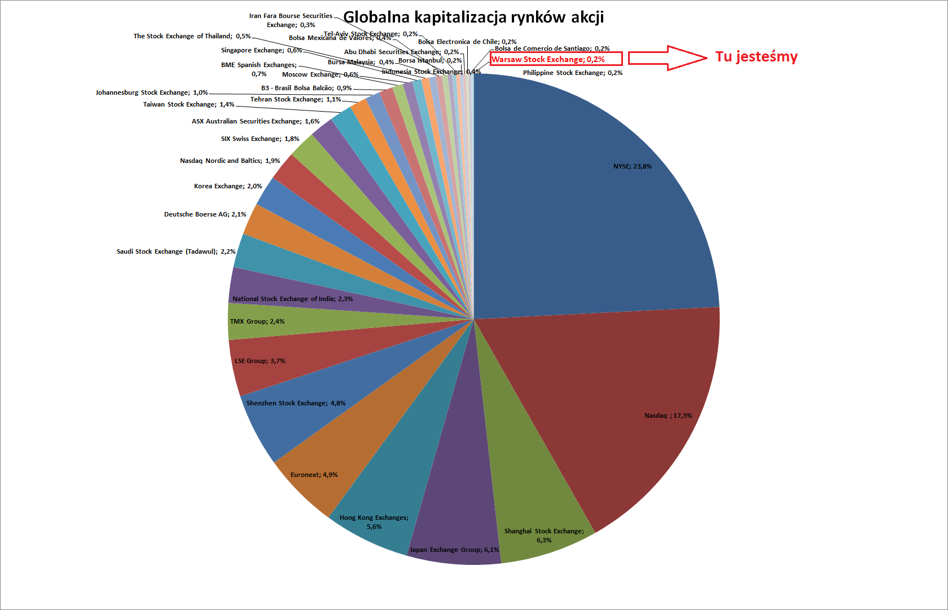

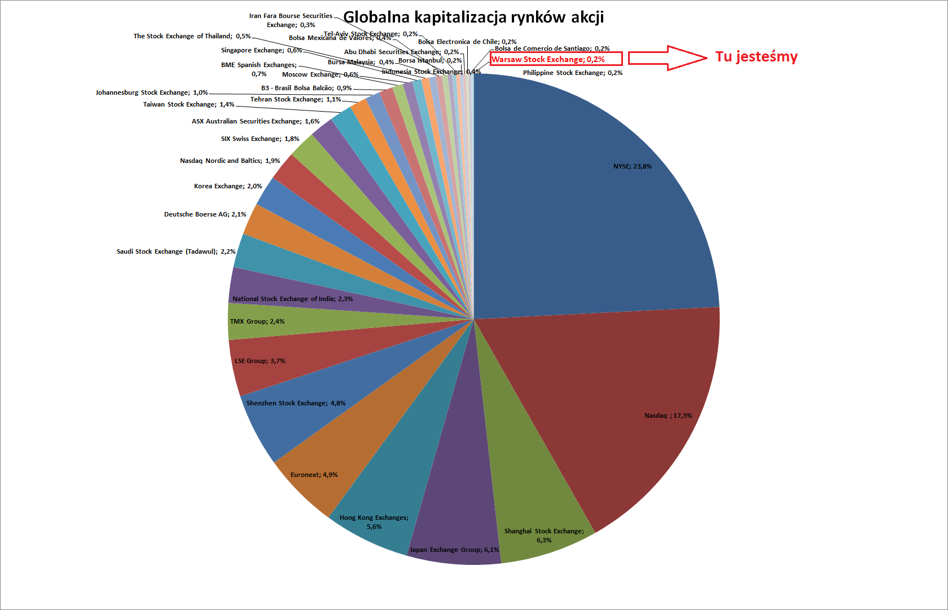

Z Polską nie jest inaczej. Fakt, że przez poprzednie trzy dekady sprzyjało nam szczęście i światowa koniunktura, nie oznacza, że tak będzie też w przyszłości. Tj. może będzie, a może nie będzie. Warto więc zapytać samego siebie, czy jesteś gotowy postawić całą swoją przyszłość, cały swój majątek na tą jedną kartę. Na kartę małego (Polska generuje mniej niż 1% globalnego PKB) rynku wschodzącego (kapitalizacja spółek notowanych na GPW stanowi niespełna 0,2% globalnej wartości rynku akcji) w państwie o przerywanej ciągłości historycznej (rozbiory, okupacje, PRL) i nie zawsze respektującego fundamentalne prawa własności i szeroko pojętej praworządności (tj. równości wobec prawa, uczciwych sądów i działającego w zgodzie z obowiązującymi przepisami aparatu skarbowego).

Inwestowanie bez sentymentów

Nawet jeśli czeka nas 30 lat dobrej koniunktury gospodarczej i światłych rządów, to rozproszenie inwestycji na inne kraje nie powinno nam specjalnie zaszkodzić. W najgorszym wypadku nasza stopa zwrotu będzie tylko nieco niższa. A w mniej sprzyjających scenariuszach z dużym prawdopodobieństwem będzie znacząco wyższa, niż gdybyśmy wszystko ulokowali w Polsce.

W inwestowaniu liczą się w zasadzie tylko dwa parametry: ryzyko oraz oczekiwana stopa zwrotu. Nie ma tu miejsca na sentymenty, ideologię czy zaklinanie rzeczywistości. Historyczne stopy zwrotu z polskich aktywów nie są złe (* nie dotyczy WIG20) i bardzo możliwe, że także w przyszłości nie będą istotnie gorsze. Ale to nie oznacza, że aktywa z innych krajów okażą się gorsze. Tego nie wiemy i co najwyżej możemy bazować na danych historycznych i własnych prognozach.

Rozkładając nasze inwestycje na różne kraje, możemy jednak istotnie obniżyć ryzyko specyficzne dla danego państwa. Redukujemy więc ryzyko wpadnięcia w wieloletnią bessę w stylu greckim lub utraty oszczędności w wyniku krachu walutowego w stylu argentyńskim lub zapaści systemu bankowego jak w Libanie. Ograniczamy szansę utraty całego kapitału na skutek hiperinflacji, rewolucji, nacjonalizacji czy wprowadzenia rządów dyktatorskich. To są ryzyka, których zwykle nie bierzemy pod uwagę na co dzień. To wydarzenia skrajne, ale od czasu do czasu przytrafiające się – w skali globu wręcz dość regularnie. Co więcej, tego typu katastrofy nierzadko kończą się utratą 100% zainwestowanego kapitału, co kasuje osiągnięcia wszystkich poprzedzających je lat prosperity.

Ile Polski w inwestycyjnym koszyku?

Zatem pytanie nie powinno brzmieć: czy inwestować w aktywa zagraniczne. Poprawne jest jedynie zapytanie: w jakim stopniu dywersyfikować się geograficznie? Pójdźmy jednak krok dalej i odwróćmy pytanie: jaką część kapitału mogę ulokować w Polsce, aby portfel jako całość był w miarę odporny na krajowe zawirowania?

Patrząc na sprawę tylko w ujęciu ilościowym, udział polskich aktywów nie powinien przekraczać 0,5%. To wypadkowa udziału Polski w globalnej gospodarce oraz wielkości naszego rynku kapitałowego. Tyle teorii. W praktyce ulokowanie 99,5% oszczędności w aktywach zagranicznych byłoby pomysłem dość karkołomnym. I to z wielu powodów. Po pierwsze, nasze potrzeby płynnościowe (czytaj: konsumpcja) w zdecydowanej większości odbywają się w polskim złotym. Po drugie, nasza wiedza o lokalnym rynku jest zdecydowanie większa niż wiedza inwestorów zagranicznych. Mamy więc nad nimi pewną przewagę, której głupio byłoby nie wykorzystać. Po trzecie, koszty transakcyjne inwestowania „krajowego” są z reguły niższe niż zagranicznego.

Dlatego też faktyczna alokacja kapitału na Polskę zapewne będzie wyższa, niż wynikałoby to z roli naszej gospodarki, waluty i rynku kapitałowego. Udział krajowych inwestycji w całości portfela w każdym przypadku będzie zależny od nastawienia, celów i sytuacji poszczególnego inwestora. Chodzi raczej o to, aby mieć świadomość, że trzymanie wszystkich jajek w polskim koszyku grozi tym, że w pewnym momencie będziemy dysponować jedynie jajecznicą. A tego przecież wolelibyśmy uniknąć.

Jak się zdywersyfikować?

Nie zapominajmy, że dobry długoterminowy portfel inwestycyjny zwykle jest już na starcie zdywersyfikowany pod względem klas aktywów. Jest w nim miejsce dla akcji (krajowych i zagranicznych), obligacji, gotówki i złota. Zauważmy, że to ostatnie samo w sobie jest aktywem globalnym i niemal całkowicie oderwanym od ryzyka związanego z danym krajem. O sposobach rozproszenia ryzyka walutowego w gotówkowej części portfela mogą Państwo przeczytać w artykule zatytułowanym „Czy wciąż warto kupować waluty?”.

Pozostaje nam rozstrzygnięcie kwestii trzonu klasycznego portfela inwestycyjnego, jakim są akcje i instrumenty przynoszące stały dochód (lokaty, obligacje, listy zastawne, REIT-y, etc.). Istnieje kilka sposobów na uzyskanie ekspozycji na zagraniczne rynki kapitałowe. Wyliczymy je w kolejności łatwości realizacji, co jednak nie oznacza, że sposoby łatwiejsze są lepsze od bardziej skomplikowanych.

Najprostszą opcją zdywersyfikowania portfela inwestycyjnego jest skorzystanie z usług polskich TFI. Oferta jest dość bogata i obejmuje fundusze akcji globalnych, amerykańskich, azjatyckich, europejskich czy rynków wschodzących. Zaletą tej opcji jest łatwa i powszechna dostępność oraz fakt, że wszystkie dokumenty sporządzone są po polsku. Nie jest to jednak opcja godna polecenia dla długoterminowego inwestora. Większość polskich TFI pobiera bowiem horrendalnie wysokie opłaty za zarządzanie, z reguły wynoszące 2-4% wartości aktywów rocznie. To znacznie więcej niż stawki obowiązujące na dojrzałych rynkach.

Nieco lepszą, choć wymagającą więcej wiedzy i wysiłku, opcją są podmioty typu ETF. Czyli zwykle pasywnie zarządzane, fundusze (tj. mające za zadanie jedynie jak najwierniejsze odzwierciedlenie benchmarku) o niskich opłatach za zarządzanie. Obecnie rynkowym standardem są stawki zaczynające się od 0% (tak, zera) do 0,50% rocznie. Dodatkowym kosztem jest prowizja maklerska przy ich zakupie.

Przeczytaj także

Z punktu widzenia polskiego inwestora największym mankamentem inwestowania przez ETF-y jest fakt, że warszawska giełda nadal stanowi etefową pustynię. Po wycofaniu z oferty produktów Lyxora na GPW mamy do wyboru jedynie dwa ETF-y oferujące ekspozycję na rynek amerykański. Zatem po szerszą paletę giełdowych funduszy musimy się wybrać na rynki zagraniczne. Jednakże zawieranie transakcji na giełdach zagranicznych przez polskie biuro maklerskie zwykle wiąże się ze zdecydowanie wyższą prowizją niż w przypadku transakcji na GPW. Aczkolwiek to ostatnio zaczyna się zmieniać na plus – pojawiają się oferty obniżonej prowizji, zbliżonej do standardów obowiązujących w przypadku zleceń krajowych.

Niestety, życie polskiemu inwestorowi kilka lat temu znacząco utrudniła dyrektywa Unii Europejskiej MIFID II, która w praktyce odcięła nas od ETF-ów amerykańskich. A to właśnie ze Stanów Zjednoczonych pochodzi największa i najszersza oferta tanich i pasywnych funduszy. Z tego powodu inwestorzy z Polski zainteresowani amerykańskimi ETF-ami zmuszeni są skorzystać z oferty brokerów z USA lub Szwajcarii.

Dla bardziej zaawansowanych i doświadczonych inwestorów pozostaje też opcja zakupu akcji bezpośrednio na rynkach zagranicznych. To co do zasady generuje większe ryzyko niż zakup całego „koszyka” akcji opakowanego w ETF, ale umożliwia inwestycje np. w amerykańskie spółki za pośrednictwem polskiego biura maklerskiego. Także w tym przypadku główną barierą są (a przynajmniej do niedawna były) wysokie koszty transakcyjne. Chodzi przede wszystkim o względnie wysokie prowizje minimalne, które niejako wymuszają dolny próg inwestycji w przedziale 5-10 tys. zł.

Wyjście z inwestycjami poza Polskę oferują też platformy foreksowe. Tam standardem są kontrakty na różnice kursowe (CFD), które można zawrzeć nie tylko na główne pary walutowe, ale też na giełdowe indeksy czy akcje poszczególnych spółek. Tyle tylko, że CFD służą przede wszystkim do krótkoterminowej spekulacji i w zasadzie nie nadają się do długoterminowego inwestowania. Dodatkowo ryzyko zwiększa dźwignia finansowa, która niedoświadczonego inwestora może szybko i łatwo wpędzić w wysokie straty.

Na koniec zaznaczmy, że dywersyfikację geograficzną zapewniają też te klasy aktywów, które nie są powiązane z konkretnym krajem. W pierwszym rzędzie są to metale szlachetne (złoto, srebro, platyna i pallad) zarówno w formie fizycznej, jak i „papierowej” (tj. jednostki ETF czy kontrakty terminowe). Po drugie, jest to cały sektor surowców, na który ekspozycję oferują zarówno ETF-y, jak i akcje spółek wydobywczych. I wreszcie po trzecie, jest to cały sektor kryptowalutowy, który jednak obok spektakularnych stóp zwrotu generuje także nowe i nieznane wcześniej rodzaje ryzyka.