Federalny Komitet Otwartego Rynku utrzymał stopy procentowe na najwyższym poziomie od 23 lat. Ponadto układ tzw. fedokropek zakłada mniejsze niż poprzednio poparcie dla redukcji kosztów kredytu w drugiej połowie roku.

Przedział stopy funduszy federalnych został utrzymany na niezmienionym poziomie 5,25-5,50% - oznajmił w komunikacie Federalny Komitet Otwartego Rynku (FOMC). Czerwcowa decyzja zapadła jednogłośnie i była zgodna z oczekiwaniami rynku oraz ekonomistów. W ten sposób stopy procentowe w Stanach Zjednoczonych pozostały na najwyższym poziomie od 2001 roku.

- Rozważając jakiekolwiek dostosowania w przedziale stopy funduszy federalnych, Komitet będzie starannie rozważał nadchodzące dane, ewolucję prognoz oraz bilans ryzyka. Komitet nie oczekuje, aby redukcja stopy funduszy federalnych była właściwa, dopóki nie nabierze większej pewności, że inflacja przesuwa się w stronę 2-procentowego celu – to zdanie ze styczniowego komunikatu FOMC zostało powtórzone zarówno w wydaniu czerwcowym jak i majowym oraz marcowym.

- Inflacja w poprzednim roku złagodniała, ale wciąż pozostała podwyższona. W ostatnich miesiącach odnotowano skromny postęp w kierunku 2-procentowego celu Komitetu – skonstatował Komitet. To subtelna zmiana, ponieważ w majowym przekazie fraza ta głosiła, że "nie było dalszego postępu" w stronę realizacji celu.

Czerwcowy komunikat FOMC zawiera jeszcze jedną, nieco "gołębią" wrzutkę. - Komitet sądzi, że ryzyka osiągnięcia celów dla inflacji i bezrobocia w ciągu ubiegłego roku przesunęły się w kierunku bardziej zbilansowanych. Perspektywy gospodarcze są niepewne, a Komitet pozostaje wysoce uwrażliwiony na ryzyka inflacyjne - czytamy w czerwcowym komunikacie z Rezerwy Federalne (pogrubienia od redakcji).

Tylko jedno cięcie w 2024 roku?

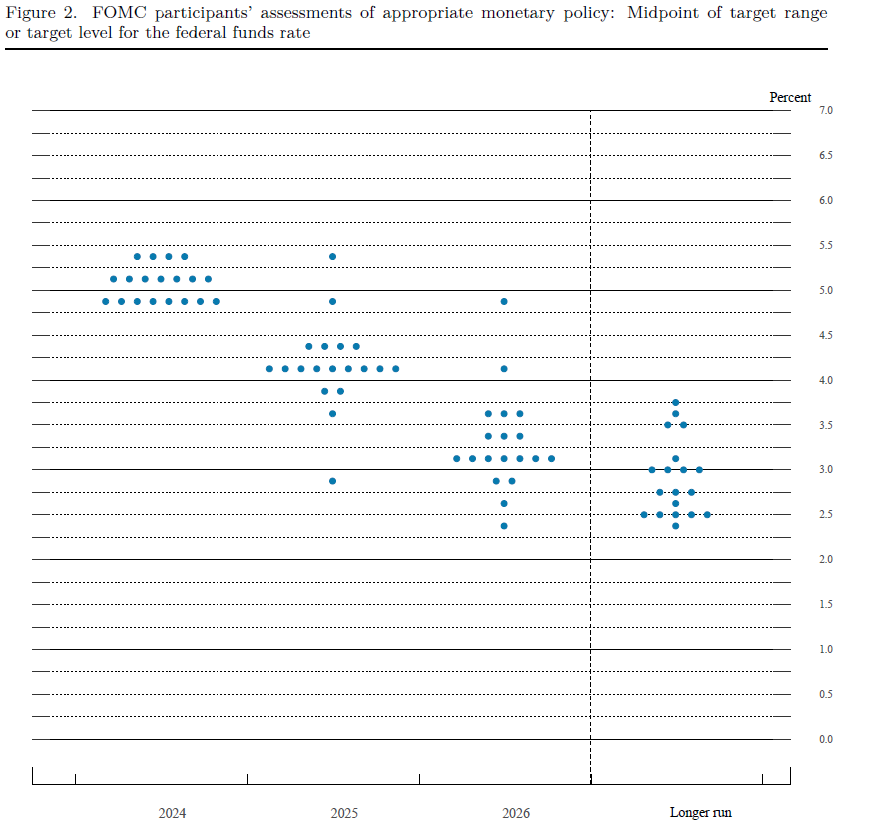

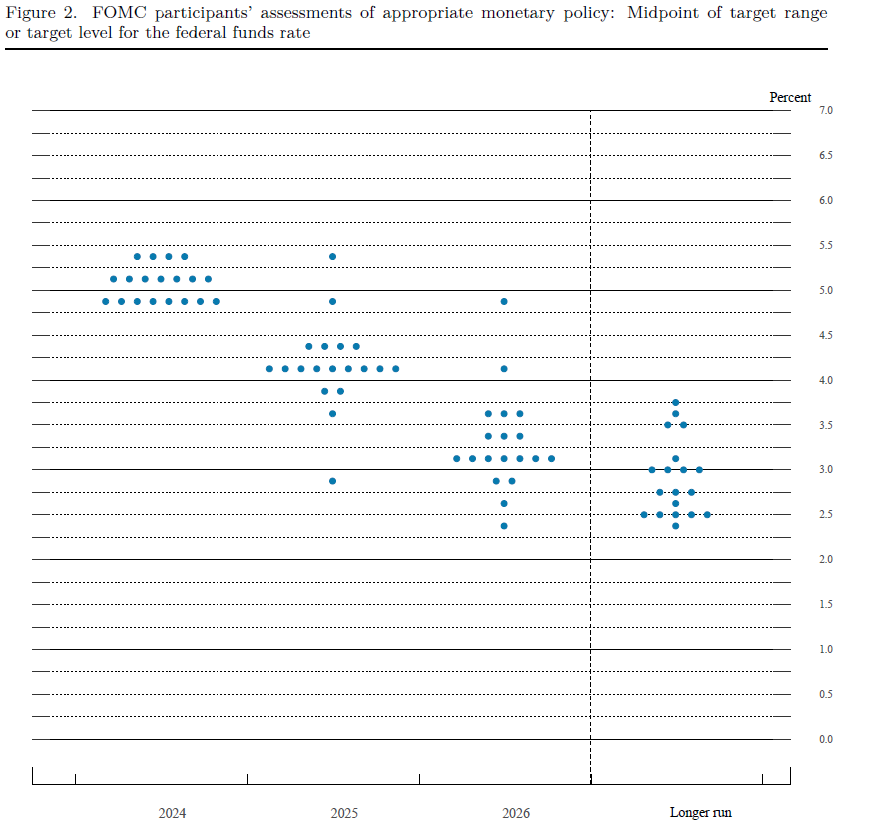

Wraz z czerwcowym komunikatem FOMC otrzymaliśmy także prognozy i projekcje członków Komitetu. Wśród nich najwięcej emocji budził wykres kropkowy, ilustrujący rozkład poparcia dla dane poziomu stóp procentowych. Mediana rozkładu fedokropek wskazuje na tylko jedną 25-puntkową obniżkę stopy funduszy federalnych do końca 2024 roku. To o dwie mniej niż w marcu. Oznacza to zatem, że Fed „nie dowiezie” rynkowi trzech cięć obiecanych jeszcze w grudniu.

Mediana projekcji członków FOMC zakłada, że na koniec roku zobaczymy stopy na poziomie 5,1%, a więc o 25 pb. poniżej stanu obecnego. Przed publikacją czerwcowego komunikatu rynek terminowy na ok. 70% wyceniał prawdopodobieństwo 25-punktowej obniżki we wrześniu oraz dawał także 70% szans na analogiczny ruch w grudniu. Przypomnijmy tylko, że jeszcze na początku roku rynek spodziewał się przynajmniej 6 cięć, w łącznym wymiarze 150 pb.

Natomiast rok 2025 ma przynieść cięcia rzędu 100 pb. i spadek FFR do 4,1%. To poziom o 20 pb. wyższy niż zakładany w marcu. W roku 2026 stopy w USA miałyby spaść do 3,1% (czyli o kolejne 100 pb.) i znaleźć się powyżej poziomu neutralnego ocenianego obecnie na 2,8%. Ta ostatnia wartość jest o 20 pb. wyższa niż szacowano ją w marcu.

Za to tylko niewielkim zmianom uległy prognozy parametrów makroekonomicznych. Względem marcowej edycji istotnej modyfikacji uległa tylko mediana prognoz dla inflacji PCE, która w 2024 roku ma wynieść 2,6% (w marcu mediana prognoz wynosiła 2,4%), a w przyszłym roku 2,3% (poprzednio: 2,2%). Bazowy deflator wydatków konsumenckich (PCE core) ma w tym roku osiągnąć poziom 2,8% (w marcu zakładano 2,6%) oraz 2,3% rok później (względem 2,2%). Oznacza to, że zdaniem większości decydentów 2-procentowy cel inflacyjny pozostanie przekroczony zarówno w tym jak i w przyszłym roku.

Rynek wyczekuje na poluzowanie polityki Fedu

Za nami najgwałtowniejszy cykl podwyżek stóp procentowych w USA od 1981 roku. Łącznie od marca 2022 roku do lipca 2023 roku stopa funduszy federalnych została podniesiona o 525 pb. W poprzednich dwóch cyklach zacieśniania polityki monetarnej (w latach 2004-06 i 2015-18) stopy były podnoszone tylko po 25 pb. Co więcej, po raz pierwszy w XXI wieku szczytowy poziom FFR jest wyższy niż w cyklu poprzednim.

W rezultacie po raz pierwszy od 2007 roku realna stopa procentowa w USA jest wyraźnie dodatnia. Stopa funduszy federalnych o ok. dwa punkty procentowe przewyższa inflację CPI za ostatnie 12 miesięcy. Równocześnie część inwestorów zaczyna się zastanawiać, czy aby nastawienie Fedu jest aż tak restrykcyjne, jakby się to wydawało. Chodzi o to, że neutralna stopa procentowa może faktycznie leżeć wyżej, niż to wynika z fedowskich modeli. W rezultacie zarówno na rynku jak i w łonie samego FOMC pojawiły się głosy, czy aby nie należałoby jednak ponieść stóp procentowych. Mimo to większość ekonomistów spodziewa się ich obniżenia w drugiej połowie roku.

QT z zaciągniętym hamulcem

W maju FOMC ogłosił ograniczenie ilościowego zacieśnienia (QT) polityki pieniężnej. Oznacza to, że już od prawie dwóch tygodni tempo redukcji miesięcznego limitu umorzeń obligacji pozostaje zmniejszone. W przypadku obligacji skarbowych jest to redukcja z 60 mld do 25 mld USD. Do tego dochodzi limit umorzeń obligacji hipotecznych w wysokości 35 mld USD. Łączna redukcja QT wynosi więc 35 mld USD: z 95 mld do 65 mld USD miesięcznie.

Następne posiedzenie Federalnego Komitetu Otwartego Rynku zaplanowane jest na 30-31 lipca. Rynek na niespełna 15% wyceniał szanse obniżenia stopy funduszy federalnych na lipcowym posiedzeniu FOMC.

Powell: jest lepiej, ale nie mamy przekonania do obniżenia stóp

Jesteśmy silnie zdeterminowani, aby przywrócić inflację do naszego 2-procentowego celu. Podtrzymujemy nasze restrykcyjne nastawienie w polityce monetarną, aby utrzymać popyt w równowadze z podażą i zredukować presję inflacyjną – powiedział na początku konferencji prasowej przewodniczący Rezerwy Federalnej Jerome Powell.

- Silnej kreacji zatrudnienia w ciągu ostatnich kilku lat towarzyszył wzrost podaży pracowników, co było odzwierciedleniem wzrostu aktywności zawodowej wśród osób w wieku 25-54 lat jak również kontynuowanego silnego tempa imigracji (…) Inflacja złagodniała przez ostatnie dwa lata, ale wciąż utrzymuje się powyżej naszego 2-procentowego celu. Ja i moi koledzy jesteśmy świadomi, że wysoka inflacja nastręcza znaczących trudności dla tych, którzy są najmniej zdolni do pokrycia wyższych kosztów niezbędnych dóbr, takich jak żywność, mieszkanie czy transport – powiedział szef Fedu.

- Jak dotąd w tym roku dane nie dały nam większego przekonania względem spadku inflacji do 2-procentowego celu – zaznaczył Powell i dodał, że opublikowany w środę odczyt CPI za maj okazał się nieco niższy niż za kwiecień. Szef Fedu kolejny raz zaznaczył, że decyzje względem polityki monetarnej podejmowane są z posiedzenia na posiedzenie i nie istnieją żadne wytyczne względem przyszłych posunięć. Co więcej, prognozy FOMC zakładają, że w drugiej połowie roku inflacja PCE wzrośnie względem poziomów, które prawdopodobnie odnotowane zostały w maju i czerwcu.

- Czy cięcie stóp we wrześniu jest możliwe? – zapytał dziennikarz FT. – To tylko prognoza. Wszyscy zgadzają się, że decyzje zależą od danych. Nie podejmujemy decyzji dotyczących przyszłych posiedzeń. Jak już wspomniałem, chcemy nabrać większego przekonania. Z pewnością więcej dobrych odczytów inflacyjnych by w tym pomogło. Ale nie chodzi tylko o te dane, ale o szeroki obraz sytuacji i od tego, co dzieje się na rynku pracy – odpowiedział Jerome Powell.

- Mieliśmy naprawdę niezłe dane inflacyjne w drugiej połowie ubiegłego roku, stąd pewna pauza w pierwszym kwartale. Dlatego zapewne potrwa dłużej, zanim nabierzemy przekonania, że potrzeba poluzować politykę. Mediana liczby obniżek stóp procentowych w tym roku jest niższa, ale w przyszłym roku jest wyższa – zaznaczył Powell porównując wyniki czerwcowych „fedokropek” z ich rozkładem z marca. – Więc jeśli patrzysz na koniec 2025 czy 2026, jest to mniej więcej to samo, co było, tylko że później – dodał szef Fedu.