Opcja to niezwykle wrażliwy instrument finansowy, który reaguje na wiele czynników rynkowych. Może posiadać nawet wartość, chociażby teoria przeczyła temu. Jeżeli ktoś kupuje taką opcję widzi jej wartość dodaną. Jednak jest ona ulotna jak upływ czasu.

Cena opcji

Cena opcji stanowi sumę dwóch składników:

- wartości wewnętrznej

- wartości czasowej (zewnętrznej)

Można to zapisać następującym równaniem:

cena opcji = wartość wewnętrzna + wartość czasowa

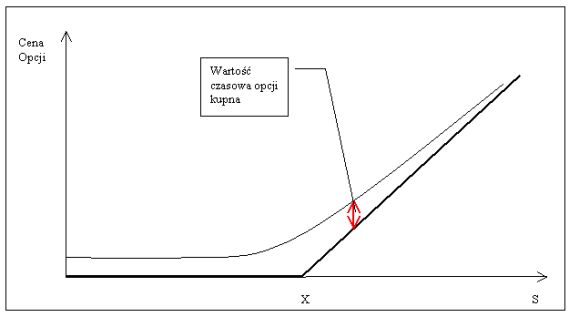

Wykres 1. Cena opcji kupna (call) w zależności od ceny aktywa bazowego

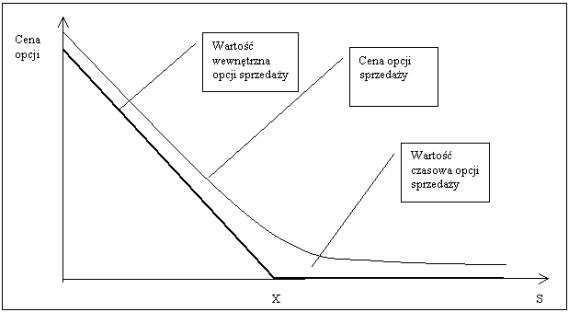

Wykres 2. Cena opcji sprzedaży (put) w zależności od ceny aktywa bazowego

Przedstawiony na wykresie 1 i 2 obszar znajdujący się pod krzywą powyżej

osi odciętych oraz linii wartości wewnętrznej stanowi wartość czasową

opcji. Jest to wartość dodana, o której decyduje wiele czynników oraz

rynek.

Wartość czasowa opcji przy takich samych parametrach zmniejsza się wraz z

upływem czasu. W chwili wygaśnięcia opcji wynosi ona zero, co oznacza,

że cena opcji jest wówczas równa jej wartości wewnętrznej.

Jak wynika z powyższych wykresów, w okresie ważności opcji istnieje wartość czasowa. Nawet opcja poza pieniądzem(out of the money) posiada wartość, którą jest jej cena transakcyjna na giełdzie.

Inwestorzy kupujący tanie opcje liczą na wzrost ich ceny spowodowany

popytem lub wywołany zmianą ceny aktywa bazowego, co spowoduje, że staną

się one opcjami w pieniądzu (in the money). Cena opcji out of the money jest w całości jej wartością czasową.

Krzywa ceny opcji posiada dwie asymptoty. Dla opcji kupna jest to oś

odciętych, na której są przedstawione wartości aktywa bazowego oraz

linia nachylona po kątem 45 stopni. W przypadku opcji sprzedaży linia

ceny opcji jest ograniczona poziomą osią ceny aktywa bazowego oraz linia

nachyloną pod kątem 135 stopni.

Czynniki mające wpływ na cenę opcji

Na cenę opcji wywierają wpływ następujące czynniki:

- cena rynkowa aktywa bazowego,

- cena wykonania opcji,

- zmienność ceny aktywa bazowego,

- okres do wygaśnięcia opcji,

- stopa procentowa wolna od ryzyka,

- dywidenda (dotyczy opcji na akcje).

Cena rynkowa aktywa bazowego

Wzrost ceny aktywa bazowego powoduje wzrost ceny opcji kupna. Wynika to z

faktu, że wraz ze wzrostem ceny aktywa bazowego wzrasta wartość

wewnętrzna opcji kupna. W przypadku opcji sprzedaży wzrost ceny aktywa

bazowego skutkuje spadkiem jej ceny. Przyczyną jest spadek wartości

wewnętrznej opcji, jaki ma miejsce w takiej sytuacji.

Cena wykonania opcji

Opcje, które dają prawo kupna aktywa bazowego po wyższej cenie są mniej

atrakcyjne od opcji, dających możliwość zakupu tego aktywa po cenie

niższej. Stąd, im wyższa cena wykonania opcji kupna, tym niższa jej cena

rynkowa. Wzrost ceny wykonania powoduje spadek wartości wewnętrznej opcji kupna.

W przypadku opcji sprzedaży relacja jest odwrotna – im wyższa cena

wykonania tym opcja jest więcej warta. Opcje, które dają prawo sprzedaży

aktywa bazowego po wyższej cenie są bardziej atrakcyjne niż opcje,

dające możliwość sprzedaży tego aktywa po cenie niższej. realizacji

opcji przez sprzedaż aktywa bazowego, można uzyskać za niego wyższą

cenę. Wzrost ceny wykonania powoduje wzrost wartości wewnętrznej opcji.

Zmienność cen aktywa bazowego

Wzrost zmienności cen aktywa bazowego powoduje wzrost ceny opcji kupna i

opcji sprzedaży. Przyczyną jest zwiększenie się prawdopodobieństwa, że w

dniu wykonania cena aktywa bazowego będzie:

- wysoka, co spowoduje podwyższenie wartości opcji kupna,

- niska, co spowoduje podwyższenie wartości opcji sprzedaży.

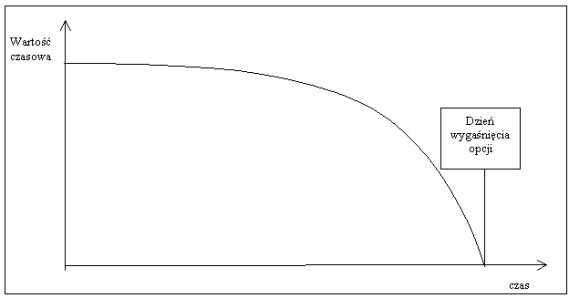

Okres do wygaśnięcia opcji

Wraz ze zbliżaniem się do dnia wygaśnięcia opcji zmniejsza się wartość

czasowa opcji, co skutkuje zbliżaniem się jej ceny do wartości

wewnętrznej. Dotyczy to obydwu rodzajów opcji. Przyczyną jest spadek

prawdopodobieństwa, że na opcji będzie można osiągnąć zysk spekulacyjny

przed jej wygaśnięciem lub zwiększeniem się jej wartości wewnętrznej.

Wykres 5. Wartość wewnętrzna opcji w zależności od upływu czasu

Krzywe odzwierciedlające ceny opcji zbliżają się do linii prostych

odzwierciedlających wartość wewnętrzną opcji. W dniu wygaśnięcia cena

opcji jest równa wartości wewnętrznej.

Wykres 6. Krzywe odzwierciedlające ceny opcji w zależności od upływu czasu

Stopa procentowa wolna od ryzyka

Wraz ze wzrostem stopy procentowej wzrasta cena opcji kupna, natomiast

spada cena opcji sprzedaży. Wynika to z faktu, że wzrost stopy

procentowej powoduje obniżenie wartości obecnej ceny wykonania. Wpływ

ceny wykonania na cenę opcji został opisany wyżej.

1)

gdzie:

PX – obecna wartość ceny wykonania

X – nominalna cena wykonania

r – stopa procentowa

Wypłata dywidendy (dotyczy tylko akcji)

Wypłata dywidendy powoduje obniżenie ceny akcji, co powoduje obniżenie

ceny opcji kupna oraz wzrost ceny opcji sprzedaży. Wypłata dywidendy

pomniejsza cenę akcji, które są aktywem bazowym. Wpływ zmiany ceny akcji

na cenę opcji został opisany powyżej.

Dalej: Parytet i Wycena opcji - Model Black'a -Scholes'a

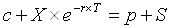

Partytet

Pomiędzy cenami opcji zachodzi zależność, która jest określana mianem parytetu opcji kupna i sprzedaży (call-put-parity). Dla europejskiej opcji na akcje ma on następującą postać:

2)

przy założeniu kapitalizacji ciągłej odsetek wzór powyższy przyjmuje postać:

3)

gdzie:

c – wartość opcji kupna (call)

p – wartość opcji sprzedaży (put)

X – cena wykonania opcji

S – cena akcji

R – stopa procentowa wolna od ryzyka

T – okres do wygaśnięcia opcji liczony w ułamku roku

W normalnych warunkach rynkowych zachowana jest równowaga pomiędzy lewą i

prawą stroną równania 2 lub 3. Jednak w przypadku nieefektywności rynku

lewa strona może być większa od prawej lub odwrotnie. Oznacza to, że

jedna z opcji jest przeszacowana lub niedoszacowana. Jest to okazja dla

przeprowadzenia zyskownego arbitrażu, czyli transakcji bez ryzyka. Są to jednak operacje skomplikowane i dla profesjonalistów.

Wycena opcji - Model Black’a - Scholes’a

Najczęściej wyceny opcji

dokonuje się przy pomocy modelu stworzonego przez dwóch uczonych:

Fischera Blacka i Myrona Scholes’a za który otrzymali oni Nagrodę Nobla z

dziedziny ekonomii. Model ten nazwany został modelem Blacka-Scholesa.

Założenia dla tego modelu są następujące:

- stopy zwrotu z akcji zmieniają się zgodnie z rozkładem logarytmiczno-normalnym,

- oczekiwana stopa zwrotu z akcji oraz zmienność ceny akcji są stałe,

- nie istnieją koszty transakcyjne oraz podatki,

- akcje są doskonale podzielne,

- od akcji stanowiących aktywa bazowe dla danej opcji w okresie jej ważności nie są wypłacane dywidendy,

- nie ma możliwości zawierania transakcji arbitrażowych pozbawionych ryzyka,

- transakcje na akcjach odbywają się w sposób ciągły,

- istnieje możliwość zaciągania i udzielania pożyczek według stopy procentowej wolnej od ryzyka,

- wolna od ryzyka stopa procentowa jest stała.

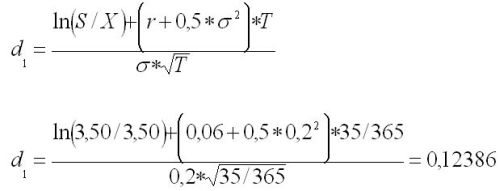

Zasada wyceny opcji zostanie pokazana na przykładzie przy następujących danych:

Cena akcji (S): 3,50 EUR

Cena realizacji (X): 3,50 EUR

Zmienność cen akcji wyrażona odchyleniem standardowym: (s) 20 % (0,20)

Stopa wolna od ryzyka (r): 6 % (0,06)

Czas do wygaśnięcia opcji (T): 35 dni, tj. 35/365 roku

Spółka nie wypłaca dywidendy w okresie ważności opcji.

Wzór na cenę opcji call ma następującą postać:

4)

gdzie:

5)

6)

Z tablic rozkładu normalnego odczytujemy:

N(d1) = N(0,12386) = 0,5493

N(d2) = N(0,06193) = 0,5247

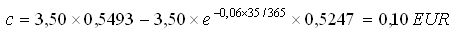

Po podstawieniu do wzoru na cenę opcji kupna (call) otrzymujemy:

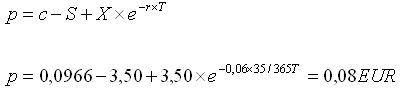

Cenę opcji put obliczamy, korzystając z parytetu call - put parity:

Jan Mazurek