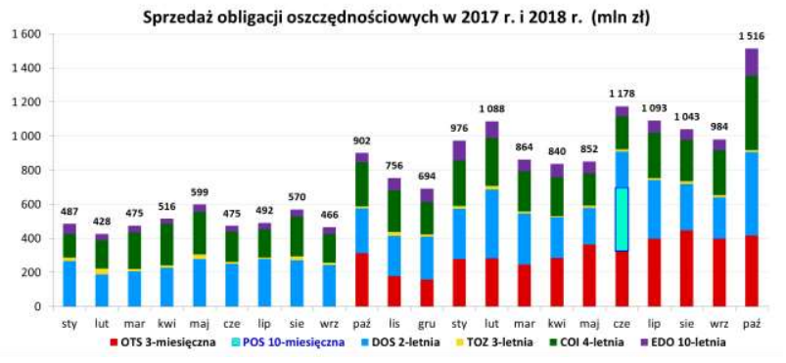

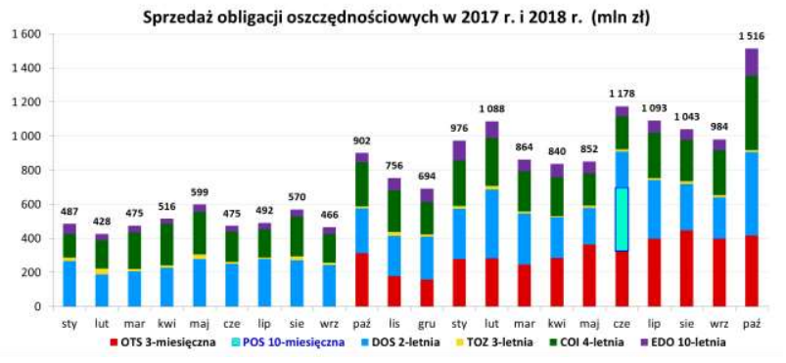

Rekordowe 1,5 mld zł udało się w październiku pozyskać Ministerstwu Finansów ze sprzedaży obligacji oszczędnościowych. Była to w dużej mierze zasługa promocyjnej oferty wymiany papierów, ale swoją cegiełkę mogły też dołożyć inne, bardziej niepokojące czynniki.

W poszukiwaniu źródeł rekordowego wyniku należy się cofnąć o kilka lat. W listopadzie 2015 r. Ministerstwo Finansów przygotowało dla oszczędzających wyjątkową ofertę - "Listopadową 11" - w ramach której mogli oni nabyć papiery o 11-miesięcznym terminie zapadalności i stosunkowo wysokim oprocentowaniu. Promocja spotkała się z wielkim zainteresowaniem - MF pozyskało ze sprzedaży blisko 900 mln zł. Gdy w październiku 2016 r. nadszedł termin wykupu papierów, ich posiadacze mogli skorzystać z kolejnej promocji, jeśli decydowali się na wydłużenie oszczędzania. Tym razem do oferty nie trafił jednak żaden "nietypowy" papier i większość zdecydowała się po prostu na nabycie papierów o najkrótszym terminie zapadalności: wówczas były to "dwulatki", w których ulokowano prawie 700 mln zł.

Po upływie 24 miesięcy MF stanęło przed koniecznością wykupu kolejnej sporej transzy papierów. I tym razem przygotowało jednak promocję. "Nasi klienci, zamierzający kontynuować oszczędzanie, będą mogli kupić w drodze zamiany obligacje po specjalnych, niższych cenach. W ramach jednorazowej promocji, w październiku, obniżyliśmy cenę zamiany obligacji 2-letnich do 99,80 zł, 3-letnich do 99,70 zł i 4-letnich do 99,60 zł. Jeszcze niższą cenę zamiany - 99,50 zł oferujemy osobom, które zdecydują się nabyć w drodze zamiany obligację 10-letnią" - mówił we wrześniu wiceminister finansów Piotr Nowak.

Odzew był pozytywny: wartość zamiany sięgnęła niemal 650 mln zł (najwięcej w historii) i stanowiła blisko 43 proc. (najwięcej od grudnia 2016 r.) październikowej sprzedaży. Największą popularnością ponownie cieszyły się "dwulatki", czyli papiery o najkrótszym terminie wykupu spośród objętych promocją - cena obligacji 3-miesięcznych była bowiem normalna. W efekcie po raz pierwszy od marca 2018 r. obligacje 3-miesięczne zostały zdetronizowane i spadły nawet na najniższy stopień podium. Pierwsze miejsce zajęły obligacje dwuletnie (488 mln zł, 32,2 proc. udziału w sprzedaży), a drugie - czteroletnie (438 mln zł, 28,9 proc.). Wyższy niż zwykle był również udział obligacji dziesięcioletnich (10,4 proc., najwięcej od stycznia).

Znakomity wynik sprzedaży nie był jednak wyłącznie efektem promocyjnej oferty zamiany obligacji. Na pozostałe zakupy papierów oszczędnościowych przeznaczono jeszcze blisko 870 mln zł, co było drugim najwyższym wynikiem w historii. Na zakup papierów 3-miesięcznych nabywcy przeznaczyli 417 mln zł, co również było drugim wynikiem w ich krótkiej historii, trwającej od poprzedniego października.

Spora popularność papierów o krótkim terminie wykupu, ale i niskiej, niezależnej od inflacji stopie zwrotu, zdaje się dowodzić, że duża część oszczędzających gotowa jest tracić, byleby nie zamrażać środków na dłużej - po odliczeniu podatku Belki papiery 3-miesięczne i dwuletnie przynoszą bowiem mniejszy zysk, niż wynosi obecnie inflacja CPI. Jeżeli potwierdzą się prognozy NBP, to stracą nawet ci, którzy w październiku zdecydowali się na wymianę starych papierów na nowe "dwulatki".

Obligacje 3-miesięczne stały się alternatywą dla lokat krótkoterminowych dla wąskiej grupy Polaków, którzy albo dysponują na tyle dużymi środkami, że nie obejmują ich bankowe promocje, albo nie chcą tracić czasu i sił na poszukiwanie kolejnych promocji i ciągle przerzucać oszczędności z banku do banku. Ponadto, w okresie rekordowo niskich stóp procentowych, największe banki wcale nie oferują klientom bardziej atrakcyjnego oprocentowania bez dodatkowych warunków niż Ministerstwo Finansów, a część oszczędzających może nie chcieć lokować swoich pieniędzy w mniejszych instytucjach, które co prawda dają zarobić więcej, ale mogą nie budzić tak dużego zaufania.

Ostatnie tygodnie w ogóle nie są dla inwestujących swoje oszczędności najlepsze - większość RPP i prezes Glapiński wciąż nie widzą potrzeby zmiany stóp proc. do 2020 r., na polskiej i światowych giełdach dominują spadki, a krajowym rynkiem wstrząsają afera Getbacku i najnowsze doniesienia dot. korupcyjnej propozycji, którą Leszkowi Czarnieckiemu miał złożyć były już szef Komisji Nadzoru Finansowego Marek Chrzanowski. Ucieczka w klasę aktywów uważaną za jedną z bezpieczniejszych (i w związku z tym przynoszącą niewielkie zyski) może być zatem dobrym pomysłem na ciężkie czasy.