Rodzina z dwójką dzieci może otrzymać do 8 tys. zł zwrotu z PIT – wynika z analizy Bankier.pl. Zwrot może być zdecydowanie większy, jeżeli podatnik ma prawo do skorzystania z innych ulg. Wysokość zwrotu zależy także od rocznego dochodu.

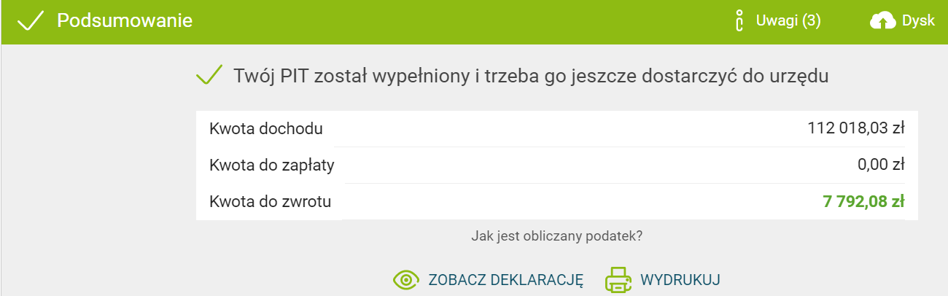

Przygotowaliśmy symulację rozliczenia zeznania podatkowego dla małżeństwa posiadającego dwójkę dzieci w wieku szkolnym. W przykładzie roczny dochód rodziny wynosi około 112 tys. zł. W celu przygotowania sytuacji korzystaliśmy z bezpłatnego programu do rozliczeń e-pity firmy e-file. Rodzina korzysta z ulgi prorodzinnej oraz obligatoryjnego odliczenia składek na ubezpieczenie społeczne.

Maksymalnie rodzina z dwójką dzieci może odliczyć blisko 7,8 tys. zł w rocznym zeznaniu PIT za ubiegły rok przy założeniach omówionych powyżej.

Część podatników może liczyć na wyższy zwrot podatku dochodowego. Jego wysokość zależy m.in. od prawa do zastosowania określonych ulg podatkowych, czyli odliczeń od dochodu lub podatku.

Ulgi podatkowe – odliczenia od dochodu

Podatnicy przygotowujący roczne rozliczenie PIT za ubiegły rok mają możliwość skorzystania z szeregu ulga podatkowych. Zdecydowaną większą z nich stanowią odliczenia od dochodu, do których należą m.in. wpłaty na IKZE, ulga rehabilitacyjna, ulga internetowa oraz ulga termomodernizacyjna.

Ulgi w PIT-28 dla ryczałtowców i najemców w PIT za 2021 r. - PIT.pl

Odliczenie składek na ubezpieczenie społeczne

Zgodnie z regulacjami zawartymi w art. 26 ust. 1 pkt 2 PIT. podatnicy uprawnieni są odliczać od dochodu składki określone w ustawie z 13.10.1998 r. o systemie ubezpieczeń społecznych:

- zapłacone w roku podatkowym bezpośrednio na własne ubezpieczenia emerytalne, rentowe, chorobowe oraz wypadkowe podatnika oraz osób z nim współpracujących,

- potrącone w roku podatkowym przez płatnika ze środków podatnika.

Korzystanie z tej ulgi wymaga jedynie posiadania dokumentów potwierdzających zapłatę składek na ubezpieczenie społeczne (w pierwszym przypadku) lub dokumentu potwierdzającego potrącenie tych składek przez płatnika ze środków podatnika (w drugim przypadku; dokumentem takim jest informacja PIT-11 otrzymywana przez podatnika po zakończeniu roku).

Wpłaty na IKZE

Podatnicy w zeznaniu rocznym mogą odliczać od dochodu wpłaty na indywidualne konta zabezpieczenia emerytalnego (IKZE) zgodnie z przepisami art. 26 ust. 1 pkt 2b PIT. W celu udokumentowania prawa do korzystania z tej ulgi podatkowej osoby ją stosujące muszą posiadać następujące dokumenty:

- umowę o prowadzenie IKZE lub inny dokument potwierdzający prowadzenie takiego konta (np. stosowne zaświadczenie banku),

- dokumenty potwierdzające dokonywanie wpłat na konto.

Zwroty nienależnie pobranych świadczeń

Podatnicy mogą odliczać od dochodu dokonane w roku podatkowym zwroty nienależnie pobranych świadczeń, które uprzednio zwiększyły dochód podlegający opodatkowaniu, w kwotach uwzględniających pobrany podatek dochodowy, jeżeli zwroty te nie zostały potrącone przez płatnika (art. 26 ust. 1 pkt 5 PIT). Przepisy nie wskazują na podstawie jakich dokumentów dokonywane mogą być odliczenia. Przyjmuje się, że konieczne jest posiadanie dokumentów stwierdzających zwrot świadczeń, np. dowodów przelewów czy potwierdzeń dokonania wpłat. Z dokumentów takich powinny wynikać przede wszystkim dane osoby zwracającej świadczenie, podmiotu otrzymującego zwrot, informacja o tytule świadczenia oraz kwota zwrotu.

Ulga rehabilitacyjna

Niektórzy podatnicy mają możliwość skorzystania z ulgi rehabilitacyjnej. Stosowanie tej preferencji polega na odliczeniu od dochodu wydatków na cele rehabilitacyjne oraz tych związanych z ułatwianiem wykonywania czynności życiowych, poniesione w roku podatkowym przez podatnika będącego osobą z niepełnosprawnością lub podatnika, na którego utrzymaniu są osoby niepełnosprawne.

Wydatki podlegające odliczeniu dzielą się na trzy grupy. Pierwsza z nich to wydatki limitowane – w ramach ulgi rehabilitacyjnej podatnik może odliczyć poniesione wydatki do kwoty maksymalnie 2280 zł rocznie, odliczeniu podlegają osobno wydatki na:

- opłacenie przewodników osób niewidomych I lub II grupy inwalidztwa oraz osób z niepełnosprawnością narządu ruchu zaliczonych do I grupy inwalidztwa,

- utrzymanie psa asystującego, o którym mowa w ustawie o rehabilitacji zawodowej,

- używanie samochodu osobowego, stanowiącego własność (współwłasność) osoby niepełnosprawnej lub podatnika mającego na utrzymaniu osobę niepełnosprawną albo dziecko niepełnosprawne, które nie ukończyło 16 roku życia.

Drugą grupą nakładów pieniężnych, które można odliczyć w ramach ulgi rehabilitacyjnej jest kategoria wydatków nielimitowanych – w tym przypadku podatnik ma prawo odliczyć całą wartość faktycznie poniesionych kosztów na:

- adaptację i wyposażenie mieszkań oraz budynków,

- przystosowanie pojazdów mechanicznych,

- zakup i naprawę indywidualnego sprzętu, urządzeń i narzędzi technicznych niezbędnych w rehabilitacji,

- zakup wydawnictw i materiałów szkoleniowych,

- odpłatność za pobyt na turnusie rehabilitacyjnym, leczniczym lub opiekuńczym,

- opiekę pielęgniarską w domu,

- opłacenie tłumacza języka migowego,

- kolonie i obozy dla dzieci i młodzieży niepełnosprawnej,

- przewóz na niezbędne zabiegi leczniczo-rehabilitacyjne, przejazdy środkami transportu publicznego związane z pobytem rehabilitacyjnym lub leczniczym.

W ramach ulgi rehabilitacyjne można skorzystać także z trzeciej kategorii. Są nią wydatki na leki – odliczyć można kwotę stanowiącą różnicę pomiędzy faktycznie poniesionymi wydatkami w danym miesiącu a kwotą 100 zł.

Polski Ład: zmiany w uldze rehabilitacyjnej - PIT.pl

Ulga na Internet

Ulga internetowa przysługuje z tytułu użytkowania sieci internetowej podatnikowi wyłącznie w kolejno po sobie następujących dwóch latach podatkowych, jeżeli w okresie poprzedzającym te lata nie korzystał z tego odliczenia. Od dochodu można odliczyć wydatki poniesione z tytułu użytkowania sieci niezależnie od miejsca w którym się z niej korzysta, jak i formy dostępu, np. w domu (łącze stałe, bezprzewodowe, w tym za pomocą urządzeń mobilnych) jak i w kawiarence internetowej. Trzeba pamiętać, że ulga ta jest limitowana.

Ulga internetowa jest limitowana. W praktyce oznacza to, że w ciągu roku maksymalnie odliczyć można 760 zł. Do zastosowania ulgi uprawniają dokumenty stwierdzające poniesienie wydatków - przykładowo mogą to być faktury w rozumieniu przepisów o podatku od towarów i usług. W zeznaniu podatkowym za 2021 r. z ulgi internetowej może skorzystać podatnik, który z tego odliczenia korzysta po raz pierwszy lub po raz pierwszy skorzystał z niego za rok 2020.

Ulga termomodernizacyjna

Kolejnym odliczeniem jest ulga termomodernizacyjna, która funkcjonuje zaledwie od kilku lat. Z tej preferencji mogą skorzystać właściciele i współwłaściciele domów jednorodzinnych, którzy zdecydowali się na inwestycję termomodernizacyjną. Odliczyć można koszty usług, urządzeń i materiałów na podstawie faktur VAT do wysokości 53 tys. zł.

Warunkiem uprawniającym do korzystania z ulgi termomodernizacyjnej jest ukończenie inwestycji w ciągu trzech lat, licząc od końca roku, w którym pojawił się pierwszy wydatek. Z ulgi skorzystać mogą podatnicy rozliczający się na formularzach PIT-37, PIT-36, PIT-36L oraz PIT-28, podając jej wysokość w formularzu PIT/O. Jeśli wysokość ulgi przekracza dochody, można przenieść “nadwyżkę” ulgi na kolejny rok.

Ulga termomodernizacyjna - odlicz ocieplenie w PIT 2021/2022 - PIT.pl - PIT.pl

Ulga na zwalczanie COVID-19

W tym roku podatnicy ponownie mogą skorzystać z odliczeń związanych z darowiznami na zwalczanie COVID-19. Podatnicy mogą odliczyć darowizny przekazane na cele związane z zapobieganiem oraz zwalczaniem zakażenia koronawirusem, na rzecz:

- podmiotów świadczących opiekę zdrowotną,

- Agencji Rezerw Materiałowych,

- Centralnej Bazy Rezerw Sanitarno-Przeciwepidemicznych,

- domów dla matek z małoletnimi dziećmi i kobiet w ciąży, noclegowni, schronisk dla osób bezdomnych, w tym z usługami opiekuńczymi, ośrodków wsparcia, rodzinnych domów pomocy, domów pomocy społecznej, o których mowa w ustawie o pomocy społecznej,

- Funduszu Przeciwdziałania COVID-19.

Z ulgi skorzystać mogą wszyscy podatnicy PIT, rozliczający się według skali podatkowej oraz ryczałtem od przychodów ewidencjonowanych. Warunkiem jest udokumentowanie wpłaty na konto bankowe obdarowywanej instytucji lub dokument potwierdzający przekazanie i wartość darowizny rzeczowej. W zależności od dnia, w którym przekazana została darowizna, wartość ulgi będzie różna:

- od 1 stycznia do 31 marca 2021 odliczeniu podlega kwota odpowiadająca 150 proc. wartości darowizny,

- od 1 kwietnia do końca roku 2021 odliczeniu podlega kwota odpowiadająca wartości darowizny.

Darowizny

Podatnicy mogą również odliczyć od dochodu ne niektóre darowizny. Maksymalna kwota odliczenia takich darowizn to 6% dochodu podatnika. Podatnicy mają prawo do skorzystania z ulgi z tytułu dokonanej darowizny również wtedy kiedy:

- oddali krew lub składniki osocza,

- przekazali darowiznę na cele kultu religijnego lub na cele charytatywno-opiekuńcze Kościoła,

- dokonali darowizny na cele pożytku publicznego,

- przekazali darowiznę na rzecz szkół i cele edukacji zawodowej lub dokonali darowizny na cele realizacji inwestycji w zakresie odbudowy Pałacu Saskiego, Pałacu Brühla oraz kamienic przy ulicy Królewskiej w Warszawie.

Dokonując darowizny w większości przypadków odliczenie nie może przekroczyć przekraczać 6 proc. dochodu. Limit ten jest wspólny dla wszystkich darowizn, których dotyczy. W takim wypadku, jeśli podatnik przekazał darowizny z kilku tytułów, np. na cele pożytku publicznego i krwiodawstwa wówczas wszystkie z nich zsumujemy i porównujemy z wysokością uzyskanego dochodu.

Podatnicy rozliczający się na zasadach ogólnych według skali podatkowej odliczają darowiznę w formularzu PIT-36, PIT-37 lub PIT- 37L. Natomiast osoby korzystające z opodatkowania ryczałtowego darowizny odliczają na formularzu PIT-28. Każdy z podatników musi od właściwej dla siebie deklaracji dołączyć załącznik PIT/O.

Limit 6 proc. odliczenia od dochodu nie dotyczy darowizny na cele charytatywno - opiekuńcze kościoła lub kościelnych osób prawnych, cele krwiodawstwa (darowizny honorowych dawców krwi) oraz darowizn związanych ze zwalczaniem COVID-19, w postaci odliczeń za przekazanie osocza, darowizn na walkę z pandemią oraz darowizn sprzętu komputerowego w związku z epidemią.

Ulgi podatkowe – odliczenia od podatku

W pierwszej części artykułu omówione zostały ulgi podatkowe, które można odliczyć od dochodu w zeznaniu PIT za ubiegły rok. Dodatkowo podatnicy mają prawo do dokonania odliczeń od podatku dochodowego, mogą skorzystać z:

- ulgi na dziecko,

- odliczenia zapłaconych składek na ubezpieczenie zdrowotne,

- odliczenia kwoty podatku zapłaconego zagranicą

Poniżej zamieszczamy krótki opis wymienionych powyżej odliczeń od podatku dostępnych dla podatników spełniających określone warunki uprawniające do ich stosowania.

Ulga na dziecko

Jest to jedna z najpopularniejszych ulg podatkowych i stosowana najczęściej. Ulga przysługuje rodzicom, opiekunom prawnym (o ile dziecko z nimi zamieszkuje) i rodzicom zastępczym, składającym roczne zeznanie podatkowe na druku PIT-36 lub PIT-37.

Korzystanie z ulgi prorodzinnej co do zasady nie wymaga gromadzenia żadnych dokumentów. Kwota ulgi dotyczy łącznie obojga rodziców, opiekunów prawnych dziecka albo rodziców zastępczych pozostających w związku małżeńskim. Wysokość ulgi na dziecko uzależniona jest od liczby dzieci w rodzinie:

- 1112,04 zł – ulga na pierwsze i drugie dziecko,

- 2000,04 zł – ulga na trzecie dziecko,

- 2700,00 zł – ulga na czwarte i każde kolejne dziecko.

Pamiętać należy jedynie o limitach wynikających z ustawy o podatku dochodowym od osób fizycznych, które obowiązują przy posiadaniu jednego dziecka, o wyższych kwotach podlegających odliczeniu przy posiadaniu trzeciego, czwartego i kolejnego dziecka, a także o możliwość skorzystania z ulgi na dziecko nawet w przypadku, kiedy podatnik nie wykazuje wystarczająco wysokiego podatku, ale posiada opłacone składki na ubezpieczenia społeczne lub zdrowotne.

Składki na ubezpieczenie zdrowotne

Składka na ubezpieczenie zdrowotne wynosi 9% podstawy jej ustalenia. Odliczeniu w rocznym PIT podlega część składki 7,75% podstawy jej ustalenia. Składka zdrowotna w związku z wprowadzeniem Polskiego ładu po raz ostatni podlega odliczeniu w zeznaniach podatkowych składanych przez podatników za 2021 r.

Ulga abolicyjna (za pracę za granicą)

Podatnicy którzy w ubiegłym roku pracowali za granicą, w kraju z którym Polska na podpisaną umowę o odliczeniu proporcjonalnym podatku, mogą skorzystać z tak zwanej ulgi abolicyjnej. W rozliczeniu za 2021 r. ulga jest limitowana. Kwota odliczenia od podatku dochodowego nie może przekroczyć 1360 zł. Kwotę ulgi podatnik musi wpisać do formularza PIT/O, a wysokość dochodów z zagranicy we właściwych polach formularzy PIT-36 oraz PIT/ZG.

PIT za 2021 r. online

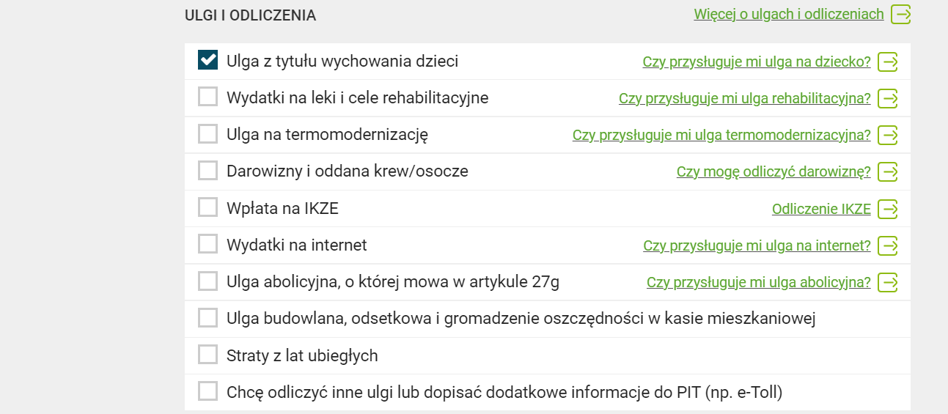

Składając PIT za pośrednictwem rządowego programu należy zweryfikować wysokość ulgi prorodzinnej i dodać ulgi z których chce skorzystać podatnik.

Wypełniając formularz w rządowej usłudze "Twój e-PIT" podatnik może dodać wszystkie przysługujące mu ulgi podatkowe i je rozliczyć. Fiskus w deklaracji przekazywanej do akceptacji nie ma wiedzy o przysługujących preferencjach i nie stosuje ich z automatu. Stąd kiedy mamy prawo do odliczenia wydatków związanych m.in. z rehabilitacją, wykorzystywaniem samochodu do dojazdów na leczenie, użytkowaniem Internetu, termomodernizacją czy darowiznami musimy wpisać ręcznie przysługujące nam odliczenia.

EC/DF