Pomimo że w Polsce od kilku miesięcy inflacja utrzymuje się na wysokim poziomie, a analitycy przewidują, że w najbliższych latach nie ma co liczyć na jej powrót do normalności, to oszczędzający częściej kupują obligacje detaliczne o szybkim terminie zapadalności i stałej stopie zwrotu niż te "antyinflacyjne". Czyżby przekonał ich prezes NBP Adam Glapiński, wielokrotnie powtarzający, że "inflacja jest przejściowa"?

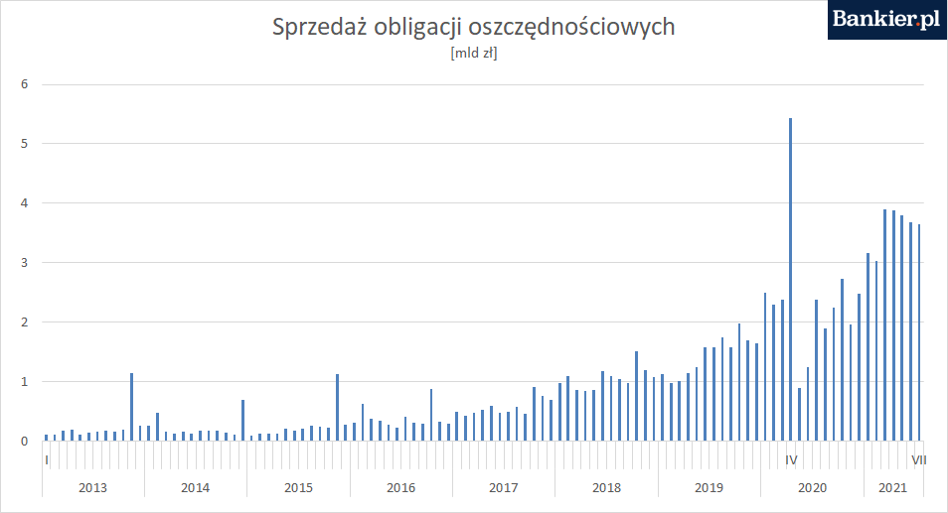

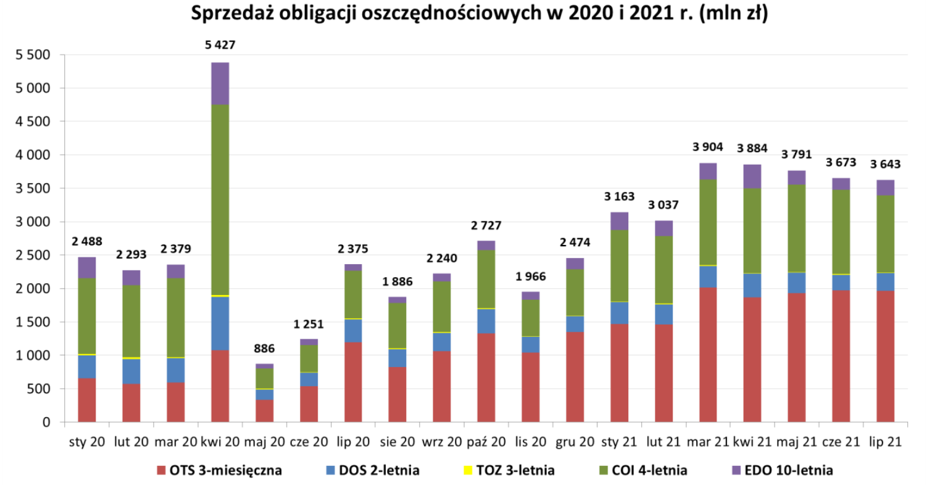

Od kwietnia zainteresowanie obligacjami oszczędnościowymi Skarbu Państwa stopniowo spada, ale utrzymuje się na wysokim poziomie w porównaniu do poprzednich lat. W lipcu Ministerstwo Finansów pozyskało z ich sprzedaży 3,64 mld zł. W każdym miesiącu tego roku w rządowych papierach lokowano ponad 3 mld zł, choć wcześniej zdarzyło się to tylko raz - w kwietniu 2020 r.

Nadal największą popularnością cieszą się obligacje trzymiesięczne. Na ich zakup oszczędzający ponownie przeznaczyli blisko 2 mld zł, co stanowiło niemal 54 proc. sprzedaży. Większy udział tych papierów odnotowano tylko raz - w grudniu ubiegłego roku. Może to być o tyle zaskakujące, że oprocentowanie takiej inwestycji wynosi zaledwie 0,5 proc. w skali roku brutto. Oznacza to, że każdy 1000 zł ulokowany w obligacje trzymiesięczne przyniesie zysk w wysokości nieco ponad złotówki. To marny wynik, szczególnie gdy weźmiemy pod uwagę wysoką inflację, zżerającą wartość polskiego pieniądza.

Tyle że dominacja papierów trzymiesięcznych pewne złudzenie - obligacje te szybko zapadają, więc inwestorzy rolują papiery - za "te same" środki kupują co 3 miesiące kolejne serie. Z najnowszych statystyk Ministerstwa Finansów wynika, że w jeszcze maju oszczędzający zwiększyli zaangażowanie w obligacje trzymiesięczne o niespełna 500 mln zł, podczas gdy wydali wówczas na zakup tego rodzaju papierów prawie 2 mld zł (za 1,5 mld zł odpowiadało więc rolowanie). Na podstawie danych o sprzedaży obligacji detalicznych szacujemy, że w czerwcu oszczędzający zredukowali stan posiadania tych papierów, a w lipcu - nieznacznie (o ok. 100 mln zł) go zwiększyli. To wyraźna zmiana po blisko roku zakupów oscylujących w granicach kilkuset milionów złotych miesięcznie.

W lipcu w dalszym ciągu powoli malało zainteresowanie "obligacjami antyinflacyjnymi*" - w "cztero-" i "dziesięciolatki" oszczędzający zainwestowali łącznie niespełna 1,4 mld zł, najmniej od lutego. Oprocentowanie tych papierów wynosi w pierwszym roku 1,3 proc. i 1,7 proc. brutto, a w kolejnych latach zależy od poziomu inflacji konsumenckiej raportowanej przez GUS.

Z drugiej strony we wspomniany wyżej danych o zadłużeniu Skarbu Państwa widać, że zaangażowanie w obligacje o zmiennym oprocentowaniu od marca do maja rosło w tempie 1,2-1,3 mld zł miesięcznie, czyli wyraźnie szybciej niż w papiery o oprocentowaniu stałym (głównie trzymiesięczne). W kolejnych miesiącach utrzymywała się w granicach 4-5 proc., a oszczędzający odkładali miesięcznie po ok. 1,2 mld zł - wynika z szacunków Bankier.pl. "Cztero-" i "dziesięciolatki" stanowią obecnie ponad 70 proc. obligacji detalicznych w portfelach Polaków. Większy udział miały tylko na przełomie lat 2012/13.

Czy inflacja jest przejściowa?

O ile każdy typ obligacji detalicznych gwarantuje nominalny zysk, to oszczędzający muszą liczyć się z realną stratą. Pieniądze tracą bowiem siłę nabywczą z powodu inflacji - za 1000 zł mogliśmy kupić w zeszłym roku więcej podstawowych dóbr i usług niż dziś za tę samą kwotę. Według wyliczeń Głównego Urzędu Statystycznego inflacja konsumencka wynosiła w lipcu 5 proc. i była najwyższa od 10 lat. Jednak dla osoby podejmującej wybierającej konkretną formę ulokowania środków bardziej istotne jest, ile wyniesie inflacja w przyszłości, bo to ona zdeterminuje, czy inwestycja okaże się opłacalna, czy nie. Skoro oszczędzający nadal kupują obligacje o stałym oprocentowaniu a nie te, które mogłyby (w części) przed inflacją chronić, to być może wierzą, że wzrost cen będzie hamował.

Przeczytaj także

Mają ku temu dobre powody. Tegoroczna baza jest wysoka, więc dynamika roczna powinna słabnąć. Inflację napędzają ceny paliw i odłożony popyt, które w naturalny sposób powinny się stopniowo wyczerpywać. Podobnie jak problemy w łańcuchach dostaw. Z drugiej strony istnieje obawa przed kolejną falą koronawirusa, która może schłodzić gospodarkę i spowolnić wzrost cen. Takie argumenty przedstawia prezes Narodowego Banku Polskiego, regularnie powtarzający, że inflacja jest "przejściowa". Dlaczego oszczędzający mieliby nie wierzyć szefowi banku centralnego?

Tyle że wiele wskazuje na to, że Glapiński nie ma racji. Inflacja zapewne nieco spadnie, ale utrzyma się na wysokim poziomie, wyraźnie przekraczającym cel NBP wynoszący 2,5 proc. Przede wszystkim takie są m.in. prognozy ekspertów z polskiego banku centralnego, a także analityków rynkowych. Przemawia za tym choćby dobra sytuacja na rynku pracy (bardzo niskie bezrobocie, rosnące pensje), wzrost kosztów produkcji (obok pracy - materiałów czy ziemi), zapowiedzi podwyżek cen administrowanych (m.in. energii, wody) czy utrzymujący się wysoki popyt w globalnej gospodarce, za którym nie nadąża podaż borykająca się z niedoborami i zakłóceniami łańcuchów dostaw, których rozwiązania nie widać. Wzrost cen importowanych dóbr i usług przyhamowałoby umocnienie złotego w efekcie podwyżki stóp proc.

Dodatkowo bezczynność Rady Polityki Pieniężnej w obliczu utrzymującej się wysokiej inflacji podważa zaufanie do banku centralnego, którego podstawowym celem jest utrzymanie stabilności cen, napędza spiralę płacowo-inflacyjną i odkotwicza oczekiwania inflacyjne Polaków. Tym bardziej że korzenie szybkiego wzrostu cen sięgają przedpandemicznego roku 2019 r. - w lutym 2020 r. inflacja sięgnęła 4,7 proc. Wtedy prezes Glapiński również przekonywał, że jest to sytuacja przejściowa - koronawirus nie pozwolił rzetelnie zweryfikować tej hipotezy.

Fakt, że inwestujący nadal utrzymują miliardy w papierach o stałej stopie zwrotu, a nie lokują ich w obligacjach "antyinflacyjnych*", może mieć prostsze wytłumaczenie niż wiara. Ci oszczędzający po prostu nie chcą "zamrażać" pieniędzy - wolą inwestycje na krótszy okres, bardziej elastyczną, alternatywę dla lokaty bankowej (szczególnie atrakcyjną dla osób o grubszych portfelach). W końcu "lepszy wróbel w garści niż gołąb na dachu", a w okresie gwałtownych zmian - kryzysu i ożywienia gospodarczego - na dysponujących konkretnymi kwotami może czekać wiele okazji inwestycyjnych. Być może nie pamiętają oni, że obligacje oszczędnościowe można sprzedać Ministerstwu Finansów przed planowaną datą wykupu - nie stracimy wówczas (nominalnie) ani grosza zainwestowanej kwoty, w najgorszym wypadku przepadną odsetki.

Przeczytaj także

Ponadto, kupujący obligacje detaliczne nadal należą do bardzo wąskiej grupy - większość gromadzi oszczędności w bankach, "bieliźniarkach" bądź inwestuje w bardziej ryzykowne klasy aktywów. Jak dowiedział się Bankier.pl, w lipcu w rządowych papierach środki ulokowało niespełna 32 tys. osób. Łącznie w swoim "portfelu" ma je blisko 200 tys. osób i 30 tys. na kontach IKE. Z tego tytułu Skarb Państwa jest im winny ponad 50 mld zł.

Polacy płacą podatek inflacyjny

Tymczasem na kontach i lokatach gospodarstwa domowe zgromadziły już ponad bilion złotych. Wielu Polaków nie chce inwestować w obawie przed utratą środków. Oferta obligacji detalicznych Ministerstwa Finansów nadal trafia do nielicznych. Tymczasem pieniądze w bankach są w bardzo małym stopniu (a najczęściej wcale) osłaniane przed inflacją. Banki oferują klientom niskie oprocentowanie depozytów, ponieważ RPP utrzymuje historycznie niskie stopy proc. W warunkach wysokiej inflacji oznacza to, że realna stopa procentowa w Polsce jest głęboko ujemna i należy do najniższych na świecie.

W ten sposób władze dokonują cichego transferu dochodu - od oszczędzających w krajowej walucie do zadłużonych w polskim złotym.

Tracą głównie ci, którzy trzymają się gotówki i depozytów, nie mając wystarczających środków, wiedzy czy skłonności do ryzyka na zakup nieruchomości, akcji, obligacji czy kryptowalut (słono za nieprzemyślane inwestycje może również zapłacić rosnąca grupa podejmujących ryzykowne decyzje). Korzystają m.in. politycy, którzy emitują tańszy dług i dysponują większymi kwotami z podatków (inflacja napędza np. VAT i częściowo podatki dochodowe), a przy tym nie muszą kłopotać się niezadowoleniem kredytobiorców, odczuwających ulgę w portfelach z powodu niższych rat kredytów. Zadłużonych jest co prawda mniej niż pozostałych, ale osiągają oni większe korzyści indywidualne z bardzo luźnej polityki pieniężnej, niż wynoszą jednostkowe straty niezadłużonych z powodu inflacji wspieranej przez taką politykę.

Przeczytaj także

Obecna polityka banku centralnego na krótką metę wspiera rządzących, ale w dłuższej perspektywie - przyczyniając się do podtrzymania tempa wzrostu cen na wysokim poziomie - może im poważnie zaszkodzić. Inflacja obaliła już niejedną władzę.