Pomimo nagłego wzrostu inflacji cenowej oferta depozytowa banków nie dość, że nie uległa poprawie, to jeszcze się pogorszyła. Jest jednak prosty i równie bezpieczny sposób na osiągnięcie nieco lepszych stóp zwrotu.

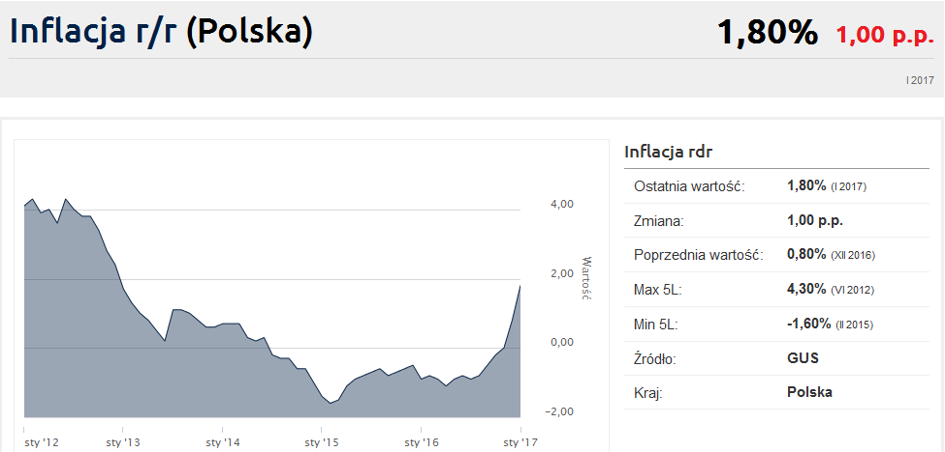

4 marca minęły dwa lata obowiązywania rekordowo niskich stóp procentowych w Polsce. Dwa lata temu Rada Polityki Pieniężnej ustaliła cenę pieniądza na poziomie 1,50% (stopa referencyjna NBP). Była to mocno spóźniona i w moim przekonaniu całkowicie niepotrzebna reakcja na pierwszą w dziejach III RP deflację cenową – w lutym 2015 roku inflacja CPI spadła do rekordowo niskiego poziomu -1,6%.

Dlatego mało kto wtedy protestował przed tak niskimi stopami. Oszczędzający w banku na 1% czy 1,5% mogli się pocieszać, że realnie (czyli po uwzględnieniu inflacji CPI) i po opodatkowaniu zarobią 2,3-2,8%. Czyli całkiem przyzwoicie jak na bezpieczną lokatę.

Lecz na przełomie roku inflacja CPI wystrzeliła w górę, w styczniu sięgając 1,8% - najwyższego poziomu od 4 lat. Jeśli taki poziom inflacji cenowej utrzyma się w następnych miesiącach (lub jeszcze wzrośnie), to osoby zakładające lokaty oprocentowane „nawet” na 2% realnie poniosą stratę. Bo trzeba pamiętać o tzw. podatku Belki, który pozbawi nas 19% odsetek.

Tymczasem RPP deklaruje, że do końca roku nie zamierza podnosić stóp procentowych, nawet jeśli inflacja CPI przekroczy 2%. Same banki też nie są skore do podnoszenia oprocentowania lokat, ponieważ akcja kredytowa rośnie wolniej niż przyrost depozytów. Sytuacja dla banków jest tak komfortowa, że w zeszłym roku pozwoliły sobie na cięcia stawek depozytów, aby zrekompensować sobie koszty podatku bankowego. W marcu 2017 roku miesięczne lokaty bankowe osiągnęły rekordowo niskie oprocentowanie.

Banki traktują nas jak frajerów

Obecnie najlepsza lokata trzymiesięczna bez żadnych dodatkowych warunków (czyli bez promocji i haczyków) oferuje 2,05%. Ale w zdecydowanej większości banków górna granica oprocentowania to 1,5%. Według danych NBP depozyty z terminem do 2 lat włącznie dla gospodarstw domowych w grudniu 2016 roku płaciły średnio 1,6%.

Co w takiej sytuacji może zrobić posiadacz zapadającej lokaty? Może ją oczywiście przedłużyć na równie niekorzystnych (albo jeszcze gorszych) warunkach i zaakceptować realną utratę części zainwestowanych pieniędzy. To raczej kiepskie wyjście.

Jako alternatywę pracownik banku zapewne poleci mu fundusz inwestycyjny – zrównoważonego wzrostu lub od razu akcyjny. Warszawska giełda ma za sobą znakomite trzy miesiące. Ponieważ porównujemy się do dołka bessy z zimy 2016, to roczne stopy zwrotu z funduszy akcyjnych wyglądają już atrakcyjnie. Średnia roczna stopa zwrotu z funduszy akcji w bazie Bankier.pl sięga 20%. Podobnie wypadają fundusze zrównoważone. Z doświadczenia wiem, że właśnie na te produkty bankowcy będą teraz „naganiać” klientów. Ale dla tych ostatnich to ryzykowna zabawa: przez następne 12 miesięcy na giełdzie równie dobrze będzie można zarobić jak i stracić 20%.

Co zrobić, aby nie stracić?

Istnieje jednak alternatywa zarówno dla niskooprocentowanych lokat bankowych, jak i potencjalnie dochodowych, ale ryzykownych funduszy rynku akcji. Rzecz jest stara jak kapitalizm i nie wymaga od inwestora wiedzy większej niż w przypadku zakładania lokaty. Nie spodziewałem się, że kiedykolwiek to powiem, ale taką alternatywę stanowi obecnie oferta detalicznych Skarbu Państwa.

W teorii finansów jest to instrument wręcz o niższym ryzyku niż bankowy depozyt – państwa rzadko kiedy bankrutują w walucie, którą same emitują. W bankach depozyty klientów do kwoty stanowiącej równowartość stu tysięcy euro także są gwarantowane przez państwo. W przypadku detalicznych obligacji skarbowych ryzykiem pozostaje tylko faktyczna anihilacja emitenta (patrz Polska w 1939) albo hiperinflacja (patrz Polska w 1990). Mimo to zakup państwowych obligacji wciąż uchodzi za jedną z najbezpieczniejszych (po złocie i gotówce) lokat kapitału.

Ministerstwo Finansów wychodzi z dość szeroką ofertą detalicznych obligacji skarbowych. Do wyboru mamy papiery 2-letnie, 3-letnie, 4-letnie i 10-letnie. A także ekstra propozycję dla beneficjentów rządowego programu „Rodzina 500+”. Są to obligacje trochę wyżej oprocentowane, ale mniej elastyczne i dostępne dla wybranych inwestorów. Zatem pozostańmy przy ofercie standardowej.

Nawet najniżej oprocentowana obligacja skarbowa – 2-letnia stałoprocentowa – płaci obecnie więcej niż większość banków. Ale 2,1% nadal nas nie satysfakcjonuje. Tak samo jak 2,2% na 3-letnim papierze o zmiennym oprocentowaniu. Zwróciłbym jednak uwagę na czteroletnią obligację (COI) indeksowaną inflacją CPI.

MF proponuje oprocentowanie według wzoru: roczna inflacja CPI ogłoszona w poprzednim miesiącu powiększona o marżę. Jeszcze w lutym marża w pierwszym rocznym okresie odsetkowym wynosiła 1,60%, a w kolejnych 1,25%. Niestety, w marcu 2017 roku MF obniżyło marżę do 0,60%, więc COI w pierwszym okresie odsetkowym nadal oferują tylko 2,40% - czyli tyle samo, co w lutym.

Możemy poczekać, aż GUS opublikuje inflację CPI za luty, która według ekonomistów wyniosła 2%. Za marzec CPI może być jeszcze wyższy. Możemy zatem poczekać do kwietnia lub maja, aż resort finansów zaproponuje nam ok. 3% rocznych odsetek (jeśli w międzyczasie znów nie obniży marży).

Co ważne: pieniędzy wcale nie musimy zamrażać na cztery lata. MF udostępnia opcję przedterminowego wykupu przez prawie cały okres życia obligacji. Koszt nie jest wygórowany i wynosi 70 groszy od każdej obligacji (o wartości nominalnej 100 zł). Zatem jeśli zdecydujemy się „zerwać lokatę” założoną w Ministerstwie Finansów po upływie 12 miesięcy, rząd potrąci nam 0,7 pkt. proc., co wciąż powinno dać wynik wyższy niż 2%. Nie jest to dużo (a „belkę” i tak trzeba zapłacić), ale wciąż więcej niż na zdecydowanej większości lokat i to w dodatku osiągnięty przy względnie niskim ryzyku.

Banki zarabiają na naszym lenistwie

Na rachunkach i lokatach bankowych spoczywa ponad 700 mld zł naszych oszczędności. Na tych pieniądzach zarabiają banki, płacąc deponentom śmiesznie niskie odsetki. Ale wystarczy odrobinę wysiłku, aby oszczędności ulokować na nieco wyższy, ale wciąż bezpieczny procent.

Zakupu obligacji skarbowych można dokonać zarówno przez internet (płacąc przelewem), przez telefon jak i w oddziałach PKO BP. Całą operację można w prosty i szybki sposób sfinalizować bez wychodzenia z domu.