Indie, hit inwestycyjny 2014 r. ma szansę ponownie zagościć na tegorocznych szczytach list stóp zwrotu. Obserwujemy istotne napływy na tamtejszy rynek akcji, prognozy sumy opadów tegorocznego monsunu są optymistyczne i wiele wskazuje na to, że na najbliższej sesji Izby Wyższej przegłosowana zostanie ustawa o GST, co powinno bardzo korzystnie wpłynąć na indyjską gospodarkę.

Niewątpliwie rok 2014 był czasem Indii – do władzy doszedł utożsamiany z sukcesami na poziomie samorządowym, prorynkowy Narendra Modi, a szefem banku centralnego został Raghuram Rajan, który poprzez swoje, niekiedy niepopularne decyzje, zyskał sympatię inwestorów zagranicznych, tym samym przyczynił się do zatrzymania odpływu kapitału i umocnienia się waluty (nawiasem mówiąc, czy też w nawiasie pisząc, Magazyn Euromoney uznał Rajana Najlepszym Szefem Banku Centralnego w 2014r.). Balon oczekiwań pęczniał, tymczasem skala zapowiadanej rewolucji gospodarczej miała mniejszy zasięg niż pierwotnie sądzono. Modi, owszem wdrożył swój ambitny projekt MII (Make in India) dzięki czemu bezpośrednie inwestycje zagraniczne w Indiach wzrosły w ciągu ostatnich 18 miesięcy o 37%, wydawał pieniądze na infrastrukturę, ale gros postulowanych refom, których realizacja była zaplanowana na 2015r. nie zostało wcielonych w życie.

Rok 2016 przyniósł jednak korzystne zmiany. Po pierwsze, jak zaznaczaliśmy w jednym z naszych poprzednich materiałów, podobnie jak w przypadku pozostałych rynków z grupy „emerging markets”, w Indiach obserwujemy obecnie kształtowanie się „nowego porządku makroekonomicznego”. Zupełnie jak w kreślonym scenariuszu - mamy napływy na rynek, w konsekwencji umacniającą się rupię, w związku z tym spadek inflacji, niższy deficyt, cięcia stóp i poprawę koniunktury gospodarczej, która znowu przekłada się na wzmożony napływ środków. Ta spirala pozytywnych zdarzeń koniunkturalnych znajdująca swoje odbicie w notowaniach akcji i umocnieniu waluty (patrz wykres poniżej) zaczyna się rozpędzać i miejmy nadzieję że nie zostanie zakłócona chociażby przez szybsze od oczekiwań zacieśnianie polityki monetarnej w USA.

Na temat tempa wzrostu gospodarki indyjskiej można się „rozpływać”, natomiast my chcielibyśmy zwrócić uwagę na kilka innych kwestii, które to naszym zdaniem mogą mieć bardzo istotny (być może decydujący) wpływ na wyceny tamtejszych aktywów. Po pierwsze tegoroczne monsuny. Po dwóch bardzo słabych latach, kiedy to opady monsunowe były o kilka procent niższe od wieloletniej średniej, prognozy wskazują na to, że rok 2016 będzie tym przełomowym. Dlaczego to takie ważne? Co prawda sektor rolniczy odpowiada w Indiach zaledwie za 17% PKB, niemniej jednak stanowi źródło utrzymania dla niemal 60% ludności. Ujmując sprawę wprost – słabe monsuny, w tym w szczególności te, w których deficyt przekracza 10%, powodują problemy z żywnością i w konsekwencji, jakkolwiek brzmi to brutalnie, głód (chociażby w ubiegłym roku rząd musiał z tego tytułu kilkukrotnie rozwiązać rezerwy ryżu). Kwantyfikując sprawę w sposób nieco bardziej ekonomiczny – szacuje się, że 10% deficyt opadów w okresie monsunowym przekłada się mniej więcej na 0,5 pkt proc. spadku dynamiki PKB i wzrost dynamiki inflacji o co najmniej 1 pkt proc. (sama inflacja żywności rośnie wówczas o 2-3 pkt proc.). Naturalnie to bardzo zgrubne szacunki, nie ujmujące skutków pośrednich.

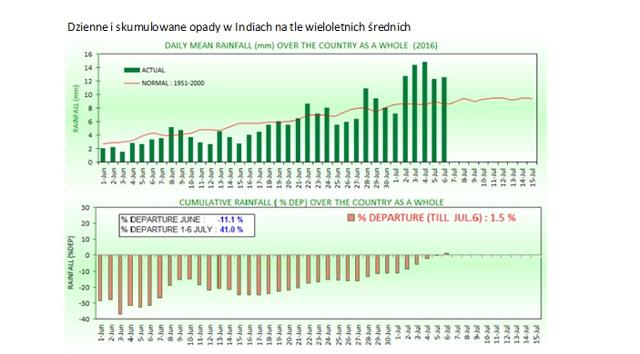

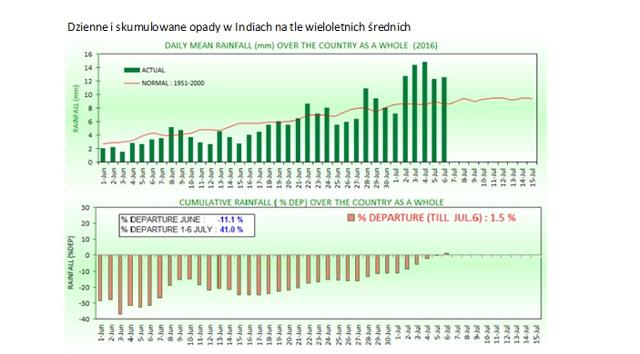

Jak to wygląda obecnie? Mimo nie najlepszego startu (monsun w tym roku opóźnił się o tydzień), opady w ostatnich dniach wyraźnie się zwiększyły:

Jak widzimy na dolnym wykresie, na chwilę obecną suma opadów jest wyższa o 1,5 pkt proc. od wieloletniej średniej. Prognozy Indyjskiego Instytutu Meteorologii (który w minionych latach bardzo przyzwoicie szacował poziom opadów) są jeszcze bardziej optymistyczne – kilka tygodni temu zostały one zweryfikowane i dla całej pory monsunowej podniesione z 6% do 9% powyżej normy. Już dziś można zaobserwować relatywną siłę indeksu Sensex w dni deszczowe, a jeśli te predykcje miałyby się zmaterializować, powinno to być ważnym wsparciem dla wyceny indyjskich aktywów.

Drugą, ważniejszą kwestią jest sprawa podatku GST (goods nad services tax), czyli w zgodnej opinii indyjskich polityków największej reformy podatkowej od 1947r. (wówczas Indie stały się niepodległym państwem). GST, jeden ze sztandarowych pomysłów Modiego, jest analogonem naszego VATu. Ma zastąpić skomplikowany system opłat i danin, który powoduje powstawanie olbrzymich barier dla przedsiębiorstw zagranicznych i umożliwić swobodny handel między poszczególnymi stanami (dotychczasowe daniny niejednokrotnie powodowały kaskadowe naliczanie podatku). GST, mimo że dość wysoki (prawdopodobnie 27%) spowoduje, że Indie staną się w końcu jednym rynkiem i szacuje się, że dzięki jego wprowadzeniu indyjska dynamika PKB powinna wzrosnąć od około 1,5 do 2,5 pkt proc. Ustawa została przyjęta przez Izbę Niższą parlamentu już ponad rok temu, niestety Izba Wyższa, w której Modi nie ma większości, przez wiele miesięcy sprzeciwiała się wprowadzeniu tego rozwiązania. Obecne doniesienia wskazują jednak, że sytuacja uległa zdecydowanej poprawie – niemal wszystkie stany są zgodne co do zasadności wprowadzenia podatku, trwają jedynie drobne przepychanki co do podziału wpływu podatkowego między budżet centralny i budżety lokalne. Jest duża szansa, że zostanie on przyjęty na monsunowej sesji parlamentu rozpoczynającej się 24 lipca (tamtejsza Izba Wyższa zbiera się tylko 3 razy do roku). Jeśli tak się rzeczywiście stanie, będzie to olbrzymi bodziec prowzrostowy dla aktywów indyjskich.

W końcu krótko wspomnijmy o postępującej współpracy na linii Indie – Unia Europejska (trwają negocjacje w sprawie umowy o wolnym handlu - FTA). 30 marca 2016 r. odbył się szczyt unijny, na którym zatwierdzono plan UE-Indie 2020 zawierający 5-letnie ramy współpracy w kwestii handlu, inwestycji, energii, klimatu, wody i migracji.

Wszystko to wygląda bardzo ciekawie, jakie są zatem ryzyka? Jest ich przynajmniej kilka. Z jednej strony nawet najlepsze prognozy meteorologiczne mogą się nie sprawdzić. Po drugie nie mamy 100% pewności, czy i tym razem rozmowy o GST nie zakończą się fiaskiem. Po trzecie – jedna z twarzy gospodarczej rewolucji w Indiach, Raghuram Rajan zdecydował, że nie chce już ubiegać się o stanowisko szefa Banku Centralnego nowej kadencji. Krótkoterminowo, w kontekście jastrzębich zapędów Rajana, jest to raczej pozytywna informacja (nowy szef prawdopodobnie będzie w szybszym tempie luzował politykę monetarną), w dłuższym horyzoncie rozsądku Rajana w kształtowaniu polityki monetarnej może nieco brakować. W końcu po czwarte, o czym piszemy w kontekście każdej inwestycji – zawsze mogą się pojawić ryzyka nadprogramowe, chociażby nie mamy pewności czy Brexit nie będzie miał jakichś szerszych konsekwencji dla sentymentu na rynkach ponad to co już zobaczyliśmy.

Oczywiście nie ma co demonizować - argumentów „za” jest zdecydowanie więcej i są one znacznie silniejsze. Dlatego też naszym zdaniem, o ile nie będziemy mieli do czynienia z jakimiś wybitnie negatywnymi scenariuszami, szalona moda na Indie zapewne powróci.

Paweł Wróbel, Dyrektor Departamentu Doradztwa Inwestycyjnego i Analiz RDM Wealth Management S.A.