Norweski Bank Centralny chce inwestować miliardy dolarów poprzez państwowy megafundusz w prywatne firmy nienotowane na giełdach - wynika z rekomendacji przesłanej ministerstwu finansów. Resort bada możliwości związane z wejściem funduszu na nowy rynek niepublicznych firm. O ewentualnej zmianie przepisów musi zdecydować parlament, który już wcześniej kilka razy nie wyrażał na to zgody.

Pod koniec listopada Norweski Bank Centralny przedstawił ministerstwu finansów rekomendację zezwalającą Norweskiemu Państwowemu Funduszowi Majątkowemu z aktywami o wartości ok. 15,8 bilionów koron norweskich (1,52 biliona dolarów) na inwestycje w firmy nienotowane na giełdach.

Rekomendacja powstała na prośbę ministerstwa finansów, które w marcu br. zwróciło się do zarządu banku centralnego o ocenę, czy należy rozszerzyć portfel funduszu o nienotowane udziały jako klasę aktywów. Sam bank już wcześniej wielokrotnie zwracał się o pozwolenie na inwestowanie w private equity. Ostatnio w 2018 r., 2010 r. i 2005 r.

Jednak za każdym razem rząd i stojąca za nim większość parlamentarna odrzucały ogólne przyzwolenie ze względu na ryzyko braku możliwości wyjścia z inwestycji. Co prawda w 2011 r. pozwolono na wyjątek w postaci spółek „zamierzających” wejść na giełdę. Jednak skorzystano z niego tylko raz. W 2012 r. fundusz kupił udziały w spółce organizującej wyścigi Formuły 1, ale debiut na giełdzie nie doszedł do skutku. Mówiono wówczas o błędnych decyzjach funduszu.

Ewolucja strategii inwestycyjnej

„W naszej ocenie zezwolenie na inwestycje w akcje nienotowane na giełdzie stanowiłoby naturalną ewolucję strategii inwestycyjnej. Coraz większa część globalnego budowania wartości ma miejsce na rynku nienotowanym. Uważamy, że takie otwarcie mogłoby z czasem dać funduszowi wyższą stopę zwrotu” – skomentowała Ida Wolden Bache, prezes Norges Banku.

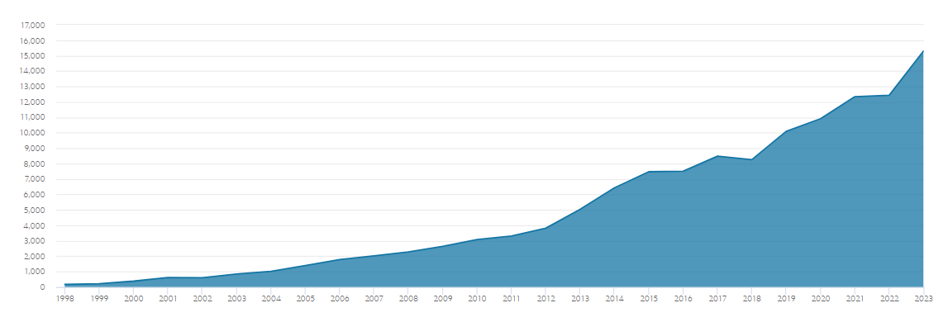

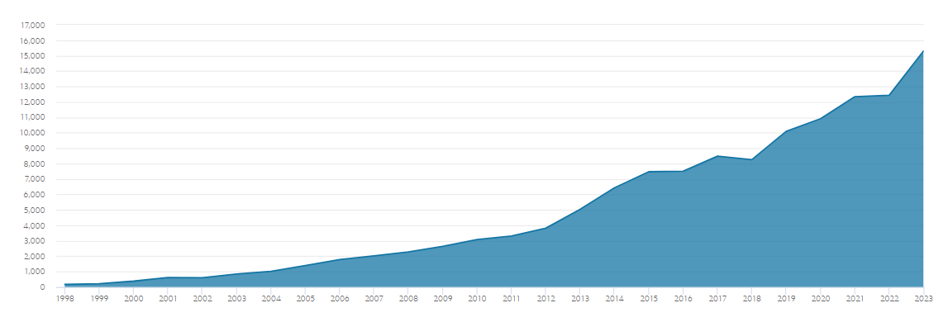

Kiedy fundusz powstał w 1996 r., początkowo środki inwestowano wyłącznie w obligacje rządowe. W 1998 roku otwarto go na inwestycje kapitałowe, które z biegiem czasu dotyczyły coraz bardziej zdywersyfikowanych geograficznie aktywów. W 2010 roku zaczęto inwestować w nieruchomości, a w 2019 r. w infrastrukturę OZE.

Dwa ostanie to właśnie przykłady nienotowanych klas aktywów, które w przypadku nieruchomości mogą obecnie stanowić do 7 procent wartości funduszu i 2 proc. w przypadku instalacji OZE. Według Norges Banku około 3–5 proc. zgromadzonych aktywów mogłoby być stopniowo przenoszone do funduszy private equity. Na koniec pierwszej połowy 2023 r. 71,3 procent aktywów funduszu stanowiły akcje, 26,4 proc. było zainwestowane w obligacje, a 2,3 proc. stanowił portfel nieruchomości. Marginalną część (0,1 proc.) stanowiły inwestycje w infrastrukturę OZE.

Od razu do pierwszej ligi

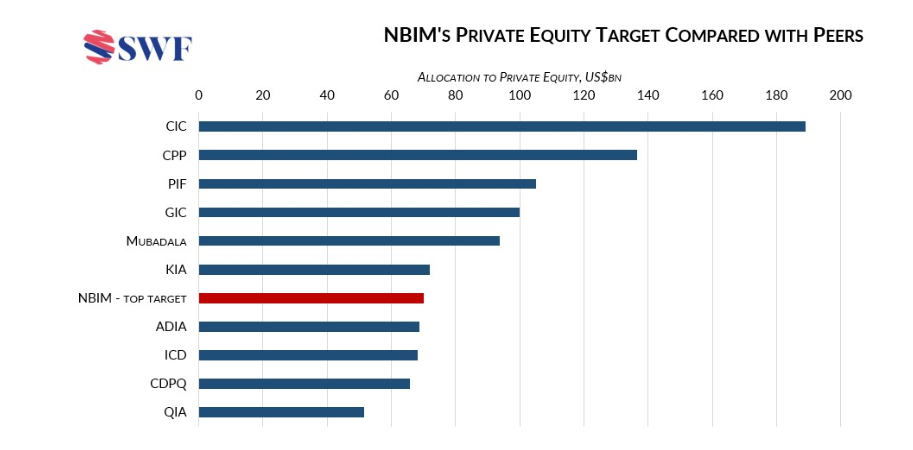

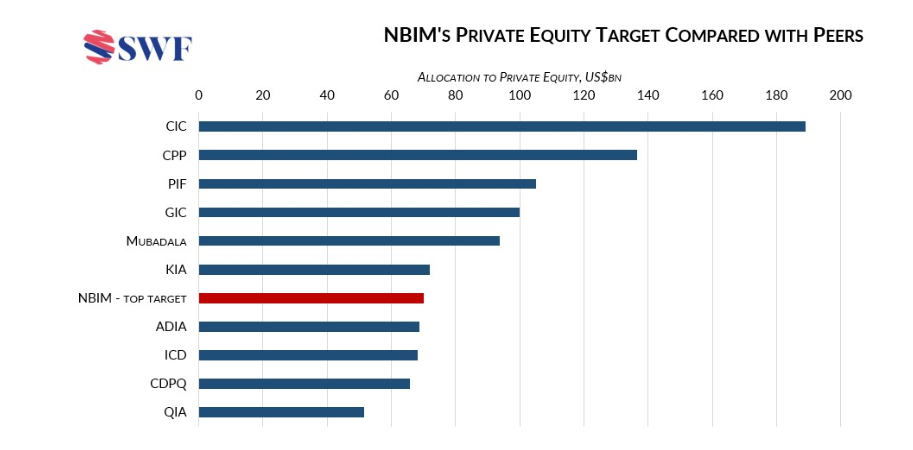

Teraz bank widzi możliwość inwestycji w nienotowane firmy środków na poziomie od 40 do 70 miliardów dolarów. Według danych Global SWF dziesięciu największych inwestorów będących pod kontrolą państwa, na rynku private equity inwestuje średnio 95 miliardów dolarów, przy czym na czele rankingu znajduje się China Investment Corporation (CIC) z blisko 190 miliardami dolarów.

Przy kwocie 70 miliardów dolarów byłby on obecnie plasowany pomiędzy funduszem Kuwejtu (KIA) a funduszem Abu Zabi (ADIA) na siódmym miejscu od razu trafiając do pierwszej ligi inwestorów tego typu na świecie. Przy 40 miliardach byłby on na 17 miejscu.

Argumentem "za" ma być właśnie praktyka tego typu innych państwowych funduszy na świecie. Dyrektor generalny megafunduszu NicolaiTangen wspomniał kanadyjski fundusz emerytalny (CPP) i singapurski Temasek jako przykłady innych dużych narodowych inwestorów posiadających udziały w spółkach nienotowanych na giełdzie. Jednym z najbardziej jaskrawych przykładów jest narodowy fundusz Arabii Saudyjskiej (PIF) inwestujący w takie fundusze jak Vision Fund SoftBanku.

„Stopy procentowe wzrosły, co utrudniło nienotowanym spółkom dostęp do kapitału. (…) Poziom aktywności w ramach IPO jest dość niski i dlatego uważam, że moment na to (wejście na rynek private equity, przyp. red.) jest dość dobry” - powiedział Reutersowi Nicolai Tangen.

W ostatnich latach rynek akcji nienotowanych na giełdzie szybko się rozwinął. W odniesieniu do wartości spółek notowanych aktywa zarządzane w funduszach private equity wzrosły z 4,2 proc. w 2017 r. do 9,2 proc. na koniec pierwszego kwartału 2023 r. i wyniosły 7,8 bln dolarów. W pierwszej fazie raportowane wyniki prawdopodobnie będą negatywne – ostrzegali autorzy rekomendacji, co będzie konsekwencją modelu inwestycyjnego funduszy private equity.

Bogaty jak Norweg

Norweski Państwowy Fundusz Majątkowy powstał na podstawie ustawy z 1990 r. tworzącej ramy prawne jego działania. Pierwsza wpłata rządu nastąpiła w 1996 r. Jego celem jest zapewnienie odpowiedzialnego wykorzystania pieniędzy pochodzących z handlu ropą i gazem ziemnym – wydobywanych z jednych z największych morskich złóż odkrytych w 1969 r.

Norwegowie na bieżąco informują o jego wartości. Obecnie w połowie grudnia jest to 15,5 bln koron. Przy populacji szacowanej na 5,408 mln osób, na głowę mieszkańca daje to blisko 2,92 mln koron, czyli ok. 1,1 miliona złotych. Powstanie funduszu to efekt myślenia długoterminowego o bezpieczeństwie norweskiej gospodarki – czytamy w opisie głównych założeń stworzenia instytucji.