Za nami drugi dzień Konferencji WallStreet 2024 - najważniejsze wydarzenie inwestycyjne roku, organizowane przez Stowarzyszenie Inwestorów Indywidualnych. Nasi redaktorzy relacjonowali dla państwa najważniejsze panele. Zapraszamy do naszego newsa na żywo.

Relację z pierwszego dnia można prześledzić tutaj.

19:00 Górski: Szkolenia z podstaw generatywnej AI w firmach będą tak obowiązkowe, jak szkolenia z BHP

18:20 Wybory w USA i ich wpływ na rynek w 2024 roku

Udział biorą:

- Marcin Tuszkiewicz,

- Paweł Majtkowski,

- Wojciech Białek

WallStreet28 Majtkowski: Spółki memowe to element charakterystyczny dla młodego pokolenia, które chce jakby bawić się giełdą. Ale nie uważam, żeby to już był moment, kiedy zbliża się korekta. Zresztą w naszych ankietach wychodzi, że dla zabawy jest kilka procent inwestorów. pic.twitter.com/QTOFxJx589

— Marcin Dziadkowiak (@Trej__) June 8, 2024

Białek: Cykl prezydencki jest fantastycznym fenomenem obecnym na amerykańskim rynku akcji. Każdy kto kupił SP500 pod koniec trzeciego kwartału w drugim roku po wyborach i trzymał do czwartego kwartału roku przedwyborczego, zyskiwał. To, co się wydarzy w roku wyborczym, to już bardziej złożona kwestia.

Majtkowski, eToro: z punktu widzenia inwestycyjnego, to co się będzie działo teraz przed wyborami, aż tak bardzo na giełdę wpływu nie powinno mieć miejsca. Oczywiście w kampanii wyborczej będzie się działo dużo, pierwsza debata prezydencka w CNN pod koniec czerwca. Kolejne procesy Donalda Trumpa, oczekiwanie na wyrok w już zakończonym procesie. Ale rynki pozostaną odporne na to. Istotniejsze będzie to, jaka będzie inflacja PCE czy sytuacja ze stopami procentowymi w USA. Większa korekta może nastąpić po pierwszej obniżce stóp w USA.

Majtkowski spekuluje, czy obniżka stóp w USA nie wydarzy się tuż przed wyborami w USA? Tak było w Polsce, także ECB obniżył przed wyborami europejskimi…

Majtkowski: Inwestorzy cały czas czekają na korektę, żeby kupić.

Białek: statystyki pokazują, że rok wyborczy jest drugim z kolei z najlepszą stopą zwrotu dla SP500. Najgorszy jest rok powyborczy. Nie szukałbym więc powodu, że wydarzy się teraz coś złego.

Białek: na rynku amerykańskim działa jeszcze jeden ważny cykl, którego ja nie rozumiem. Cykl dziesięcioletni (decennial pattern). O ile cykl prezydencki można jakoś wyjaśnić, to dziesięcioletni już trudno. Może w USA co 10 lat zbiera się jakieś tajemnicze ciało, które ustawia całe kolejne 10 lat. Dołki w latach kończących się na 2, potem jedziemy do góry. Znajdziemy na to potwierdzenie w wielu dekadach historii. Jest to o tyle istotne, że jesteśmy już 1,5 roku w fazie wzrostowej tego cyklu, która zaczyna rzęzić dopiero, gdy w dacie pokaże się „7” na końcu.

Majtkowski: ja patrzę na wybory przez to, co się może wydarzyć. Wygląda na to, że wygra Trump. Druga kadencja Trumpa może być inna, bo Trump jest nieprzewidywalny. Jako Europa Środkowo-Wschodnia mamy obawy dot. bezpieczeństwa związane z taką wygraną. Sięgając wstecz, pierwsza kadencja Trumpa przyniosła wzrosty na rynkach. Więc wygrana Trumpa to nie będzie jaką katastrofa. Są sektory, które powinny zyskiwać: energetyka, te branże, którym obecna administracja groziła działaniami ograniczającymi działalność. Wygrana Bidena, to branża OZE.

Tuszkiewicz podsumowuje tę części dyskusji: nikt z nas raczej nie spodziewa się bessy, ja spodziewam się co najwyżej korekty.

Majtkowski: w ostatnim kwartale inwestorzy indywidualni radzili sobie bardzo dobrze, a instytucjonalni słabiej. Wynikało to z tego, że inwestorzy instytucjonalnie rozpoczęli rotację aktywów do spółek cyklicznych (utilities itd.), ale na razie nie przynosi to efektów. A inwestorzy indywidualni pozostają przy spółkach technologicznych.

Białek: stawiałbym na sektor militarny, bo w każdym mężczyźnie drzemie chłopiec, którego tego typu spółki będą interesować i to co produkują. Inne sektory niekonieczni mogą nas pobudzać. Choć na polskim rynku może to być trudne, bo trudno się podniecać namiotami Lubawy.

Majtkowski: wybory mogą wpłynąć na branżę technologiczną poprzez pryzmat polityki wobec Chin. Trump może być tutaj ostrzejszy, wprowadzać dalsze ograniczenia, Biden raczej zadziała przez subsydia.

Białek: Trump to klasyczny protestant, Biden to katolik. Dla nas to egzotyka, bo Polska jest albo katolicka, albo postkatolicka. Ale jest coś takiego w „polityce religijnej”, że istnieje jakaś tendencja flirtu protestancko-prawosławnego wobec katolików. Podejrzenie, że Trump mógłby być gotowy do rozmowy z Rosją istnieje.

Białek: dla Amerykanów problemem są Chiny, bo to jest ponad 1 mld ludzi, mają broń jądrową, są inteligentniejsi (średnie IQ>100, tymczasem biali ok. 100). I to jest śmiertelne zagrożenie, bo Chińczycy niesamowicie ostatnio odpalili. Jak najbardziej naturalnym procesem jest to, że Chiny przejmą role globalnego hegemona. Jak USA mogą się bronić? Potrzebują sojuszników. Takim sojusznikiem jest Rosja. To jest dla nas śmiertelne zagrożenie i to się kojarzy z Trumpem. To flirtowanie Trumpa ma pewien sens z punktu widzenia polityki. Rosjanie na takiego koalicjanta się nadają. Ale Rosjanie zażądają ceny za taki sojusz. Ta ceną będzie cała Europa Środkowo-Wschodnia.

18:20 Na co pójdą pieniądze z nowej emisji Bioceltix?

18:15 Rok hossy za nami. Przed nami jeszcze cztery - panel dra. Pawła Szczepanika

Tak naprawdę mieliśmy dwie okazje do zarobienia pieniędzy w historii. Dwa silne impulsy i długie okresy korekty. Hossa z 1993 r. i hossa budowlana. Hossa budowalna była najdłuższa i trwała 55 miesięcy. W tej chwili rośniemy 20 miesięcy.

Rynek nie spadnie bez powodu. Musi być jakieś wydarzenie, które wystraszy, np. Covid. Szczepanik przypomina inwestorom, że schemat szału spekulacji nie ulegał zmianie od 1637 r. i przywołuje słynną manię tulipanową i ... polski Mercator.

Opisując historyczne analogie mówi o oczekiwaniach korekty i konsolidacji. Korekty średnią trwają 1-1,5 roku. W 12 miesiącu spadków inwestorzy, bazując na analogii już się mogą szykować do zakupów, ale zaznacza, że "Rynek jest na tyle mądry, żeby inwestor sprzedawał na dnie" – mówi obrazowo Szczepanik.

"Rynek jest na tyle mądry, żeby inwestor sprzedawał na dnie" – mówi obrazowo Paweł Szczepanik na #WallStreet28

— MichałKubicki (@michal30279280) June 8, 2024

Czy hossa gwarantuje zyski? Prawdziwa hossa, wbrew obiegowej opinii, charakteryzuje się tym że większość inwestorów nie zarobi. Po pierwsze liderzy z poprzedniej hossy nie zarobią. Po drugie coś co zabija inwestorów to sztafeta spółek. Okresowo rosną kolejne spółki, a inwestorzy zaczynają skakać ze spółki na spółkę i zaczyna się miotanie się inwestorów. Przykład: Banki zaczęły iść w górę, kiedy wszyscy byli zapakowani w spółki covidowe. Jest też zasadzenie się na jakąś spółkę i trzymanie jej za wszelką cenę. "Rynek wie, które spółki w ten sposób wybieramy" - prześmiewczo znów o rynku Szczepanik.

Po trzecie w hossie są mocne korekty, które inwestorzy starają się wytrzymać, ale kolejna korekta już nie jest korektą tylko oznacza odwrócenie trendu, a przez uporczywe trzymanie takiej spółki w portfelu zostajemy na przysłowiowe kilka lat ze "zgniłym jajem".

Podsumowując. Po pierwsze, przewidywania mogą się nie sprawdzić. Trzeba mieć plan na taki wariant. Po drugie, nawet jak się sprawdzą, to wcale nei jest pewne że zarobimy. Tak po prostu jest

Paradoks polega na tym, że rynek zrobi wszystko co w jego mocy, żeby większość pasażerów wysadzić - kończy Paweł Szczepanik.

"Paradoks polega na tym, że rynek zrobi wszystko, co w jego mocy, żeby większość pasażerów wysadzić" - Paweł Szczepanik o tym, że nie każdy zarobi na hossie. #WallStreet28

— MichałKubicki (@michal30279280) June 8, 2024

17:00 Giełda, nieruchomości czy złoto. Co wybiera Mariusz Patrowicz?

16:05 US Estate Tax – ukryte ryzyko inwestowania w amerykańskie akcje i ETF-y, czyli dlaczego grozi nam nawet 40-procentowy podatek spadkowy, jak się przed nim chronić i dlaczego warto rozważyć Fundację Rodzinną. Prelegentem jest Michał Szafrański.

#wallstreet28 Szafrański: Z mojej perspektywy tylko Bossa i mBank nadają się jako profesjonalni usługodawcy usług maklerskich w Polsce. Inwestor nie ma szans na rozmowę na profesjonalne tematy z większością brokerów. pic.twitter.com/QHoZOvLyxn

— Marcin Dziadkowiak (@Trej__) June 8, 2024

- BM Pekao SA odpowiedział na moje pytania o amerykański estate tax po 22 dniach. Nóż się w kieszeni otwiera - zaznacza Szafarski.

I dodaje, "nie miejcie złudzeń. Biuro maklerskie nie będzie ryzykowało po to, aby pomóc oszczędzić na należnym podatku".

Szafrański na #WallStreet28 nie miejcie złudzeń. Biuro maklerskie nie będzie ryzykowało po to, aby pomóc oszczędzić na należnym podatku pic.twitter.com/08eiTjCKL6

— Marcin Dziadkowiak (@Trej__) June 8, 2024

15:45 Hossa dla wybranych. 7 lekcji skutecznego inwestowania

- Inwestorzy powinni szukać okazji inwestycyjnych w nieoczywistych miejscach. To jednak rodzi ryzyko, że trafi się na spółkę o małej płynności, w którą trudno wejść z większym kapitałem. Najtrudniejszą lekcją do odrobienia przez inwestorów jest ta pod tytułem "Bądź wybredny i mierz wysoko" - zaznacza Radosław Chodkowski, autor bloga "Humanista na giełdzie".

R. Chodkowski na #WallStreet28 Obserwuj sprawdzonych analityków, zaufanych blogerów, rzetelnych influenserów, jakościowe fora analityczne, merytoryczne newslettery. Do tego podpatruj, ale nie naśladuj, sam analizuj i decyduj, konfrontuj analizy. pic.twitter.com/R61doNpvCE

— MichałKubicki (@michal30279280) June 8, 2024

Szukając naszych spółek, musimy myśleć, czy ma ona szansę rosnąć w perspektywie 5-10 lat. To także pytanie o to czy rynek, na którym się znajduje, także ma szansę rosnąć. Jednym z podstawowych mierników wzrostu spółki są przychody. Jej skalowanie zaczyna się od tego czy te przychody z roku na rok rosną.

Wskaźnik cena do zysk (C/Z) nie zawsze coś znaczy, ale już gotówka jest w spółce najważniejsza. Gdy kończy się gotówka w firmie, zaczynają się problemy. Poza spokojem gotówka może dawać firmie zyski pod postacią przychodów finansowych w środowisku wysokich stóp procentowych.

Inwestując w spółki zdrowe gotówkowo, nie mamy gwarancji zysków, ale znacząco ograniczymy ryzyko poważnych strat.

"Podpatruj, ale nie naśladuj. Samodzielnie analizuj i decyduj. Konfrontuj analizy" - to dewiza Chodkowskiego.

15:30 - "Jak potrafi niszczyć państwo" panel z Piotrem Osieckiem, który prowadzi nasz redaktor naczelny Andrzej Stec.

Zderzyłem się z państwem PiS - Piotr Osiecki, wcześniej Altus S.A., obecnie Rockbridge, komentując aferę GetBack.

- Razem z moimi adwokatami mecenasami, najczęściej powtarzane słowo to jest "niewiarygodne". Ten mechanizm państwa, aparat, który we mnie uderzył, to było naprawdę niewiarygodnie - wyjaśnia

I zwracając się bezpośrednio do prowadzącego Andrzeja Steca, "z twojej branży również wielu dziennikarzy było po tej ciemnej stronie mocy. - Gdy byłem w areszcie, powstał artykuł o moim rzekomym opuszczaniu aresztu, który posłużył do przedłużenia mojego aresztu tymczasowego. Miałem pojawiać się dwukrotnie na uczelni Koźmińskiego, na której nigdy nie byłem. Pozwałem tą dziennikarkę Bussines Insidera i ona została skazana za zniesławienie. Musiałbym mieć konszachty z 14 strażnikami i sąd dał temu wiarę. Takich niewiarygodnych historii w tej "mojej przygodzie" było sporo - opisuje Osiecki.

Kiedy "normalny człowiek trafia do aresztu tymczasowego, to jest jeszcze gorsze niż więzienie". - Siedzi się w czteroosobowej celi 13 m kw., ma się godzinę na spacerniaku dziennie. Trwa się w zawieszeniu, nie wiedząc co dalej. Procent przyjętych wniosków o tymczasowe aresztowanie to 95%. Są sędziowie, którzy nigdy nie odmówili prokuratorowi zastosowania tymczasowego aresztowania. Pierwsze widzenie z rodziną miałem 2 miesiące po aresztowaniu. Późniejsze były zawsze w obecności agenta CBA, który wszystkiego słuchał. Areszty się przeciągają, to jest cały czas wydłużająca się meta - opisuje.

Na pytanie redaktora naczelnego Bankier.pl Andrzeja Steca, czy zmieni się to przy obecnej władzy, gość odpowiada "oczywiście, że nie mam pewności. Presja, presja i jeszcze raz presja na polityków. Mam jednak wrażenie, że teraz jest inaczej".

13:45 Surowce, waluty, akcje. W co inwestować w drugiej połowie 2024 roku?

Udział biorą:

- Piotr Zając, dr Przemysław Kwiecień,

- Sobiesław Kozłowski,

- Michał Nowakowski

Kolejny megahit na #WallStreet28, czyli dyskusja z udziałem @PrzemekSNR @SobieslawKozlo1 @_ZajacPiotr i Michała Nowakowskiego

— Michał Masłowski (@mmmaslov) June 8, 2024

Oczywiście pełna sala 🧨 pic.twitter.com/TdxTmNwdGp

Kwiecień: myślę, że jesteśmy w globalnej hossie. Nie ma bezpośrednich symptomów, żeby ten kierunek miał zawrócić. Choć ostatnio kapitał nieco odpłynął z rynków wschodzących i GPW też trochę się odstało. Ale nie widać na razie alarmujących sygnałów. Mix sentymentu sprzyja temu, żeby rynek wyciągnął tę hossę na jeszcze bardziej abstrakcyjne poziomy.

Nowakowski, Saxobank: na rynki wschodzące patrzymy z duża ostrożnością. Wzrosty są napędzane branża AI i są pewne sygnały, które wskazują na bańkę. Spodziewamy się zmienności.

Kozłowski, Noble Securities: oceniam, że jest 60% szans na to, że szczyt był na WIG, 30% szans na drugi szczyt w 2H roku, 10% szans na długą hossę. Dlaczego tak: patrzę na banki, które spadają przy dobrych wynikach, a nie ma hossy bez banków. Trudno mi znaleźć story do dalszych wzrostów w tym roku. Globalnie mamy pierwszą obniżkę EBC wynikającą z kiepskich odczytów PMI.

Kozłowski: jakie alternatywy dla banków? Ostatnio mamy renesans spółek, które wcześniej zachowywały się słabiej. Widzimy duże upside na CDR i 11Bit. Być może konsument.

W co inwestować w 2H roku? Nowakowski wskazuje na finanse, obronność i ochronę zdrowia.

Kwiecień: dlaczego Polak miałby inwestować tylko w polskie spółki? Ze względu na dostępność danych, łatwiej inwestować w spółki amerykańskie. W mojej analizie staram się zminimalizować mój subiektywizm. Dlatego warto stworzyć system, nawet oparty na subiektywnych założeniach, ale wyniki takiego systemu można historycznie zweryfikować, a to co system zaproponuje będzie obiektywne.

Kozłowski: po ostatnich danych NFP z USA są większe szanse na dojście do 1,05 na eurodolarze. To miałoby duże implikacje dla GPW.

Nowakowski: obserwujemy to w jaki sposób będzie zachowywał się NBP, czy podąży za obniżką stóp ECB. Zachęcamy inwestorów do opierania portfela na kilku walutach.

Kwiecień: surowce są świetne do spekulacji. Ale trzeba uważać na koszty utrzymania kontraktu terminowego. Nie polecam inwestowania długoterminowego w surowce. To nie są łatwe rynki dla inwestora poczatkującego.

Nowakowski: inwestycja w surowce miękkie to będzie zawszę droga inwestycja patrząc długoterminowo. Trudno jest prognozować klęski żywiołowe. Surowce są więc trudnymi inwestycjami.

Kozłowski: teraz mamy ćwiartkę cyklu koniunkturalnego, która sprzyja surowcom. Trudno jednak wygrać z kosztami utrzymania. Surowce są najtrudniejszą klasą aktywów, dają najwięcej „zabawy”, ale raczej bym odradzał.

Złoto a bitcoin

Kozłowski: bliżej mi do takiego podejścia, że w okresie, kiedy Fed zacznie obniżki, rynek będzie szukał bezpieczeństwa, a złoto jest uważane, ze daje to bezpieczeństwo. Bliżej mi do zlota, niż bitcoina.

Nowakowski: Złota z bitcoinem nie powinno się zestawiać, ponieważ są to aktywa trafiające do innego rodzaju inwestorów. Złoto służy do zabezpieczania portfela. Bitcoin daje zmienność, nawet 7-10% dziennie. To zupełnie inna specyfika instrumentu. Akceptacja CBDC poczekamy długie lata.

Kwiecień: patrząc na to, jak rozwija się technologia blockchain, nie jest ona na froncie zmian technologicznych. Głośniej jest o AI. Bitcoin utarł sobie jako waluta buntowników.

13:45 Budowanie portfela długoterminowego: Polska a światowe możliwości inwestycyjne.

W panelu biorą udział

- Konrad Książak z portalu NotowaniaGPW.pl,

- Mateusz Mucha reprezentujący Beta Securities,

- Anna Kujawska z Raiffeisen Bank International

- Paweł Kiełkowski z VanEck.

Co to jest portfel długoterminowy? On zależy od celów inwestycyjnych i indywidualnego podejścia. Do celów dobieramy horyzont inwestycyjny oraz jego aktywa. Przy aktywach pojawia się druga ważna cześć takiego portfela jaką jest dywersyfikacja - mówi Anna Kujawska.

Jeżeli mamy mały kapitał to na rynku są już produkty, które pozwolą nam osiągnąć odpowiednią dywersyfikację jak np ETF-y. Jest też sposób budowania portfela na zasadzie dużej części "core" o organiczonym ryzyku i "satelite" czyli mniejszej części, ale z większym ryzykiem o potencjalnie większej stopie zwrotu - Paweł Kiełkowski.

Musimy mieć umiejętności i wiedzę oraz kontrolować ryzyko. To jest to, na co mamy wpływ zabierając się za inwestowanie - zauważa Mateusz Mucha.

Kwiecień o rynku walutowym: przywykliśmy już do tego, że główne pary walutowe (może poza jenem) są stabilne. Wynika to z tego, że dolar jest dość mocny, Fed utrzymuje stopy, natomiast ECB, choć mieliśmy pierwszą obniżkę, to nie jest powiedziane że będzie cała seria kolejnych. Uważam, z europejska gospodarka powinna była gorzej znieść wysokie stopy procentowe, niż amerykańska, ale tak się nie stało. Tak niska zmienność eurodolara jest jednak nie do utrzymania.

Nikt o Polskę nie zadba lepiej niż Polacy - mówi Mateusz Mucha pytany, czy polski rynek jest najprostszym i najlepszym wyborem do inwestowania dla krajowego inwestora. Musimy zadbać, by na nasz rynek płynął krajowy kapitał, tak żeby nie oglądać się na zagranicę, dodaje.

Mateusz Mucha opowiada anegdotę zasłyszaną od inwestora, że polskie indeksy to taka rodzina (WIG) z trójką dzieci. Młodsze (mWIG40 i sWIG80) sumiennie pracują i dowożą stopy zwrotu biją rekordy. Natomiast najstarsze dziecko (WIG20) zgarnia całą uwagę, chociaż wiedzie mu się dużo gorzej.

Jakie błędy popełniają inwestorzy przy budowaniu portfela? Odpowiada Paweł Kiełkowski: Pierwszym jest brak analizy własnego apetytu na ryzyko. Drugie to inwestowanie pod historyczne stopy zwrotu. Dodałbym jeszcze brak "rebalancingu " co jakiś czas portfela, kiedy jedna jego część zaczyna mocno przeważać. Na koniec zwraca uwagę na emocje przy podejmowaniu decyzji inwestycyjnych.

W jaki sposób mnożna zarządzać emocjami? Stop Loss - mówi krótko Anna Kujawska, ale zwraca uwagę, żeby brać pod uwagę przy jego wyznaczeniu swój horyzont inwestycyjny. Automatyzacja inwestycji - mówi Kiełkowski nawiązujący do robodoradców. Dodaje, ze odporność na emocje przychodzi z zebranym doświadczeniem. Prowadzić dzienniki inwestycyjne, gdzie opisujemy co stało za daną decyzją, jaki wyznaczamy cel pod dany zakup i weryfikować je co jakiś czas w oparciu o swoje notatki - radzi Mucha.

12:45: Jak przeprowadzić analizę fundamentalną. Praktyczny case study - Przemysław Staniszewski

Łączymy ogień z wodą – inwestowanie w jakość: wybierzmy to co jest najlepsze, że strategii w wartość (dobre i tanie podmioty, zarabiamy na powrocie ceny do wartości) i ze strategii we wzrost (próbujemy znaleźć spółki, które będą jutrzejszymi liderami relatywnie szybko i wytrzymamy z nimi).

Patrząc na stopy zwrotu MSCI Quality Index i MSCI World Index, stopy zwrotu w ten pierwszy są o ok. 3pp rocznie wyższe od indeksu całościowego.

Jakość to podstawa. Buffet: próbuję inwestować w tak proste biznesy, żeby nawet jeśli będzie go prowadził idiota, to żeby sobie z tym prowadził.

Musimy rozumieć model biznesowy. Żeby wiedzieć, w jaki sposób spółka zarabia i co jej sprzyja, lub nie.

Zarząd spólki – taki, żeby się z nim zestarzeć. Ważne jest zaufanie do zarządu.

Ważne, żeby znaleźć spółkę, jak mówi Buffet, z czymś co nazywa się FOSA – to taka przewaga konkurencyjna, że długoterminowo spółka jest w stanie zarabiać. Tak jak fosa, która otacza zamek.

Wzrost - w ramach tego elementu, najważniejszy jest sufit. Musimy znaleźć spółkę, której sufit jest wysoki, tak, żeby spółka mogła rosnąć.

#wallstreet28 Staniszewski: Robienie wycen DCF na etacie: szefie, a ile ma wyjść? Jest tak wiele założeń, które musimy przyjąć, że możemy osiągnąć to co chcemy. pic.twitter.com/M7xMyltpRK

— Marcin Dziadkowiak (@Trej__) June 8, 2024

Wskaźnik, na który warto zwrócić uwagę: Cena do oczekiwanego wzrostu zysków (price to earnings growth - PEG) – bardzo ważny wskaźnik. PEG < 1 – jest pewna szansa. PEG>2 - ??? zastanów się.

#wallstreet28 Staniszewski: dobra spółka kupiona w złej cenie nie musi być dobrą inwestycją pic.twitter.com/fo0rF0SusG

— Marcin Dziadkowiak (@Trej__) June 8, 2024

#wallstreet28 Staniszewski: ktoś kiedyś znalazł alternatywne rozwinięcie skrótu IPO: it’s propably overpriced

— Marcin Dziadkowiak (@Trej__) June 8, 2024

12:45 I ponownie w studiu

Andrzej Stec gości w naszym studiu @bankier_pl na #WallStreet28 znanego inwestora Mariusza Patrowicza. Zapraszamy do obejrzenia wywiadu o gospodarce i inwestowaniu . pic.twitter.com/by3wsIK2FF

— MichałKubicki (@michal30279280) June 8, 2024

12:45 Nowe przepisy i rewolucja w branży kryptowalut - co się zmieni - prowadząca Agata Fit, zondacrypto

Jak polska podejdzie do dostosowania się do ustaleń mica? Organem nadzorującym rynek kryptowalut w Polsce będzie KNF. Naruszenie przepisów będzie zagrożone karami pieniężnymi, a nawet karami więzienia. Sankcje mogą wynosić ponad 66 mln zł, lub do 15% całkowitego rocznego obrotu.

Koszty nadzoru nad rynkiem mają ponosić dostawcy usług.

Uprawnienia do świadczenia usług na terenie jednego państwa UE, będzie uprawniało do świadczenia usług w całej wspólnocie.

KNF będzie prowadzić rejestr domen internetowych oraz adresów IP podmiotów, które prowadzą działalność w zakresie kryptowalut bez licencji i będzie mógł zlecać ich blokowanie na terenie Polski.

12:40 Tymczasem w studiu

Nie zwalniamy i teraz red. naczelny @bankier_pl rozmawia w naszym studiu na #WallStreet28 z Jarosławem Grzywińskim, byłym prezesem GPW, a obecnie szefem NASK S.A. pic.twitter.com/6Q8wyN48Rt

— MichałKubicki (@michal30279280) June 8, 2024

11:15 Legimi pracuje nad kolejną wersją platformy - Legimi 4.0

- Legimi rozwija swoje usługi abonamentowe już od 12 lat. W abonamencie dostępnych ponad 515 tys. książek, z których korzysta 280 tys. użytkowników. - wylicza prezes zarządu Legimi Mikołaj Małaczyński. - Rozwój platformy subskrypcyjnej nigdy się nie kończy, a konkurencja wymusza nakłady inwestycyjne - dodaje.

Dotychczasowe czynniki wzrostu to była m.in. oferta czytnik za 1 zł, wprowadzenie synchrobooków (połączenie czytania i słuchania). Kolejny krok to była ekspansja, przejęcie konkurenta na rynku niemieckim firmy Readfy.

Legimi pracuje nad implementacją AI. Projekt ma na celu jak najcelniejsze trafienie do czytelnika z treściami, które go interesują.

Rozwój na rynku niemieckim jest finansowany z nadwyżek kapitału z rynku polskiego.

Readfy posiada bazę 70 tys. tytułów i 450 tys. użytkowników i bardzo wysoki wskaźnik NPS.

Założenia strategiczne zarządu Legimi:

- dbamy o wzrost przychodów, bardziej rentownych przychodów,

- przyrost klientów instytucjonalnych,

- rozwój na rynku niemieckim,

- rozbudowa biblioteki,

- budowa stabilnych relacji z inwestorami.

Pytanie z sali: Jak widzi Pan firmę za trzy lata?

Mikołaj Małaczyński, prezes zarządu Legimi: Dynamika rozwoju zbliża się do wypłaszczenia. Za trzy lata widzę szansę na wzrost w ofertach łączonych. Legimi jest w wielu przypadkach obowiązkowym elementem portfela subskrypcyjnego. Chcemy być tutaj wiodącym dostawcą o ważnym udziale rynkowym.

Pytanie z sali: Jak wyglądają rozliczenia z wydawcami?

Mikołaj Małaczyński: Legimi zaczynało od modelu płacenia za przeczytane strony. Dziś rozszerza się model revenue share, czyli udziału w przychodach. Tak więc obowiązują dwa modele. Docelowo będzie to reve share.

Pytanie z sali: Jak będzie z opłatami subskrypcyjnymi?

Mikołaj Małaczyński: To kwestia inflacji. Widzimy w systemie jak rosną ceny okładkowe książek. Podążamy za ta ceną.

Pytanie z sali: Czy Legimi stosuje standardowe systemy optymalizacyjne, czy AI da dużą szansę na przewagę konkurencyjną?

Mikołaj Małaczyński: Nasze rozwiązanie jest dedykowane, oparte na naszej ofercie i bazie klientów. Takiego algorytmu AI nie było, stąd pozyskaliśmy 3 mln zł z NCBiR, aby stworzyć coś własnego. Ten algorytm przez najbliższe dwa lta będzie się uczył, doszkalał.

10:05 Krzysztof Kolany prowadzi panel: Złoto jako element stabilizujący czy koń pociągowy portfela inwestycyjnego?

Udział biorą:

- Tomasz Gessner, Tavex

- Marta Bassani z Mennicy Polskiej SA,

- Michał Dekundy z Mennicy Skarbowej SA

- Krzysztof Jabłonowski, Monte Carlo Diam, BV

Kupując złoto, kupujemy spokój, gdy mamy w portfelu przeznaczone kilkanaście procent na te bezpieczne aktywa, do których zaliczane jest złoto, możemy poszaleć inwestując na giełdzie i innych instrumentach, ale gdy wszystko zawiedzie, mając złoto, mamy element stabilizujący portfel inwestycyjny, Marta Bassani-Prusik, Mennica Polska.

U nas panuje kult ojcowizny, nieruchomości, podgrzewany przez influencerów. I każdy inny element portfela jest dobry. Dla wielu złoto jest pierwszym innym kontaktem z czymś nowym . To dobry sposób, żeby wejść w świat inwestycji i cokolwiek zrobić ze swoimi inwestycjami - Michał Dekundy, Mennica Skarbowa.

U nas panuje kult ojcowizny, nieruchomości, podgrzewany przez influencerów. I każdy inny element portfela jest dobry. Dla wielu złoto jest pierwszym innym kontaktem z czymś nowym . To dobry sposób, żeby wejść w świat inwestycji i cokolwiek zrobić ze swoimi inwestycjami - Michał Dekundy, Mennica Skarbowa.

Dla mnie złoto jest całkowitą podstawą, ponieważ my wszyscy wyrośliśmy na złocie. Moje pokolenie wychowane w latach 90. Nauczyło się grać agresywnie na giełdzie w latach 2000 uświadomiłem sobie, że trzeba mieć też coś bezpiecznego. – mówi Krzysztof Jabłonowski, Monte Carlo Diam. Panelista mówi o tym, że osoby które miały złoto lub diamenty podczas wojny i w ciężkich czasach, żyli i radzili sobie dzięki kosztownościom. „To jest niekończąca się historia, to samo mamy teraz na Ukrainie”.

W Mennicy Polskiej mamy zarówno diamenty, złoto i srebro, ale nie stawiamy ich na jednej szali. Złoto stawiamy na równi z dolarem, ponieważ nie ma od niego podatku VAT. Od diamentów i srebra VAT trzeba zapłacić. Diamentów i srebra nie stawiamy na jednej szali, ponieważ kurs srebra jest jednolity, a każdy diament jest inny i może mieć różną wycenę - Marta Bassani-Prusik.

Kolany: Gdzie mogę sprzedać diament w dobrej cenie w Polsce? I ile można na tym stracić?

Krzysztof Jabłonowski: Można sprzedać je i kupić w Mennicy Skarbowej i u mnie (Monte Carlo Diam). Możemy też podać klientom listę zaufanych miejsc w całej Europie. Warto podkreślić, że diament nie podlega spekulacjom, nie kupuje się ich na kilogramy, paradoks polega na tym, że na diamentach można zawsze zarobić, tylko trzeba wiedzieć jak. Np. kupić diament w mennicy i później oprawić go i sprzedać jako pierścionek.

Marta Bassani-Prusik: Tu się zgadzam, jeśli ktoś chce biżuterię z diamentem, dużo bardziej opłaca się kupić oddzielnie diament i później go oprawić.

Jak wygląda polski rynek złota inwestycyjnego? Jaki jest profil klienta? Co jest kupowane? Czy po nowych nominalnych szczytach w maju coś się zmieniło?

Po ostatnich wzrostach ruszyła sprzedaż po stronie klientów, czyli skupy z naszej. Część osób zdecydowała się zrealizować zyski, co jest normalne. Za chwilę może uaktywnić się jakaś kolejna fala zainteresowania klientów. Jeszcze taka ciekawostka: w ostatnich kilkunastu dniach zaczęło pojawiać się bardzo duże wolumeny sprzedaży i środki te zaczęły pochodzić ze sprzedawanych nieruchomości. Ludzie sprzedają je z uwagi na geopolityczne obawy, kupno złota i wyprowadzka z Polski – mówi Tomasz Gesser z Tavex.

Jeśli chodzi o ostatnie rekordy wyceny, w Mennicy Skarbowej padały również rekordy skupów. Wielu dilerów odsyłało klientów od nas, bo płaciliśmy gotówką w tym najgorętszym okresie w kwietniu. Sprzedaż również była na wysokim poziomie, kilkanaście razy wyższa w tym kwartale niż w analogicznym przed rokiem. Ale pierwszy kwartał przed rokiem był gorszy niż początek 2022 roku, kiedy skupowało się wszystko – zauważa - Michał Dekundy. – Jest ruch, są skupy, jest sprzedaż, ten kwartał jest lepszy od poprzedniego roku. Co pokaże przyszłość, zobaczymy.

10:00 "Po szlaku poszlak – dlaczego sprawy o insider trading tak często trafia szlag? Studium przypadku"

Udział biorą:

- Anna Czerkawska, Maciej Kurzajewski z oboje z Into Compliance, ale także z długoletnim doświadczeniem w pracy w KNF czy GPW

- Robert Wąchała, wiceprezes Stowarzyszenia Emitentów Giełdowych (SEG)

- Jarosław Dzierżanowski wieloletni dyrektor działu prawnego w Stowarzyszeniu Inwestorów Indywidualnych.

W panelu na temat insider tradingu prowadząca zaczyna od przytoczenia abstrakcyjnej sytuacji, która jednak w szczegółach może przypominać sprawę, która miała miejsce na rynku. Przywołuje Forum Bankiera, jako miejsce, gdzie inwestorzy najpierw podnoszą larum o podejrzenie o insider trading na danej spółce. W panelu będziemy rozpatrywać więc sytuację na spółce o wdzięcznej nazwie Bananowa S.A.

Organ, do którego trafia zgłoszenie o podejrzeniu insider tradingu, zaczyna od, określenia kiedy powstała informacja poufna. Następnie określenie które transakcje są podejrzane. Trzeba sprawdzić, czy można "prześledzić pieniądze", tzn. jak one wędrowały na rynku. Co najważniejsze, trzeba określić, kto miał dostęp do informacji poufnej.

Insider Trading w Polsce, odwrotnie niż w wielu krajach, jest wyłącznie domeną organów ścigania, które muszą przestrzegać zasady domniemania niewinności. Jeśli więc nie ma twardych dowodów, a jedynie poszlaki, to bardzo trudno nadać sprawie bieg doprowadzić ją do sądu czy nawet tylko postawić zarzuty.

Rzeczywiście jest problem, z tym że organy ścigana nie chcą zajmować się "małymi" sprawami, z uwagi na tzw. niską szkodliwość społeczną - mówi Jarosław Dzierżanowski. Z kolei Robert Wąchała zauważa, że wykorzystanie informacji poufnej czyli tzw,. insider trading nie jest problem na polskim rynku kapitałowym.

Zdecydowanie większym problemem jest manipulacja kursem giełdowym. Ten stosunek insider trading vs manipulacje kursem określiłbym na 1:10, mówi przedstawiciel SEG, który przez wiele lat kierował w UKNF zespołem nad obrotem giełdowym w zakresie wykrywanie przestępstw manipulacji i wykorzystania informacji poufnych.

Jakie informacje poufne są najczęściej wykorzystywane? Przede wszystkim informacja o wezwaniu, oczywiście jeśli cena w wezwaniu jest istotnie większa od ceny rynkowej - podsumowuje Wąchała.

9:55 Gospodarka i Rynki w 2024 – gdzie jesteśmy i dokąd zmierzamy?

dr Przemysław Kwiecień, XTB

Kwiecień: jesteśmy w bardzo nietypowej sytuacji z punktu widzenia cyklu koniunkturalnego. Po Covidzie trudno mówić o recesji, ożywieniu, wzroście i spowolnieniu. Giga interwencjonizm z okresu COVID wygenerował potężne oszczędności gospodarstw domowych, które nie zapobiegły recesji, ale pozwoliły firmom na zwiększenie marż i utrzymały konsumpcję w okresie wysokich stóp procentowych.

Szacuje się, że covidowe oszczędności zostały już całkowicie przejedzone i gospodarstwa domowe w USA zaczynają zużywać już wcześniejsze oszczędności. Cały ten ekstra dopalacz covidowy wyczerpał się.

W ten sposób cały cykl został zaburzony i konsekwencje tego promieniują na gospodarkę i rynki.

Od wielkiego kryzysu finansowego państwa przyjęły „politykę zapobiegania bankructwom”, co sprawiło, że nie mieliśmy do tej pory recesji, ale może być hamulcowym dla rozwoju w długim okresie.

Rynki mają bardzo optymistyczny punkt widzenia na gospodarkę – wzrost ma przyspieszać, a globalna inflacja spadać. Prognozy wzrostu na 2024 zostały podniesione względem wiosny, a inflacji nie zmieniły się.

Globalne indeksy PMI pokazały od końca ub. Roku solidne odbicie, szczególnie zaskakujące w europejskich usługach. I to się przekłada na wyceny rynkowe.

#WallStreet28 Kwiecień: Obecnie znajdujemy się już powyżej „wstęgi wycen” dla SP500, co miało miejsce wcześniej tylko dwukrotnie. Należy jednak zauważyć że tak sytuacja w szczycie bańki dot-com trwała kilka lat. pic.twitter.com/G40uJYJslX

— Marcin Dziadkowiak (@Trej__) June 8, 2024

Spółki wzrostowe, z dobra perspektywą, z dobrymi wynikami, zwykle są wyceniane na poziomie 25-30 przyszłych zysków, teraz wiele spółek jest powyżej tego poziomu. Przykładem jest Nvidia.

#WallStreet28 Kwiecień: Rynek zakłada, że firmy będą zdolne zwiększać marże w nadchodzących 12 miesiącach. Ja niekoniecznie się z tym zgadzam, nie bardzo to widzę. pic.twitter.com/AyGQO7N5z7

— Marcin Dziadkowiak (@Trej__) June 8, 2024

Pozytywną rzeczą, która wydarzyła się w ubiegły weekend, jest wywieszenie białej flagi przez OPEC, który próbował wcześniej „zagłodzić” rynek. Dodatkowe cięcia wydobycia ropy przez OPEC zostały utrzymane tylko na kwartał, w efekcie ceny ropy spadły. To spowoduje, że presja inflacyjna się zmniejszy. Przemysław Kwiecień podejrzewa, że może administracja Bidena czymś zachęciła Saudów do takiej decyzji.

Jest także szansa na kolejne przełomy technologiczne w dziedzinie sztucznej inteligencji. Na rynek mogą trafić rzeczy, o których dzisiaj nie myslimy.

Globalny przemysł względnie suchą nogą przeszedł przez cykl nadmiernych zapasów, co pokazuje ożywienie w przemyśle Azji i Europy.

Z globalnych zagrożeń numerem 1 jest to, że popyt konsumentów może się zmniejszyć. Zwykle wzrostowi wycen towarzyszył wzrost optymizmu konsumentów, teraz to się rozjechało – sentyment konsumentów spada, mimo rosnących wycen.

Kolejnym zagrożeniem jest sytuacja wokół Tajwanu. Osobiście nie wierzę, że jakieś rakiety polecą na Tajwan, bardziej obstawiam działania hybrydowe, żeby przejąć Tajwan w sposób bardziej pokojowy.

Nvidia, Apple bez Tajwanu nie istnieją. Nawet blokada wojskowa Tajwanu byłaby w efektach dla rynku tym, co globalny kryzys finansowy. Trzeba zatem to ryzyko, choć niewielkie, brać pod uwagę.

#wallstreet Kwiecień: Ryzyka systemowe, jak choćby słynne komercyjne nieruchomości. Im dłuższy jest okres wysokich stóp procentowych, tym większe ryzyko że niewyceniany problem wypłynie na powierzchnię. pic.twitter.com/RSZ8GzzNtv

— Marcin Dziadkowiak (@Trej__) June 8, 2024

Obecnie mamy bardzo sprzyjający mix na rynku:

- story w postaci AI

- rozpoczęty proces globalnego łagodzenia polityki pieniężnej

- gospodarka nadal mocna

Ten koktajl potrafi doprowadzić do ekstremów rynkowych. Inwestorzy musza mierzyć się z wysokimi cenami, ale mają do dyspozycji dywersyfikację w cash/bonds.

9:20 Złoty na fali aprecjacyjnej: Jak długo potrwa słabość franka szwajcarskiego?

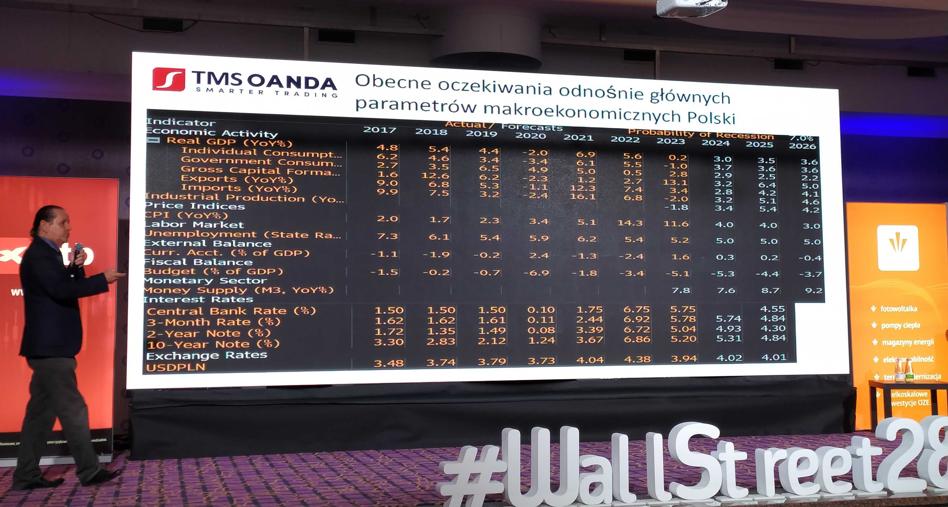

Żle życzę amerykańskiej walucie jako posiadacz kredytu w dolarach, ale jako Polak dobrze życzę gospodarce USA - zaczyna Wojciech Białek z TMS Oanda Brokers.

"3 proc tu i 3 proc. tam" tak przypomina Białek kilkuletnie prognozy NBP w odniesieniu do rocznych dynamik inflacji CPI i wzrostu gospodarczego mierzonego przez PKB.

Według prognoz ekonomistów zebranych przez Bloomberga w najbliższej przyszłości, do 2026 r. w polskiej gospodarce nic specjalnego się nie dzieje - komentuje paczkę danych Wojciech Białek.

"Warto wiedzieć, czego rynek się spodziewa. To się oczywiście nie sprawdzi" - komentuje w swoim stylu Białek. Według prognoz kurs franka nie chce "umrzeć" jeszcze przez parę lat, co jest pewnie gorszą wiadomością dla posiadaczy kredytów w tej walucie.

Dla polskiej waluty ekonomiści ankietowani przez Bloomberga spodziewają się że kurs EUR/PLN w 2028 r. może wynieść 4,82 PLN.. Dla USD/PLN ten kurs w perspektywie 2028 r. ma wynieść 4,13 PLN.

Na #WallStreet28 W. Białek robi szybką powtórkę z najważniejszych par walutowych świata. pic.twitter.com/vtpDZ1WllC

— MichałKubicki (@michal30279280) June 8, 2024

Na bazie własnej analizy wykresu kursu EUR/USD Białek mówi o możliwości umocnienia dolara do euro i przetestowania ostatniego dołka jeszcze w 2024 r. lub 2025 r., a potem wyraźne wzrost eurodolara.

Wykres USD/CHF od ponad pół wieku jest w obrębie trendu spadkowego i trudno oczekiwać tu zmiany. (...) Natomiast wykres kursu EUR/PLN jest po wybiciu w dół z ponad 3-letniej formacji "głowy z ramionami", Przy tym Wojciech Białek obrazowo opisał ostatnie szczyty na parze EUR/PLN zaznaczając momenty wejścia do NATO i wejścia do UE. Kiedy więc dołek? Żartobliwie wyznaczył go na moment wejścia Polaków do Moskwy.

Jedziemy na Moskwę! Przynajmniej alegorycznie i tylko na EUR/PLN, rysuje W. Białek na #wallstreet28 pic.twitter.com/vBtP1Tcbmp

— Krzysztof Kolany (@kkolany) June 8, 2024

Wykres CHF/PLN od 2022 r. jest w obrębie kanału trendu spadkowego. W średnim terminie kurs franka spadnie w ramach realizacji tego scenariusza.

9:15 Poinflacyjny krajobraz gospodarki

Gościem jest Marek Zuber, prowadzącym dr Michał Masłowski SII

W drugiej połowie roku efekt bazy będzie działał odwrotnie niż w pierwszych miesiącach. Ceny surowców nie spadną o kolejne 50%. W lipcu będzie kolejna podwyżka pensji minimalnej, szacuję, że dotyczy 2/3 wynagrodzeń, ponieważ podnoszone są też inne płace – mówi Marek Zuber.

Według eksperta wzrost pomimo, że Polacy uważają teraz za swój priorytet oszczędzanie i budowę zabezpieczenia, podwyżki doprowadzą do wzrostu wydatków, co będzie kolejnym proinflacyjnym czynnikiem. W czerwcu zostaną również podwyższone ceny energii.

Zuber - Inflacja w drugiej połowie roku przekroczy 7%. Pewnie dość mocny przyrost nadejdzie we wrześniu. Jeżeli inflacja wzrośnie do 5-7%, stopy procentowe pozostaną na obecnym poziomie.

Gdy ktoś pyta mnie o to jakie będą stopy procentowe za pół roku, gdybym miał do czynienia z normalnym krajem, z normalnie działającym bankiem centralnym, powiedziałbym, że zostaną na tym samym poziomie, ale w tej sytuacji, nie wiem. Uważam, że obniżka we wrześniu była przedwczesna – mówi Marek Zuber.

Uważam, że prawdopodobieństwo podwyżek jest wyższe niż obniżek, ale stopy pozostaną bez zmian. Moim zdaniem walkę z inflacją powinniśmy zakończyć za 1,5 roku - dodaje.

9:00 Czy grozi nam pęknięcie bańki AI i scenariusz z roku 2000? Gdzie jest tanio, a gdzie drogo?

W szczycie bańki internetowej 2000 r. wycena spółek w indeksie S&P500 wzrosła do 25 krotności prognozowanych zysków (forward P/E). Teraz wycena jest na poziomie 20 krotności prognozowanych zysków.

Udział kapitalizacji największych 8 spółek indeksu S&P500 wzrósł w tym roku do ok 29%.

Długoterminowe oczekiwania tempa wzrostu zysków 8 największych spółek (megacap eight) wynoszą blisko 25%.

Marże wielkiej ósemki wynoszą średnio 24%. Spółki w całym indeksie S&P500 mają marże na poziomie średnio 13%.

Patrząc na aktualne wyceny w perspektywie historycznej statystyka mówi nam, że w kolejnych latach rynek amerykańskich nie powinien istotnie rosnąc w perspektywie najbliższych 5 lat.

Patrząc na aktualne wyceny w perspektywie historycznej, statystyka mówi nam, że rynek amerykański nie powinien istotnie rosnąc w perspektywie najbliższych 5 lat.

Na pytanie, czy teraz jest drogo, czy tanio w porównaniu do szczytu bańki internetowej, nie ma jednoznacznej odpowiedzi. Udział liderów w indeksie SP500 jest wyższy (30% do 19%), ale wyceny są niższe (24 fwd P/E jest 25 wobec 52 w 2000).

Także na poziomie udziału gotówki w kapitalizacji jest lepiej, zadłużenie netto dużo lepiej (-36% do -4%), rentowności mamy lepsze i marże netto także.

22:00 Krzysztof Kolany z Bankier.pl po raz kolejny otrzymał herosa w kategorii Dziennikarz Roku.

Rywalizują w niej autorzy "swoją działalnością i zaangażowaniem wpływają na edukację ekonomiczną inwestorów indywidualnych oraz mają bezpośredni wpływ na rynek kapitałowy". W tym roku wśród nominowanych znaleźli się nasz redakcyjny kolega Michał Kubicki oraz Kamil Zatoński i Grzegorz Suteniec (Puls Biznesu), Katarzyna Kucharczyk i Przemysław Tychmanowicz (Parkiet), Daniel Paćkowski (Stockwatch.pl), Paweł Biedrzycki (Strefa Inwestorów), Rafał Hirsch (Forsal, Voice House).

Gratulujemy wszystkim.