Chińczycy mawiają, że dobry wykres wart jest tysiąca słów. I mają rację. Zwłaszcza w kontekście giełdy, gdzie jeden wykres potrafi nieść ze sobą więcej mądrości niż cała książka. Trzeba tylko wiedzy, aby tę mądrość wyekstrahować.

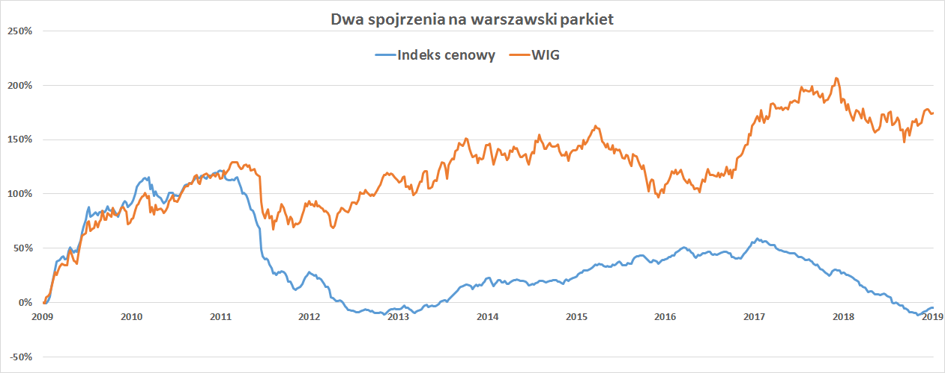

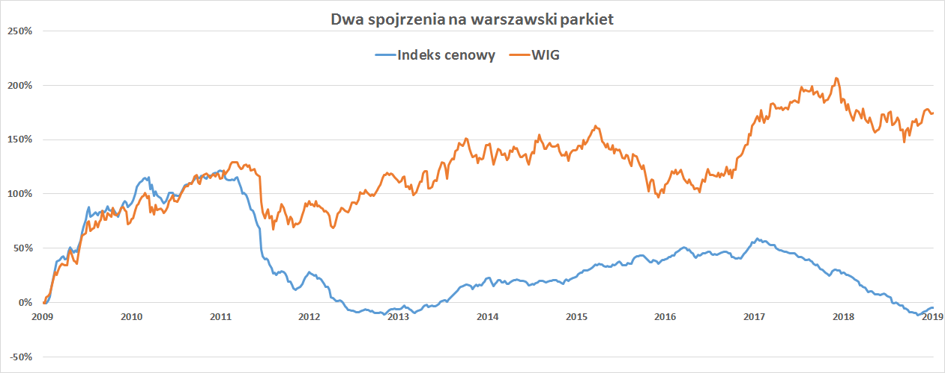

- Hossa? Jaka hossa?! – tak reaguje wielu inwestorów indywidualnych, gdy pokazuje im się długoterminowy wykres przedstawiający rosnący WIG. Wielu narzeka, że na GPW panuje bessa i że na rynku nie sposób zarobić. I wbrew pozorom… malkontenci wcale nie są bez racji.

Jeśli spojrzymy na indeks cenowy równo traktujący wszystkie spółki notowane na GPW, to jest on praktycznie na tym samym poziomie co 10 lat temu – podczas dna Wielkiej Bessy! Oznaczałoby to, że średnio rzecz biorąc ceny akcji na warszawskim parkiecie są dziś takie same jak w 2009 roku czy podczas dołka bessy z 2012 roku. W takim otoczeniu faktycznie trudno jest zarobić.

Cenowo czy dochodowo?

Zestawiając indeks cenowy z WIG-iem, dochodzimy do bardzo interesujących wniosków. Ten pierwszy równo traktuje każdą spółkę – jest wypadkową średniej arytmetycznej cen wszystkich akcji spółek (obecnie 463) notowanych na rynku głównym. Natomiast WIG jest po pierwsze indeksem dochodowym – tzn. uwzględnia wypłacone przez spółki dywidendy czy dochody ze zbycia praw poboru.

Po drugie, WIG jak miażdżąca większość współczesnych indeksów jest ważony kapitalizacją tworzących go spółek. W rezultacie spółki z WIG20 mają przeszło 70-procentowy udział w WIG-u. A 40 największych pod względem kapitalizacji spółek notowanych na GPW stanowi blisko 88% WIG-u. Cała reszta warszawskiego parkietu – czyli przeszło 90% notowanych spółek – „waży” zaledwie 12% w całym indeksie. Mamy więc do czynienia z sytuacją, gdy spółki małe (tj. niemieszczące się ani w WIG20, ani w mWIG40, ani w sWIG80) praktycznie nie mają jakiejkolwiek reprezentacji w głównych indeksach GPW. A to właśnie są spółki, na których koncentrują się inwestorzy indywidualni. To oni generują przeważającą większość obrotu na „giełdowym planktonie”, który nie interesuje inwestorów instytucjonalnych.

Stracona dekada

Z punktu widzenia wielu inwestorów detalicznych ostatnia dekada na GPW była pasmem strat, nieszczęść i rozczarowań. Najwyższy czas wyciągnąć z tego wnioski. Skoro gros zysków wygenerowały dywidendy i większe spółki, to może warto zmienić strategię? Większość inwestorów indywidualnych kupuje akcje spółek „wzrostowych” bądź spekuluje na walorach spółek, które popadły w problemy finansowe i balansują na krawędzi upadłości (lub już ją ogłosiły). Skąd ten wniosek? Wystarczy zerknąć na ranking popularności spółek Bankier.pl, będący odzwierciedleniem aktywności na największym internetowym forum giełdowym w Polsce. Oprócz kilku popularnych blue chipów (KGHM, CD Projekt, JSW) regularnie brylują w nim spółki „po przejściach” i walory, które eufemistycznie nazwijmy „wysoce spekulacyjnymi”.

Wiele z tych spółek w ogóle nie ma w WIG-u! Dzieje się tak, ponieważ giełda usuwa ze swoich indeksów spółki znajdujące się w stanie upadłości, podmioty z Listy Alertów czy walory emitentów o bardzo niskiej kapitalizacji i niskiej liczbie akcji w wolnym obrocie. Stąd też wielu ulubieńców inwestorów indywidualnych automatycznie wykluczanych jest z WIG-u. Jaki stąd płynie wniosek? Flagowe indeksy GPW dość szybko pozbywają się spółek-balastów, które cały czas ciągną w dół indeks cenowy całego rynku. Giełda robi zatem to, co powinien robić każdy profesjonalny inwestor: ciąć straty i pozbywać się z portfela spółek w finansowych tarapatach. Także z własnego doświadczenia wiem, że jest to trudne i wielu inwestorów indywidualnych tego nie robi, szybko przeistaczając się w „inwestorów długoterminowych”. Tylko po co trzymać w portfelu akcje spółki przeżywających kłopoty, skoro na rynku jest tylu emitentów rozwijających się i generujących coraz lepsze wyniki finansowe?

Przeczytaj także

Dlaczego nie zarabiasz na giełdzie

A zatem po pierwsze: cięcie strat. Po drugie: dywidenda. Proszę zestawić indeksy cenowe z ich odpowiednikami w wersji total return (czyli uwzględniające wypłacone dywidendy). W skali dekady sWIG80TR zyskał prawie 130%, podczas gdy „czysty” sWIG80 dał zarobić ok. 80%. Różnica jest niebagatelna! Jeszcze większy efekt widoczny jest na blue chipach. Popularny WIG20 przez ostatnie 10 lat urósł o niespełna 80%, podczas gdy WIG20TR aż o 160%.

Jaka będzie następna 10-latka?

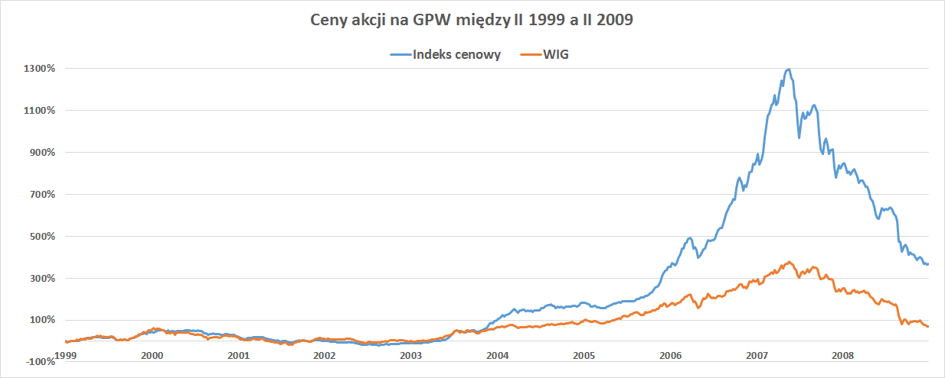

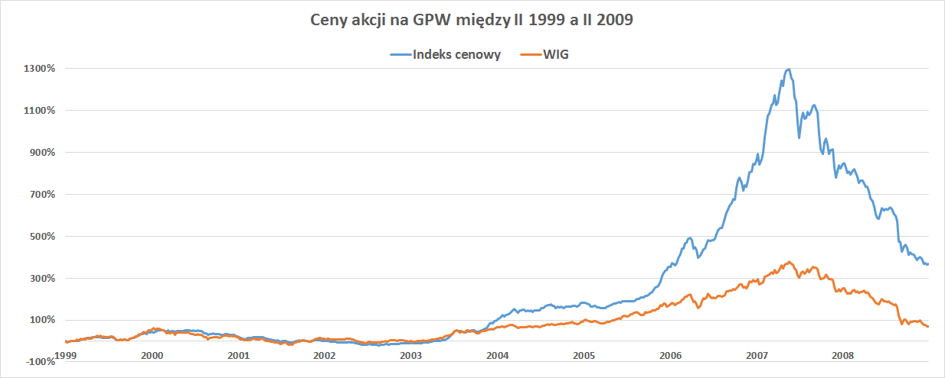

Zanim jednak gremialnie zmienimy strategię inwestycyjną, przypomnijmy sobie, że nie zawsze było tak, jak przez ostatnią dekadę. W latach 1999-09 pomimo załamania z roku 2008 to małe spółki były zwycięzcami, przynosząc wielokrotnie wyższe stopy zwrotu niż blue chipy.

Jaka będzie nadchodząca dekada? Tego nie wiem. Ale nie dam sobie uciąć głowy, że znów zobaczymy dominację „giełdowej drobnicy” w skali choćby zbliżonej do tej z lat 2004-07. Raczej skłaniałbym się ku tezie, że taka hossa zdarza się raz na pokolenie. I że w związku z tym w nadchodzących latach receptą na inwestycyjny sukces w dalszym ciągu będzie bezwzględne cięcie strat, wyrzucanie za burtę spółek-balastów i koncentracja kapitału na dobrych spółkach notowanych po dobrych cenach. A solidna dywidenda wciąż będzie najlepszym przyjacielem inwestora.