Federalny Komitet Otwartego Rynku zdecydował o drugiej w tym cyklu obniżce stóp procentowych. Tym razem był to jednak ruch o „standardowe” 25 punktów bazowych.

Przedział stopy funduszy federalnych został obniżony o 25 pb., do poziomu 4,50-4,75 % - oznajmił w komunikacie Federalny Komitet Otwartego Rynku (FOMC). Listopadowa decyzja zapadła jednogłośnie po tym, jak we wrześniu głos sprzeciwu zgłosiła Michelle W. Bowman, która optowała wtedy za mniejszą obniżką stóp procentowych.

Listopadowa obniżka stóp procentowych w USA tym razem nikogo nie zaskoczyła. Konsensus ekonomistów zakładał redukcję stóp w Fedzie właśnie o 25 pb. Z kolei rynek terminowy przypisywał temu scenariuszowi blisko 99-procentowe prawdopodobieństwo – wynika z obliczeń FedWatch Tool.

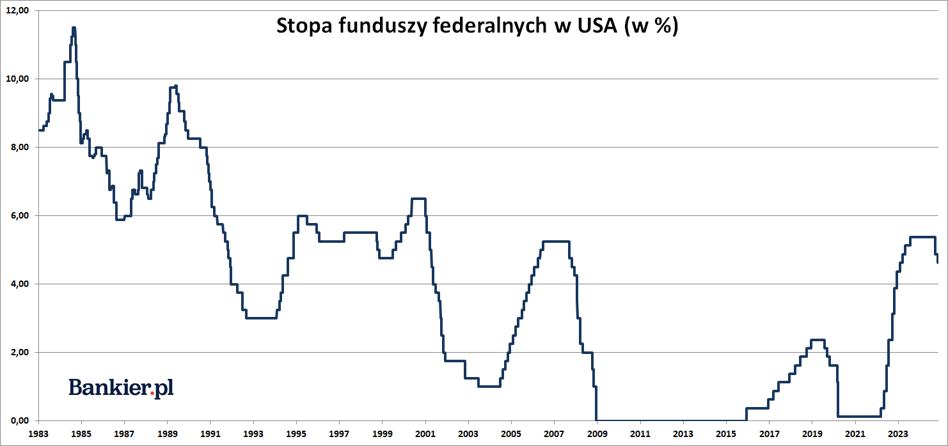

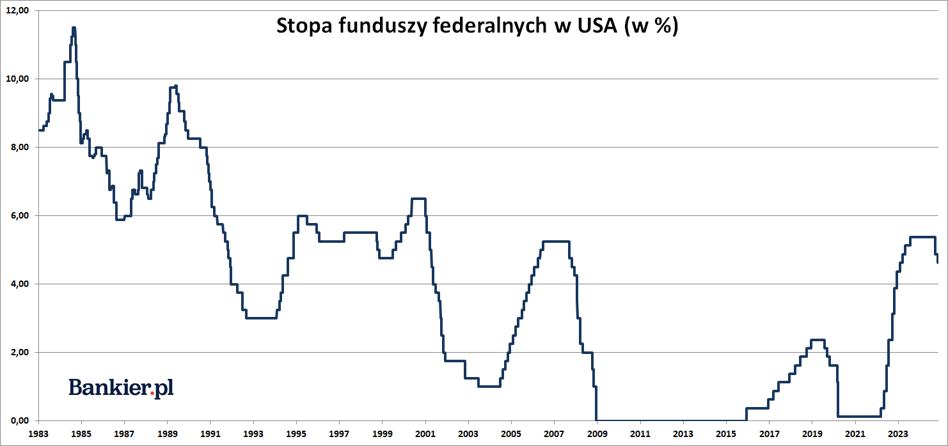

We wrześniu FOMC zdecydował się rozpocząć cykl poluzowania polityki monetarnej obniżką stóp od razu aż o 50 pb. Taka decyzja była dość kontrowersyjna, ponieważ tylko w roku 2001 i 2007 Rezerwa Federalna rozpoczynała cykl obniżek od tak dużego cięcia. Niezbyt przekonująco brzmiała także narracja przewodniczącego Powella mówiącego o „rekalibracji” polityki monetarnej. No bo skoro wszystko jest tak dobrze, jak twierdzi Fed, to po co tnie stopy od razu o 50 pb.?

Przeczytaj także

Natomiast od lipca 2023 roku do września 2024 kierownictwo Rezerwy Federalnej utrzymywało stopy procentowe na poziomie 5,25-5,50% i była to najwyższa wartość od 23 lat. Był to także drugi najdłuższy okres utrzymywania względnie wysokich stóp procentowych w ciągu ostatnich 30 lat. Tylko w latach 2006-07 Fed wstrzymywał się z obniżkami dłużej (bo przez 15 miesięcy) niż w obecnym cyklu.

- Komitet ocenia, że ryzyka osiągnięcia celów dotyczących zatrudnienia oraz inflacji są z grubsza zrównoważone. Perspektywy gospodarcze są niepewne, a Komitet jest wrażliwy na obustronne ryzyka swojego podwójnego mandatu – czytamy w listopadowym komunikacie Federalnego Komitetu Otwartego Rynku.

- Komitet jest silnie zdeterminowany do podtrzymania pełnego zatrudnienia oraz sprowadzenia inflacji z powrotem do 2-procentowego celu - dodano. Zabrakło za to zdania z września, w którym FOMC oznajmia, iż nabrał „większej pewności” względem tego, że inflacja trwale będzie zmierzać w kierunku docelowych 2%.

Rynek pracy się psuje, a inflacja pozostaje zbyt wysoka

Główną przesłanką stojącą za obniżeniem krótkoterminowych stóp procentowych w Stanach Zjednoczonych są coraz słabsze statystyki napływające z rynku pracy. W październiku zobaczyliśmy pierwszy od czterech lat spadek zatrudnienia w sektorze prywatnym. Co prawda ekonomiści zwracali uwagę na zdarzenia jednorazowe (strajk w Boeingu i skutki przejścia dwóch huraganów), ale trendy z ostatnich miesięcy są raczej negatywne.

Równocześnie październik przyniósł negatywną niespodziankę inflacyjną. Inflacja CPI pomimo silnego spadku cen paliw obniżyła się tylko do 2,4% i wciąż przewyższa 2-procentowy cel Rezerwy Federalnej. Przyspieszyła za to tzw. inflacja bazowa, a wzrost cen w usługach nadal był nieakceptowalnie wysoki. To sygnał ostrzegawczy, że spadek inflacji może nie przebiegać tak gładko, jakby sobie tego życzyli decydenci i ekonomiści.

Dodatkowym problemem dla Powella i spółki jest wynik wyborów w USA. Przejęcie władzy przez Donalda Trumpa i Republikanów najprawdopodobniej oznaczać będzie ograniczenie nielegalnej imigracji i wzrost ceł na importowane towary. A to w średnim i dłuższym okresie może przełożyć się na wyższą inflację, co z kolei oznaczałoby konieczność ograniczenia luzowania polityki pieniężnej w 2025 roku.

To dopiero początek cyklu

Przed listopadową decyzją FOMC rynek z przeszło 70-prawdopodobieństwem wyceniał 25-punktową redukcję stopy funduszy federalnych także na grudniowym posiedzeniu Komitetu – wynika z obliczeń FedWatch Tool. Na rok 2025 w cenie jest obniżka stóp w Fedzie do poziomu 3,50-4,00%. Czyli uwzględniając wycenione już cięcie, w grudniu byłby to ruch tylko o 50-100 pb. w dół. To nawet mniej niż można było wnioskować z wrześniowego układu „fedokropek”, wskazujących na redukcję FFR do poziomu 3,4% (tj. zaokrąglony do jednego miejsca po przecinku środek przedziału 3,25-3,50%).

Warto też pamiętać, że faktyczne poluzowanie polityki monetarnej Fedu rozpoczęło się już w czerwcu. Stało się to po tym, jak w maju FOMC ogłosił ograniczenie ilościowego zacieśnienia (QT) polityki pieniężnej. Tempo redukcji miesięcznego limitu umorzeń obligacji w przypadku obligacji skarbowych zostało zmniejszone z 60 mld do 25 mld USD. Do tego dochodzi limit umorzeń obligacji hipotecznych w wysokości 35 mld USD.

Ostatnie w 2024 roku posiedzenie FOMC zaplanowane jest na 17-18 grudnia. Kolejne odbędzie się dopiero na końcówkę stycznia. W 2025 roku Komitet spotykać się będzie osiem razy.

Powell twierdzi, że z gospodarką jest dobrze

- Gospodarka jest zasadniczo silna i w ciągu ostatnich dwóch lat poczyniła znaczący postęp ku naszemu podwójnemu celowi. Rynek pracy schłodził się w stosunku do poprzedniego przegrzanego stanu i pozostaje w solidnej formie – oznajmił na konferencji prasowej przewodniczący Rezerwy Federalnej Jerome Powell.

- Podtrzymujemy przekonanie, że przy odpowiedniej rekalibracji naszej polityki siła gospodarki i rynku pracy może być utrzymana przy inflacji trwale zmierzającej ku 2% - dodał Powell.

- Dzisiejsza dalsza rekalibracja polityki monetarnej pomoże utrzymać siłę gospodarki i rynku pracy i nadal będzie umożliwiać dalszy postęp względem inflacji, w miarę zbliżania się do bardziej neutralnego nastawienia w dalszym czasie – tak szef Fedu uzasadnił listopadową redukcję przedziału stopy funduszy federalnych.

- W krótkim terminie wybory nie będą miały żadnego wpływu na nasze decyzje (…) Ale nie znamy ani czasu, ani istoty zmian w polityce rządu. Nie wiemy zatem, jakie będą ich skutki dla gospodarki. My nie zgadujemy, nie spekulujemy i nie snujemy przypuszczeń – tak Powell odpowiedział na pytanie reporterki o wpływ wyborów na decyzje Rezerwy Federalnej.

- Kwestia nabrania większej pewności względem inflacji była testem przy podejmowaniu decyzji o pierwszej obniżce stóp procentowych. I test ten został zaliczony we wrześniu – tak szef Fedu odniósł się do jedynej istotnej zmiany w treści listopadowego komunikatu FOMC. Wypadło z niego zdanie, w którym Komitet oznajmia, iż nabrał „większej pewności” względem tego, że inflacja trwale będzie zmierzać w kierunku docelowych 2%.