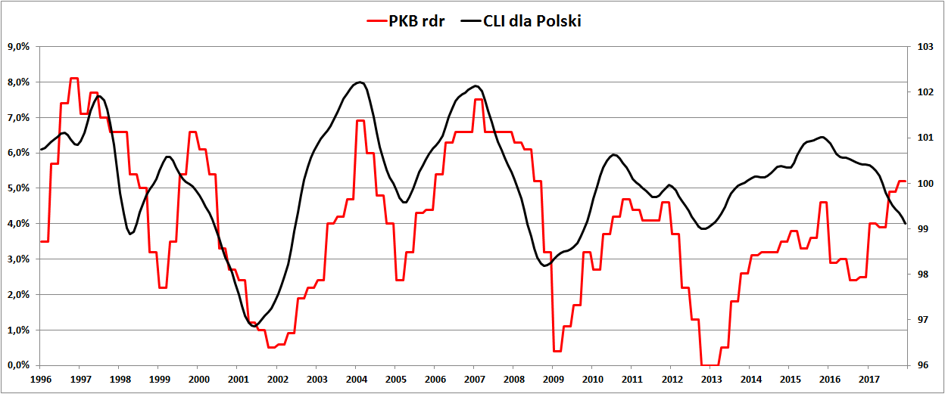

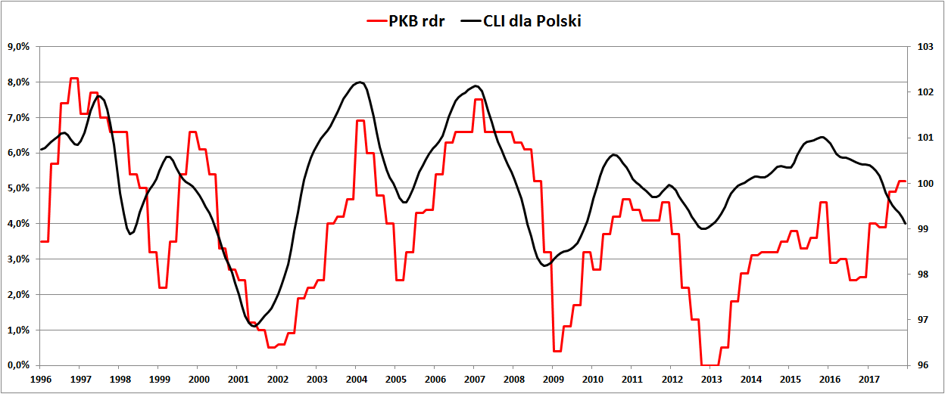

Podczas gdy kolejne ośrodki badawcze podwyższają prognozy dla polskiej gospodarki, jeden wskaźnik mający wyprzedzać koniunkturę zachowuje się tak, jakby tuż za rogiem czekało nas ostre hamowanie wzrostu gospodarczego albo nawet recesja.

Mowa o łączonym wskaźniku wyprzedzającym (CLI) obliczanym przez Organizację Współpracy Gospodarczej i Rozwoju (ang. Organisation for Economic Co-operation and Development – OECD). OECD sporządza wskaźniki wyprzedzające dla 32 krajów członkowskich oraz sześciu dużych gospodarek wschodzących (m.in. Chin, Indii, Rosji). Dane dla Polski sięgają wstecz do roku 1991. I (przynajmniej do niedawna) wskaźnik ten cechował się znakomitą skutecznością – sygnalizując punkty zwrotne cyklu koniunkturalnego. Może nie zawsze zgodnie z deklarowanym wyprzedzeniem (6-9 miesięcy), ale i tak lepiej niż większość tradycyjnych wskaźników makroekonomicznych.

CLI bezbłędnie wyprzedził dołek i szczyt cyklu z lat 1999-2000, a także pięknie wykręcił w górę na pół roku przed dnem spowolnienia w roku 2001. Dobrze wyłapał także akcesyjny szok (2004-05) oraz ostrzegł przed załamaniem koniunktury w roku 2008. Trafił też w dołek prawie-recesji z roku 2009, a dwa lata później ze sporym wyprzedzeniem zasygnalizował spowolnienie 2012-13.

Ostatni szczyt polskiego CLI przypadł na jesień 2015 roku. Czyli dokładnie wtedy, gdy roczna dynamika PKB odnotowała jednorazowy wyskok do 4,6 proc. W roku 2016 CLI systematycznie malał, podobnie jak dynamika polskiego produktu krajowego brutto, co wówczas było sporą niespodzianką.

Przeczytaj także

Co się wydarzyło w roku 2017?

Aż do 2017 roku CLI dla Polski sprawdzał się zatem znakomicie. Lecz w zeszłym roku stało się coś dziwnego. Dynamika PKB wyraźnie przyspieszyła (z 2,5 proc. do 5,1 proc.), podczas gdy OECD CLI cały czas spadał. To pierwsza tak trwała dywergencja tego wskaźnika z dynamiką PKB. Co więcej, jest raczej mało prawdopodobne, aby szczyt CLI z końca 2015 roku zapowiadał koniec boomu, nawet gdyby miał on nastąpić w tym roku. Przesunięcie czasowe jest po prostu zbyt duże.

Mamy więc zasadniczo dwie możliwości. Albo CLI się „zepsuł” i przynajmniej na jakiś czas utracił swą wartość prognostyczną. Wtedy jego odczyty należałoby zignorować i poszukać lepszego wskaźnika. Albo też w 2018 roku czeka nas silne spowolnienie wzrostu gospodarczego, a zeszłoroczne przyspieszenie dynamiki PKB okaże się tylko szumem informacyjnym nieuwzględnionym przez CLI.

Co takiego mogło spowodować spadkową tendencję w wykonaniu CLI? Z opisu metody sporządzania CLI dla Polski wynika, że w skład tego wskaźnika wchodzi pięć elementów. Po pierwsze, mamy trend produkcji przemysłowej. I tu kierunek jest ewidentny – rok 2017 przyniósł wyraźne ożywienie w polskim sektorze wytwórczym. Trzymiesięczna średnia krocząca rocznej dynamiki produkcji przemysłowej (dane nieodsezonowane) wzrosła z zaledwie 1,4 proc. w grudniu 2016 do 8 proc. rok później.

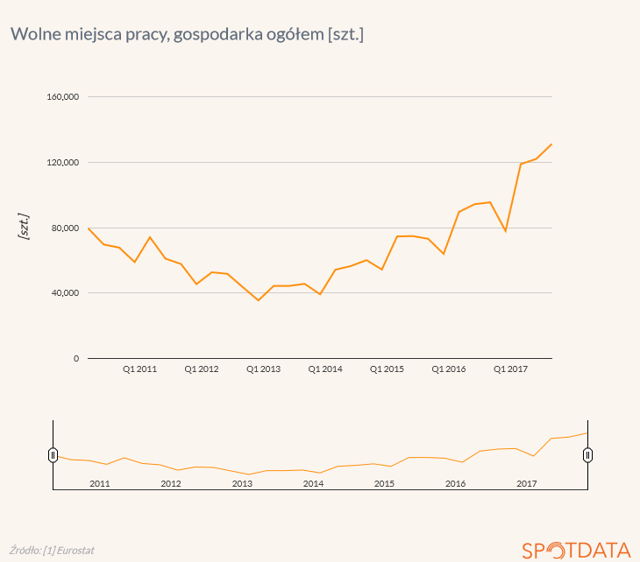

Jeszcze lepiej prezentuje się drugi element „wyprzedzającej” układanki – czyli liczba wolnych miejsc pracy. Według danych GUS na koniec III kw. 2017 roku sięgnęła ona rekordowych 122 tysięcy i była o blisko 30 proc. wyższa niż przed rokiem! Te dane powinny ciągnąć w górę polski CLI.

W poszukiwaniu źródeł dywergencji

Kolejną składową polskiego CLI jest trzymiesięczny WIBOR. I tu pojawia się pierwszy z poszukiwanych problemów. W „normalnym” cyklu koniunkturalnym w okresie przyspieszenia wzrostu gospodarczego (a taki niedawno przeżywaliśmy) stopy procentowe idą w górę. Ale nie tym razem. A to dlatego, że mamy taką Radę Polityki Pieniężnej, jaką mamy. Obecna RPP niczym diabeł święconej wody unika nawet dyskusji o podniesieniu kosztów kredytu. W efekcie od trzech lat WIBOR 3M nawet nie drgnie, choć w „normalnych” warunkach powinien już być znacznie wyżej.

Lecz kluczowa wydaje się inna składowa CLI – czyli realny efektywny kurs walutowy (REER). To koncepcja usiłująca policzyć siłę waluty krajowej w odniesieniu do ważonego udziałem obrotów handlowych koszyka walut zagranicznych, dodatkowo skorygowana o inflację. Według obliczeń bazylejskiego Banku Rozrachunków Międzynarodowych REER dla Polski wyraźnie wzrósł od początku 2017 roku. To zresztą dość banalne spostrzeżenie – wystarczy spojrzeć na roczny wykres EUR/PLN i USD/PLN. W 2017 roku polski złoty był obok korony czeskiej najmocniejszą z 30 głównych walut świata.

Abstrahując od faktu, że polski REER odbił się z najniższego poziomu od 12 lat, umocnienie złotego może tłumić wzrost PKB poprzez ograniczenie konkurencyjności cenowej polskiego eksportu. Przy słabym złotym polski pracownik zarabia grosze, zaś eksporterowi opłaca się produkować jak najwięcej i sprzedawać towar za granicą. Zwiększa więc zatrudnienie i kupuje maszyny (inwestuje). Gdy złoty się umacnia, pracownicy zarabiają więcej (licząc w euro czy dolarach), ale zyski eksportera maleją. Jeśli eksporter nie poprawi swojego produktu lub nie zwiększy produktywności, to aprecjacja waluty może skłonić go do ograniczenia produkcji. Zatem to rosnący realny efektywny kurs złotego zapewne prowadzi do spadku CLI dla Polski.

Mamy jeszcze czynnik piąty, specyficzny dla polskiej gospodarki. Otóż OECD 12 lat temu policzyło sobie, że do modelu obliczającego wskaźnik wyprzedzający warto wrzucić wydobycie węgla. W teorii to świetny pomysł. W końcu mamy energetykę opartą o węgiel, więc wzrost wydobycia powinien wyprzedzać wzrost zużycie energii elektrycznej, a to już można bezpośrednio powiązać ze wzrostem produkcji przemysłowej.

Ale w XXI wieku polska gospodarka nieco się zmieniała i wbrew deklaracjom kolejnych polityków wydobycie "czarnego złota" od wielu lat prawie nieustannie maleje i obecnie stanowi zaledwie połowę tego, co w roku 1995. Spadek wydobycia węgla działa na rzecz obniżenia CLI, ale nie musi już sygnalizować dekoniunktury w polskiej gospodarce. Tym bardziej, że i zimy w ostatnich latach były stosunkowo ciepłe, co obniżało zapotrzebowanie na energię z węgla generowaną.

Przeczytaj także

Zatem skłaniałbym się ku opinii, że to CLI nas zawodzi, niż że czeka nas nagłe hamowanie wzrostu gospodarczego (czego jednak wykluczyć nie mogę!). Wydaje się, że zarówno Polska, jak i reszta świata przeżywa dość nietypowy cykl koniunkturalny, któremu (przynajmniej jak na razie) brakuje klasycznej fazy inflacyjnej objawiającej się wyraźnym wzrostem cen surowców i stóp procentowych. Jako świat jesteśmy chyba dopiero na początku tego procesu, który za jakiś czas (rok, a może dwa?) zabije obecny boom gospodarczy. Ciekawe, co wtedy pokaże OECD CLI dla Polski.