Przegląd raportów o zmianach w akcyjnych portfelach zarządzających z Wall Street to często gratka dla poszukujących nowych pomysłów inwestycyjnych. W co inwestowali superinwestorzy, a czego się pozbywali w poprzednim kwartale, wiemy z najnowszych raportów złożonych do SEC. Tym razem Buffett zdradził tajemniczą inwestycję, którą ukrywał za zgodą nadzorcy.

Zgodnie z prawem zarządzający funduszami inwestycyjnymi, których aktywa przekraczają 100 mln dolarów, są zobowiązani złożyć do Amerykańskiej Komisji Papierów Wartościowych i Giełd (SEC) formularz 13f, który ujawnia posiadane przez nich akcje. Muszą to zrobić w ciągu 45 dni od ostatniego dnia kwartału.

Po takim czasie obraz portfeli wyłaniający się z formularzy 13f może być już oczywiście nieaktualny, co jest argumentem za tym, by nie wzorować się na nich jeden do jednego. Poza tym inwestorzy instytucjonalni zarabiają też na pozycjach krótkich, a tych w raporcie nie znajdziemy.

Niemniej pokazywane co kwartał zestawienie zmian w największych portfelach to dokument, z którego możemy odczytać panujące na Wall Street trendy, zwłaszcza w odniesieniu do inwestorów znanych ze swojego długoterminowego podejścia, jak np. Warren Buffett.

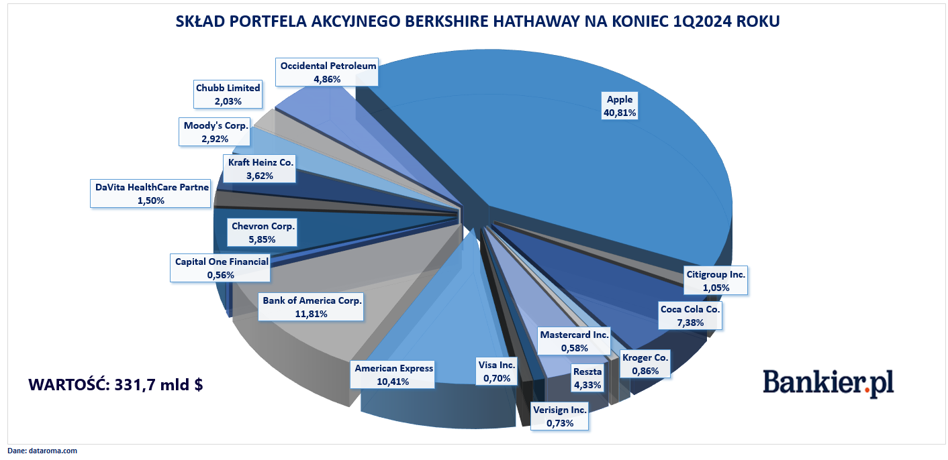

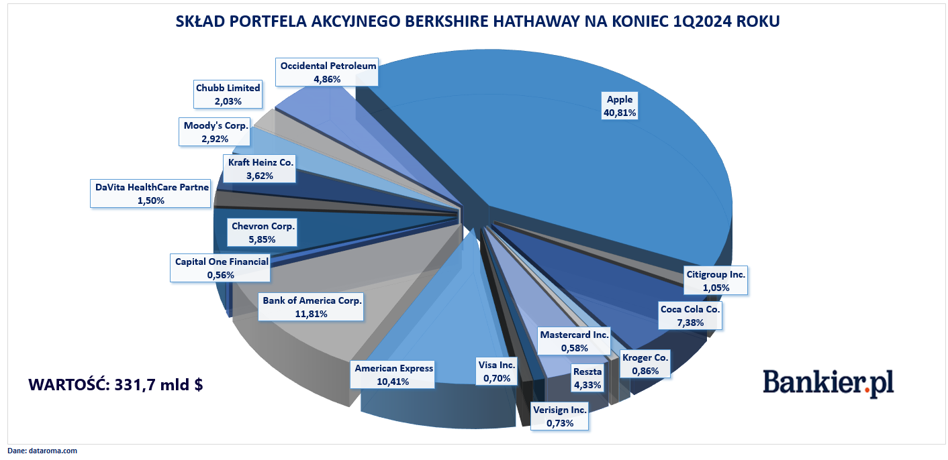

To właśnie blisko 94-letni miliarder zarządza portfelem akcji Berkshire Hathaway (BH), swojego wehikułu inwestycyjnego. O portfelu Buffetta częściowo pisaliśmy przy okazji wyników oraz opisując historię jego ostatniej dużej wtopy.

Z formularza 13f wynika, że inwestor w kolejnym kwartale redukował pozycję na Apple (-12,83 proc.) oraz sprzedał 2,47 proc. ze swoich akcji Chevronu, ale zwiększył o 1,77 proc. pakiet akcji Occidental Petroleum. W przypadku Paramount Global, wspomniana na dorocznym spotkaniu „sprzedaż wszystkiego”, oznaczała tak naprawdę redukcję pozycji o 88,1 proc.

Z kolei o 8,85 proc. mniej ma akcji Sirius XM Holdings, ale o 62,1 proc. i 51,56 proc. zwiększył pakiety akcji monitorujących w Liberty Sirius XM serii A i C. Wydało się też, że w ostatnich dwóch kwartałach, „w ukryciu” kupowane były akcje ubezpieczyciela Chubb Limited, który po ujawnieniu wskoczył od razu na 9. miejsce w portfelu BH pod względem udziału (2,03 proc.).

Przedtem dwa kwartały z rzędu zaznaczano w formularzu, że pominięto co najmniej jedną firmę za zgodą SEC na zachowanie poufności w tej materii. Gdy wyszło na jaw, że Berkshire miał na koniec kwartału pozycję o wartości 6,7 mld dol. w spółce Chubb jej akcje podrożały na Wall Street o 6,6 proc.

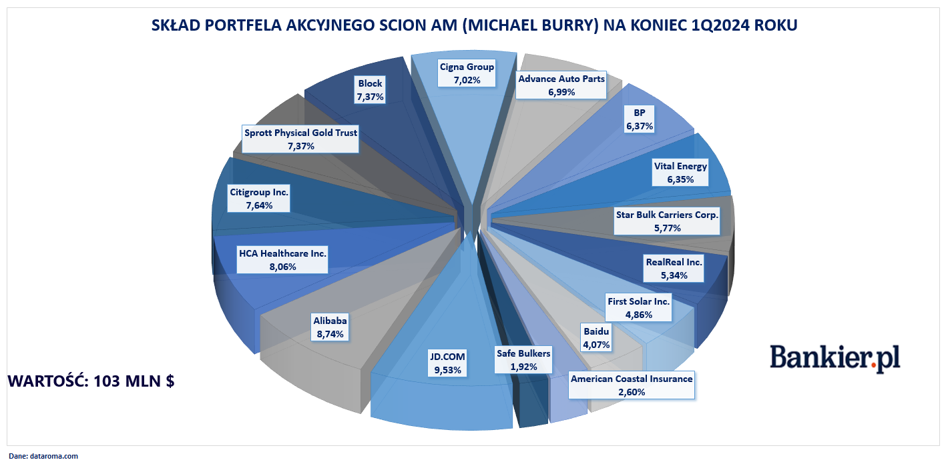

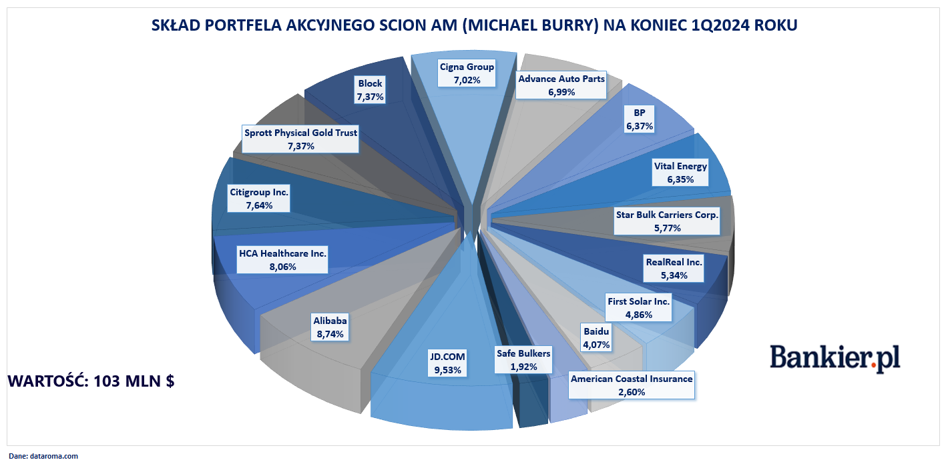

Michela Burry, rozsławiony przez film „The Big Short” i kierujący funduszem Scion Asset Management był bardzo aktywny w I kwartale 2024 r. na rynku akcyjnym. Kupował akcje 16 spółek, a sprzedawał papiery 14. Właściwie się ich pozbywał, bo według raportu 13f sprzedał wszystkie posiadane akcje takich firm jak Oracle, Alphabet, Amazon, Booking, czy Warner Bros.

Natomiast więcej niż podwoił pozycję w spółce RealReal, internetowej platformie sprzedaży towarów luksusowych. Dodał też 80 proc. więcej akcji sklepu internetowego JD.com oraz fintechu Block założonego przez Jacka Droseya, twórcy Twittera. Ponadto dołożył 66,7 proc. więcej papierów Alibaby, która razem z JD.Com stanowiła największą pozycję w jego portfelu wartym 103 mln dol.

Rok temu na ustach Wall Street za sprawą raportu Hindenburg Research był Carl Icahn i jego holding Icahn Enterprises. Znany jako "inwestycyjny pirat" nie był zbyt aktywnym inwestorem w minionym kwartale, ale blisko 5-krotnie zwiększył pozycję w International Flavors & Fragrances, biotechnologicznej firmie z branży żywieniowej z S&P500. Dodał też do portfela akcje producenta nawozów azotowych CVR oraz tanich linii lotniczych JetBlue Airways. Pozbył się akcji spółki energetycznej FirstEnergy oraz Newall Brands z branży AGD i produktów domowego użytku.

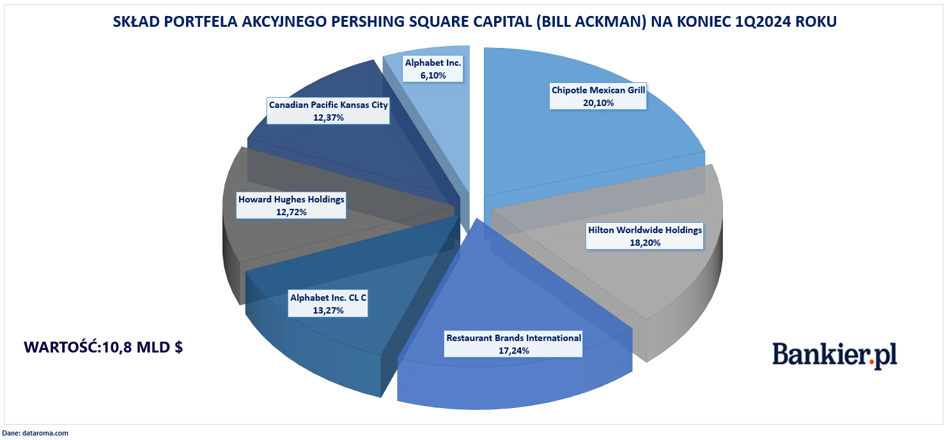

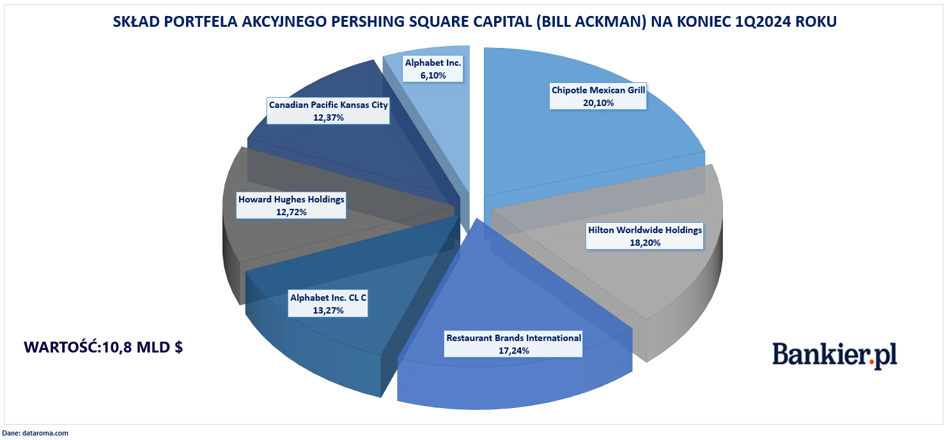

Skoro o Icahnie mowa to jeszcze rzut oka na portfel Billa Ackmana, z którym ten pierwszy swego czasu rywalizował przy „rynkowym zakładzie” o wycenę spółki Herbalife. Pershing Square Capital Management zarządzany przez Ackmana z akcyjnymi aktywami wartymi 10,8 mld dol., nic nie dokupił, ale jednocześnie warto odnotować, że po pięciu kwartałach z rzędu nie zwiększył pozycji w deweloperskiej firmie Howard Hughes. Sprzedał natomiast 9,82 proc. swoich akcji operatora restauracji Chipotle Mexican Grill oraz zamknął pozycję na sieci hipermarketów Lowe’s.

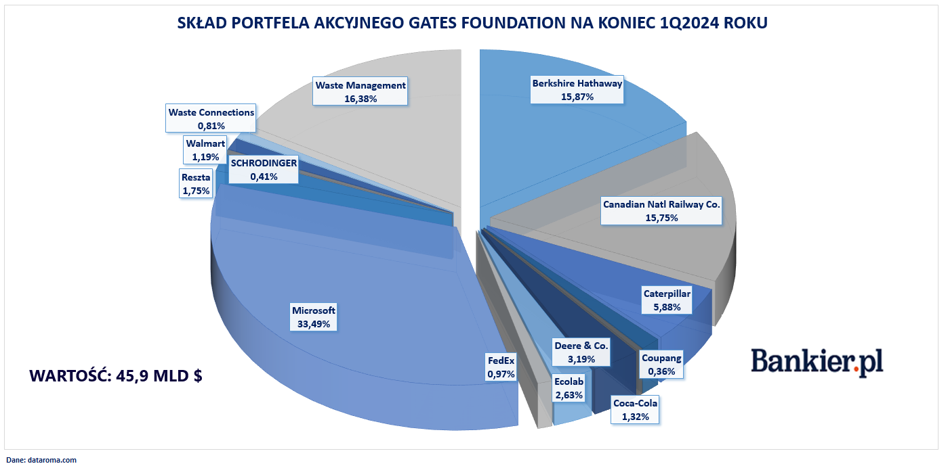

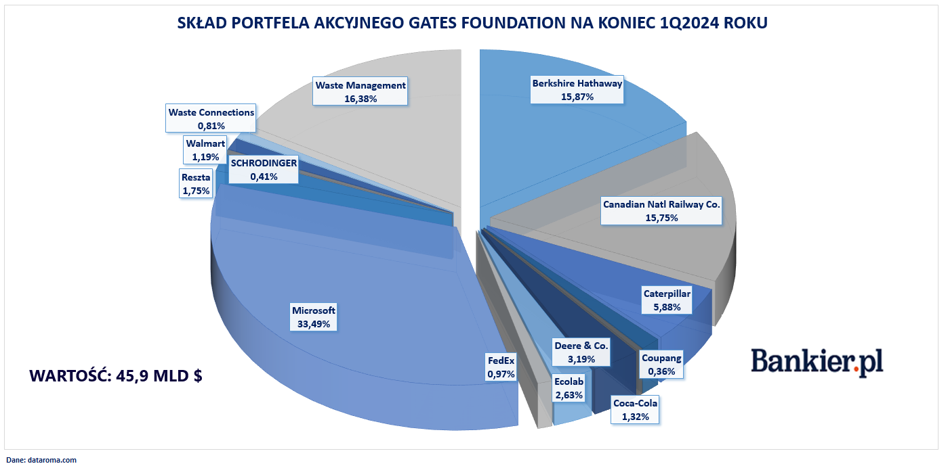

Jeden z większych portfeli akcji na Wall Street posiada Fundacja Billa i Melindy Gatesów. Tutaj aktywność w I kwartale sprowadziła się do zmniejszenia o 13,12 proc. akcji Berkshire Hathaway oraz 4,48 akcji Microsoftu. W części akcyjnej portfela wartej 45,8 mld dol. wciąż stanowiły one jednak największy udział. Nic nowego nie pojawiło się w portfelu Fundacji, ale sporo nowych pozycji dodano w 2023 r., zwłaszcza w III kwartale, kiedy dodano 51 nowe spółki, a w trzech zwiększono udziały.

Zaciekawić może także przegląd portfela ARK Investment Management, funduszu założonego przez Cathie Wood, która często obecna jest w branżowych mediach, przekonując do inwestycji przede wszystkim w spółki technologiczne.

Portfel akcji ARK był wart 14,1 mld dol., a jego największą część stanowiły akcje giełdy kryptowalut Coinbase i to po sprzedaży ponad 48 proc. swojego pakietu w I kwartale. Jeszcze mocniej redukowała pozycję na Nvidii (-54,86 proc.) oraz Twilio (-86,8 proc.). Sprzedała także 25 proc. akcji platformy tradingowej Robinhood, czy 29 proc. Dfraftkings. Dodała m.in. ponad 36 proc. więcej akcji Tesli, o 16,5 proc. zwiększyła pakiet w Palantirze, a o 41 proc. w akcjach Mety. Do tego w portfelu pojawiło się znacznie więcej akcji Pinterest (+235 proc.), czy biotechnologicznej Moderny (+178 proc.).

Jakkolwiek informacje o zmianach w portfelach największych graczy na Wall Street mogą być ciekawe dla kierunkowego spojrzenia na inwestycje dużego kapitału, to nie powinny być czynnikiem decydującym o podejmowaniu własnych decyzji. Zwłaszcza, że formularz 13f nie odzwierciedla aktualnego stanu portfeli, a jego stan na koniec minionego kwartału.

Michał Kubicki