Po opublikowaniu wyników za III kwartał przez PCC Rokita, akcje tej spółki spadały na otwarciu o ponad 10 proc. Choć wyniki nie są wyjątkowo złe, to z pewnością mogły wielu rozczarować. Spółka planuje obecnie azjatycką ekspansję.

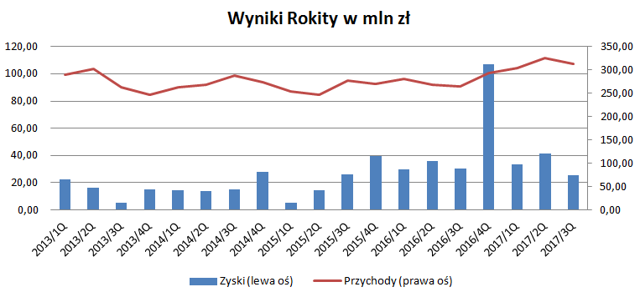

Zysk netto PCC Rokita w pierwszych trzech kwartałach wyniósł co prawda 100,8 mln zł, a więc względem roku poprzedniego był wyższy o 5,2%, jednak ostatni kwartał nie był już tak obiecujący. Skonsolidowany zysk netto wyłącznie za III kwartał wyniósł bowiem jedynie 25,63 mln zł, co stanowi spadek rdr o 16% (z 30,49 mln zł). Pociesza to, że skonsolidowane przychody ze sprzedaży osiągnęły w tym okresie poziom 312,36 mln zł wobec 265,4 mln zł rok wcześniej (+18%).

Po opublikowaniu wyników dziś na otwarciu kurs spadł nawet do 82 zł (z ponad 90 zł). Później sytuacja się nieco unormowała i kurs obecnie oscyluje w okolicach 88 zł, choć i tak daje to ponad 4% straty w ciągu jednego dnia.

Pojawiły się pewne zagrożenia

Jak podaje spółka, „w III kwartale 2017 roku ceny polioli utrzymały zbliżony wysoki poziom do tych realizowanych w II kwartale tego roku.” Problemem jednak okazały się znaczące wzrosty cen surowców, których nie udało się w pełni skompensować wzrostami cen produktów. W efekcie spadła marża EBITDA segmentu Poliuretany (o 0,2 p.p.).

Ponadto największy udział we wzroście przychodów do klientów zewnętrznych miały dwa pierwsze kwartały, w których ograniczona aktywność chińskich producentów na rynku europejskim pozwoliła na podwyższenie cen oraz wolumenów sprzedaży produktów typu „commodity”. W III kwartale było już jednak znacznie gorzej, a napływ produktów z Azji istotnie wpłynął na pogorszenie sprzedaży w tej grupie produktowej.

„W II kwartale zaczęła być odczuwalna rosnąca presja ze strony tanich konkurentów z Chin i Rosji na rynku dodatków do pian poliuretanowych oraz domieszek stosowanych w budownictwie. W III kwartale konkurencja azjatycka wpłynęła na utratę marży, w szczególności w produktach typu „commodity”, mających zastosowanie jako dodatki uniepalniające do pian poliuretanowych” – pisze spółka.

Coraz niższa rentowność

Jeśli porównamy wyniki za pierwsze trzy kwartały 2017 r. z tym samym okresem roku poprzedniego, to zauważymy, że przychody rosną w stosunkowo dobrym tempie (+14%). Co więcej, ten wzrost sprzedaży został zanotowany w każdym segmencie działalności spółki. Niepokoi jednak fakt, że zyski rosną w dwukrotnie niższym tempie (+7%), co świadczy o spadku rentowności.

|

Wyniki za trzy pierwsze kwartały z podziałem na segmenty (mln zł) |

||||||

|---|---|---|---|---|---|---|

|

|

przychody ze sprzedaży* |

zysk/strata brutto |

||||

|

2017 r. |

2016 r. |

zmiana |

2017 r. |

2016 r. |

zmiana |

|

|

Poliuretany |

485,1 |

424,5 |

14% |

38,9 |

36 |

8% |

|

Chloropochodne |

486,8 |

415,2 |

17% |

64,8 |

42,9 |

51% |

|

Inna działalność chemiczna |

70,2 |

63,3 |

11% |

1,3 |

-1,6 |

181% |

|

Energetyka |

71,2 |

69,5 |

2% |

8,3 |

14,6 |

-43% |

|

Pozostała działalność |

166,3 |

153,5 |

8% |

-2,2 |

12,1 |

-118% |

|

Razem |

1279,6 |

1126 |

14% |

111,1 |

104 |

7% |

|

*Suma przychodów ze sprzedaży od klientów zewnętrznych i przychodów ze sprzedaży do innych segmentów |

||||||

Gdy jednak zagłębi się w szczegóły, to okazuje się, że nie wszystko czym zajmuje się spółka prezentuje się źle. Dobrze wypada segment Chloropochodnych, który względem zeszłego roku przyniósł zyski aż o 51% wyższe, ale także będąca do tej pory stratna tak zwana Inna działalność chemiczna wyszła tym razem na plus.

Mocno jednak rozczarowała Pozostała działalność w ramach, której grupa PCC Rokita prowadziła ostatnio inwestycję w obrębie oczyszczalni ścieków, związaną z modernizacją gospodarki osadowej oraz inwestycję związaną z budową laboratorium centralnego, którego oficjalne otwarcie nastąpiło we wrześniu br. Obrócenie w ciągu roku 12 mln zł zysku w 2 mln straty, spółka tłumaczy m.in. ujemnymi różnicami kursowymi oraz stratami osiągniętymi przez nowowłączone spółki, które „ze względu na początkową fazę ich rozwoju nie osiągnęły jeszcze oczekiwanych wyników”.

Duży spadek zysków (o 43%) zanotowała także Energetyka, choć zgodnie z informacjami z raportu można to uznać za wypadek przy pracy. Jak czytamy w raporcie, po pierwsze zanotowano wzrost kosztów remontów kilku istotnych urządzeń, a po drugie, dokonano likwidacji środków trwałych związanej z prowadzonymi inwestycjami modernizacji mokrej instalacji odsiarczania spalin i przebudową układu wyprowadzania spalin wraz z zabudową nowego komina”. Należy jednak pamiętać, że zakupy paliwa w postaci miału węgla odbywały się do tej pory zgodnie z zawartymi umowami w 2016 r. W związku z tym wzrost cen węgla na rynku nie odbił się jeszcze na wynikach segmentu, co zapewne nastąpi w przyszłości.

Egzotyczna ekspansja

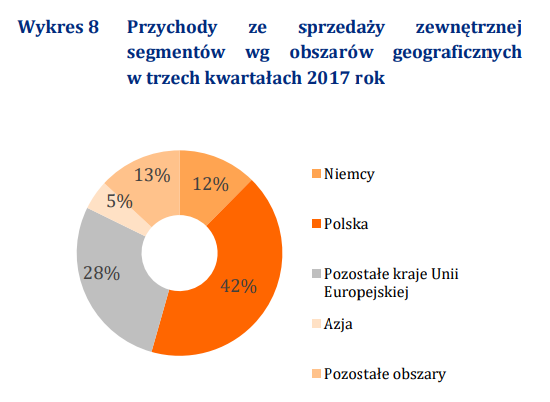

Ciekawą rzeczą wartą odnotowania jest także to, że PCC Rokita stara się obecnie przeprowadzić ekspansję na szybko rozwijającym się rynku azjatyckim. Jak czytamy w raporcie, poczyniono już w tym kierunku pewne działania. „W pierwszym półroczu tego roku sfinalizowaliśmy transakcje zakupu części udziałów (25%) spółki produkcyjnej IRPC Polyol w Tajlandii. Podpisaliśmy dodatkowo umowy ze spółkami grupy Petronas w celu rozpoczęcia przygotowań do realizacji potencjalnej inwestycji produkcyjnej w Malezji”. Jak dotąd Azja odpowiada za 5 % wszystkich przychodów spółki.