Equity crowdfunding już teraz budzi sporo emocji, na polskim rynku pojawiła się jednak jego nowa odmiana, w której pieniądze zamiast do spółki trafią do dużego udziałowca. Ciężko powiedzieć, że to ewolucja w dobrą stronę.

Za equity crowdfundingiem stoi prosta koncepcja. Firma potrzebuje pieniędzy, ale nie chce robić wielkiej emisji. Dzięki nowym przepisom unijnym może zebrać do 4 mln zł bez papierologii. Szuka zatem inwestorów poprzez crowdfundingowe platformy, gdzie przeprowadza miniemisję akcji. Chętni mogą wesprzeć projekt i jednocześnie stać się jego współwłaścicielami. Kontrowersje często budzi jednak m.in. wycena (połączona z brakami w podstawowych informacjach finansowych) czy bardzo trudna droga do wyjścia z inwestycji. Jeżeli ktoś chce jednak po prostu wesprzeć jakiś projekt, to equity crowdfunding może się dla niego okazać się bardzo ciekawą formą finansowania. Więcej o zagrożeniach i szansach związanych z tego typu ofertami pisaliśmy w artykule "Equity crowdfunding, czyli inwestowanie konsumpcyjne".

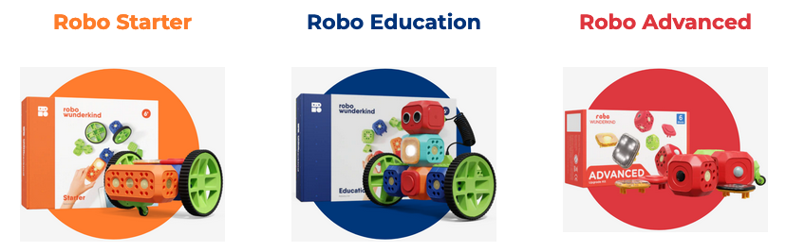

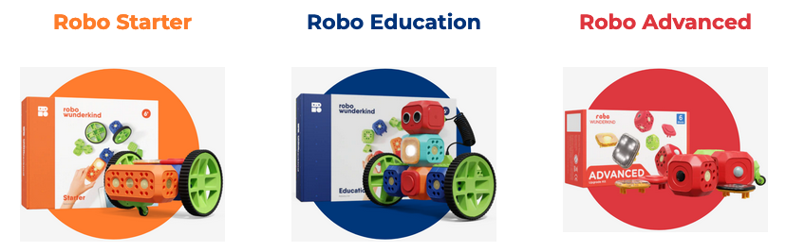

Na platformie CrowdWay pojawiła się jednak nowa oferta, która odbiega od dotychczasowych standardów. To austriacka spółka Robo Technologies GmbH, która tworzy edukacyjne roboty Robo Wunderkind. - Oferujemy innowacyjne rozwiązania w zakresie wczesnej edukacji, które wpisują się w formułę edukacji STEM (Science, Technology, Engineering, Mathematics). Stworzone roboty to najlepsza na rynku propozycja zabawek edukacyjnych, które przybliżają świat robotyki i kodowania wśród dzieci w wieku 5+ - czytamy na stronie projektu. Ta była w pełni dostępna w poniedziałek (wówczas też rozsyłano informacje prasowe), we wtorek zamknięto jednak dostęp do strony i Crowdway informuje jedynie, że oferta ruszy już wkrótce. W poniedziałkowym "okienku" udało nam się jednak poznać szczegóły oferty.

Z punktu widzenia ewolucji equity crowdfundingu najważniejsza bowiem jest nie sama spółka, a forma oferty. - Przez kampanię na platformie Crowdway chcemy zainicjować pierwszą w Polsce, ale sprawdzoną na świecie formułę inwestycji crowdfunding venture capital. To dla inwestorów doskonały moment do zakupu udziałów w spółce Robo Technologies Gmbh (austriacki odpowiednik sp. z o.o.), która w zaledwie 3 lata ze stadium tzw. „doliny śmierci” przeszła do fazy „fast-grow”, najbardziej dynamicznego etapu wzrostu wartości spółki - czytamy na stronie projektu.

Społecznościowe spieniężanie się

Podstawowym problemem jest fakt, że pieniądze wcale nie trafią do spółki. W tym projekcie nie są sprzedawane akcje nowej emisji (jak ma to miejsce w standardowym equity crowdfundingu), a już istniejące udziały, które należą do jednego z dotychczasowych właścicieli. Chodzi o Arkley II Seed Fund S.A. z Wrocławia, który pod koniec 2016 roku zainwestował w spółkę 200 tys. euro (ok. 855 tys. zł). Teraz chce sprzedać połowę swoich udziałów za 1,74 mln zł.

Problemem oczywiście nie jest sama przebitka, bo Arkley inwestował we wczesnej fazie i spółki w miarę rozwoju produktu i jego przyjmowania się potrafią bardzo szybko rosnąć. Kluczowa kwestia dotyczy jednak tego, że zatracona została cała idea crowdfundingu. Podstawowym założeniem tej formy inwestowania było wspieranie projektu, tymczasem tutaj inwestor wpłaca pieniądze, które pomogą upłynnić się dotychczasowemu udziałowcowi spółki. To zatem nie tyle equity crowdfunding, co bardziej crowdmonetizing, czyli nie tyle finansowanie społecznościowe, co społecznościowe spieniężanie się.

Ni to konsumpcja, ni inwestycja

Zresztą to właśnie ta zagubiona w przypadku Robo Technologies idea wspierania projektu była - z punktu widzenia inwestora - najważniejszym punktem equity crowdfundingu. Jak tłumaczyłem w artykule "Equity crowdfunding, czyli inwestowanie konsumpcyjne" z racji ogromnej asymetrii informacji ciężko patrzeć na equity crowdfunding przez pryzmat inwestycyjny. To raczej konsumpcja, radość z możliwości wsparcia projektu, akcje są zaś dodatkowym bonusem. W przypadku Robo Technologies nie wspieramy projektu, pieniądze trafią bowiem nie do spółki, a do Arkley'a. Nie ma zatem ani konsumpcyjnego, ani inwestycyjnego powodu, by wziąć udział w takiej ofercie.

Arkley próbuje powiązać swoje spieniężenie się z dobrem spółki, jednak to bardzo okrężne powiązanie. - Kluczowym jest to, że część zebranej kwoty zamierzamy zainwestować w profesjonalne usługi brokerskie i doradcze w Londynie, które pomogą spółce Robo w pozyskaniu inwestora strategicznego na kwotę co najmniej 2 mln euro po dużo wyższej wycenie oraz równoczesne wyjście z inwestycji, co obecnie realizujemy w drugiej spółce z naszego portfolio i jesteśmy z tych usług bardzo zadowoleni - czytamy na stronie.

Owo pozyskanie inwestora strategicznego ma zapewnić także ścieżkę wyjścia dla inwestorów crowdfundingowych. - Scenariusz wyjścia Arkley z inwestycji wraz z inwestorami indywidualnymi zakłada m.in. wykup mniejszych udziałowców przez duży fundusz zagraniczny, inwestora branżowego lub możliwość debiutu na jednej z europejskich giełd - czytamy. Pewności jednak nie ma i może się zatem okazać, że inwestor zostanie z udziałami, które ciężko sprzedać. Tym bardziej, że mówimy o spółce austriackiej, która działa na zasadach prawa austriackiego i wszelkie sprawy załatwiać trzeba tamże. W przypadku zakupu ma być to rozwiązane za pomocą pełnomocnictwa. Warto jednak dodać, że inwestor sam będzie musiał opłacić notariusza, koszt więc rośnie.

Nawet dwukrotność w trzy lata

Lamkę ostrzegawczą powinny zapalić zresztą już słowa o zyskach. - Zakładamy, że w przypadku wyjścia z inwestycji do końca 2020 roku stopa zwrotu z inwestycji może oscylować w okolicach kilkudziesięciu procent. Przy przedłużeniu horyzontu inwestycyjnego do okresu np. 3 lat Inwestor może liczyć nawet na dwukrotność zainwestowanej kwoty - czytamy na stronie. Do zapowiedzi ponadprzecietnych zysków zawsze warto podchodzić z ostrożnością.

Warto także dodać, że współzałożycielem i prezesem Arkley'a jest Bartosz Mazurek. To były prezes Crowdway'a, a więc platformy, na której znajduje się oferta Arkley'a dotycząca Robo Technologies. Mazurek to także prezes i współzałożyciel m.in. Szkoły Inwestowania, spółki która zasłynęła m.in. agresywną sprzedażą polisolokat.

Los na loterii

Nie oznacza to oczywiście, że na tej inwestycji nie można zarobić. Robo Technologies może się oakzać sukcesem i dać inwestorom spory zwrot, problemem jest jednak wspominana asymetria informacji. Spółki po prostu nie da się racjonalnie wycenić. Robo chwali się, że produkt trafił już do klientów 60 krajów, a w 2018 roku sprzedano 4 tys. sztuk, które przełożyły się na 672,6 tys. euro przychodów i 441,0 tys. ujemnej EBITDA. 2019 też ma być stratny, zyski mają się pojawić jednak w 2020 roku.

Poza jednym wykresem z przychodami i EBITDA o finansach wiemy jednak niewiele. Zresztą nawet gdybyśmy wiedzieli, to i tak mielibyśmy problem z wyceną inwestycji, bowiem na stronie projektu nie ma nawet informacji, jaką część kapitału stanowią sprzedawane przez Arkley'a akcje. Jest krótka informacja o tym, że biegły wycenił spółkę na 8 mln euro, ale nic więcej. Kupujemy więc kota w worku i dodatkowo nie wiemy, czy płacimy za niego dużo, czy mało. To zupełnie zaprzeczenie racjonalnego inwestowania. Ewentualnie wejście w Robo Technologies można spróbować potraktować jako los na loterii - jak się uda to fajnie, jak nie to trudno. Tylko pamiętajmy, że ów los kupujemy za minimum 1 tys. euro - taki jest próg

Quo vadis equity crowdfundingu?

Niestety, oferta Arkleya nie dość, że pozbawia equity crowdfundingu jego najważniejszej zalety (możliwość wsparcia projektu, to jeszcze posiada jego wszystkie wypaczenia (z rozbuchaną do granic możliwości asymetrią informacji na czele). To zdecydowanie nie jest kierunek, w którym equity crowdfunding powinien podążać. Mimo wad ta forma pozyskiwania kapitału może być ciekawa dla pewnej grupy odbiorców i wypełnić swego rodzaju lukę pomiędzy zwykłym crowdfundingiem. Problemem jest wolna amerykanka panująca na rynku, którą trzeba nieco okiełznać. Arkley proponuje nową formę equity crowdfundingu, która nie tylko nie przysłuży się rozwiązaniu wspomnianych problemów, ale i tworzy nowe.

Najbardziej pilne wydaje się zmniejszenie asymetrii informacji (czyli publikowanie przez spółki większej liczby informacji o ich stanie obecnym, a nie tylko możliwych przyszłych zyskach) oraz zapewnienie rynku wtórnego dla akcji/udziałów obejmowanych w equity crowdfundingu. Pracę nad tym drugim zapowiedział już m.in. beesfund, a podobne platformy istnieją na zachodzie. GPW z kolei informowała w poniedziałek, że zdecydowała o rozpoczęciu Programu Firm Partnerskich GPW – Partner Crowdfundigowy GPW w zakresie crowdfundingu i crowdinvestingu. Program adresowany jest do podmiotów krajowych i zagranicznych z branży maklerskiej, które oferują usługi w zakresie finansowania i inwestowania społecznościowego. Ma to być wstęp do stworzenia GPW Private Market, szczegółów jeszcze jednak nie znamy.