Z czym kojarzy się giełdowa hossa? Ze wzrostami szerokiego rynku i biciem rekordów przez spółki, masą debiutów czy taksówkarzem polecającym nam spółkę, w którą właśnie zainwestował oszczędności całej rodziny. Choć w ostatnich dniach słowo "hossa" odmieniane jest przez wszystkie przypadki, nie obserwujemy żadnej z wymienionych powyżej cech charakterystycznych. Czy więc możemy w ogóle mówić o hossie?

Już na początku rozwiejmy wątpliwości - hossę mamy niezaprzeczalnie, jest ona jednak bardzo specyficzna. Skąd tak mocne przekonanie o tym, że właśnie trwa hossa? WIG i WIG20 wprawdzie nie pobiły swoich historycznych rekordów, jednak ten pierwszy ma je na wyciągnięcie ręki. Podobnie zresztą i drugi, gdy weźmiemy pod uwagę dywidendy (są one odejmowane od indeksu, mimo iż są realnym zasileniem konta akcjonariusza). Dodatkowo oba indeksy są obecnie notowane najwyżej od dziesięciu lat, a więc szczytu poprzedniej hossy.

Może jednak przed entuzjastycznym ogłoszeniem hossy wypadałoby na poprawienie owych maksimów poczekać? Nie, hossa bowiem wcale nie oznacza poprawiania maksimów, podobnie jak bessa nie oznacza pogłębiania minimów. To po prostu dłuższy okres wzrostów na giełdzie, a te na GPW bez wątpienia obserwujemy. Świadczy o tym nie tylko wspomniany fakt, że dwa najważniejsze indeksy są notowane najwyżej od dekady (przypominam, WIG20 liczymy z dywidendami). Wystarczy spojrzeć, ile oba indeksy urosły od ostatniego poważnego dołka, który miał miejsce w styczniu 2016 roku. WIG jest obecnie 57 proc. powyżej tamtych poziomów, WIG20TR (z dywidendami) zaś 60 proc. Tylko w tym roku WIG urósł o 26,6 proc., WIG20TR zaś o 32,7 proc. Inaczej niż hossą takich wzrostów nazwać się nie da.

Hossa bez małych i średnich spółek

Hossa to jednak bardzo specyficzna. Po kolei. Choć w środę główne indeksy śrubowały wieloletnie maksima, średnie i małe spółki popadły w marazm. Najbardziej widać to po sWIG-u, który od marca regularnie traci na wartości i obecnie notowany jest najniżej od stycznia 2017 roku. Podczas gdy WIG i WIG20 w tym roku są na przeszło 25 proc. plusach, sWIG od ostatniej sesji grudnia 2016 roku zyskał ledwie 4,0 proc. Lepiej radzi sobie mWIG, który w tym roku zyskał 17,8 proc. Całość wzrostów pochodzi jednak z początku roku i od marca w zasadzie ciężko mówić o jakiejkolwiek hossie na tym indeksie. To raczej podążanie w bok.

Powodów takiego stanu rzeczy szukać można m.in. we wcześniejszych latach. Na poniższym wykresie widać, że rok 2016 był rokiem średnich spółek, 2015 zaś małych. WIG20 w tych latach był najsłabszym z czwórki najważniejszych warszawskich indeksów. Jeszcze większe różnice obserwowano w roku 2013. Można więc powiedzieć, że indeks ten dziś odrabia wcześniejsze straty. Na tej wymienności korzysta WIG, zawsze jest bowiem jakaś siła, która pcha ten indeks w górę lub wyhamowuje jego spadki. Dlatego też, spoglądając na szeroki rynek, widzimy porządny trend wzrostowy.

Inna sprawa, że istnieją rzeczywiste podstawy do wspominanej dysproporcji. W 2015 roku i na początku 2016 spółki z WIG20 - zdominowanego przez podmioty pod kontrolą Skarbu Państwa - były pod polityczną presją. Później, gdy nie wszystkie najgorsze scenariusze się zrealizowały, było z czego odbijać. Zmieniła się także sytuacja na ważnych dla państwowych spółek surowcach. Małe spółki z kolei coraz częściej narzekają na brak rąk do pracy i presję płacową. Za dysproporcją przemawiają też twarde liczby. Suma zysków spółek z WIG20 była w pierwszym półroczu 2017 roku o 65 proc. wyższa niż przed rokiem. W przypadku sWIG-u suma ta spadła o 28 proc. Giełdowa rzeczywistość oddaje w tym wypadku fundamenty. Pisaliśmy o tym zresztą już wcześniej w artykule "Zadyszka maluchów na przekór gospodarce. Co się dzieje?".

Taka dysproporcja w zyskach, a w konsekwencji i w notowaniach, to pierwsza poważna ułomność hossy. Przykładowo w latach 2003-06 wszystkie indeksy rok w rok notowały dwucyfrowe stopy zwrotu. Obecnie dobra kondycja gigantów przysłania problemy wielu mniejszych firm. Wielu, bo oczywiście nie wszystkich. Mimo wspomnianej dysproporcji na GPW obserwujemy przewagę rosnących spółek nad spadającymi, daleko nam jednak do stanu rynku, w którym przysłowiowe "wszystko" rośnie. Na plusie w tym roku są 232 podmioty uznające GPW za rynek rodzimy, na minusie zaś 188. Dodatkowo średnia spółka zyskała w 2017 roku 3,4 proc., a więc jeszcze mniej niż wspominany wyżej jako przykład słabości sWIG.

Gdzie jest Kowalski?

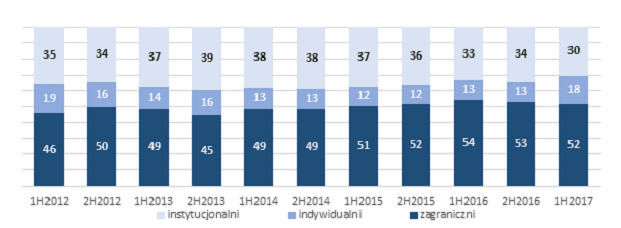

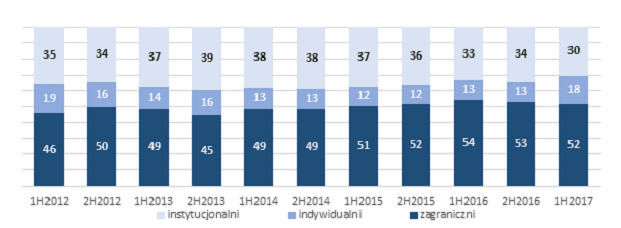

Opisywany wyżej problem wiąże się nieco z drugą ułomnością hossy. W sierpniu można było odtrąbić spory sukces. Nie dość, że łączne obroty wzrosły na GPW w pierwszym półroczu 2017 roku o 46 proc. względem pierwszego półrocza 2016, to walnie przyczynili się do tego inwestorzy indywidualni. Ich udział w ogólnych obrotach wyniósł 18 proc. i był najwyższy od pięciu lat. Sam wzrost udziału był zaś najmocniejszy od przełomu 2008 i 2009 roku. Dane te dawały jasny sygnał - dobra postawa spółek zachęciła inwestorów do powrotu na giełdę.

Problem polega jednak na tym, że wzrosty te napędzili najprawdopodobniej inwestorzy już na GPW obecni. Po prostu aktywniej inwestowali bądź przesunęli na giełdę większą część swoich oszczędności.

Gorączki giełdowej w Polsce bowiem nie widać. Poza sporadycznymi nagłówkami o hossie i dobrych wynikach pojedynczych spółek, niewiele się jednak w mediach o najszerszym zasięgu o giełdzie mówi. Niegdyś, gdy trwała hossa, giełdą interesował się każdy, ludzie dyskutowali o tym na ulicach, teraz prędzej usłyszymy dyskusję dwóch wujków o bitcoinie niż o ciekawych spółach z GPW. Być może zmieni się to po wybiciu historycznych rekordów, póki co jednak owej gorączki brak. A przecież to właśnie inwestorzy indywidualni często są tym najważniejszym inwestorem dla małych spółek. Wielkie zagraniczne fundusze skupiają się na blue chipach, spółki z sWIG-u są bowiem dla nich za małe.

Dowody na brak dopływu nowych inwestorów na giełdę są dwa. Po pierwsze fundusze polskich akcji notują znaczące odpływy kapitałów. W sierpniu było to 186 mln zł, we wrześniu zaś aż 280 mln zł (najwięcej od czerwca 2016!). By znaleźć ostatni miesiąc z porządnymi napływami, trzeba się cofnąć do początku roku. Po słabej drugiej połowie 2015 roku i fatalnym 2016 roku styczeń i luty 2017 roku przyniosły zwiększone zainteresowanie funduszami polskich akcji. Kontynuacji funduszowej hossy jednak nie było. W marcu, maju i czerwcu zanotowano spore odpływy, w lipcu i kwietniu zaś saldo było bliskie zeru.

I to nie jest tak, że inwestorzy porzucili fundusze na rzecz inwestowania na własną rękę. Wciąż lokują oni pieniądze w funduszach, zamiast tych akcyjnych wolą jednak te bezpieczniejsze. Przykładowo wysokie napływy utrzymują się niezmiennie w bezpiecznych funduszach (obligacyjnych i pieniężnych), które we wrześniu odnotowały łącznie 1,2 mld zł napływów (trzeci miesiąc z rzędu z wynikiem powyżej 1 mld zł). Wcale nie widać też ożywienia w domach maklerskich. Wystarczy spojrzeć choćby na liczbę rachunków. Mimo iż w listopadzie giełdy przyspieszyły, pierwsze półrocze było dla nich udane, a obecnie główne indeksy śrubują dziesięcioletnie maksima, od roku liczba rachunków w zasadzie się nie zmienia. Wskaźnik pełza w bok w okolicach siedmioletnich (!) minimów.

Trudno o mocniejsze dowody, że zwykłego Kowalskiego obecna hossa póki co omija. Przyczyn małego napływu nowych inwestorów można szukać w wielu miejscach. Pierwsze to awersja do ryzyka – być może Polacy nauczeni licznymi finansowymi porażkami, teraz bardziej cenią bezpieczeństwo? Druga to dość rachityczny charakter wzrostów. Raz w górę ciągnie jeden indeks, raz drugi, wspólnego „frontu wzrostów” jednak brak, co również może zniechęcać do rynku. Trzeci element to debiuty i nad nim warto się nieco mocniej pochylić.

Spółek na giełdzie nie przybywa

Przez lata bywało bowiem tak, że sporo nowych inwestorów pojawiało się na rynku wraz z wielkimi prywatyzacjami. Bank Śląski, PKO, PZU, JSW czy nawet - choć w zdecydowanie mniejszym stopniu - Energa. Na wspomnianej Enerdze (grudzień 2013) wielkie prywatyzacje się jednak skończyły, a na rynku pierwotnym zapanowała susza. Ten rok nie jest wcale taki zły. Był przecież debiut Play – największa prywatna oferta na GPW. Duże oferty przygotowali także Dino, Griffin czy GetBack. Wciąż jednak nie widać chmary spółek ciągnących na GPW. Wprawdzie mówi się o szykowanych ofertach, liczb się jednak nie oszuka. W tym roku na GPW zadebiutowało pięć spółek (ujmując transfery z NewConnect - 9). Pięć, a mamy już październik.

Jednocześnie obserwujemy exodus spółek z rynku. Na koniec września 2017 roku na głównym parkiecie GPW notowanych było 479 spółek. Rok wcześniej liczba ta wynosiła 487. Debiuty więc nie rekompensują delistingów i netto de facto spółek ubywa. A przecież w latach 2004-16 liczba spółek z roku na rok rosła. Nawet w następującym po ogromnych spadkach roku 2009 bilans netto wyniósł +5. Teraz zapowiada się, że 2017 rok będzie pierwszym ujemnym rokiem od 14 lat. 2016 rok był niewiele lepszy, bilans wyniósł bowiem 0. To, biorąc pod uwagę fakt, że mówimy o okresie hossy, prawdziwy ewenement i trzecia z ułomności obecnych wzrostów na GPW. I tylko nowymi regulacjami tłumaczyć tego nie można. Fakt, wielu prezesów potwierdza, że MAR jest argumentem przeciw obecności ich spółki na giełdzie, producentom gier – a więc branży, która przeżywa prawdziwą hossę – to jednak nie przeszkadza i chętnie debiutują na GPW.

Podsumowując, mamy więc hossę, ale objawia się ona jedynie we wzrostach kursu. Pozostałych charakterystycznych zjawisk jej towarzyszących nie obserwujemy. Można próbować to tłumaczyć faktem, że hossa jest dużo słabsza niż np. ta, która wywindowała WIG na maksima w 2007 roku. Dodatkowo giełdowa gorączka towarzyszy zazwyczaj ostatniej fazie hossy, można więc mieć nadzieję, że jeszcze na Książęcej zdąży się pojawić. Jest jednak jedno poważne „ale” w tej teorii. GPW bez Zachodu raczej rady rosnąć nie da. Krach w Ameryce będzie krachem także i na GPW. A przecież na Wall Street hossa jest w dużo bardziej zaawansowanej fazie, a od ostatnich poważnych spadków minęło już dziewięć lat. Zacieśniana, choć powoli, jest także polityka monetarna, również w Polsce coraz głośniej słychać o potrzebie podwyżki stóp. Może się więc okazać, że w tym cyklu już hossy z prawdziwego zdarzenia po prostu mieć nie zdążymy.