Właśnie ruszają zapisy w wezwaniu na akcje Synthosa. Nie jest to jednak pierwsza spółka, którą Michał Sołowow ściąga z giełdy. Postanowiliśmy przyjrzeć się wcześniejszym wezwaniom, aby ocenić, czego inwestorzy mogą się spodziewać na przełomie listopada i grudnia.

17 listopada ruszają zapisy na złożone przez Michała Sołowowa wezwanie na akcje Synthosa. Zakończenie okresu przyjmowania zapisów przypada na 18 grudnia. O szczegółach samego wezwania można przeczytać tutaj, a o tym, gdzie się mogą zgłosić chętni - tutaj. My postanowiliśmy skupić się na scenariuszach, które towarzyszyły dotychczasowym wezwaniom autorstwa Sołowowa i na tym, jaki scenariusz może zaistnieć teraz.

Barlinek - pierwszy z kwartetu

Synthos to ostatnia notowana na giełdzie spółka Michała Sołowowa, drugiego najbogatszego Polaka (jego majątek szacowany jest na 11,8 mld zł). Jeszcze przed pięcioma laty Sołowow w swoim portfelu posiadał giełdowy kwartet – oprócz Synthosa przy Książęcej obecne były Echo Investment, Barlinek i Rovese.

Pierwszy z giełdy zniknął Barlinek, zajmujący się produkcją drewnianych podłóg. Wezwanie na akcje spółki pojawiło się 3 października 2013 roku. Sołowow wzywał wówczas do sprzedaży 28,37 proc. akcji po cenie 1,30 zł za sztukę. Sesję poprzedzającą wezwanie Barlinek zamknął na poziomie 1,25 zł, oferta Sołowowa była więc nieco wyższa od ceny rynkowej. Dodatkowo średnia cena z ostatnich sześciu miesięcy – to ją bierze się pod uwagę przy wyznaczaniu ceny minimalnej w wezwaniu – wynosiła 1,08 zł. Propozycja Sołowowa wydawała się więc atrakcyjna.

I tak też pomyśleli akcjonariusze mniejszościowi. Wezwanie przebiegło modelowo, po jego zakończeniu Sołowow kontrolował 94,25 proc. udziałów Barlinka i zgodnie z przepisami mógł przeprowadzić przymusowy wykup (próg wynosi 90 proc.). Ogłoszono go w styczniu 2014 roku, cena taka sama jak w wezwaniu – 1,3 zł. Akcjonariusze, którzy nie zgodzili się na cenę z pierwszego wezwania, teraz do sprzedania akcji zostali zmuszeni, a Sołowow przejął całość udziałów w spółce. 7 stycznia 2014 r. był ostatnim dniem notowań akcji Barlinka na giełdzie.

Rovese bez przymusu

Kolejne z giełdy miało zniknąć Rovese (wcześniej znane jako Cersanit). Tutaj wyzwanie było nieco większe, poza kontrolą Sołowowa pozostawało bowiem 41,81 proc. akcji. Informacja o wezwaniu Sołowowa na cały ten pakiet pojawiła się 13 listopada 2014 roku. Miliarder oferował 1,42 zł na akcje, podczas gdy rynek papiery Rovese wyceniał na 1,38 zł, średnia 6-miesięczna wynosiła zaś 1,22 zł. Oferta Sołowowa wydawała się więc nieco mniej atrakcyjna niż w przypadku Barlinka, ale i tak oczywiście oferowała bonus. Miliarder zapewniał, że jego zdaniem oferta właściwie oddaje wartość firmy i ma skłonić akcjonariuszy do zastanowienia się nad sytuacją spółki oraz dać im możliwość wycofania się z inwestycji na mało płynnym rynku. – Cena nie wzrośnie, jeżeli akcjonariusze jej nie zaakceptują, to trudno – przekonywał wówczas Sołowow.

I choć opinie analityków były wówczas podzielone, wezwanie zakończyło się sukcesem. Łącznie w trzech jego fazach skupiono 40,57 proc. akcji spółki, po wezwaniu w rękach Sołowowa i zależnych od niego podmiotów znalazło się zatem 99,2 proc. akcji.

Giełdowa historia Rovese kończy się jednak nieco inaczej, niż Barlinka. Tym razem Sołowow nie skorzystał z opcji przymusowego wykupu (na który miał trzy miesiące) i na dalszy ciąg akcji inwestorom przyszło czekać przeszło rok. Pod koniec marca główny akcjonariusz Rovese, należący do Michała Sołowowa FTF Galleon, ogłosił wezwanie na 57 442 618 akcji Rovese, stanowiących 7,08 proc. w kapitale zakładowym. Z tego 50 990 150 posiada bezpośrednio Michał Sołowow, a 1 229 443 - Sołowow pośrednio przez FTF Columbus.

Sporym zaskoczeniem była cena – Sołowow płacił aż 2,61 zł na akcję, choć za Rovese płacono wówczas 1,42 zł. Należy jednak zauważyć, że wezwanie to de facto dotyczyło ledwie niewielkiego promila akcji spółki, reszta bowiem pozostawała w rękach Sołowowa. Mimo małego free floatu i zbliżającego się giełdowego końca Rovese, cena akcji spółki wystrzeliła i pojawiła się ostatnia szansa na zarobek.

Ostatecznie po wezwaniu udział Sołowowa i jego funduszy wzrósł do 99,53 proc. i przy takim poziomie zniesiono dematerializację akcji, wycofując 30 sierpnia 2016 roku spółkę z giełdy. Ci, którzy nie sprzedali Sołowowowi, próbowali pod koniec sierpnia spieniężyć akcje na rynku. W ostatnim tygodniu tego miesiąca papiery spółki potaniały o 20 proc. do 2 zł za sztukę (61 groszy poniżej ceny z wezwania). Później sprzedaż na rynku była już niemożliwa i część inwestorów pozostała z akcjami odpowiadającymi 0,47 proc. kapitału spółki.

Problemy - część wspólna

Warto zwrócić uwagę, że firmy, które Sołowow decydował się do tej pory ściągać z giełdy, były w stosunkowo podobnej sytuacji. Barlinek i Rovese przed laty stanowiły podstawę majątku miliardera, później jednak przyszedł kryzys, który dotknął zarówno rynki unijne, jak i wschodnie, gdzie Sołowow również był obecny. To wpędziło ten duet w kłopoty.

I tak Barlinek, zanim zniknął z giełdy, rok w rok notował straty. W latach 2008-13 jedynym rokiem na plusie był 2010, zysk osiągnięty wówczas przez spółkę był jednak niewielki. To właśnie słaba kondycja przedsiębiorstwa, trwająca restrukturyzacja i przewidywana konieczność dokapitalizowania biznesu były uzasadnieniem dla zakończenia giełdowej przygody Barlinka. Podobnie było z Rovese. Ta spółka przed zniknięciem z giełdy miała za sobą serię czterech lat ze stratą. W międzyczasie poszukujący gotówki miliarder sprzedał Echo Investment Amerykanom. Pieniądze miały posłużyć nie tylko na ratowanie wspomnianej dwójki, ale i na ambitny plan inwestycyjny Synthosa.

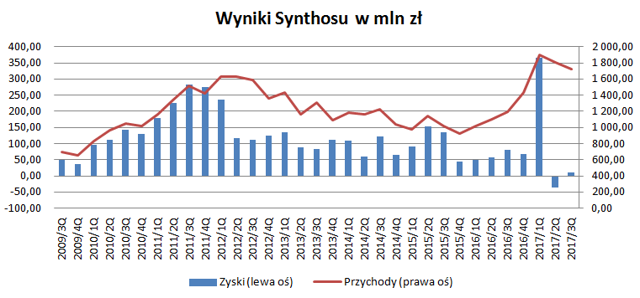

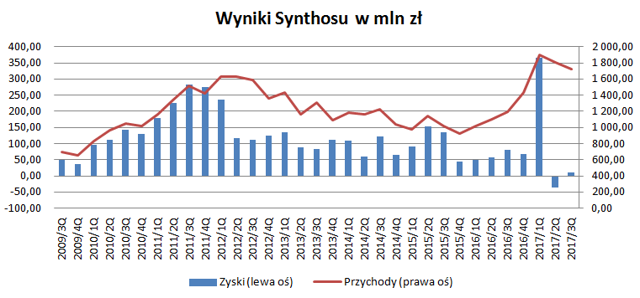

Inny Synthos

Obecnie sytuacja w Synthosie na pierwszy rzut oka wydaje się inna niż w Rovese czy Barlinku. Wydawałoby się, że spółka jest w niezłej kondycji – notuje zyski, rok w rok płaci regularne dywidendy, których zazdrościć może zdecydowana większość spółek z Książęcej. Tyle, że jak wskazuje Sołowow, to ocena dosyć powierzchowna. Jak zapewnia miliarder w uzasadnieniu wezwania, Synthos potrzebuje sporych inwestycji i przebudowy swojego modelu biznesowego, obecny się bowiem wyczerpał. Słynne duże i regularne dywidendy to także już raczej przeszłość. Sołowow przekonuje, że w przeciwieństwie do wielu wzywających, chce wycofać spółkę przy korzystnym kursie dla mniejszościowych akcjonariuszy, a przebudowę najlepiej będzie przeprowadzać poza GPW.

Inwestorzy muszą więc mieć świadomość, że jeżeli nawet Synthos zostanie na giełdzie, to najprawdopodobniej nie będzie już tym samym Synthosem, który znają. Nie można jednak zapominać, że choć spółka ma obecnie swoje kłopoty, to i tak jej kondycja jest o niebo lepsza niż Barlinka i Rovese w momencie, gdy tam przeprowadzane były wezwania. Dodatkowo wzywający zawsze będzie próbował uwypuklić najgorsze strony spółki, podobnie jak sprzedający zawsze wychwala pozytywy. Punkt widzenia Sołowowa dziwić więc nie powinien. Sprzyjać mu mogą zresztą przeprowadzone w II i III kwartale przez zarząd odpisy, które odbiły się na zyskach spółki i mogą obniżać wartość Synthosa w oczach inwestorów. Szczególnie warto wspomnieć o tych ostatnich, o których wielkości informacja pojawiła się 15 listopada - dwa dni przed startem zapisów na wezwanie.

Szansa na wyższą cenę?

Otwartym pozostaje pytanie, jaka jest determinacja Sołowowa, by spółkę z giełdy ściągnąć. Do tej pory, w ten czy inny sposób, miliarder swoje cele realizował i doprowadzał do końca to, co zaplanował. Historia pokazuje, że do tej pory Sołowow skutecznie przeprowadzał wezwania i w obu przypadkach osiągał 90 proc., które zazwyczaj jest cichym celem w wezwaniu. Jeżeli na Synthosie to się uda, wówczas na powtórkę z Rovese nie ma co liczyć, Sołowow zapewne do niej nie dopuści. Pojawi się przymusowy wykup i Synthos z giełdy zniknie po cenie 4,78 zł za akcję.

Jedyną szansą dla inwestorów mniejszościowych na targowanie się jest nadzieja na to, że Sołowowowi owych 90 proc. zebrać się nie uda. Wówczas miliarder może przedstawić lepszą ofertę. Może, ale nie musi. Alternatywą jest pozostawienie Synthosa na giełdzie. W taki wypadku spółka dalej będzie notowana, a więc będzie mogła tracić i zyskiwać na wartości według rynkowych zasad. Tutaj istotny jest wspomniany element determinacji Sołowowa, czy będzie chciał mieć temat "z głowy" i wyłoży większe pieniądze, czy jego cena jest zaporowa i zechce pozostać dłużej na giełdzie. Inwestorzy zaś muszą sobie zadać pytanie, czy rzeczywiście wyceniają Synthosa na więcej niż oferowane w wezwaniu 4,78 zł za akcję.