W agendzie konferencji „Wall Street 27” nie zabrakło tematów związanych z gamingiem. Jeden z paneli poświęcony był pracy analityka sektorowego, który udzielił kilku lekcji, o tym, w jaki sposób podchodzić do analizy spółek z branży. Emil Popławski z BM Pekao starał się w ten sposób pomóc odpowiedzieć na pytanie, czy nie warto przemyśleć jeszcze raz swoich inwestycji w gaming?

Część prezentacji Emil Popławski przedstawił w formie lekcji dla inwestora, zawierających praktyczne uwagi zaczerpnięte z codziennej pracy analityk giełdowego. Co ważne, ekspert zaznaczył, że sam inwestował na rynkach amerykańskich, a więc wnioski z pracy analityka skierowane do inwestorów, to także spojrzenie przez pryzmat praktyka inwestowania.

Lekcja nr 1. Informacje dzielimy przez dwa i myślimy scenariuszowo

„Co do zasady my jako ludzie jesteśmy optymistyczni i zarządy spółek też takie będą” – powiedział analityk, sugerując, aby oceniać nasze inwestycje w daną spółkę w różnych scenariuszach, nie tylko tych przedstawianych w strategiach firm czy planach zarządów. Poleca sprawdzić, przy pomocy prostych obliczeń, czy np. w scenariuszu o 20 proc. gorszym od planów zarządu, spółka będzie nadal atrakcyjna wskaźnikowo, aby w nią zainwestować.

Lekcja nr 2. Konsensus może się mylić

Tutaj Emil Popławski przestrzegł przed ryzykiem inwestowania w dobrze rozpoznany przez rynek scenariusz dla danej spółki. „Jeśli każdy analityk uwzględnia pozytywny wpływ danego czynnika, a spółka staje się ulubieńcem inwestorów, pozytywny wpływ danej informacji jest już najpewniej zdyskontowany, w przeciwieństwie do możliwego negatywnego zaskoczenia”.

E. Popławski o @11bitstudios: Gier jest dużo, są fajne, jest quality. Tylko że wszyscy o tym wiedzą, wiec jako inwestor nie masz już przewagi. Jeśli Frostpunk się bardzo uda, to wycena może być wyższa, ale oczekiwania są już bardzo duże. #WallStreet27

— Kamil Zatoński (@pulsinwestora) May 27, 2023

Lekcja nr 3. Warto liczyć, jako praca domowa

Nowe pomysły, projekty spółek, wymagają ich przeanalizowania, policzenia i wyciągnięcia wniosków. „Nie warto kupować tych akcji od razu” – powiedział Popławski w odniesieniu, do momentu, gdy spółka informuje rynek o nowym projekcie. Radzi by tworzyć swoje własne obliczenia i oceniać potencjał spółki. Mówi, że to "praca domowa" inwestora, którą należy odrobić.

Lekcja nr 4. Na rynku zarabiają cierpliwi, ale nie zawsze warto czekać

Zmieniające się otoczenie makroekonomiczne, sprawia, że cierpliwość w inwestowaniu może być poddawana sporej próbie i nie zawsze projekt, na który czekamy jest tego wart. „Jeśli pojawienie się nowego produktu jest już w znacznym stopniu zdyskontowane przez rynek, warto ponownie przeanalizować czy risk/reward (stosunek ryzyka do oczekiwanego zysku, red.) jest nadal po naszej stronie." Jako przykład wymienia nieudane premiery gier, czy ich przesunięcia, o których w dalszej części artykułu.

Emil Popławski z BM Pekao mówi, że na rynku zarabiają cierpliwi, ale nie zawsze warto czekać. Jako przykład podaje nieudane premiery gier i uznaje, że ostatnie gry były po prostu słabe, a wręcz nieudane. Spółki nie dostarczają oczekiwań rynkowych.#WallStreet27 pic.twitter.com/MhFsertWjl

— MichałKubicki (@michal30279280) May 27, 2023

Lekcja nr 5. Sentyment w sektorze jest mocno dyskusyjny

„Hossa na gamingu nie była dlatego, że był dobry sentyment, tylko dlatego, że spółki wypuszczały świetne projekty, produkowały niskokosztowo, były bardzo efektywne i miały możliwość skalowania biznesu. Teraz mamy bessę, bo projekty nie wychodzą, spółki podnoszą pensję po 20 proc. rocznie i spada ich efektywność ” - tłumaczył Popławski, zwracając uwagę, aby nie pocieszać się nieokreślonym sentymentem. Wypływa on z konkretnych liczb, dotyczących przepływów pieniężnych spółek, sytuacji gotówkowej, bilansowej, czy otoczenia makroekonomicznego.

Lekcja nr 6. Na GPW lepiej można wykorzystać nieefektywność rynku niż na giełdach zagranicznych

„Znajomość sektora, specyfiki lokalnego rynku, regulacji, a także łatwiejszy dostęp do niektórych informacji czy lepszy dostęp do zarządów/IR spółek – to tylko niektóre argumenty pozwalające, lepiej wykorzystać nieefektywność rynku”- tłumaczył Popławski, przypominając jednocześnie o większej efektywności rynków w USA.

Lekcja nr 7. Warto czytać raporty analityczne

Popławski mniejszą uwagę zwraca na ceny docelowe, które pojawiają się przy tego typu publikacjach firm inwestycyjnych, a bardziej na opis założeń przyjętych w analizie, wnioski i scenariusze rozpatrywane w raporcie. Na przygotowanie takich dokumentów analitycy przeznaczają bardzo dużo pracy związanej ze zrozumieniem sektora, szans, ryzyk, czy opisu kompetencji kadry kierowniczej. Daje to duże prawdopodobieństwo właściwej oceny spółki. Jeśli jest ona inna od naszej, to albo się zasadniczo mylimy, albo w przypadku posiadania racji, mamy bardzo duży potencjał do wzrostów.

Dlaczego warto przemyśleć swoje inwestycje w gaming jeszcze raz?

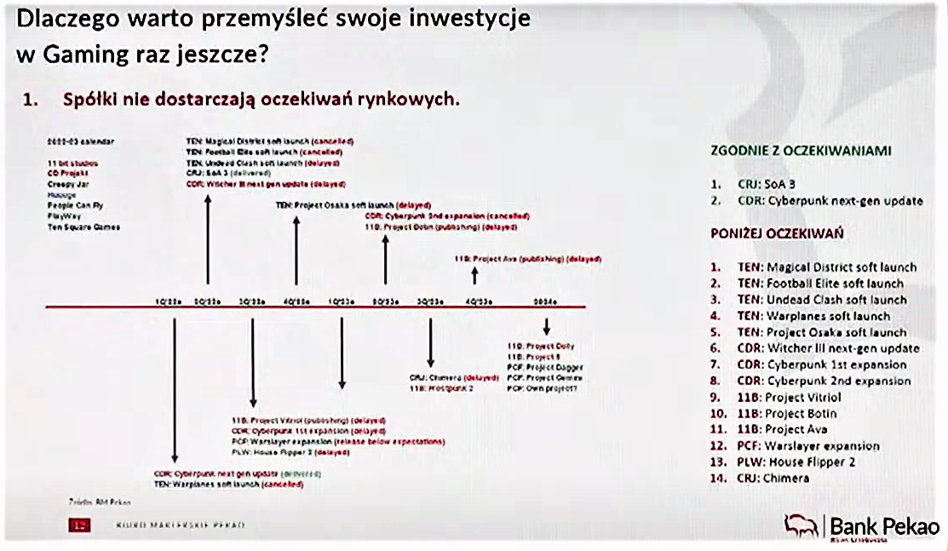

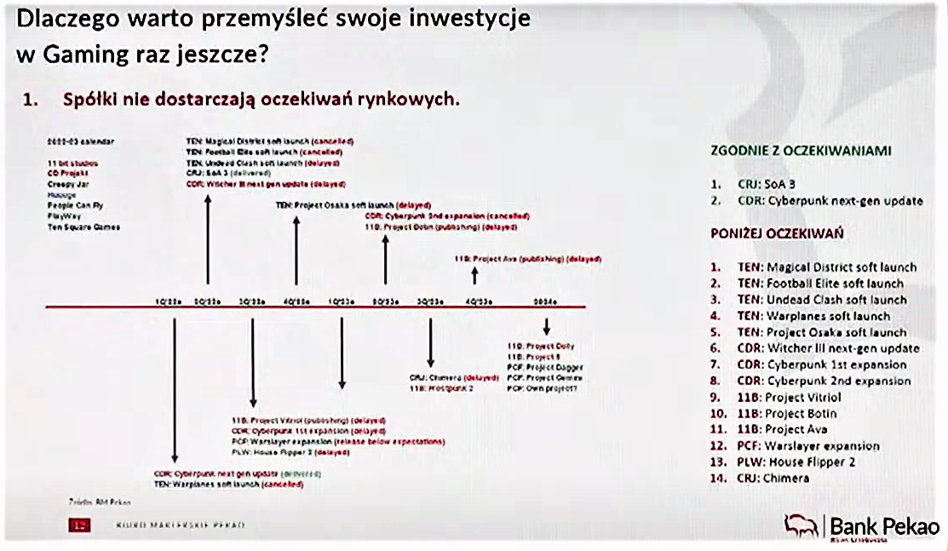

„Na przestrzeni 2-3 lat zaszły w nim istotne zmiany” – powiedział Emil Popławski w kontekście sektora, wskazując na kilka istotnych czynników, stojących za takim przeświadczeniem. Po pierwsze, pokazuje niski poziom spełniania rynkowych oczekiwań i słabość w wypełnieniu założeń komunikowanych przez same spółki. Podpiera się przy tym konkretnymi przykładami z polskiej giełdy, gdzie zapowiedzi dowiozły CD Projekt i Creepy Jar, a nie zrobiły tego Ten Square Games, 11bit, czy People Can Fly.

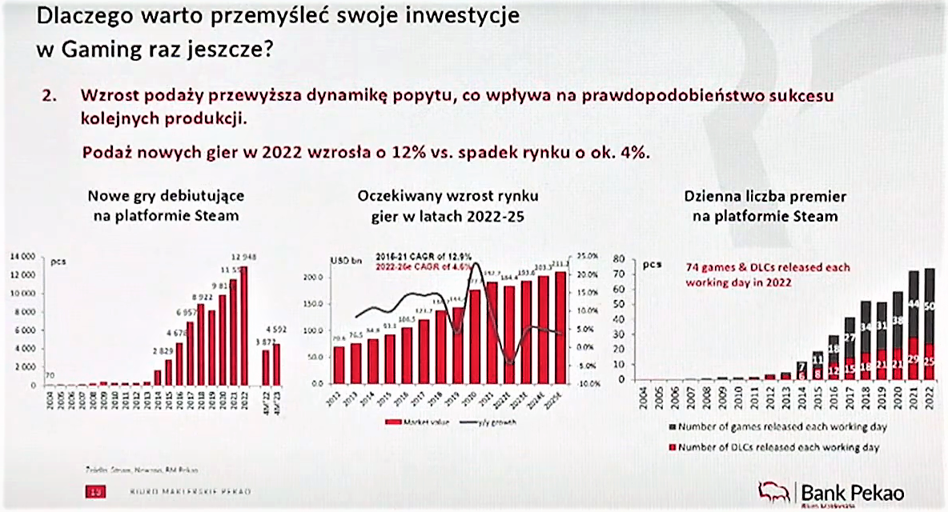

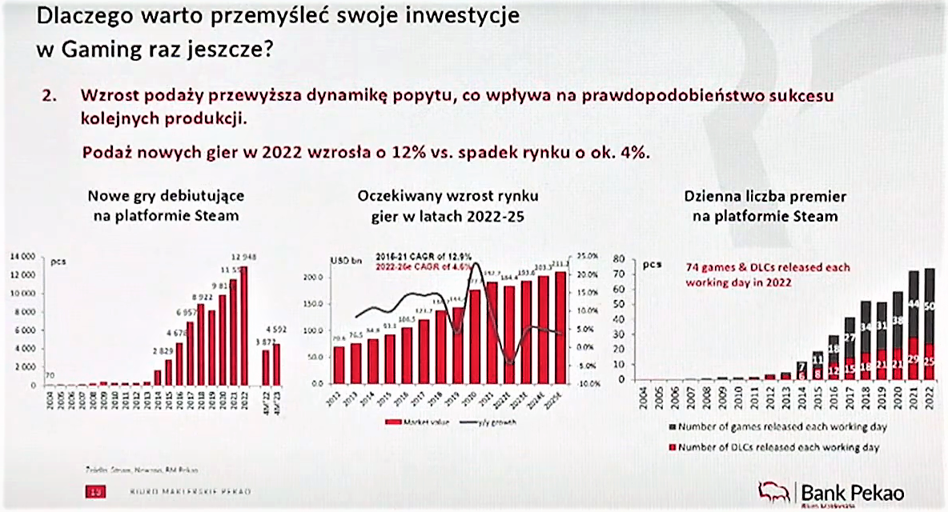

Po drugie, obserwując globalne trendy widzi, o ile wolniej rośnie popyt od szybko rosnącej podaży. Pokazuje statystyki dotyczące premier na Steam w ujęciu rocznym i dziennym obrazujące także jak duża rosnąca konkurencja występuje w branży.

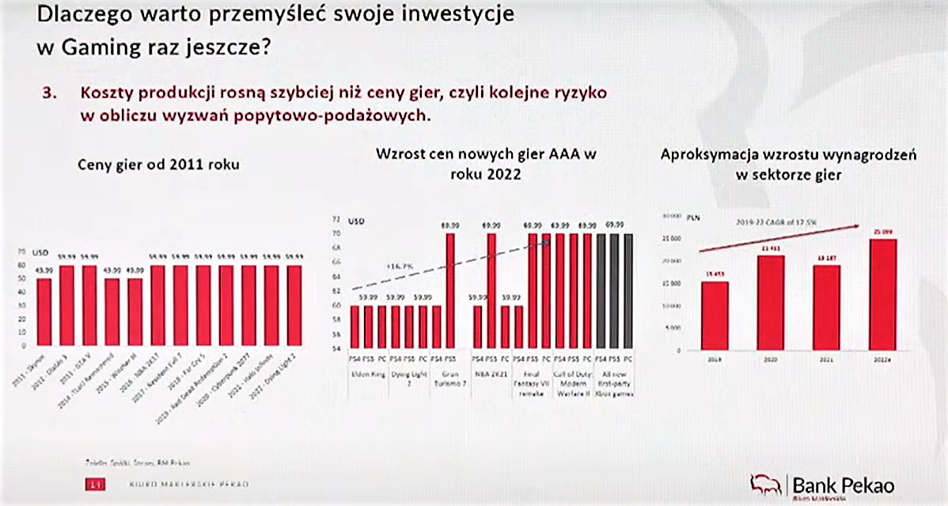

Po trzecie, zwrócił uwagę na podobną dywergencję związaną z kosztami produkcji gier oraz ich cenami, które od lat są właściwie płaskie. Odwrotnie od kosztów np. wynagrodzeń, które rosną w okolicach 20 rocznie.

Tylko tych kilka uwag, każe według Emila Popławskiego przemyśleć swoje inwestycje w gaming, zaznaczając, że są to znaki zapytania, które ekspert stawia w kontekście branży, a nie konkretnych spółek. Przypomina, jednak że obecna sytuacja nie będzie zapewne trwała wiecznie, a niekorzystne bieżące trendy zaczną w końcu się stabilizować. Niemniej uważa, że warto jeszcze raz przenalizować wszystkie za i przeciw własnych inwestycji w gaming oraz rozważnie czy spółki z naszego portfela są drogie czy tanie.