Podatek bankowy zmienia zasady gry w polskim sektorze finansowym. Banki coraz chętniej inwestują w obligacje Skarbu Państwa, które na koniec 2024 roku stanowiły niemal jedną piątą ich aktywów. Co oznaczają te zmiany dla gospodarki i sektora finansowego?

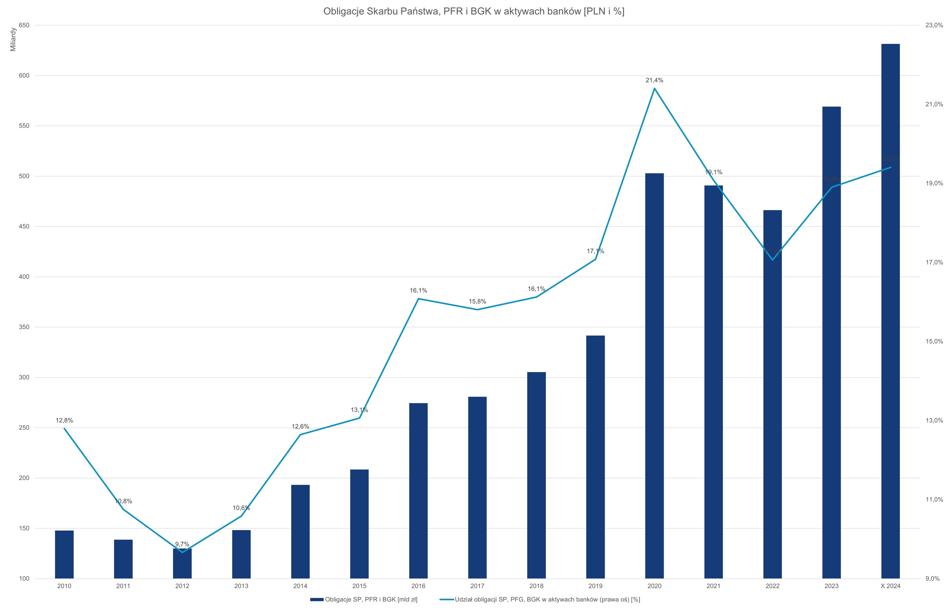

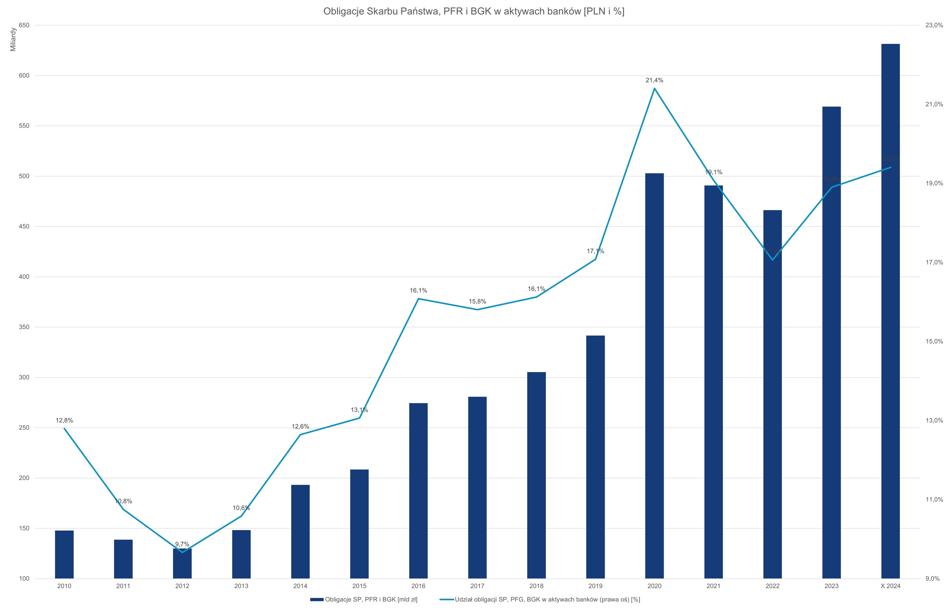

Zmiany zachodzące w strukturze aktywów, jak informuje Związek Banków Polskich, nie są korzystne. W konsekwencji wprowadzenia podatku bankowego, wpływającego destymulująco na działalność kredytową, w aktywach banków znacząco zaczęły przyrastać instrumenty dłużne. Ich szczególnie silny wzrost odnotowano w 2020 r. – a zatem w momencie ogromnych emisji instrumentów dłużnych Skarbu Państwa, ale również PFR i BGK.

W szczególności silnie wzrósł w sektorze bankowym udział obligacji Skarbu Państwa i obligacji gwarantowanych przez Skarb Państwa, a zatem instrumentów traktowanych preferencyjnie z perspektywy wymiaru podatku bankowego. Na koniec października 2024 r. ich wartość wyniosła 631,45 mld zł, co stanowi 19,4% aktywów sektora bankowego. W samym 2024 r. wartość tych obligacji w aktywach banków zwiększyła się o 62,3 mld zł, czyli blisko 26% wzrostu aktywów sektora bankowego w 2024 r.

ZBP: Utrzymanie dynamiki wzrostu portfeli kredytowych prognozowanej przez NBP doprowadzi do dalszego spadku realnej wartości portfeli kredytowych

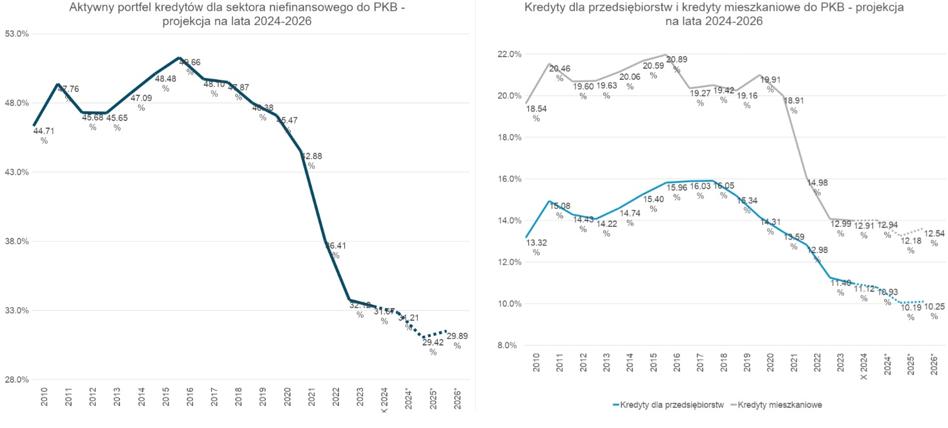

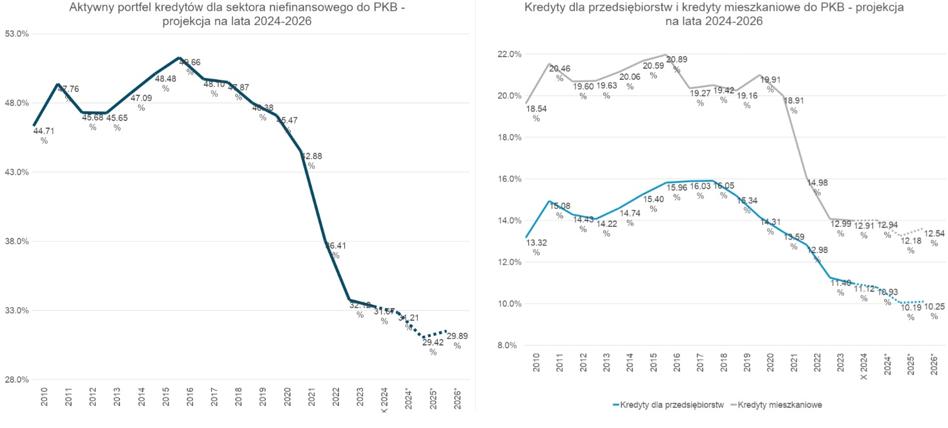

Po dwóch latach spadku nominalnych wartości portfela kredytów dla sektora niefinansowego w 2024 r. po dziesięciu miesiącach jego wartość zwiększyła się o 43 mld zł wobec wzrostu wartości instrumentów dłużnych w aktywach banków na poziomie 68 mld zł. Spadki wartości portfela kredytów dla sektora niefinansowego w latach 2022-2023 wspierane były przez tzw. wakacje kredytowe. W tym czasie znacząco wzrósł poziom nadpłat i wcześniejszych spłat kredytów – ponad poziom podaży nowych kredytów.

Pomimo że wakacje kredytowe przedłużone zostały również na 2024 r., z uwagi na zastosowane kryteria dostępowe uprawniające do skorzystania z tego rozwiązania, ich negatywny wpływ na portfel kredytów dla sektora niefinansowego został mocno ograniczony.

Urealnienie, a zatem odniesienie do nominalnej wielkości PKB, przyrostu wybranych portfeli kredytowych wskazuje na zdecydowane spadki we wszystkich grupach portfeli kredytowych. W latach 2022-2024 portfel kredytów dla sektora niefinansowego w relacji do PKB zmniejszył się aż o 11,2 pp.

Spadki widoczne są we wszystkich kategoriach kredytów. Utrzymanie obecnej formuły podatku bankowego sprawi, że portfele kredytowe w kolejnych latach (zgodnie z projekcją dynamiki wzrostu kredytów autorstwa NBP) w ujęciu realnym w kolejnych latach będą ulegały dalszemu zmniejszeniu.

oprac. AO na podstawie danych od ZBP