We wtorek na Wall Street doszło do wydarzeń, jakie zwykle obserwujemy na „śmieciowych” spółkach z najgłębszych odmętów giełdowego uniwersum. Jednak tym razem chodziło papiery znanej międzynarodowej korporacji, które w ciągu kilkudziesięciu minut potroiły się w cenie.

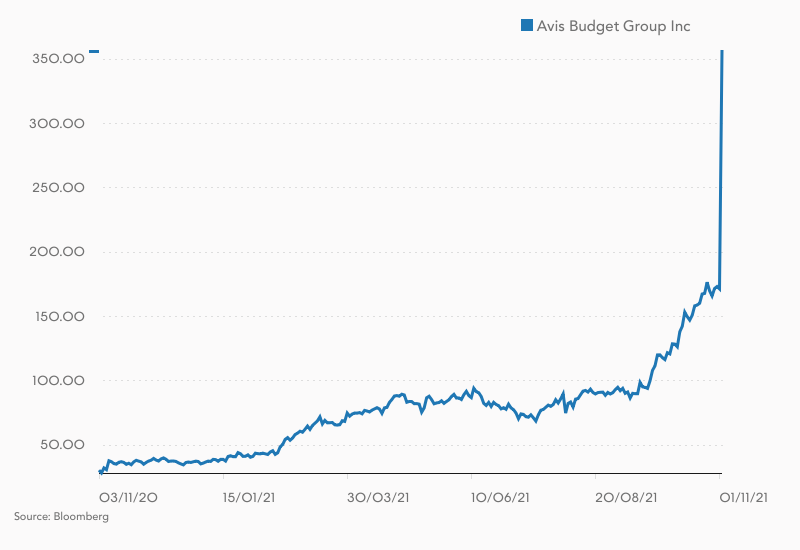

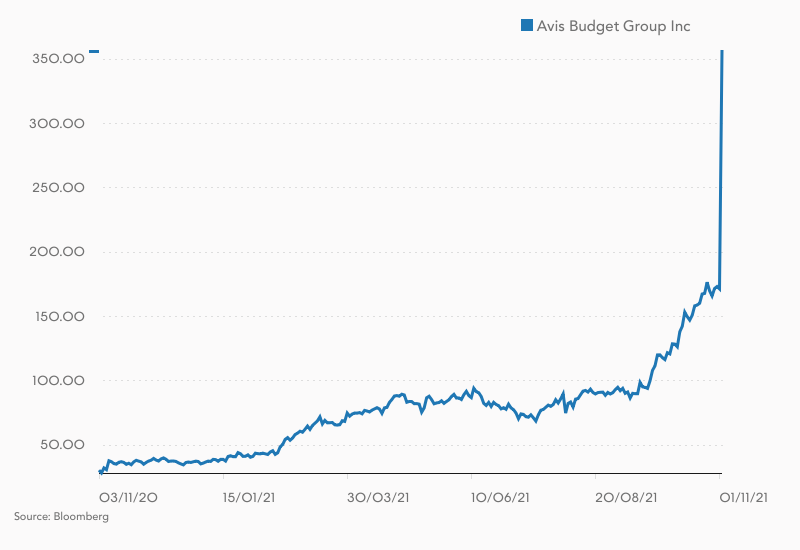

Mowa tu o akcjach Avis Budget Group - znanej i globalnie działającej sieci wypożyczalni samochodów. 2 listopada kurs Avisa (o wdzięcznym tickerze CAR) w ciągu 90 pierwszych minut sesji wzrósł ze 173 USD do 545 USD, by zakończyć sesję na poziomie 357,17 USD. Wciąż oznaczało to wzrost aż o 108%. Zwyżce tej towarzyszył potężny wolumen – właściciela zmieniło 30,5 mln akcji, czyli przeszło 12-krotnie więcej od średniej z poprzednich 65 sesji.

To nowy szczyt notowań w sięgającej ponad 30 lat giełdowej historii spółki. Jeszcze na początku roku akcje Avisa były wyceniane na 37,71 dolarów, a w marcu 2020 roku kosztowały zaledwie 6,35 USD. Wtedy to na skutek polityki lockdownów cały biznes wypożyczania samochodów stanął na skraju bankructwa, ponieważ z powodu rządowych restrykcji liczba klientów prawie z dnia na dzień zmalała w okolice zera.

To już jednak historia. Przed wtorkową sesję Avis opublikował wyniki za III kwartał, w których pokazał wzrost przychodów o 96%, do poziomu 3 mld dolarów. Po wyłączeniu zdarzeń jednorazowych zysk na akcję wyniósł 10,74 USD i przebił oczekiwania analityków aż o 65%. Dla porównania, w II kwartale 2020 Avis odnotował 609 mln USD straty brutto. Firma znalazła się pod kreską także w IV kw. ‘21 oraz w I kw. ’21. Zatem łącznie przez ostatnie cztery kwartały Avis odnotował 12,66 USD zysku na akcję.

Klasyczne wyciśnięcie „shortów”

Przy obecnym kursie oznacza to, że spółka jest wyceniana na przeszło 28-krotność zaraportowanego zysku netto za ostatnie cztery kwartały. Przez ostatnie 12 miesięcy notowania akcji Avisa poszły w górę przeszło 10-krotnie! Można zatem uznać, że rynek sukcesywnie dyskontował oczekiwaną poprawę wyników finansowych i że w znacznej mierze były one już uwzględnione w cenach jeszcze przed publikacją raportu za III kwartał.

Eksplozja kursu Avisa nie była więc czystą reakcją rynku na lepsze od oczekiwań wyniki finansowe. Te były co najwyżej katalizatorem dla rozgrywki pomiędzy funduszami inwestycyjnymi. Przed wtorkową sesją aż 21% akcji Avisa była pożyczona pod krótką sprzedaż. Zajęcie na rynku krótkiej pozycji (short) oznacza pożyczenie i sprzedanie akcji w celu ich późniejszego odkupienia po niższej cenie, zatem posiadacz krótkiej pozycji zarabia na spadku ceny danego instrumentu.

Fakt ten postanowili wykorzystać inwestorzy, których celem było „wyciśnięcie” z rynku posiadaczy krótkich pozycji. Taka pozycja zwykle jest lewarowana –inwestor gra w znacznym stopniu za pożyczone pieniądze. Gdy cena „shortowanego” waloru idzie w górę, posiadacz krótkiej pozycji musi albo dopłacić gotówkę do depozytu zabezpieczającego, albo broker zamknie jego pozycję ze sporą stratą (tj. stratą dla inwestora, nie dla brokera).

Najprawdopodobniej to właśnie widzieliśmy we wtorek. Był to duży „short squeeze”, który zmusił posiadaczy krótkich pozycji do zamknięcia zakładu, co wywołało lawinę wymuszonego popytu na akcje Avisa. Reuters oszacował straty grających na krótko na ponad blisko 4,3 mld dolarów. Zwycięzcą tej rozgrywki był nowojorski fundusz inwestycyjny SRS Investment Management, który kontroluje 27,7% udziałów w Avisie. Ten pakiet tyko wczoraj zyskał na wartości ponad 5,5 mld USD.

Moda na golenie „shortujących”

Wydarzenia na akcjach Avisa przypomniały o modzie, jaka na Wall Street zapanowała na początku tego roku. Pomysł osadzał się na tym, że drobni inwestorzy zbierali się na internetowych forach, gdzie zmawiali się w sprawie zmasowanych zakupów akcji najmocniej „zashortowanych” spółek (czyli walorów o największej liczbie krótkich pozycji). Najbardziej znanym forum stał się wallstreetbets na portalu Reddit.

Pod inicjatywę inwestorów indywidualnych szybko podłączyli się także profesjonaliści z funduszy hedgingowych. W efekcie inwestycyjne „pospolite ruszenie” przeobraziło się w rozgrywkę miedzy grubymi rybami. Wciąż jednak prym wiedli w nim drobni inwestorzy, którzy zarabiali i tracili krocie na szybkich podbitkach tzw. akcji memowych (ang. meme stocks). Sztandarowym przykładem takiego waloru stał się GameStop – mocno poturbowana przez lockdowny sieć sklepów z akcesoriami dla graczy komputerowych.

W styczniu kurs GameStop wystrzelił w górę z ok. 17 USD do 483 USD, by później równie szybko powrócić do poziomów 40-50 USD. Dziś akcje spółki są jednak wyceniane na ok. 200 USD, co przekłada się na 15,3 mld dolarów kapitalizacji pomimo faktu, że GameStop wciąż raportuje straty netto w rachunku wyników.

Innym przykładem akcji memowej są papiery sieci kin AMC Entertainment. Styczniowa podbitka wyniosła ich notowania z 2 USD do 20 USD. Po czym nastąpił spadek do 5 USD, a następnie wzrost do przeszło 72 USD. Na zamknięciu wtorkowych notowań kurs akcji AMC wynosił 38,79 USD, co daje wycenę całej spółki na ok. 19 mld USD. Pomimo otwarcia kin spółka wciąż raportuje straty zarówno na poziomie netto jak i operacyjnym.

KK